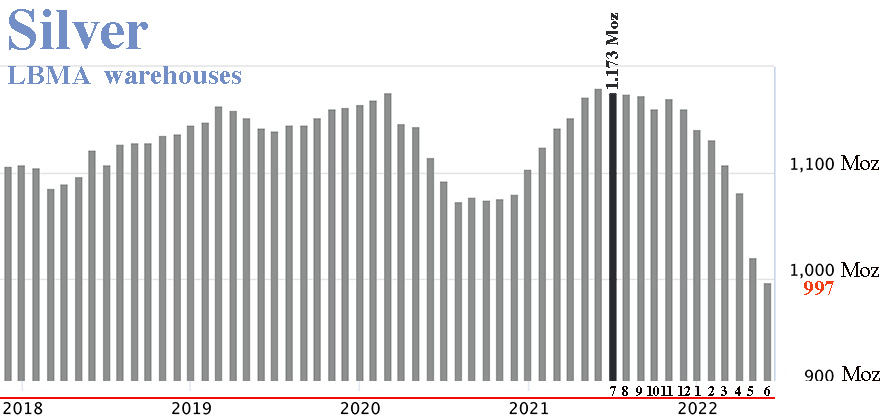

Ce graphique montre que les stocks d’argent du LBMA ont officiellement diminué de 17,9% en 12 mois, passant de 1 173 Moz il y a un an, à 997 Moz en juin 2022.

En février 2021, après le raid des Wall Street Silver sur SLV, le LBMA a révélé que 85,4% des stocks officiels d’argent conservés dans ses entrepôts appartenaient aux différents ETFs. Les stocks d’argent disponibles à la vente n’étaient donc que de 14,6%, soit 3 000 tonnes ou 96 Moz.

L’ensemble des stocks du LBMA ayant fondu de 17,9% ces derniers mois, nous pouvons nous demander quelle est la quantité réelle d’argent-métal physique à vendre sur le marché de Londres.

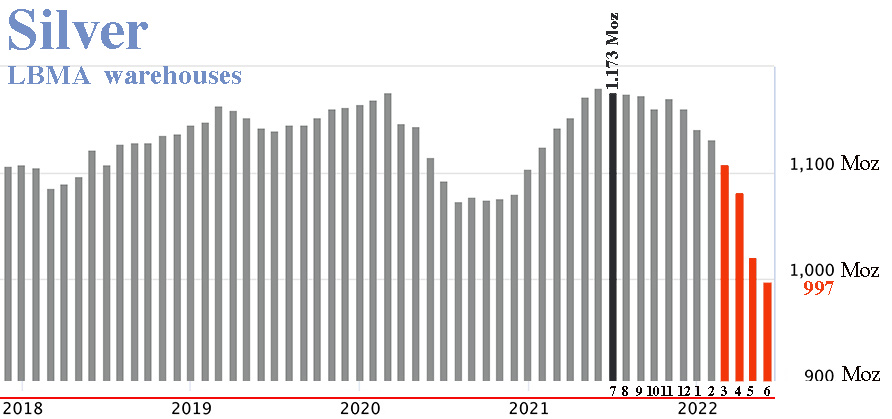

Regardez maintenant le même graphique, en vous focalisant sur le début de la guerre en Ukraine (février 2022) :

La Russie exclue du LBMA

Six raffineurs russes étaient agréés LBMA pour l’or, et cinq pour l’argent. Ils sont désormais sur liste noire.

Deux banques russes étaient membres du LBMA. Elles ont été discrètement exclues des listes.

Les deux banques russes membres du LBMA n’étaient pas là pour tricoter de la layette. Elles avaient forcément des positions acheteuses et vendeuses. D’une manière ou d’une autre, après ces sanctions, il y a dû avoir défaut soit du vendeur, soit de l’acheteur, soit des deux.

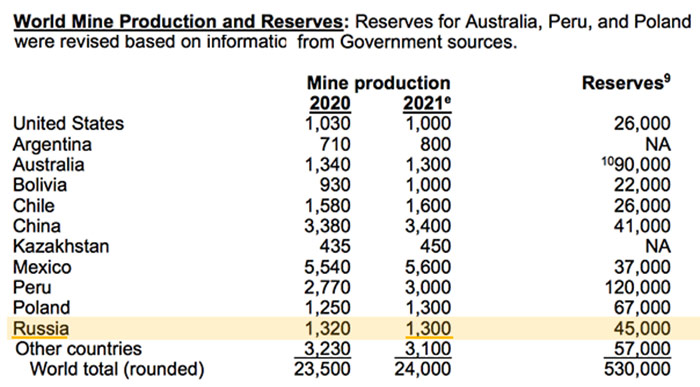

Pour se conformer aux sanctions américaines et britanniques, la LBMA s'est privée de la production d’argent russe. C’est à dire 1 300 tonnes d’argent par an, soit 45 Moz ou 5,41% de la production mondiale.

Il y a 39 451 barres d’argent russes de 1 000 onces chez SLV, soit 39,4 Moz d’une valeur de 1 Md$, mais elles sont difficilement négociables aujourd'hui. Une recherche similaire pourrait être faite chez PSLV, ZKB, JPM, HSBC, Kinesis ou dans les stocks du COMEX et du LBMA.

Il est probable que les barres russes représentent près de 8% des stocks d’argent actuels sur les marchés occidentaux.

Après de nombreux aller-retours au plus haut niveau et des communiqués contradictoires, révélateurs d'un certain affolement dans ce microcosme, il a finalement été décidé que les barres russes existantes avant le 7 mars 2022 restaient agréées LBMA, mais pas celles dépassant cette date, et ce jusqu’à nouvel ordre.

Les barres d’argent russes déjà agréées LBMA n’ont pas perdu officiellement leur titre, mais elles sont devenues difficiles à négocier. Il faut les faire refondre en Suisse pour les "blanchir", ce qui coûte cher.

Souvenez-vous que le marché de l’argent était lourdement déficitaire en 2020 et en 2021.

Et la Chine ?

- Le 18 octobre 2013, la Chine a acheté la chambre forte de JP Morgan à Manhattan, la plus grande du monde, qui est reliée à celle de la Fed de New York par un passage souterrain.

- Le 8 janvier 2016, la plus grosse banque chinoise, ICBC, a racheté le bail de la chambre forte de la Deutsche Bank à Londres.

- Le 16 mai 2016, ICBC a racheté la chambre forte flambant neuve construite à Londres par la Barclay’s en 2012.

La Chine avait ouvertement l’intention de devenir le plus gros acteur mondial dans le commerce de l’or et de l'argent.

Quelle portion de l’argent comptabilisé par la LBMA et le COMEX se trouve entre les mains des banques chinoises agréées LBMA ? Ne sont-elles pas en mesure de faire sauter, à tout moment, le marché truqué de l’or et de l’argent-papier de JPM et des bullion banks ?

Dans un article sur Reaction.life, Peter Hambro, ex-Président de Mocatta, l’un des principaux acteurs du LBMA depuis 40 ans, n’a pas peur de dire que vendre de l’or ou de l’argent en compte-metal était extrêmement facile dans les années 1980 et ne nécessitait pas d’acheter quoi-que-ce-soit de physique. Il dévoile que le marché des futures a été créé uniquement pour noyer le prix du métal réel sous un déluge de papier.

N’est-ce-pas révélateur que l’un des piliers de la LBMA dévoile aujourd’hui la réalité des faits ?

La Chine va-t-elle bloquer le LBMA et le COMEX dès qu’elle sera prête à lancer officiellement la monnaie internationale des BRICS ?

Poutine : Les #BRICS travaillent sur une #monnaie de réserve, basée sur un panier https://t.co/Oxu8XoPXXz

— Or.fr (@Or_fr_) June 22, 2022

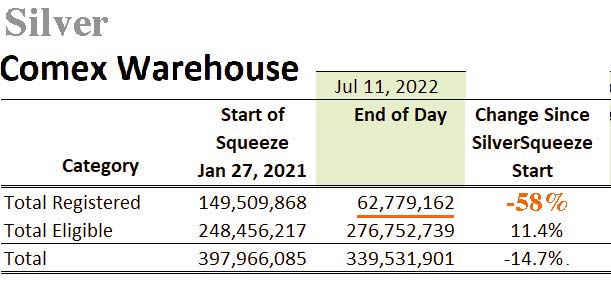

Sur le COMEX, les stocks d’argent ont également fondu d'environ 15% et la diminution des stocks à vendre (« Registered ») s’est accélérée ces derniers mois.

Pour ceux qui suivent le sujet de près, comme Michael Lynch (alias Ditch) sur Reddit, il apparaît que lorsqu'il y a des livraisons, celui qui livre fait souvent venir de l'argent de l'extérieur au lieu de piocher dans les stocks à vendre.

Ces stocks « Registered » sont supposément à vendre, mais certainement pas aux prix actuels.

Ces stocks soit-disant à vendre appartiennent-ils à des banques chinoises ?

Le COMEX est une énigme entourée de mystère, comme le LBMA.

À l’aube d’une dévaluation monétaire massive

Dans mon article précédent, j’évoquais la tendance du pétrole, qui pouvait l’amener à 150 $ cet été, ce qui ne manquerait pas d’entraîner une hausse massive des métaux précieux.

Dévaluation monétaire : l’or, l’argent et le pétrole attendus en forte hausse (Cyrille Jubert)

— Or.fr (@Or_fr_) June 22, 2022

➤ https://t.co/Dt7LGXCH2b@Menthalo1 #or #petrole #argent #energie #inflation pic.twitter.com/LoGDvV1bRZ

Les dirigeants du G7 ont annoncé travailler sur la mise en place d'un mécanisme de plafonnement du prix du pétrole russe. Dans une analyse publiée sur Bloomberg, JP Morgan considère que la Russie pourrait en retour limiter ses exportations vers les pays du G7.

Une baisse de 3 millions de barils/jour suffirait à faire monter le prix du brut à 190 $. Une baisse de 5 millions de barils/jour entraînerait une hausse du baril à 380 $.

Imaginez l’impact sur les cours de l’or et de l’argent.

Quelques jours après cette réunion du G7, la Russie annonçait la fermeture du gazoduc Nord-Stream-1 pour maintenance pendant 10 jours, du 11 au 21 juillet. La Russie a envoyé une turbine destinée au gazoduc pour réparation au Canada, mais ce dernier met du temps à la restituer. Nord-Stream-1 n’est pas prêt d’être remis en marche, et l’Allemagne n’a que quelques jours de consommation en réserve. La menace d'une pénurie de gaz grandit.

Nous traversons déjà une crise énergétique majeure.

Souvenez-vous que le 16 mars, les plus gros négociants en énergie européens (Shell, Engie, Total,…) avaient demandé l’aide des banques centrales et des États pour faire face aux difficultés financières générées par les sanctions contre la Russie. Quelques semaines plus tard, la BCE avait précisé que ce n’était pas de son ressort.

UNIPER, le géant du gaz allemand, l’équivalent de Engie en France, est en négociation avec l’État pour éviter la faillite. L’État va devoir lui prêter 9 Mds€. La société a des contrats avec ses clients pour fournir du gaz à un tarif fixe, alors que désormais, elle doit acheter du gaz sur le marché libre, au prix fort. La valeur de l’action UNIPER a été divisée par 4 depuis le début de l’année.

Les choix politiques du gouvernement allemand, qui a soutenu l’Ukraine contre la Russie et s’est opposé à l’ouverture de Nord-Stream-2, ont un coût très élevé.

L’Arabie Saoudite et l’Iran sont en train d'intégrer les BRICS.

L’Occident pourrait se retrouver dans une situation très proche de celle de 1973, après l’embargo pétrolier de l’OPEP.

Suivez le fil conducteur

Toutes les décisions politiques prises depuis décembre 2019 semblent totalement suicidaires pour l’économie, si vous les regardez une par une. Par contre, si par jeu intellectuel vous cherchez une logique d’ensemble, vous pourriez en trouver une :

- En 1944, à Bretton Woods, les États-Unis ont imposé leur point de vue et le dollar aux financiers européens, qui poussaient le Bancor de Keynes.

- En 1980, la revue The Economist a annonçé un nouveau système monétaire aux alentours de 2018.

- En 2009, la Chine a demandé à changer le système monétaire international en abandonnant le système dollar, dit du "pétrodollar".

- En 2021, la COP26 et la Financial Alliance lance une révolution énergétique, cherchant à bannir le pétrole et le gaz.

- En 2022, Sergueï Glaziev annonce qu’un système monétaire, proche du Bancor de Keynes, devrait être mis en place entre les partenaires de la Russie en Asie centrale.

Quelques jours auparavant, Poutine avait arrimé le rouble et le pétrole à l’or.

Dans l'une de ses dernières vidéos, Andrew Maguire semble avoir été informé par ses interlocuteurs russes, chinois et londoniens, de ce qui se prépare, notamment pour l'argent-métal.

Frank Giustra pense qu'un changement majeur est IMMINENT. Le Président de Goldcorp, qui a développé plusieurs mines au Kazakhstan, aurait des informations fiables au sujet du Bancor Sino-russe et kazhak.

L’article de Frank Giustra dans le Toronto Star est intitulé "Pourquoi le dollar va être remplacé comme monnaie dominante plus tôt que vous ne le pensez ».

Au G20 la semaine dernière, le FMI a déclaré que depuis octobre 2020, rien n’avait été fait pour résoudre la crise de la dette et qu'aucune des décisions prises alors n’avaient connu un début de réalisation.

La Chine se souvient que, lors de la crise de la dette des années 1980, le Japon, au fait de sa puissance économique, avait accepté les « Accords du Plazza », qui avaient totalement ruiné l’économie japonaise. Elle refuse aujourd’hui les solutions proposées par l’oligarchie occidentale et préfère sans doute laisser pourrir la situation pour imposer ses propres règles.

La première d’entre elles est le changement du système monétaire, l’abandon du dollar et le passage à l’équivalent BANCOR proposé par les BRICS. Cela implique une dévalorisation massive des monnaies fiduciaires ou en d’autres termes, la revalorisation massive de l’or et de l’argent.

C’est au coeur même de l’actualité.

Vous avez intérêt à sortir le plus vite possible de l’or et l’argent papier, et de détenir uniquement du métal physique (en nom propre).

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.