Thomas Hobson était le propriétaire d’une écurie de louage à Cambridge au XVIe siècle. Lorsque les voyageurs venaient changer de cheval, ils devaient prendre le cheval le plus proche de la porte, sinon ils repartaient sans cheval. Bien qu’il y eût 40 chevaux dans l’écurie, le voyageur n’avait d’autre choix. Le 'choix de Hobson' signifie le choix d’un seul.

Dans cet article, nous allons voir si, dans les années à venir, les investisseurs auront vraiment plus de choix que le seul choix de Hobson.

L’or a été l’un des classes d’actifs les plus performantes de ce siècle et pourtant, personne n’en possède. Seulement 0,5% des actifs financiers mondiaux sont investis dans l’or.

La plupart des investisseurs ne suivent pas l'évolution de l'or, car les secteurs de la banque et de la gestion d'investissements ne font pas la promotion de l'or et ne le comprennent pas. Ils n'aiment manifestement pas recommander l'or physique, qui ne se prête pas au barattage financier. Et le secteur des actions minières est si petit que peu s'en préoccupent.

Tout le monde parle de la mauvaise performance de l'or en tant qu'investissement.

En janvier 2000, le prix de l'or était de 290 $ et il est actuellement de 1 855 $. Il a donc été multiplié par 6,4 au cours des 22 dernières années, ce qui est supérieur à toute autre classe d'actifs.

L'or est-il plus performant que le Dow Jones ?

Le timing d'un investissement est évidemment crucial.

Regardons la performance du Dow et de l’or de 1971 à aujourd’hui.

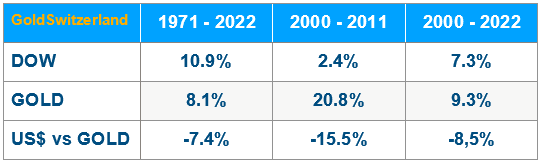

Le tableau ci-dessous montre les rendements totaux annualisés de l'or et du Dow Jones (y compris les dividendes réinvestis).

Depuis la fermeture de la fenêtre de l'or en 1971 jusqu'à aujourd'hui, l'or a rapporté 8,1% par an, tandis que le rendement annuel du Dow (dividendes réinvestis) sur la période 1971-2022 est de 10,9%. La surperformance du Dow Jones est donc de 2,8% par an.

Mais si l'on considère la période 2000-2011, l'or a surperformé le Dow Jones de 18,4% par an (20,8%-2,4%). L'or a donc été le plus performant pendant 11 ans. Et si l'on prend l'ensemble des années 2000, l'or a surperformé le Dow Jones de 2% par an (9,3 %-7,3 %).

Rendement annualisé : Dow - Or - Dollar américain (vs or)

Observons à nouveau le - très important - tableau ci-dessus. Nous constatons que le dollar a perdu 7,4% par an par rapport à l'or entre 1971 et 2022. La chute du dollar étant susceptible de s'accélérer dans les années à venir, il n'est logique pour quiconque de détenir des dollars américains.

La boîte de Pandore

En 1971, Nixon a fermé la fenêtre de l’or, ce qui a ouvert la boîte de Pandore des dépenses déficitaires, de l'explosion de la dette et de l'effondrement du dollar ainsi que de toutes les devises.

L’or, qui était fixé à 35 $ par once depuis 1933, a été multiplié par 24, passant de 35 $ en août 1971 à 850 $ en janvier 1980. L’or a ensuite subi une correction pendant près de 20 ans et a touché un point bas à 250 $ en 1999. Il a fallu attendre 2008 pour que le métal jaune atteigne à nouveau 850 $.

Nous pourrions bien sûr blâmer Nixon pour ce demi-siècle désastreux de dettes, de déficits et de bulles d'actifs épiques. Mais "plus ça change, plus c'est la même chose".

Quiconque a étudié l’histoire sait qu’aucune monnaie n’a jamais survécu sous sa forme originale, à l'exception de l'or. Toutes les monnaies ont été réduites à ZÉRO.

La décision de Nixon a été le signal le plus clair de la fin de l'ère des banques centrales, qui a commencé avec la création de la Fed en 1913.

Mais la mort de la monnaie est un processus lent et terrible qui se déroule sans que personne ne s'en aperçoive. Il semble que la vie devienne de plus en plus chère à cause de l'inflation ; personne ne comprend que c'est la conséquence de la dépréciation monétaire engendrée par la création de monnaie et de dettes.

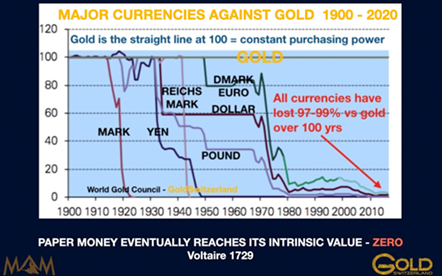

Tel que le montre le graphique ci-dessous, ce ne sont pas les prix de l'or qui augmentent mais la valeur de la monnaie qui diminue.

Que ce soit en 1913 ou en 1971, à ce jour, toutes les monnaies ont baissé de 97 à 99 % par rapport à l'or.

La fin de l’ère monétaire

Nous y voici. Sans la discipline des monnaies adossées à l’or, qui a maintenu son pouvoir d’achat pendant 5000 ans, les gouvernements et les banques centrales vont simplement continuer à créer des quantités illimitées de monnaie papier pour acheter des votes.

Ils ne réalisent manifestement pas les bulles épiques d'actifs et de dettes qu'ils créent et qui, à la fin d'un cycle monétaire, entraîneront non seulement l'effondrement du système financier, mais aussi de l'économie mondiale, avec des guerres et des troubles sociaux contribuant à la misère.

Malheureusement, nous entrons dans la phase finale de cette ère monétaire qui engendrera des souffrances à l'échelle mondiale. Ajoutez à cela le risque d'une grande guerre qui aurait clairement des conséquences cataclysmiques.

Le monde n'a jamais connu une telle période, où toutes les grandes économies et les pays émergents sont endettés jusqu'au cou.

Pourquoi détenir quelconque richesse en monnaie papier

Au début de ce siècle, nous étions inquiets face aux risques dans le système financier et à la croissance du crédit, et en particulier des produits dérivés. Aussi, depuis le début de ma vie professionnelle, de la fin des années 1960 au début des années 2000, j'ai assisté à une baisse d'un peu moins de 90 % de la plupart des devises.

Pour quiconque a étudié l’histoire, ce n'est pas nouveau, puisque toutes les devises de l'histoire ont retrouvé leur valeur intrinsèque de ZÉRO.

Pourquoi détenir une partie de sa richesse dans une monnaie papier qui n'aura plus aucune valeur.

Au début de l'année 2002, nous avons conseillé à nos investisseurs de convertir une grande partie de leurs actifs en or physique détenu en dehors du système bancaire. L'or valait alors 300 $.

À l'époque, nous estimions que les risques accrus dans le système financier nécessitaient de préserver sa richesse sous forme d'or. L'or était alors mal aimé et survendu, tout comme aujourd'hui.

Le Dow à 5 000 $ et l’or à 10 000 $

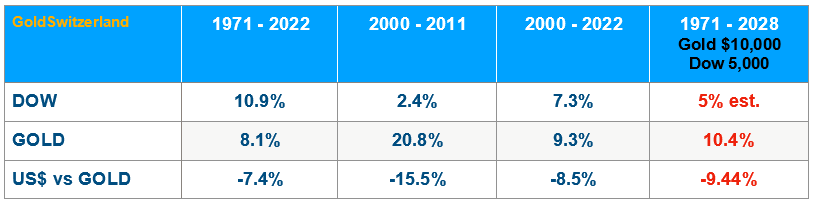

Reprenons le tableau, mais avec une prévision de 10 000 $ pour l'or et de 5 000 $ pour le Dow Jones en 2028, ce qui nous semble être des objectifs réalistes. (Encore une fois, les dividendes sont réinvestis dans le calcul du Dow.) Le rendement du Dow est une estimation, car il est difficile de prévoir les dividendes exacts. Si le Dow Jones tombe à 5 000 $, cela représenterait une chute de 85% et de nombreuses sociétés ne paieront pas de dividendes.

Rendement annualisé : Dow - Or - Dollar américain (vs or)

Le Dow Jones, dividendes réinvestis, a eu un excellent rendement entre 1971 et 2022 et a rapporté 10,9% par an contre 8,1% pour l'or.

Mais selon nous, les marchés boursiers mondiaux ont atteint leur sommet et ont entamé un marché baissier séculaire qui devrait provoquer une chute de 75 à 90 %. N'oubliez pas que la baisse de 1929-1932 était de 90% dans des conditions beaucoup plus favorables qu'aujourd'hui.

Les actions ne seront donc certainement pas l'endroit où investir dans les 5 à 10 prochaines années. L'or, quant à lui, est toujours survendu et mal aimé et se situe au même niveau, par rapport à la masse monétaire américaine, qu'en 2000, lorsque l'or valait 290 $, et qu'en 1971, lorsqu'il valait 35 $. (Voir mon article précédent)

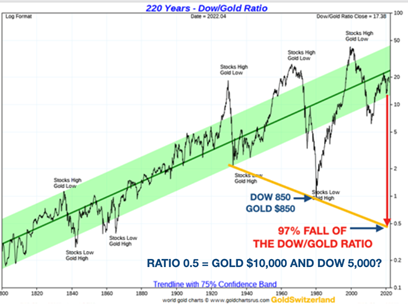

Le ratio Dow/Gold a atteint un sommet en 1999 et se trouve maintenant dans une tendance baissière. Comme je le montre dans le graphique ci-dessous, il est très probable que le ratio atteigne la ligne de support de la tendance baissière à 0,5, ce qui signifie une chute du ratio de 97% à partir de maintenant. Personnellement, je pense que le ratio pourrait descendre beaucoup plus bas.

Ainsi, avec un ratio Dow/Or de 0,5, le Dow à 5 000 $ et l’or à 10 000 $, les rendements de 1971 à 2028 sont très différents, le rendement annualisé de l'or étant de 10,4% (voir le tableau ci-dessus), soit plus du double du rendement annualisé du Dow de 5%.

Nous connaîtrons évidemment le résultat dans les prochaines années. Il s'agit néanmoins, à mon avis, d'une prévision prudente des mouvements relatifs de l'or et du marché boursier.

Mais si cette projection se déroule comme je le prévois, une grande partie des gains boursiers des dernières décennies sera effacée.

Prix mesurés en or

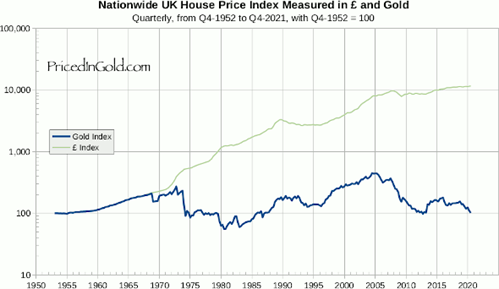

Enfin, examinons quelques autres éléments mesurés en or, grâce à mon ami Charles Vollum et à son excellent site Pricedingold.com.

Examinons d'abord les prix des maisons au Royaume-Uni depuis 1952, mesurés en or et en livres :

Depuis 1952, le prix des maisons au Royaume-Uni a été multiplié par 100. Cependant, si l'on mesure en or (ligne bleue), les prix des maisons au Royaume-Uni sont les mêmes qu'il y a 70 ans. Peu de propriétaires réalisent que leurs gains sont tous dus à la dépréciation de leur monnaie plutôt qu'à l'augmentation de la valeur de leur maison.

Ou regardez le salaire minimum américain.

Salaire minimum fédéral américain, depuis 1930 :

Le salaire minimum aux États-Unis est aujourd'hui inférieur à celui de 1940 en termes réels. Il est clair que toute amélioration du niveau de vie repose sur le fait que les individus s'endettent davantage plutôt que sur une augmentation des salaires réels.

Et si nous examinons le PIB américain mesuré en termes réels (l'or), nous constatons qu'il est au même niveau qu'à la fin des années 1950 :

Détenez de l’or au lieu de détenir de la monnaie papier

Je pourrais continuer, mais je pense que le message est déjà très clair : les prix ou les valeurs n'augmentent pas, mais c'est la valeur du papier ou de la monnaie fiduciaire qui s'effondre, comme cela a été le cas tout au long de l'histoire.

Nous pouvons nous demander pourquoi ce modèle, qui s'est répété au cours des millénaires, n'est compris que par une infime fraction de la population mondiale.

J'ai expliqué ci-dessus que personne ne devrait détenir de monnaie papier puisque l'or surperforme largement toutes les devises.

A-t-on déjà entendu des gouvernements ou des banques centrales conseiller aux gens de ne pas détenir d'argent liquide mais de détenir de l'or ? Bien sûr que non, car personne n'accepterait leur fausse monnaie et ils feraient faillite.

Personne ne comprend que son gouvernement est déjà en faillite puisqu'il n'y a pas de limite à la quantité de fausse monnaie qu'il peut produire.

Fin de l'ère monétaire & éclatement d'une bulle de 3 quadrillions $

Nous nous approchons à grands pas de la fin de cette ère monétaire. Et cela impliquera l'effondrement du système financier sous le poids de toute la fausse monnaie et de la dette.

Si nous ajoutons les produits dérivés à la dette mondiale, le monde est confronté à au moins 2 à 3 quadrillions $ de dette et de passif qui imploseront, et avec eux toutes les bulles d'actifs que cette dette soutenait.

Mes prévisions peuvent-elles être fausses ? Oui, bien sûr, mais j'en doute, car toutes les bulles d'endettement se terminent de la même manière.

Il ne s'agit donc que de savoir QUAND et non pas SI.

Voici ce que les investisseurs et les gens ordinaires devraient retenir de cet article : mieux vaut protéger son patrimoine avec l'or, la monnaie réelle qui a conservé son pouvoir d'achat pendant 5 000 ans, que de spéculer sur des actifs qui surperforment temporairement le métal mais qui, au fil du temps, représentent un risque beaucoup plus élevé et n'offrent pas un meilleur rendement que l'or.

De plus, détenir de l'or physique dans une juridiction et un coffre-fort sûrs procure assurément une plus grande tranquillité d'esprit que des marchés volatils.

Pour en revenir à Thomas Hobson, il suffit de suivre sa règle simple lorsque vous choisissez votre investissement en ces temps très précaires. Cela signifie que vous avez le choix d'un seul cheval, qui est évidemment l'OR.

Je ne suis pas un fanatique de l'or, mais j'ai réalisé que ce métal offrait l'avantage d'un rendement supérieur au fil du temps, tout en étant le meilleur actif de préservation du patrimoine contre les risques dans le système financier.

J'espère sincèrement que d'autres investisseurs le comprendront bientôt et viendront s'ajouter aux 0,5% d'actifs financiers mondiaux aujourd'hui investis dans l'or.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.