Au moment de clôturer l’année, il faut bien admettre que les performances des cours de l’or et de l’argent en 2022 ont surpris de nombreux analystes.

En janvier 2022, le Crédit Suisse prédisait un prix de l’or sous les 1500 $ et JP Morgan annonçait une baisse vers 1520 $ au quatrième trimestre.

En clôturant l’année aux alentours de 1800 $, l'or est quasiment au même niveau qu’au début 2022.

L’argent réussit à clôturer l’année en petite hausse de +5%, malgré un plongeon vers les 17 $ cet été.

La performance des métaux précieux est d’autant plus remarquable comparée aux fortes baisses des marchés actions et obligataires. L’or surperforme les indices de plus de +20%.

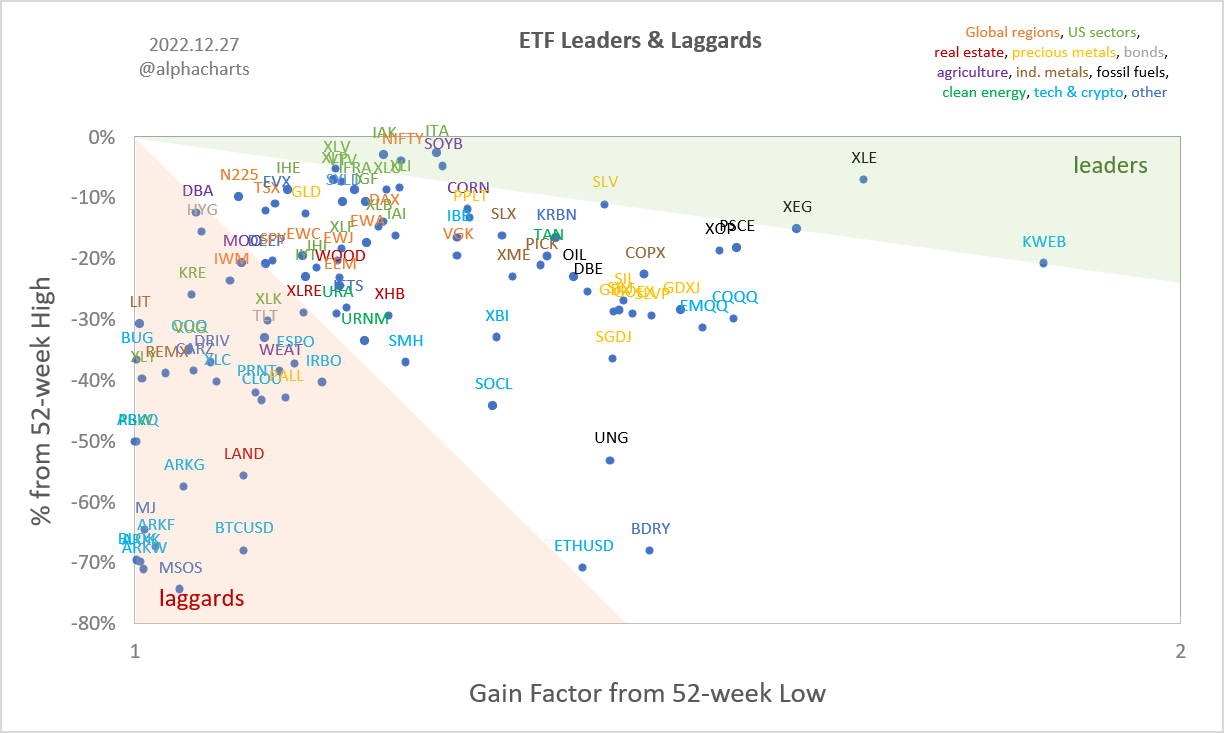

Et cette surperformance est encore plus significative lorsqu’on considère certains compartiments du marché : sur le graphique suivant, les ETFs les plus à gauche sont ceux qui terminent le plus mal l’année. Ceux qui sont les plus bas ont les performances les plus catastrophiques. Parmi ces ETFs, les cryptos, les technos et les valeurs liées au secteur immobilier accusent les pires résultats.

Les portefeuilles des valeurs de croissance, ex-stars des marchés à l'époque de l'argent gratuit, terminent 2022 au plus bas.

Cette semaine, nous avons même assisté à des rappels de marges qui ont affecté le titre Tesla (en baisse de -10% mardi à un plus bas annuel). Il est rare de voir ce type de correction durant une semaine traditionnellement très calme. Cela laisse présager des tensions dans le secteur d’investissement lié aux valeurs technologiques et aux cryptomonnaies. La purge semble loin d’être terminée, et ce n’est pas parce que la chute a été terrible, avec des indicateurs de surventes records, que le rebond (s’il a lieu) sera puissant. Les investisseurs dans les cryptos traversent le même type d’expérience amère que celle vécu sur les minières dans le marché baissier débuté en 2011. Ceux qui étaient là en 2012 s’en souviennent : le rebond de l’indice GDX entre janvier et juillet avait fait naître beaucoup d'espoirs dans la communauté des goldbugs. Puis l’indicateur RSI avait touché un plus bas, l’indice GDX avait été divisé par deux, et certains titres avaient corrigé de près de -70%…

Dans les mois suivants, l’indice GDX dévissa à nouveau et fut divisé non pas par deux, mais par quatre. Les titres qui avaient perdu -70% ont pour certain corrigé encore plus lors de cette nouvelle descente aux enfers. Si des compagnies minières qui détiennent de véritables actifs peuvent vivre de telles glissades, on peut facilement imaginer un scénario identique, voire même plus douloureux, pour des sociétés qui croulent sous les dettes et dont les promesses de résultats ont été réalisées dans un contexte d’argent gratuit.

Si l’on devait faire un seul pari pour l’année prochaine, ce serait celui-ci : 2023 sera probablement l’année où le poids de la dette sera finalement considéré par les investisseurs. Même si la Fed décide de changer de stratégie et de pivoter en réduisant les taux, la violente remontée effectuée ces derniers mois est susceptible de changer durablement la perception des investisseurs quant au niveau d’endettement d’une entreprise ou d’un État.

Ce changement aura lieu quel que soit les scénarios envisagés. Avec ou sans récession, et quelle que soit la gravité de celle-ci, dans tous les cas, la dette va devenir une variable importante dans l’appréciation d’un actif.

En 2023, la première question qu’on se posera pour évaluer une entreprise ne sera plus “Quel est le potentiel de croissance ?”, mais plutôt “Quel est le poids de la dette par rapport aux résultats attendus ?”

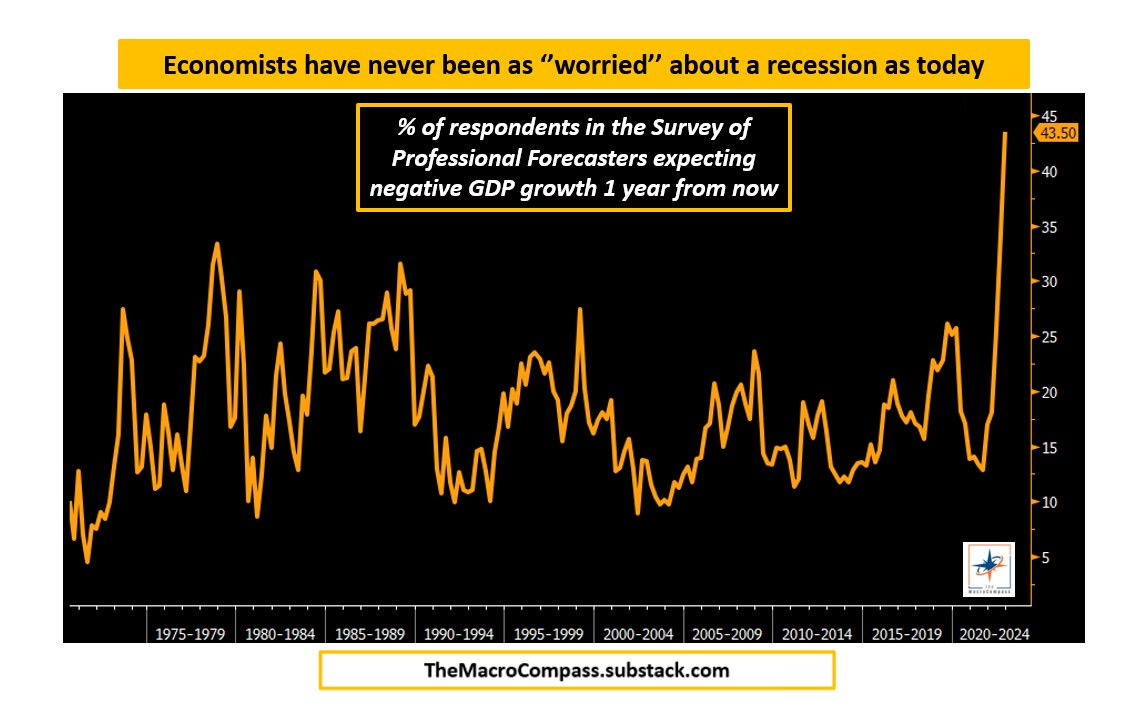

Un récent sondage auprès d’économistes soutient la probabilité d’une récession aux États-Unis en 2023. 44% des professionnels interrogés s’attendent à un PIB négatif l’année prochaine :

Dans ces conditions, on imagine le poids que représenterait la charge de la dette sur les comptes des entreprises, mais aussi sur ceux des États privés de ressources fiscales.

Mais même sans récession, le poids de la dette n’est pas près de s’alléger.

Si les États-Unis évitent une récession, l’activité économique ne sera pas suffisante pour supporter l’alourdissement de la charge de la dette.

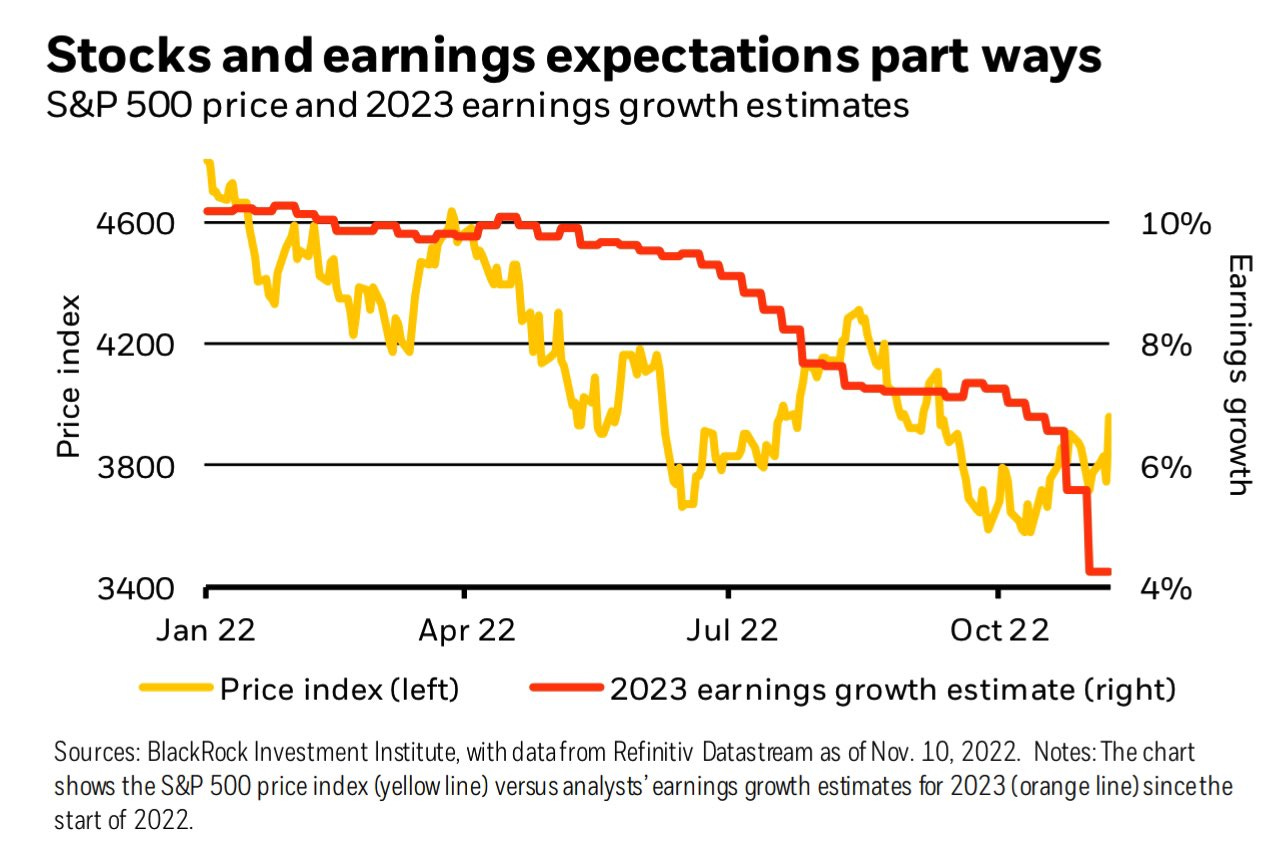

Les prévisions de croissance des entreprises du SP500 sont en chute libre :

Avec des taux d’intérêts à la hausse en cette fin d’année, le poids de la dette risque de devenir un véritable problème pour les entreprises qui n’auront pas la croissance suffisante pour honorer leurs échéances. Avec un tel niveau d’endettement et une telle hausse des taux, le pays n’a pas besoin d’une récession pour connaître une nouvelle vague de faillites d’entreprises.

Un simple ralentissement (au lieu d’une récession) serait peut-être même le pire scénario : cela n’inciterait pas la Fed à changer sa politique monétaire, laissant s’installer de manière plus profonde et plus durable les dommages sur les charges des dettes des entreprises, à un moment où les investisseurs regarderont de plus près les paramètres liés à la dette.

L’acceptation d’un dommage économique profond serait repoussé, nécessitant une action encore plus forte d’assouplissement monétaire !

Avant même la reconnaissance des dommages liés au relèvement des taux et l’acceptation d’un nouveau plan d'assouplissement quantitatif (QE), l’or est toujours sur son support de 1800 $ alors que le dollar n’a que très faiblement corrigé par rapport aux autres monnaies, et que la Fed a remonté en quelques semaines ses taux de 0 à près de 5% !

Malgré ces performances, j’ai compté plus de 10 analystes qui ont une vision baissière à court terme sur les cours de l’or : pour ces observateurs, la récession ne fait plus aucun doute et les appels de marge qu’elle va déclencher affecteront aussi le secteur des métaux précieux.

Selon ces analystes, l’or reprendra dès le début 2023 sa tendance baissière récemment brisée, au-dessous de 1760 $:

L’argent est la grosse surprise de cette fin d’année. Après la forte correction de cet été, qui aurait pu prévoir que les cours de l’argent remonteraient aux alentours de 23-24 $. Terminer 2022 en hausse, même légère, était tout simplement inespéré !

Le ratio argent/or a d’ailleurs profité de ces derniers mois pour casser à la hausse son canal de consolidation entamé en 2021 :

La puissance du rebond de l’argent a surpris beaucoup de monde, même ses plus fervents partisans. De plus, cette hausse s’est déroulée dans un marché beaucoup plus calme que lors de l’épisode du silver short squeeze. C’est bon signe pour la suite.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.