Les projecteurs ont été braqués toute la semaine dernière sur le marché obligataire. Les taux d’emprunts d’État ont connu une hausse spectaculaire. En début de semaine dernière et face à cette hausse des taux, la Fed a laissé entendre que cette hausse était le signe d’un retour de la confiance sur l’activité économique.

Le lendemain de cette intervention, les taux se sont littéralement envolés provoquant de fortes turbulences sur les marchés. Le taux réel à 5 ans s’envole littéralement et revient d’un seul coup à ses niveaux d’il y a dix ans :

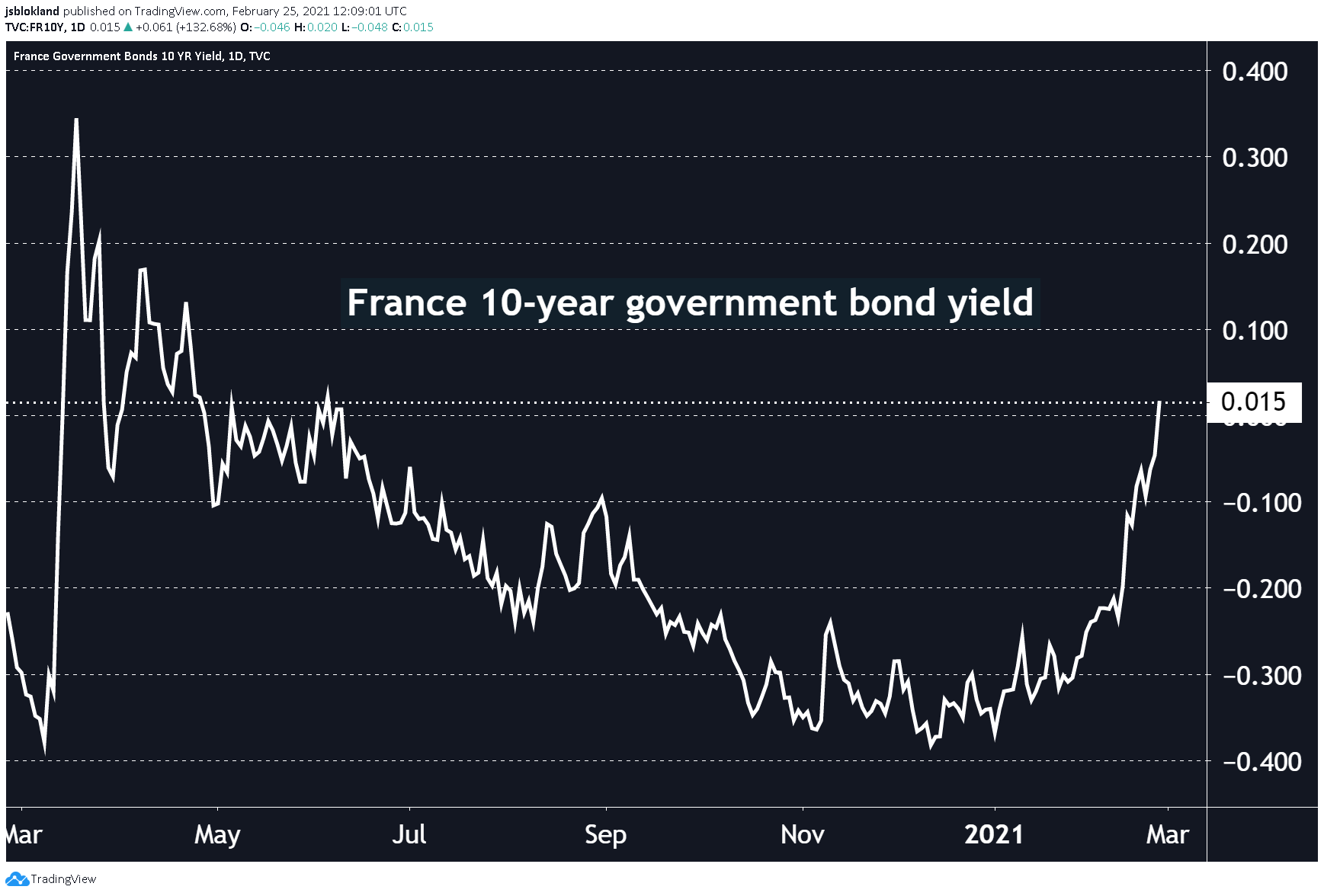

Les taux d’emprunt d’État à 10 ans de la France redeviennent même brutalement positifs :

Le craquement du marché obligataire est global. L’effet se ressent même au Japon, où la banque centrale détient pourtant quasiment tout l’ensemble du marché obligataire. Mais comme les achats d’actifs de la banque centrale japonaise se sont ralentis, il reste encore quelques miettes d’obligations japonaises sur le marché. Le marché est en train de dire à la BOJ qu’elle doit aussi avaler ces miettes qui restent.

Le 10 ans américain s’envole et dépasse 1,5% :

L’indice TLT (composé d'obligations du Trésor américain avec des échéances de plus de 20 ans) est revenu brutalement à son top de 2015 et a atteint en quelques jours à peine le retracement Fibonacci de 61% de sa hausse des trois dernières années.

Le marché réalise soudain que des conditions d’emprunts moins favorables pour les entreprises risquent de brider la reprise économique qui se dessine. Les promesses de reprise sont liées au maintien des taux bas. Selon Bloomberg, chaque pourcentage de plus sur les taux engendrera un perte “mark to market” de 3 000 milliards $ dans la montagne des 35 000 milliards $ de dettes existantes.

Aux États-Unis, un retour à des taux tels que ceux qui prévalaient avant 2008 diminuerait de moitié les profits des entreprises. Et si l’on devait revenir à ce qui existait en termes de taux en 1970, l’ensemble des profits des entreprises seraient tout simplement supprimés rien que par l’augmentation des intérêts des dettes contractées. Ce calcul a été critiqué car il sous-entend qu’en cas d’augmentation des taux, les chiffres des ventes restent les mêmes ce qui est improbable justement à cause de l’inflation que ces taux insinuent. Mais cet argument est assez difficile à tenir dans le contexte actuel : nous avons déjà consommé hier ce que nos revenus de demain nous permettront de payer. Les recours à la dette des consommateurs ont justement décalé les ventes ultérieures et il n’est pas du tout certain que la consommation se comporte à l’avenir comme dans un cycle inflationniste classique.

Il faut aussi inclure dans le calcul l’argument de taxation. Depuis 2014, l’essentiel de la croissance des revenus des entreprises est du non seulement à des taux d’intérêts plus faibles mais aussi à un effondrement des dépenses d’impositions. Ce mouvement va s’inverser. Ajoutez à cela la hausse des matières premières, et vous avez la recette pour des profits d’entreprises en forte baisse dans les années à venir.

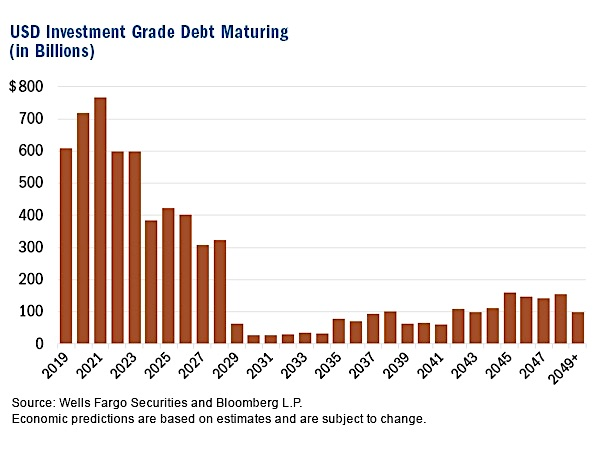

Cette perspective ne peut pas laisser la Fed indifférente. Les banques centrales sont coincées. La montagne de dettes à rembourser dans les toutes prochaines années ne permettent pas d’augmentation significative des taux. Voici par exemple une image de ce mur de dette publique aux États-Unis :

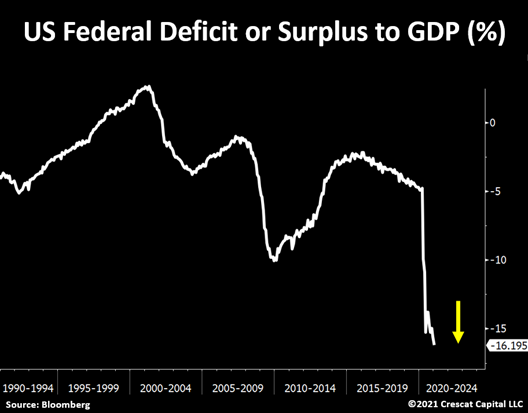

L’année fiscale vient tout juste de démarrer et le déficit américain n’a jamais été aussi important historiquement par rapport au PIB du pays :

Le Congrès américain a voté un plan de sauvetage de 2 200 milliards $ en mars 2020, mais c’est en tout 4 400 milliards $ que le Trésor a du emprunter en 2020. 54% de cette dette a été achetée par la Fed. La banque centrale américaine monétise actuellement 200 milliards $ par mois. C’est bien au delà des 80 milliards $ que la Fed avait annoncé. Pour 2021, l’administration Biden envisage un “Recovery plan” qui ira frôler les 5 000 milliards $ dès le début de cette année, laissant entrevoir des enchères du Trésor à un rythme beaucoup plus élevé encore.

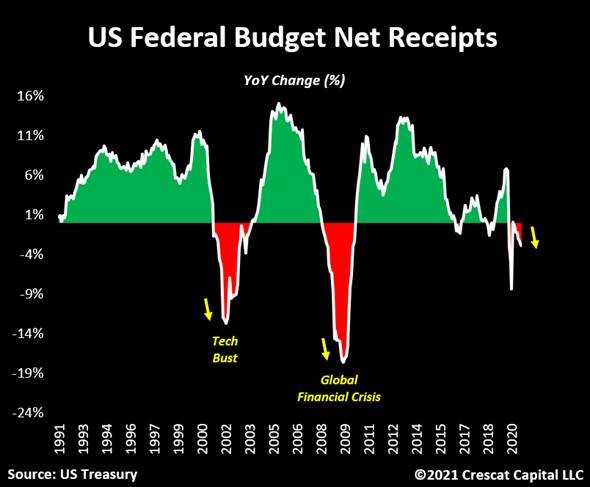

Seul petit problème, les recettes du Trésor sont en chute libre, à cause de la crise du Covid :

Les institutions étrangères n’ont acheté qu’à hauteur de 5.7% des obligations américaines l’an dernier, les banques… à peine 17%. La Fed n’est plus simplement l’acheteur de dernier ressort mais l’acheteur principal de la dette américaine. La monétisation de la dette s’accélère. La Fed n’aura pas d’autre choix que d’augmenter son programme de rachat d’obligations si elle veut maintenir les taux bas, et le marché teste en ce moment ce piège dans lequel la Fed s’est enfoncée.

Face à cette augmentation brutale des taux, le ton des banquiers centraux a donc brutalement changé vendredi en indiquant plus d’interventions pour détendre la pression sur le marché obligataire (rachats d’actifs, contrôle de la courbe des taux, programmes d’assouplissements monétaires supplémentaires).

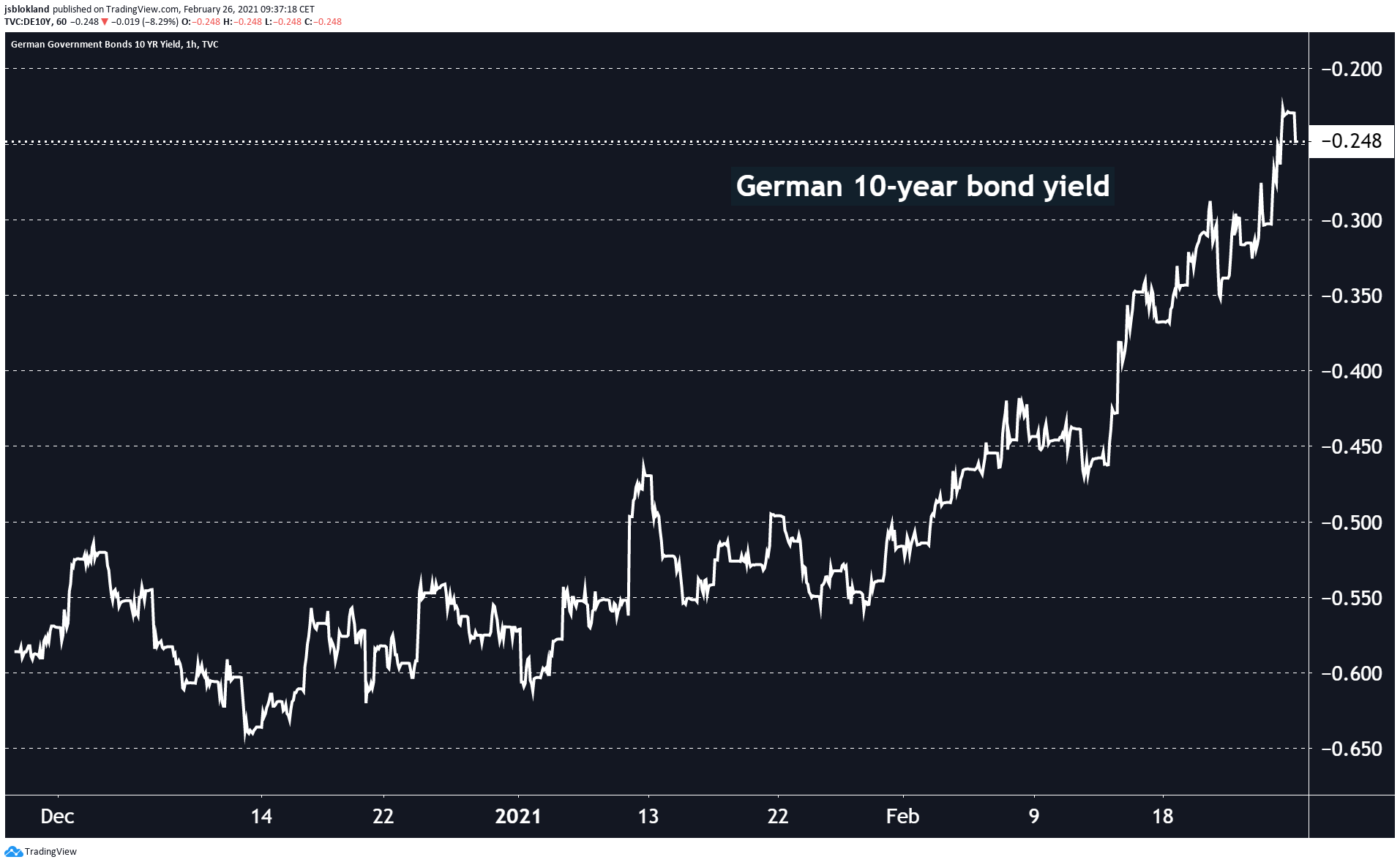

Le premier signal a été donné par Schnabel de la BCE, qui a évoqué une aide additionnelle de la BCE dans le cas où les taux repartiraient à la hausse. Le 10 ans allemand en a profité pour reprendre un tout petit peu de souffle :

La balance de la banque centrale européenne a plus augmenté pendant les 15 mois de présidence de Mme Lagarde que pendant les 8 années de la présidence de M. Draghi, et c’est visiblement encore en train de s’accélérer.

Le retournement s’est ensuite propagé à l’ensemble du compartiment obligataire.

De tels volumes sur un retournement aussi large laissent présager un mouvement “initié” par rapport à une prochaine intervention d’une ou plusieurs banques centrales.

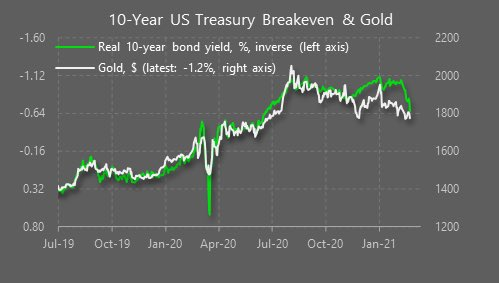

L’or dans ce contexte continue à être sous pression en raison de la baisse du taux réel du 10 ans américain. Le rattrapage des deux courbes a finalement eu lieu, comme si l’or avait anticipé le coup de blues du marché obligataire.

Dans ce contexte d'insouciance fiscale, d’accumulation massive de dettes, de dilution monétaire pour supprimer les taux d'intérêt, d’absence d'actifs fondamentalement bon marché qui rapportent plus que l'inflation, avec un problème de déficit du compte courant qui s'aggrave, l'or et l'argent restent néanmoins près de leurs plus bas historiques par rapport à la masse monétaire et à la base monétaire.

Nous continuons à prévoir que cette période marque le début d’un marché haussier des métaux précieux.

Cette fin de consolidation depuis l’été 2020 nous donne l’occasion d’acquérir des participations importantes dans un nombre conséquent de sociétés aurifères / argentiques de haute qualité dans des zones géographiques stratégiques.

Le prochain run haussier sera sans doute beaucoup plus important que les derniers “Bull markets” qu’on a vécu au début de ce siècle.

La dernière décennie a vu une déflation marquée des métaux précieux, nous sortons donc de longues années de sous-investissement dans le secteur. Les sociétés minières sortent de cette période avec d’énormes réticences à dépenser des capitaux pour l'exploration et le développement. C’est un gros problème pour les années à venir pour certains producteurs qui se voient confrontés à une chute de l'offre alors qu'ils épuisent leurs réserves, sans réussir à remplacer ces mêmes réserves.

La situation est telle que les décisions de regroupement et d’acquisitions d’explorateurs vont devoir s’accélérer dans les tous prochains mois. La sélection des dossiers est ainsi capitale, et beaucoup plus profitable qu’une simple gestion passive.

Le secteur des compagnie minières recèle malheureusement de pas mal d’entreprises qui ont tendance à faire payer à leurs actionnaires leurs erreurs stratégiques. C’est en grande partie à cause de ces errements de certaines minières que le secteur est considéré aujourd’hui “à risque”… alors que certaines sociétés sont justement des machines à cash offrant une sécurité et même des taux de rendements largement supérieurs à bon nombre d’autres secteurs.

Ces sociétés sont peu visibles, dans l’exubérance actuelle.

L’exubérance irrationnelle des marchés requiert des croyances irrationnelles fabriquées par des mensonges irrationnels.

Ce n’est que lorsque cette bulle du mensonge dégonflera que ces sociétés sortiront de l’ombre. En attendant, profitons de leur faible valorisation et continuons à accumuler.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.