Oubliez le conflit sur les retraites : l’inflation est le thème principal de l'hiver en France.

Une étude publiée par "60 millions de consommateurs" prévoit une nouvelle augmentation de 20% des prix alimentaires d’ici le mois de juin, après une hausse annuelle de +60% sur certains produits comme la viande. Le magazine n’entrevoit pas la fin de l'inflation :

💶 Les courses d'alimentation vont augmenter "jusqu'à 20%" d'ici juin 2023, selon une étude publiée par le magazine 60 Millions de consommateurs, qui "ne voit pas la fin" de la vague d'inflation ⤵️ #AFP #AFPTV pic.twitter.com/I984dMAINU

— Agence France-Presse (@afpfr) February 18, 2023

La France est en train de rattraper son retard sur ses voisins européens. La vague inflationniste qui a frappé le Royaume-Uni l’an dernier est arrivée en France avec quelques mois de décalage, en raison des mesures de soutien mises en place par le gouvernement français et qui ont pris fin en janvier 2023. La hausse est plus spectaculaire en 2023 car elle était moins prononcée en 2022.

L’inflation va t-elle retomber ou est-elle devenue incontrôlable ? C’est la question que tous les économistes se posent.

Avant d’explorer en détail les nouveaux indicateurs liés à cette vague inflationniste, il faut quand même avouer que les efforts pour combattre l'inflation sont loin d’avoir eu les effets escomptés. Peut-être que ces efforts n’ont tout simplement pas été suffisants ?

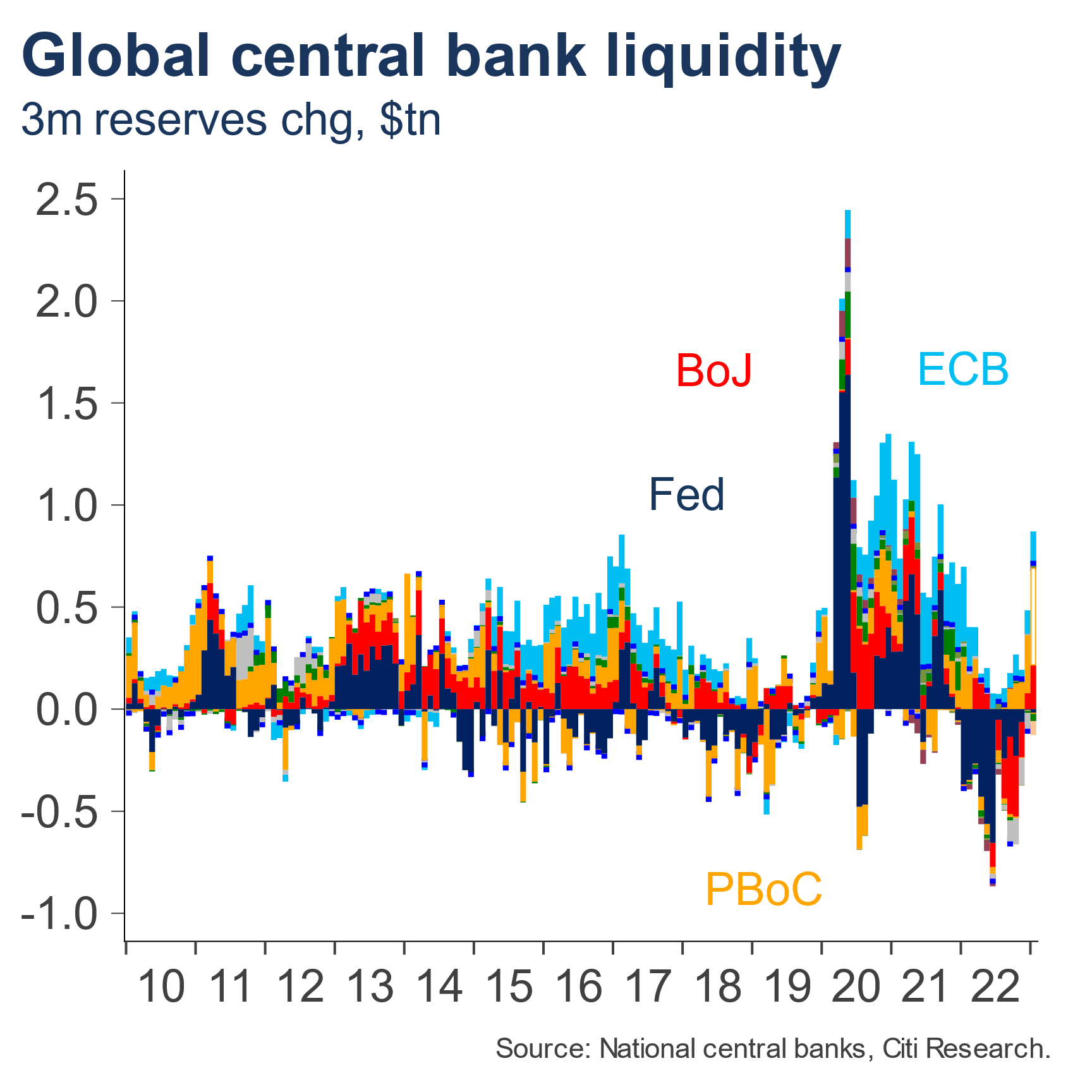

Les banques centrales n’ont notamment pas réduit leurs bilans de manière assez significative. Le total des bilans des banques centrales du G4 (Fed, BCE, BoE, BoJ) est même reparti à la hausse après la récente intervention du Japon :

Après avoir acheté un montant record d’obligations japonaises, la BoJ reprend ses injections de liquidités et maintient une politique monétaire ultra-accommodante, au moment même où la Fed essaie de réduire son bilan. La banque centrale chinoise a dû, elle aussi, injecter massivement des liquidités pour soutenir son système bancaire.

Pour les banques centrales, l’instabilité du système financier et l’accès aux liquidités restent plus importants que la lutte contre l’inflation.

Aux États-Unis, les efforts pour équilibrer le budget sont toujours aussi peu efficaces. Après tout, le plafond de la dette a déjà été relevé à 72 reprises et le débat actuel ne fait aucun doute : l'Etat fédéral n'atteindra pas l’équilibre budgétaire sans recourir une nouvelle fois à plus d’emprunts pour financer son déficit. S'il souhaitait réellement combattre l’inflation, le gouvernement américain équilibrerait son budget au plus vite. Une politique de retour à l'équilibre budgétaire aurait, bien entendu, des conséquences sociales immédiates. Là aussi, le combat contre l’inflation passe au second plan, l’urgence étant de maintenir l’équilibre social du pays.

Les banques centrales ont fait exploser leurs bilans pour éviter des crises de liquidité, alors que les États dépensent de plus en plus afin d'éviter les crises sociales. Revenir sur ces politiques monétaires et fiscales pour lutter contre l’inflation semble aujourd’hui très difficile.

Le ralentissement de l’inflation observée aux États-Unis est dû au reflux des prix de l’énergie. En Europe, l'envolée des prix devrait également marquer une pause dès le mois de juin en raison du recul des prix du gaz naturel.

Le rebond du prix des matières premières, sous fonds de maintien de la consommation, devrait raviver l’inflation aux États-Unis.

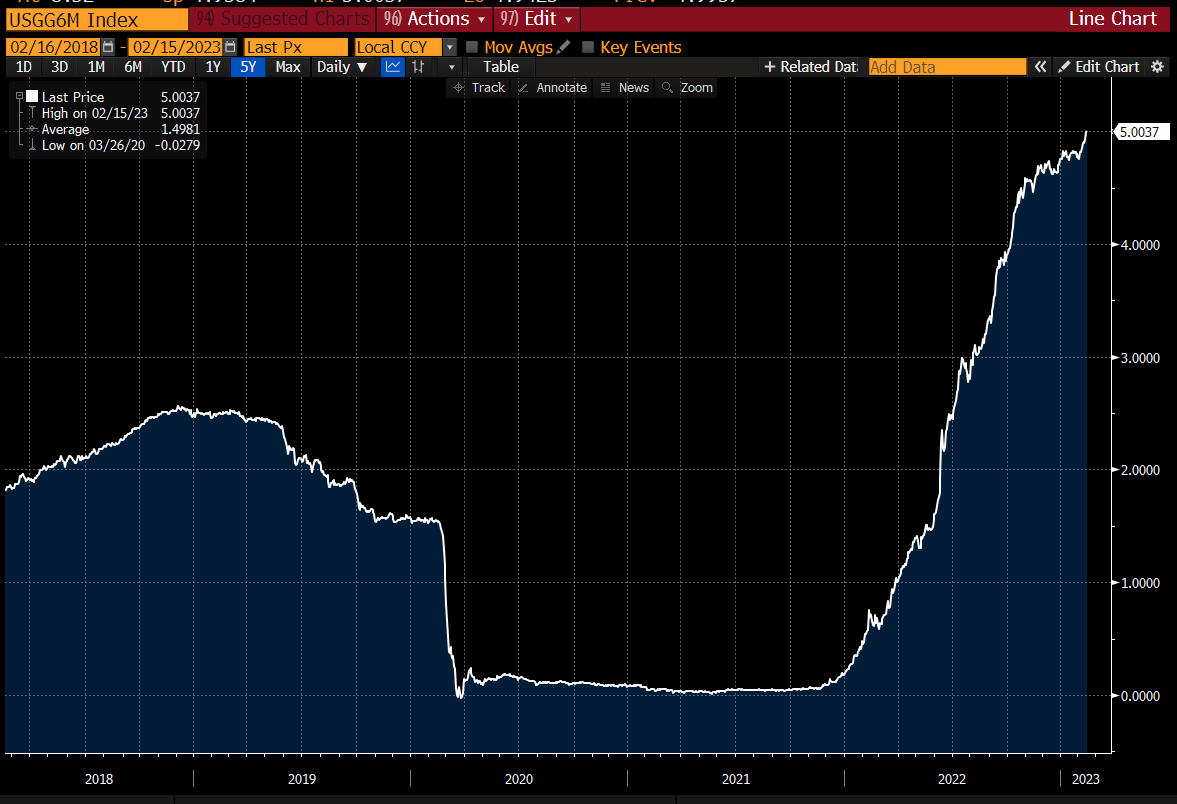

Les ventes au détail le confirment : le moteur de la consommation américaine tourne toujours à plein régime. Les bons chiffres de la consommation font grimper les taux courts américains :

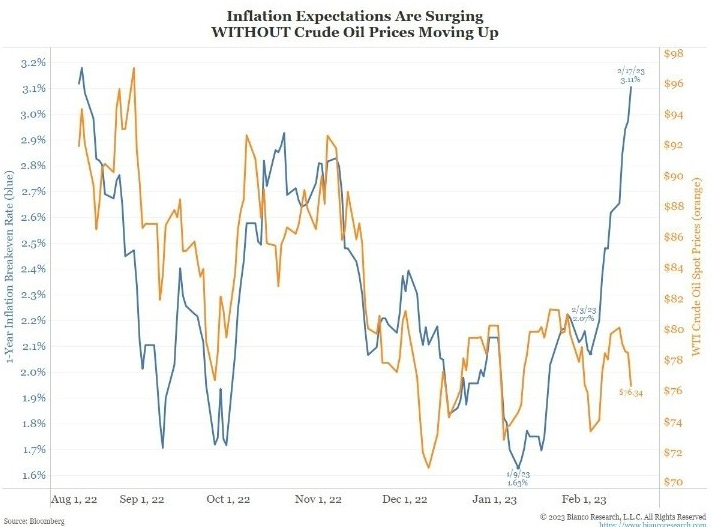

L'envolée des taux s’accompagne d’une reprise des attentes inflationnistes, et ce sans que les prix du pétrole brut n'augmentent !

Que se passera-t-il aux États-Unis lorsque les prix de l’énergie repartiront à la hausse ?

La pause de l’inflation est uniquement due au reflux des prix de l’énergie. Le prix du gaz naturel s’est effondré, mais la divergence négative en variation journalière de l’indice UNG indique un fort rebond à très courte échéance :

La Fed est donc loin d’avoir réussi à maîtriser la pression inflationniste et devra bientôt composer avec une probable reprise de la hausse des prix de l’énergie.

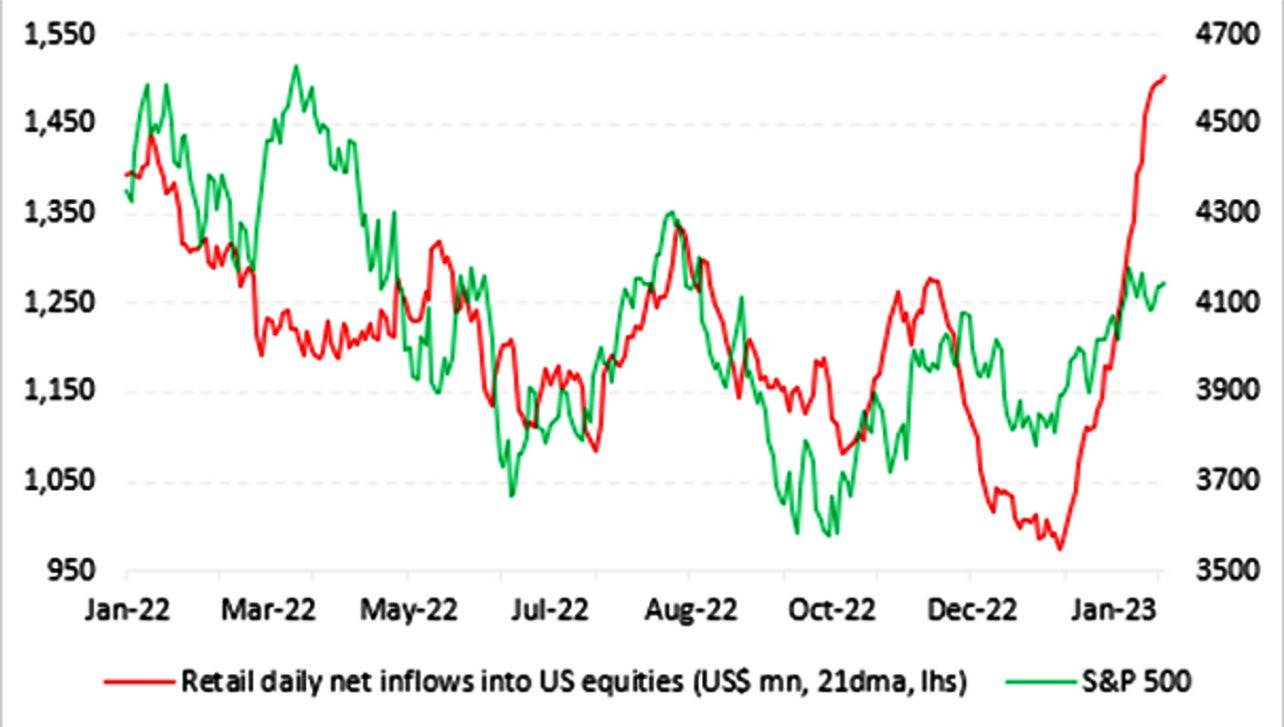

La reprise des ventes au détail et des attentes inflationnistes a poussé de nombreux investisseurs à retourner sur les marchés.

L'afflux de nouveaux investisseurs a été massif au cours des dernières semaines. Depuis le début de l’année, les particuliers ont investi en moyenne 1.5 milliard $ par jour sur les marchés :

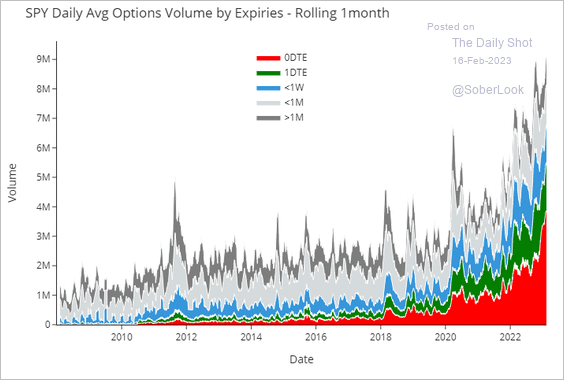

Cette nouvelle vague d’investissements s'est surtout concentrée sur des produits dérivés de plus en plus spéculatifs. La plupart des options souscrites sur l’indice SPX sont à très courte échéance :

Les investisseurs cherchent à récupérer ce qu’ils perdent en pouvoir d’achat en jouant sur les marchés. Ils essaient de compenser l'explosion de leur train de vie, que même un second travail n'aide plus à maintenir, avec des paris de plus en plus spéculatifs.

En tout cas, cette hausse de la spéculation sonne comme une défaite de la Fed dans son combat contre l’inflation.

Cette fois-ci, la montée des marchés ne se fait pas sur des bases de croissance mais sur des attentes d’inflation élevées, ce qui rend d’autant plus fragile ce rebond. Ajoutez à cela que les teneurs de marché sont désormais dans une position inverse à celle de décembre, lorsque des positions shorts avaient été ouvertes en masse. Cette fois-ci, la spéculation est haussière à court terme… On imagine l'impact qu'aurait un durcissement du discours de la Fed sur la santé de ces marchés.

Un nouveau resserrement brutal serait désastreux pour les niveaux des taux, ce qui aggraverait davantage la crise budgétaire en cours. Tout relèvement de taux menacerait directement la capacité de l'État à financer son déficit.

Les recettes fiscales sont déjà en baisse de 9,3% en glissement annuel. Avec les hausses de taux qui figent le secteur immobilier et l’éclatement des sources de revenus traditionnelles, l'État est le grand perdant de cette première vague inflationniste.

Si la Fed annonce un resserrement, il ne pourra pas durer trop longtemps au risque de créer un grave problème budgétaire au niveau fédéral. La Fed devra intervenir "quoi qu’il en coûte" pour assurer l’équilibre budgétaire du pays. La volatilité des marchés devrait logiquement augmenter dans les prochains mois, en fonction des changements de discours de la Fed. Dans ce contexte, une étude de Normura révèle que près de la moitié des options sur les actions du S&P 500, ainsi que sur SPY et QQQ, ont des échéances inférieures à 24 heures ! Le sentiment de marché risque de passer d’un extrême à l’autre en très peu de temps, au gré du positionnement de la Fed. Nous savions que la Fed influençait les marchés, mais les prochains mois renforceront sans doute cette impression.

L’or reste sous pression face à la menace à court terme d'un relèvement de taux. Le métal se replie vers son support à 1 800 $.

L'or reste encore très haut par rapport aux taux, sans doute à cause du risque fiscal américain et des nouvelles attentes inflationnistes. Cette force s'explique aussi par l'aggravation du contexte géopolitique et l'enlisement du conflit en Ukraine. L'accentuation de la bipolarisation Est/Ouest met en péril la fluidité des futurs échanges commerciaux. Toute menace de nouvelles sanctions agit désormais comme un soutien au cours de l’or.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.