Qu’est-ce qui relie les guerres napoléoniennes de 1814, la guerre civile américaine, la Première Guerre mondiale et la Guerre froide ou encore la guerre du Vietnam ? Qu’existe-t-il d’essentiellement commun entre l’inflation, les guerres, et le cours de l’or ?

A l’heure où l’histoire lance le crie du refrain, il est possible de comprendre les liens qui unissent l’or, l’inflation, et les évènements géopolitiques. Ce lien est si étroit que l’étude de l’inflation nous permet seule ou presque de déduire les mouvements futurs de l’or. Dans notre dernière publication de décembre 2021 [lire ici], nous avions montré statistiquement l’importante probabilité d’un fort mouvement haussier pour le début 2022, désormais confirmé. Dès lors, nous nous attacherons à une étude statistique vulgarisée de l’or, des inflations, et des guerres.

Le lien entre l’or et l’inflation

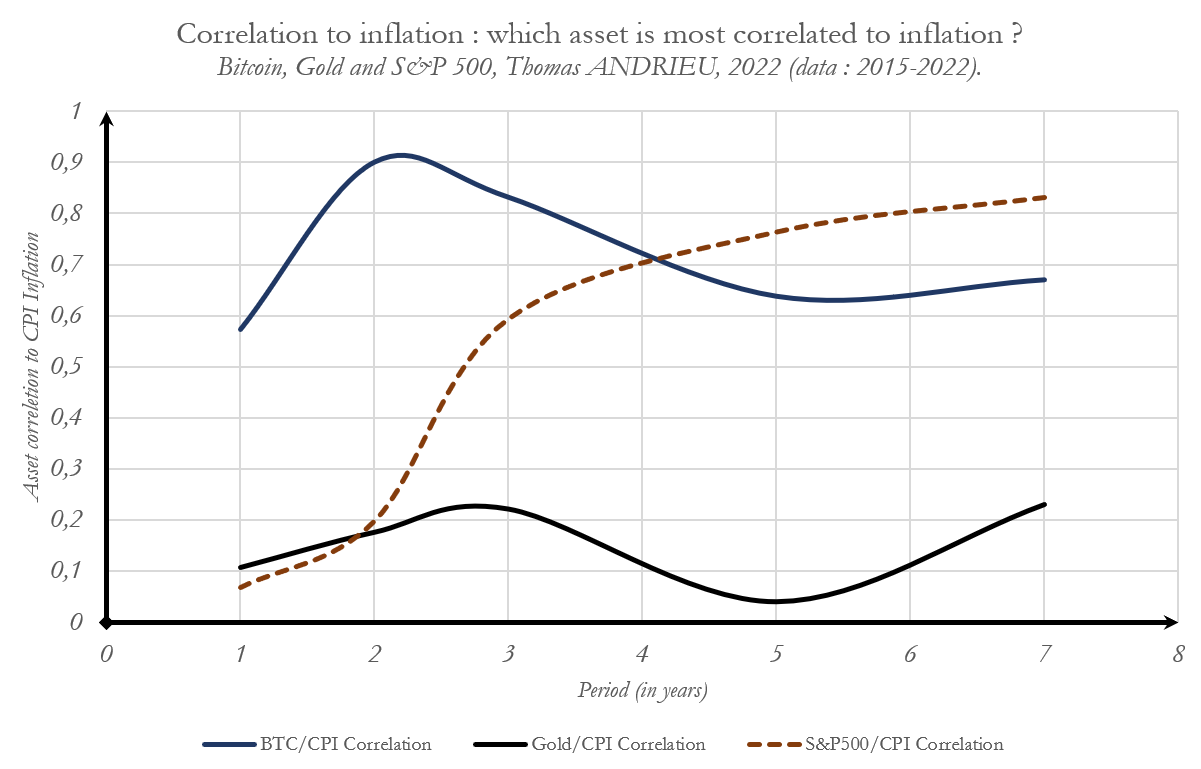

Il est possible de mesurer statistiquement la sensibilité de l’or à l’inflation. Avec une certaine surprise, la corrélation de l’or à l’inflation est relativement faible par rapport à d’autres actifs et se situe autour de 20% dans un horizon de 3 ans. Néanmoins, l’or demeure une des meilleures protections dans le temps long. En effet, le prix de l’or est essentiellement déterminé par l’offre des compagnies minières, ce qui explique que l’inflation n’est pas un paramètre immédiat. En termes d’offre, la Russie est le deuxième producteur mondial d’or physique après la Chine avec 330 tonnes extraites en 2020, soit 36% de l’offre minière et plus de 25% de toute l’offre d’or annuelle d’après le WGC. Il est généralement récurrent de voir que l’or est une protection particulièrement efficace contre une inflation d’un type particulier : la stagflation. Comme nous le voyons aujourd’hui, les actions ont échoué à protéger contre les risques politiques, tout comme les cryptomonnaies.

Inflations et guerres : pourquoi la stagflation entraine la guerre

Nous ne reviendrons pas ici en détail sur les dynamiques régulières de l’inflation qui ont déjà été discutées par des économistes comme Brian Berry. En général, le lien entre la croissance et l’inflation est similaire : une chute de la croissance entraine une chute de l’inflation. Mais on observe une divergence régulière dans l’histoire entre ces deux paramètres. Lorsque la croissance ralentie tandis que l’inflation persiste, on parle de stagflation. Ainsi, le changement des prix alterne entre 4 phases environ tous les 52 ans : stagflation, désinflation, déflation, reflation, et ainsi de suite…

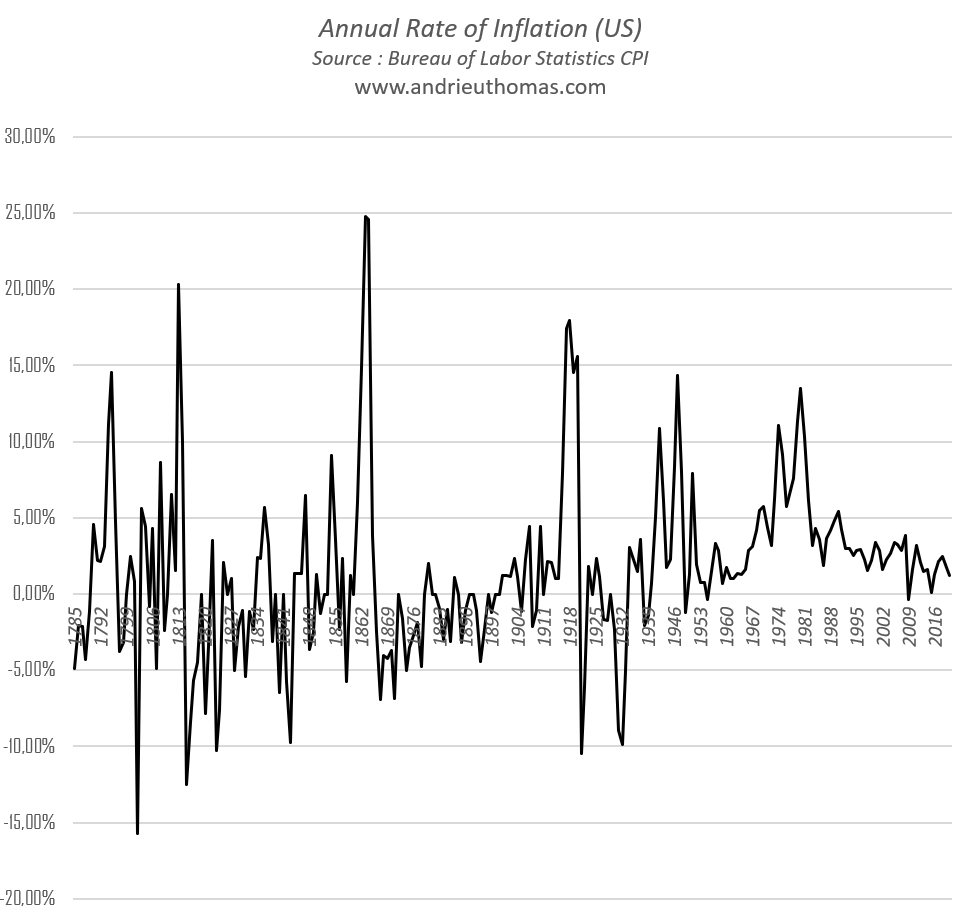

Ainsi, depuis 1800, nous avons connu 4 pics de stagflation, tous marqués par des guerres destructrices ou très menaçantes : guerres napoléoniennes jusqu’en 1815, guerre civile aux États-Unis en 1865 et guerre franco-prussienne en 1870 en Europe, Première Guerre mondiale en 1920, Seconde Guerre mondiale avec un pic stagflationniste en 1945, la guerre du Vietnam dans les années 1970, etc… Mais alors pourquoi les stagflations sont liées aux guerres ? Le premier argument consiste à dire que la guerre provoque des pénuries et une stagnation de la croissance, et donc de la stagflation. Le deuxième argument, moins célèbre mais pourtant plus déterminant, est de considérer l’idée que le manque de ressources (pénuries et manque de croissance conduisant à la stagflation) incitent les États à mener des guerres concurrentielles. Si le marché en pénurie ne peut pas s’adapter aux besoins des États, les États s’adapteront au marché par la guerre. En ce sens, la stagflation provoque la guerre.

La récurrence de périodes de stagflations ou de guerres se traduisent généralement par des hausses plus récurrentes de l’or d’une année sur l’autre. En effet, les grands mouvements du prix de l’or sont généralement le fait d’évènements extrêmes pour lesquels les investisseurs cherchent, avec d’autres matières premières, des alternatives avec un minimum de stabilité.

Le cycle de l’inflation

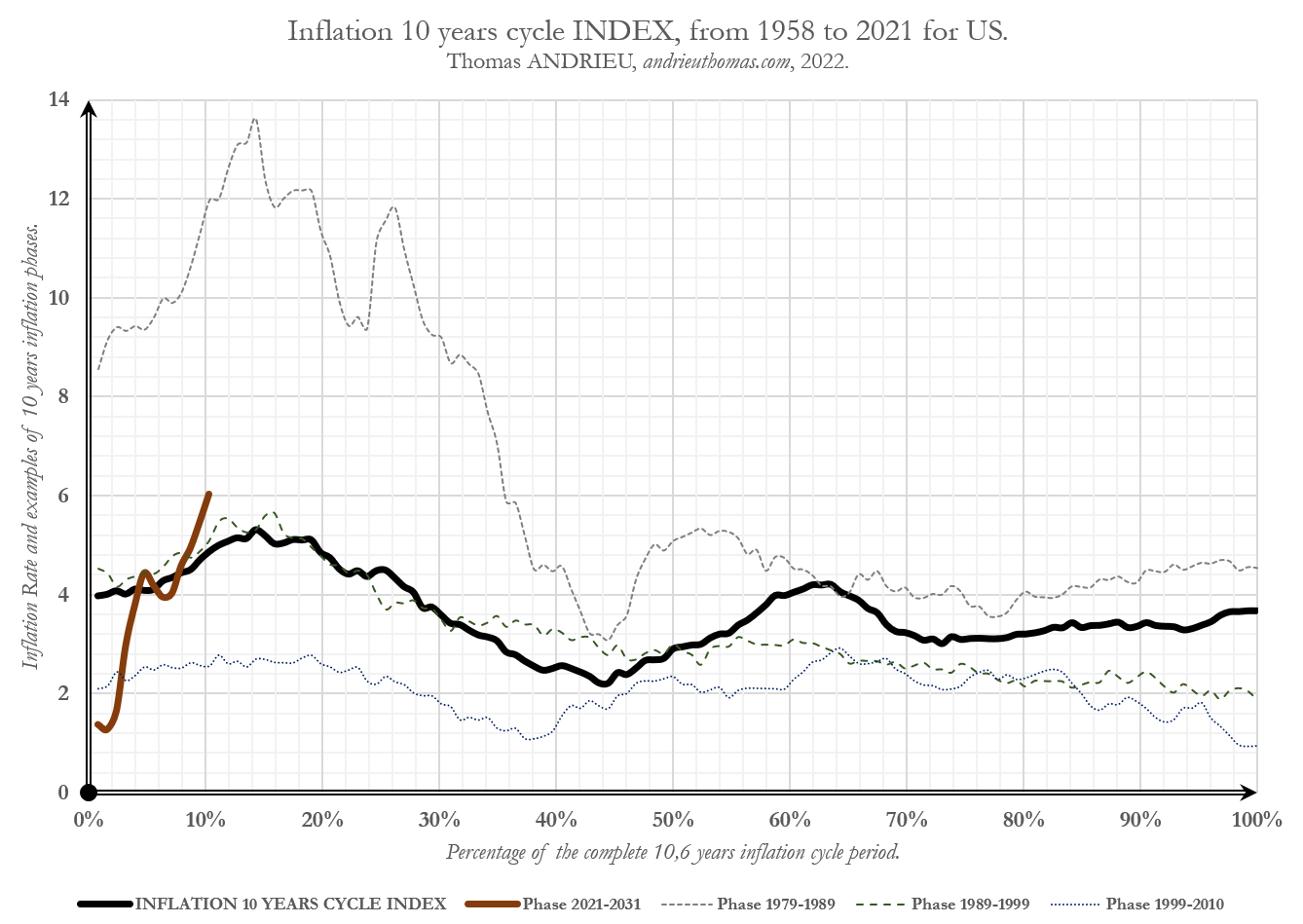

La décomposition de l’inflation depuis les années 1960 montre que le principal cycle qui détermine l’inflation est un cycle de 10 années. Il s’agit donc d’un cycle assez proche du cycle dominant sur le prix de l’or (2022 marquera l’entrée de l’or dans une nouvelle phase de cycle | Or.fr).

Pour représenter les mouvements probables de l’inflation, nous pouvons établir un indice synthétique de l’ensemble des cycles de 10 années depuis les années 1950. Le graphique ci-dessous montre principalement en noir la moyenne de tous les cycles de 10 ans que l’on connaît depuis le sortir de la Seconde Guerre mondiale (courbe noire). La courbe épaisse en orange à gauche du graphique correspond aux niveaux actuels d’inflation. Sans surprise, et en corrélation avec notre analyse sur l’or, il est probable que l’inflation actuelle connaisse de légères diminutions d’ici à 2023. Cela signifierait également une diminution du risque politique/géopolitique malgré la persistance de risques stagflationnistes sur cette décennie. En effet, la possibilité de voir l’inflation resurgir d’ici le milieu de la décennie, suivi du début de la décennie suivante, n’est pas un scénario à négliger.

Quelle est alors la forme « typique » d’un cycle inflationniste de 10 ans ? Pour répondre, nous avons représenté en pointillés les trois extrêmes des phases inflationnistes enregistrées depuis 1958. La phase inflationniste des années 1980 fut la plus intense tandis qu’une des phases les moins inflationnistes aux États-Unis fut celle des années 2000 (courbe du bas). L’indice du cycle inflationniste de 10 ans nous permet de caractériser une figure de répétition de l’inflation. Ainsi, après une accélération de l’inflation en début de cycle comme nous la connaissons aujourd’hui (entre 0% et 20% du cycle), on note une détente de l’inflation jusqu’à la moitié du cycle (40%) avant un nouveau choc inflationniste qui culmine autour de 65% du cycle. La normalisation relative de l’inflation n’opère ensuite que sur la dernière phase du cycle de 10 années de l’inflation.

Anticiper l’inflation comme stimulation des matières premières

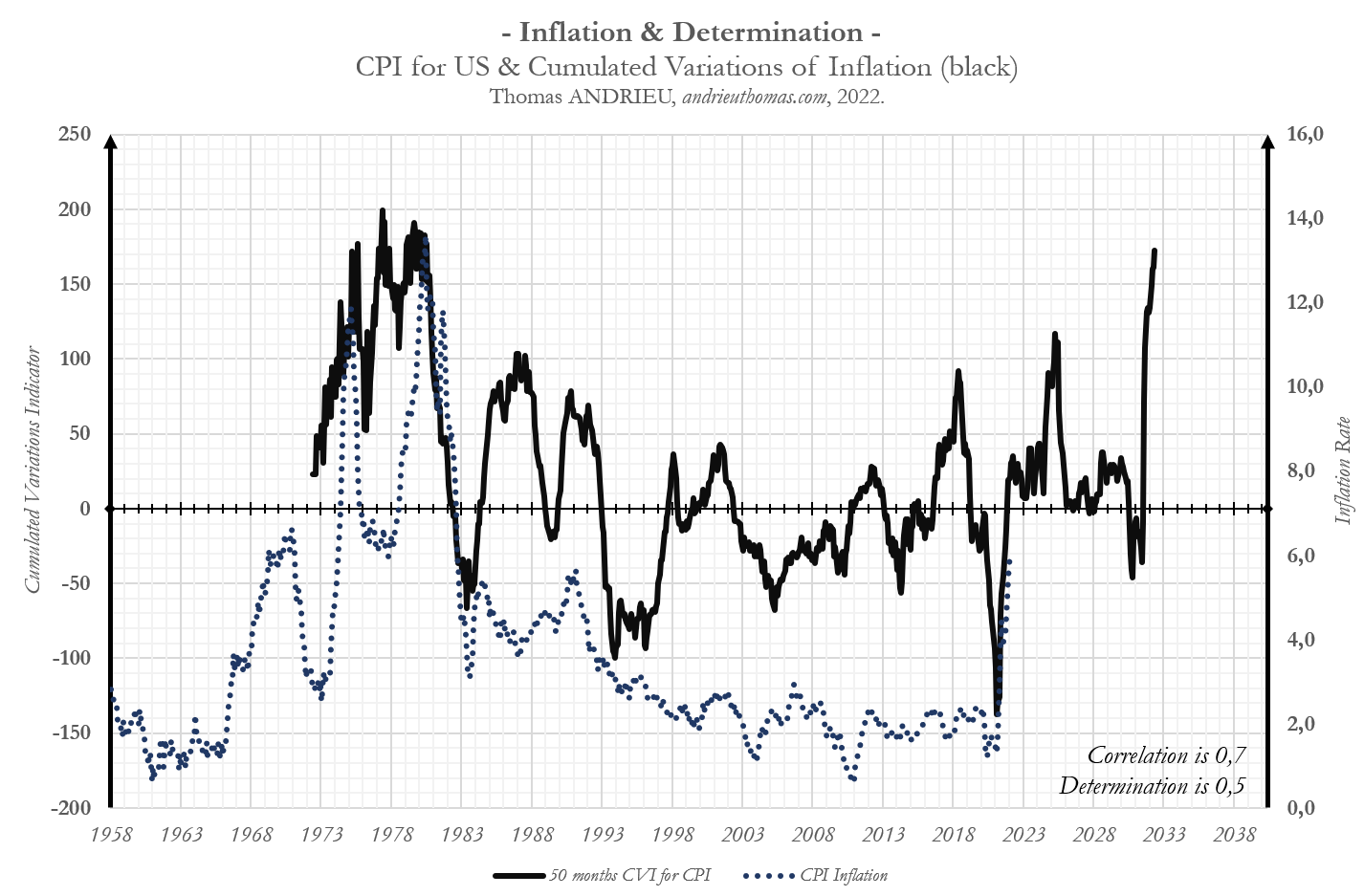

Sans entrer dans les détails, un autre moyen efficace d’anticiper l’inflation (avec une corrélation de plus de 70% et une détermination de plus de 50%), est de mesurer la force d’accroissement de l’inflation actuelle et de la reporter dans l’avenir selon le même cycle de 10 ans. De cette manière, la courbe noire sur le graphique ci-contre nous permet d’anticiper relativement les mouvements futurs de l’inflation.

Dans ce scénario, il paraît clair que la stagflation serait une situation vers laquelle nous pourrions graduellement nous diriger d’ici 15 ans, avec une croissance faible et des tensions croissantes sur les matières premières. À plus court terme, la prochaine cible majeure de revirement des prix sera celle du milieu de la décennie, et doit demeurer pour l’heure notre objectif avant une éventuelle réallocation partielle des valeurs refuges. Là encore, on observe qu’il est probable que l’inflation ralentisse d’ici à 2023 avant un risque d’accélération au milieu de la décennie.

En bref

Dans le contexte de la crise sanitaire, le choix délibéré des États d’accompagner une situation structurelle propice à la stagflation induit naturellement les risques de guerres, déjà pointés par de nombreux économistes et universitaires spécialistes des relations entre les phénomènes humains et monétaires. Notre observation centrale, et bien qu’elle ne soit pas nouvelle dans l’analyse cyclique, est que les évènements géopolitiques concordent régulièrement avec les cycles de l’or. En cela, on ne voit d’autre véritable affirmation que celle d’écrire que l’or assure pleinement son caractère refuge lors des périodes de stagflation. Les périodes de stagflation sont avant tout des défaillances dans l’offre du marché et dans utilisation des ressources, ce qui favorise les conflits et les guerres. Empiriquement, la situation de conflit avec la Russie est une perspective doublement favorable à l’or. Mais nous devons garder à l’esprit que cette crise est avant tout structurelle et s’explique par des mécanismes économiques très précis qui nous condamnent à revivre l’Histoire, sous ses aspects les plus outranciers.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.