La faillite des structures financières occidentales, y compris le système monétaire, est dans sa phase finale.

Malheureusement, personne n’y prête attention… POUR L'INSTANT !

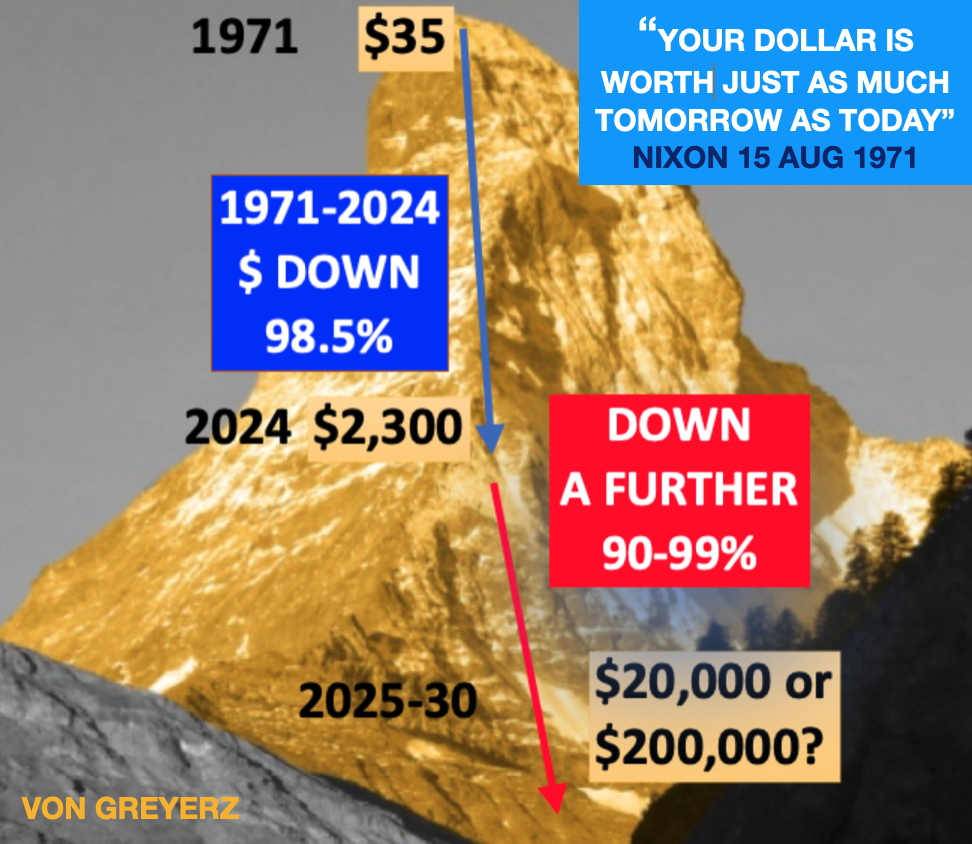

La dette mondiale a déjà triplé au cours de ce siècle, tandis que le dollar et la plupart des monnaies ont perdu 98,5% de leur pouvoir d'achat depuis 1971 :

Les experts soutiennent que les États-Unis ne pourront jamais se retrouver en défaut de paiement, puisqu'ils ont la capacité d'imprimer de la monnaie. Malgré les mensonges des gouvernements américain et européen, une dépréciation de 98,5% de la monnaie d'un pays équivaut à un défaut de paiement total. Toute autre explication n'est que du bruit.

Avec une dette mondiale d'environ 350 000 milliards $ et un PIB mondial de 100 000 milliards $, le ratio dette/PIB mondial s'élève à 350%.

Un ratio dette/PIB supérieur à 100% est insoutenable et ne peut être financé à long terme.

Et un ratio dette/PIB de 350% est synonyme de faillite – Banca Rotta.

Avec des marchés financiers faussés et endettés à l'extrême, le risque mondial est aujourd'hui plus grand que jamais.

Les petits et grands investisseurs ont la possibilité de minimiser ce risque.

La meilleure solution est de créer sa propre banque d'or, ce qui éliminera presque complètement le risque financier tout en fournissant une liquidité instantanée. De plus, par rapport à la quasi-totalité des autres classes d'actifs, l'or augmentera considérablement votre richesse dans les années à venir.

États-Unis et Europe - Malades en phase terminale

Les États-Unis, l'Europe et le Japon sont en phase terminale : gravement affectés par la dette, les déficits et la décadence, ils n'ont pratiquement aucune chance de se rétablir dans les siècles à venir.

La situation est également préoccupante en Chine et dans de nombreux pays émergents, qui sont confrontés à des niveaux élevés d'endettement ainsi qu'à des défis démographiques et structurels. Bien que ces problèmes ne soient pas forcément incurables, ils ralentiront leurs économies pendant plusieurs années, mais dans une moindre mesure qu'en Occident.

Les États-Unis et l'Europe sont-ils devenus des républiques bananières ?

Une république bananière peut être décrite comme suit :

Une structure socio-économique très stratifiée, politiquement instable, avec une petite classe dirigeante qui contrôle l'accès aux richesses et aux ressources.

Cette définition s'applique certainement aux États-Unis et à l'Europe, où une petite élite de 1% possède 1/3 de la richesse totale aux États-Unis.

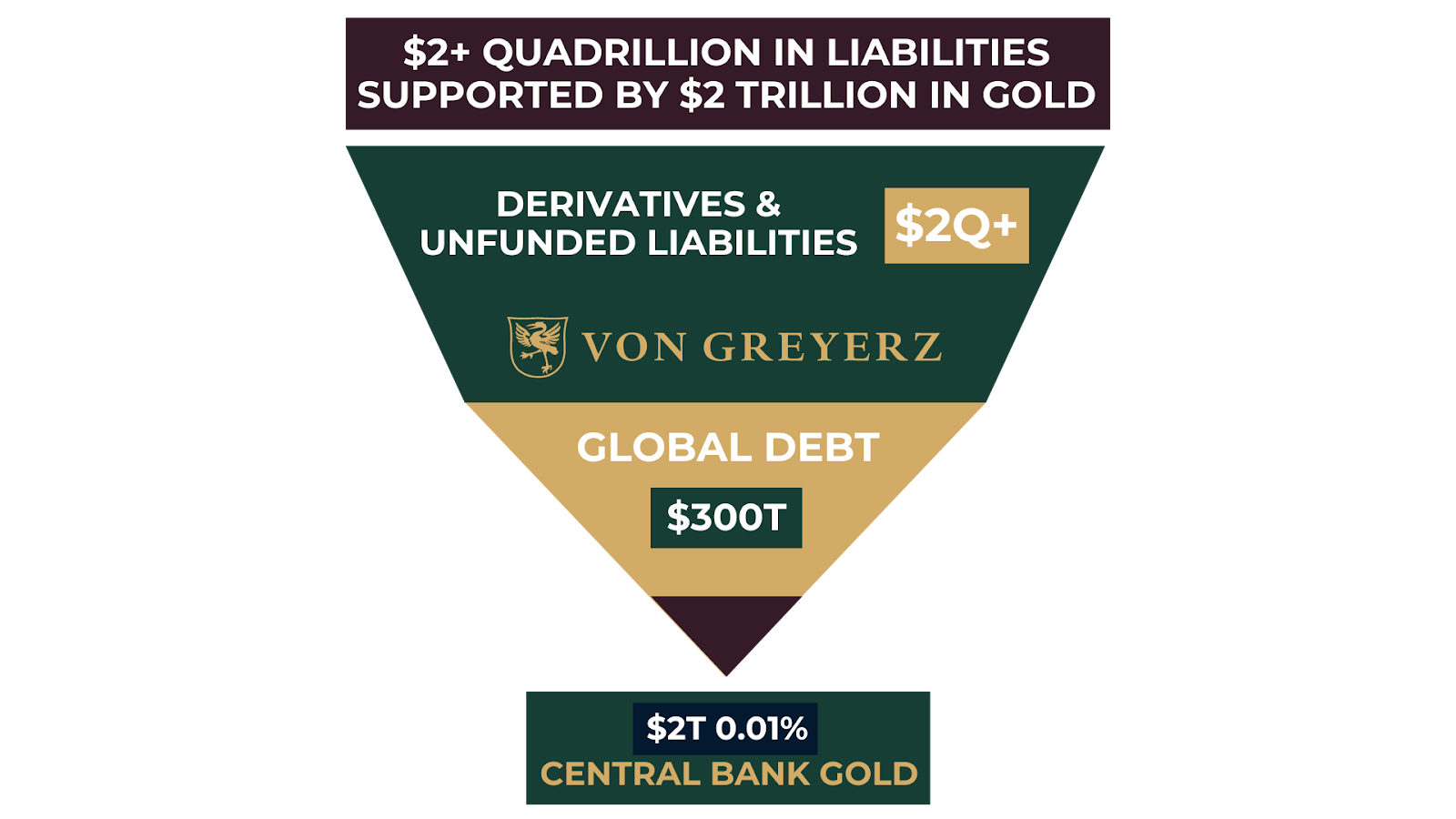

Les actifs financiers mondiaux s'élèvent à 600 000 milliards $ (y compris les sociétés privées non financières), auxquels s'ajoutent potentiellement plus de 2 000 milliards $ de produits dérivés, dont une grande partie deviendra de la dette lorsque les contreparties feront faillite.

Comment pouvons-nous espérer qu’une valeur globale de la production de biens et de services (PIB) de 100 000 milliards $ soutienne une dette de 350 000 milliards $, sans compter les 2 quadrillions $ de produits dérivés qui risquent d'imploser ?

C'est une escroquerie qui mélange les mécanismes de la chaîne de Ponzi et de la daisy chain.

Imprimer de l'argent pour gonfler les marchés, puis imprimer encore plus pour que cela perdure. Comme l'histoire nous l'apprend, cela ne peut se terminer que d'une seule manière.

Le fait que Joe Biden ait finalement décidé de ne pas se représenter aux présidentielles ne changera rien aux problèmes financiers insolubles de l'Amérique.

Que ce soit Donald Trump, Kamala Harris ou un autre dirigeant, personne ne pourra freiner l'énorme avalanche de dettes déclenchée en 1971 avec la fin de l'étalon-or. Cette avalanche atteindra sa force maximale dans les 3 à 7 prochaines années. La plupart des indicateurs suggèrent que ce sera plutôt plus tôt que prévu. Mais comme je le dis souvent, les prévisions sont un jeu de dupes. Il est donc préférable de se concentrer sur le risque imminent plutôt que de spéculer sur le moment précis de l'événement.

Aucun empire et aucun système monétaire n'a survécu

L'histoire nous apprend qu'aucun Empire ni aucun système monétaire n'a jamais survécu indéfiniment.

Ainsi, quiconque pense que "cette fois-ci, c'est différent parce que..." ignore des milliers d'années d'histoire.

Il ne s'agit pas de faire du sensationnel, mais de se baser sur l'histoire, qui montre que, sans exception, une crise de la dette conduit à une crise monétaire avec inflation, une implosion des actifs et de la dette, ainsi qu'une instabilité politique et géopolitique, souvent accompagnée de troubles sociaux et de conflits.

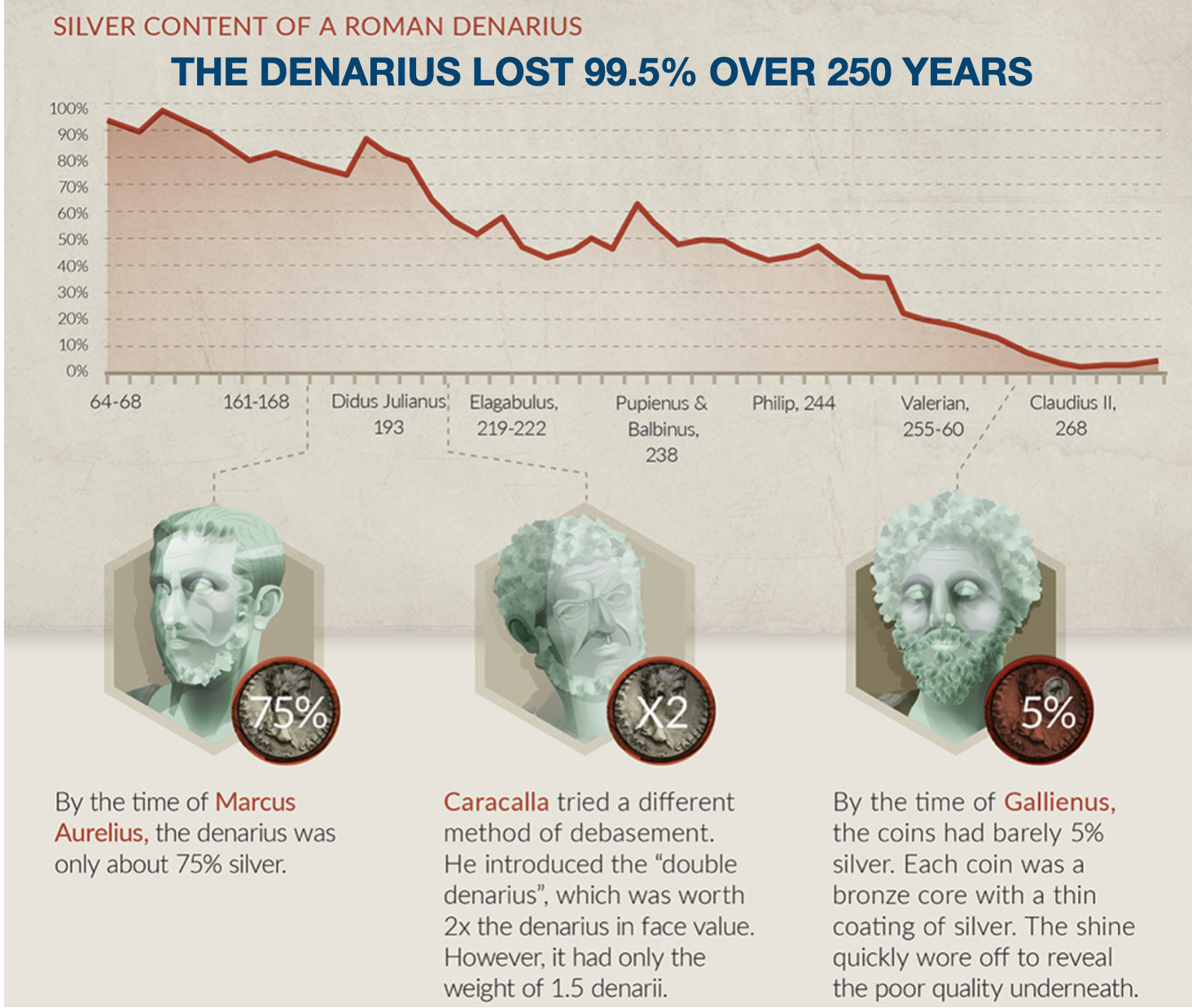

Prenons l'exemple de l'effondrement de l'Empire romain, qui a suivi un déclin similaire à celui que nous observons aujourd'hui. Peu importe l'Empire, tous connaissent une fin comparable.

L'Empire américain actuel, avec ses colonies européennes, est davantage un Empire financier que géographique. J'utilise le terme "colonies" (avec une pointe d'humour) pour souligner que, quelles que soient les décisions prises par les États-Unis — qu'il s'agisse d'interventions en Irak ou en Libye, de la loi FATCA (contrôle des banques mondiales), ou de sanctions et de gels d'avoirs russes — l'Europe se trouve souvent en position subordonnée.

L'apogée de l'Empire romain se situe autour de la naissance de Jésus. Le déclin a commencé de manière progressive, et dès l'époque de Marc Aurèle (161 après J.-C.), la valeur du denier, la pièce d'argent romaine, avait déjà perdu 25%.

L'accumulation de la dette et la dépréciation monétaire ont conduit à la crise du IIIe siècle (235-283 ap. J.-C.). Durant cette période, plus de 50 empereurs se sont succédé, la plupart ayant été assassinés ou tués au combat. Cette période est également marquée par des invasions barbares et des migrations vers le territoire romain. De multiples guerres civiles et rébellions paysannes ont également éclaté, permettant à beaucoup de prendre le pouvoir illégalement ou par la force.

Le déclin financier et économique de l'Empire s'est ensuite poursuivi sans relâche, marqué par une accumulation croissante de dettes et de déficits. Sous le règne de Gallien (260 après J.-C.), le denier avait perdu 99,5% de sa teneur en argent. À la fin de la crise du IIIe siècle, l'Empire se divisait en trois entités politiques distinctes.

Le déclin de Rome

Ce déclin progressif a conduit à un affaiblissement du contrôle politique central, à des luttes de pouvoir, à des déficits budgétaires, à une dette croissante, à la corruption, à l’avilissement de la monnaie, à l'hyperinflation, à une augmentation des impôts, à la peste, et à une baisse des effectifs de l'armée, les militaires n'étant pas suffisamment rémunérés pour faire face au grand nombre d'invasions barbares.

Enfin, en 476 après J.-C., les Goths (peuple germanique), dirigés par Odoacre, s'emparèrent de Rome et déposèrent Romulus Augustule. Odoacre devint le nouveau dirigeant.

Ainsi, 476 après J.-C. marqua officiellement la fin de l'Empire romain, bien que certaines parties de l'Empire d'Orient aient survécu.

Si l'on se réfère au paragraphe en gras ci-dessus, il n'y a pratiquement aucune différence entre la chute de l'Empire romain et celle de l'Empire occidental américain d'aujourd'hui.

"Plus ça change, plus c’est la même chose."

Par exemple, la peste d'autrefois peut être comparée au COVID-19 d'aujourd'hui, tandis que les barbares de l'Antiquité étaient des peuples extérieurs aux grandes civilisations de l'époque (grecque, romaine, chrétienne).

De même, aujourd'hui, les migrants viennent en grand nombre de cultures non occidentales. Et comme il n’y a pas de volonté politique pour arrêter l'immigration, les chiffres sont davantage susceptibles d’augmenter que de diminuer. Il est donc évident que les États-Unis et l'Europe seront très différents dans 50-100 ans.

La situation est similaire aujourd’hui, et tous les grands Empires finissent de la même manière. La façon dont l'Empire américano-occidental prendra fin est déjà décrite dans les vieux livres d'histoire. Malheureusement, peu de politiciens prennent le temps d'étudier l'histoire, et s'ils le faisaient, ils y trouveraient le reflet de leur propre avenir.

La destruction imminente des actifs des investisseurs

Plusieurs risques majeurs sont susceptibles de détruire les actifs des investisseurs dans les prochaines années :

- Défaillance systémique du système financier

- Effondrement des banques

- Faillite des dépositaires

- Faillite des produits dérivés

- Dépréciation monétaire

- Risque politique/social - troubles civils

- Risque géopolitique - guerre

Il n'est pas surprenant que les phases finales des Empires, tels que les Han, les Romains, les Mongols, les Ottomans, les Espagnols et les Britanniques, aient toujours comporté tous les ingrédients susmentionnés.

Commençons par la dépréciation monétaire.

La plupart des gens ne comprennent pas ce qu'est la monnaie fiduciaire (papier).

Votre argent n'a pas une valeur garantie. L'histoire a démontré de manière répétée que toutes les monnaies fiduciaires finissent par disparaître, sans exception !

Toutes les monnaies ont fini par perdre toute leur valeur en raison de la gestion irresponsable et incompétente de l'économie.

Voltaire le disait déjà en 1729 : "La monnaie papier finit toujours pas retourner à sa valeur intrinsèque, c'est-à-dire zéro."

Ou comme JP Morgan l'a déclaré devant le Congrès en 1912 : "L'or est de l'argent - tout le reste est du crédit."

Un solde créditeur sur votre compte bancaire n'est qu'une promesse de paiement de la part de la banque.

L'argent que vous avez déposé à la banque n'est pas votre argent.

Le seul droit dont vous disposez est une créance sur la banque. Vous n'êtes qu'un créancier général de la banque.

Et pendant ce temps, la banque a multiplié votre dépôt par 10 ou plus. Ainsi, pour que votre dépôt soit remboursé, tous les débiteurs de cette banque (les clients qui ont emprunté de l'argent) doivent rembourser leurs prêts.

Le système bancaire est comme une pyramide de Ponzi. Il dépend d'un flux ininterrompu de nouveaux dépôts ou d'argent imprimé.

Avec les produits dérivés et autres instruments synthétiques, l'effet de levier réel de certaines banques peut être de x30 ou plus.

Oui, le gouvernement peut éventuellement secourir les déposants de quelques petites banques, mais ensuite, seule une impression monétaire massive pourra les sauver, conduisant inévitablement à une dépréciation totale de la monnaie.

Lorsque vous assurez votre maison, vous ne vous attendez pas à ce qu'elle brûle, mais si c'est le cas, l'assurance incendie devient essentielle.

Il en va de même pour votre argent. Vous ne vous attendez pas à ce que le système financier s'effondre, mais si c'est le cas, vous perdrez tout votre argent, qu'il s'agisse de dépôts ou de titres conservés dans le système.

Oui, les titres conservés par une institution financière devraient, en théorie, vous appartenir. Cependant, comme nous l'avons vu en 2008, les banques ont utilisé les actifs de leurs clients comme garantie de leurs positions de négoce.

L'autre danger des titres est qu'un pourcentage important n'est en fait pas constitué d'actifs financiers tels que des actions ou des obligations, mais plutôt de titres synthétiques ou de produits dérivés sans investissement réel sous-jacent.

Banque d'or

En 2002, j'ai créé ma propre banque d'or. Cette année-là, lors de mon discours au mariage de ma fille, j'ai conseillé à tous les invités d'acheter de l'or physique, qui ne valait alors que 300 $.

La dette mondiale ayant été multipliée par trois depuis 2002 pour atteindre 350 000 milliards $, les risques ont augmenté de manière exponentielle, notamment en raison de l'explosion des produits dérivés.

La meilleure façon de protéger vos actifs financiers est de créer votre propre banque d'or.

C'est incroyablement simple.

Vous achetez de l'or pour le pourcentage de vos actifs financiers que vous jugez approprié.

Nos clients détiennent jusqu'à 25% de leurs actifs financiers en or et en argent physiques. Beaucoup d'entre nous ont un pourcentage bien plus élevé.

Les métaux doivent être stockés dans un coffre-fort ultra-sécurisé géré par des professionnels et situé dans une juridiction sûre. De préférence en dehors de votre pays de résidence, ce qui vous permet de "fuir" vers votre or en cas d'urgence. Personnellement, je préfère stocker mon or en Suisse et à Singapour.

Il est ainsi plus difficile pour votre gouvernement de confisquer votre or, comme l'ont fait les États-Unis en 1933.

N'oubliez pas que l'or est un actif liquide et que vous pouvez donc faire transférer les fonds sur votre compte bancaire en quelques jours.

Il est conseillé de conserver au moins trois mois de dépenses sur votre compte bancaire, plus une petite réserve. Si vous n'avez pas d'autres revenus, vous pouvez vendre suffisamment d'or tous les trois mois.

L'or et l'argent deviennent alors votre actif de réserve.

Plus important encore, l'or n'est la dette de personne.

Pour rappel, depuis l'an 2000, l'or a été multiplié par 8, soit une performance de +700%.

Plus important encore, l'or a surperformé toutes les principales classes d'actifs au cours de ce siècle.

Le rendement annuel composé de l'or depuis 2000 est de 9,6% alors que celui du S&P, dividendes réinvestis, est de 7,5%.

La bulle des actions étant vouée à éclater à un moment ou à un autre, je ne serais pas surpris de voir le ratio Dow/or chuter de 75 à 95 %.

Les actions ne constitueront jamais une réserve d'actifs ou une assurance pour la préservation de la richesse.

Seul l'or physique remplit ce rôle.

L'or est monnaie par nature

L'or est la vraie richesse

L'or est la préservation de la richesse

Source originale: https://vongreyerz.gold/avoid-the-coming-debacle-with-your-personal-gold-bank

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.