Les États-Unis vont-ils éviter la récession ?

Certains indicateurs continuent à soutenir la thèse d’un atterrissage en douceur de l’économie.

Le bon comportement en Bourse de Fedex, qui est considéré par de nombreux observateurs comme un signe de résistance du consommateur, confirme que la consommation tient le choc aux États-Unis pour le moment.

Si les États-Unis étaient entrés en récession, le titre Fedex n'aurait pas rebondi et ne serait pas reparti vers le haut de son canal haussier.

Nous allons tenter d’analyser les raisons de ce maintien de la consommation et voir à quel point cette situation n’est malheureusement pas durable.

La consommation se maintient grâce à plusieurs facteurs :

Tout d’abord, les Américains utilisent massivement les facilités de crédit offertes par les organismes de crédit : 36% des adultes possèdent désormais plus de dettes que d’épargne, un chiffre historique. Le montant total des dettes de cartes de crédit atteint à un montant record de 986 milliards $, en hausse de 15% par rapport à l’an dernier (+7% au dernier trimestre !). La hausse de l’inflation s’est donc directement répercutée, au pourcentage près, sur l’endettement des ménages. Les Américains luttent contre l’inflation en contractant plus de crédits à la consommation. 46% d'entre eux n’arrivent plus à rembourser cette dette d’un mois à l’autre, reportant ainsi une somme de plus en plus importante. L’intérêt sur les cartes de crédit avoisine désormais un taux annuel record de 25%… Il est difficile d’imaginer comment ce cycle pourrait continuer avec des taux aussi élevés. Ce recours massif au crédit semble mathématiquement intenable à long terme.

Autre explication de la résistance de la consommation américaine : l’État continue de stimuler l’économie en augmentant ses dépenses.

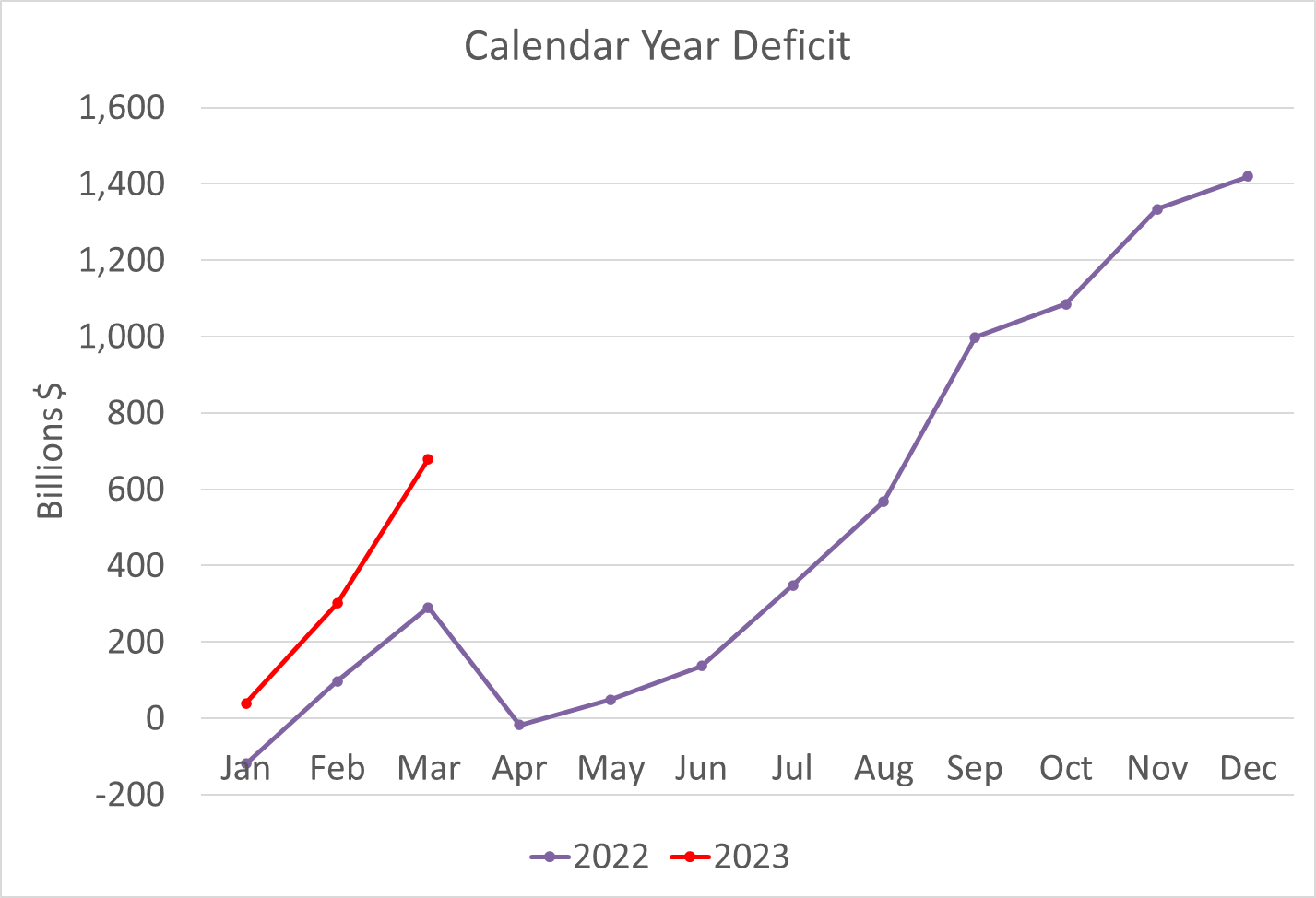

Alors que les recettes ont marqué le pas en ce début d’année, le déficit américain explose à des niveaux records :

Ce soutien n’est pas durable dans le temps. Le mur de la dette va très vite imposer à l'État des restrictions budgétaires et les promesses de dépenses ne sont pas en adéquation avec le niveau du déficit. Chaque jour, l'État s’endette de 6 milliards $ supplémentaires. Le déficit public s’est creusé de près de 400 milliards $ en un seul mois, soit plus de 1 000 $ par habitant, ce qui représente un trou de 5 000 $ pour une famille de 5 ! Un tel niveau de déficit serait intenable pour un chef de famille, alors pouvons-nous faire confiance à un État aussi mauvais gestionnaire ? Au passage, avec 50 milliards $ de déficit le mois dernier, la situation de la France est aussi inquiétante. Comme les États-Unis, le pays est dans le rouge vif. Les mesures de soutien des États pour relancer la consommation vont logiquement atteindre leurs limites et il est fort probable que l’activité économique pâtira elle aussi des conséquences du mur de la dette vers lequel se dirigent les États-Unis à grande vitesse.

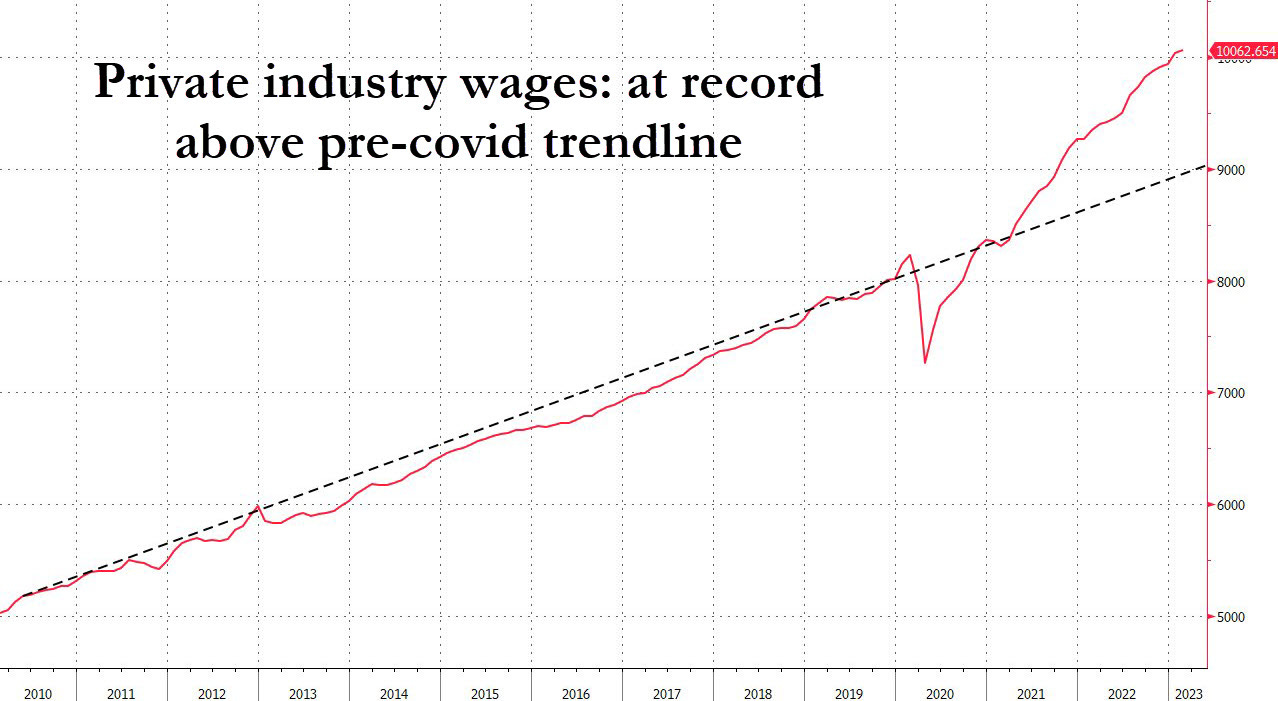

La troisième raison qui explique la résistance de la consommation américaine est à chercher du côté des salaires, qui sont en hausse très sensible depuis le début de la poussée inflationniste. Contrairement à ce que nous observons en Europe, le niveau des salaires américains arrive à suivre la hausse des prix, grâce à un marché de l’emploi très tendu entretenu par la robustesse de la consommation. Les derniers chiffres de l’emploi américain semblent indiquer un apaisement de ces tensions. Mais cela ne se répercute pas encore sur le niveau des salaires, qui se sont envolées ces dernières semaines à un rythme beaucoup plus élevé qu'avant la crise du Covid :

L’inflation n’affecte pas la consommation car le consommateur arrive à augmenter ses revenus. C’est justement cette spirale inflationniste que la Fed essaie de casser en agissant sur les taux, sans vraiment de succès jusqu'à présent.

La hausse des taux est en train de décimer un secteur essentiel de l’économie américaine : le marché immobilier traverse une crise encore plus importante qu’en 2008, l’immobilier commercial étant le plus à risque.

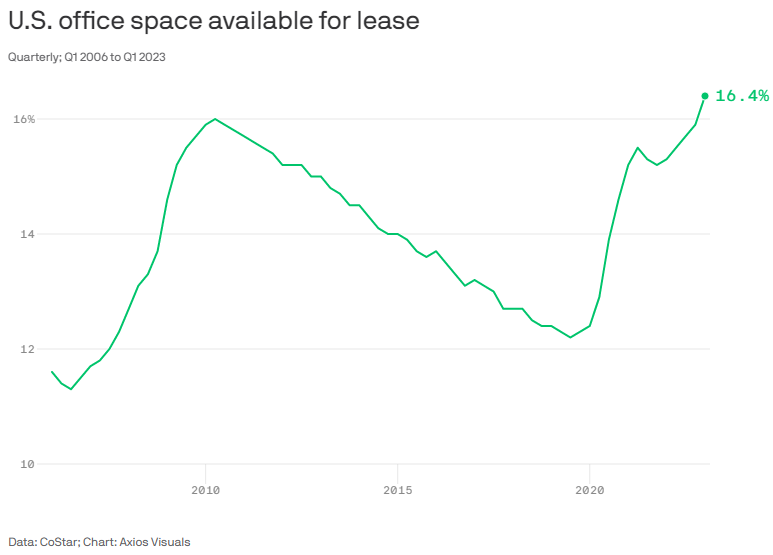

Le taux de vacances des bureaux atteint un niveau historique :

Face à cette hausse de l’offre, un autre souci se pose : les transactions s’effondrent. Les taux immobiliers, qui ont doublé en à peine un an, ne permettent plus d’acquérir des biens dont les prix n’ont pas encore été réajustés à la baisse.

Non seulement la crise affecte les programmes neufs, mais aussi l'ensemble du secteur : 1 500 milliards $ d’emprunts immobiliers commerciaux doivent être “roulés” d’ici 2025. Avec la hausse des taux, le risque de défaut au moment des renouvellements de crédit est élevé.

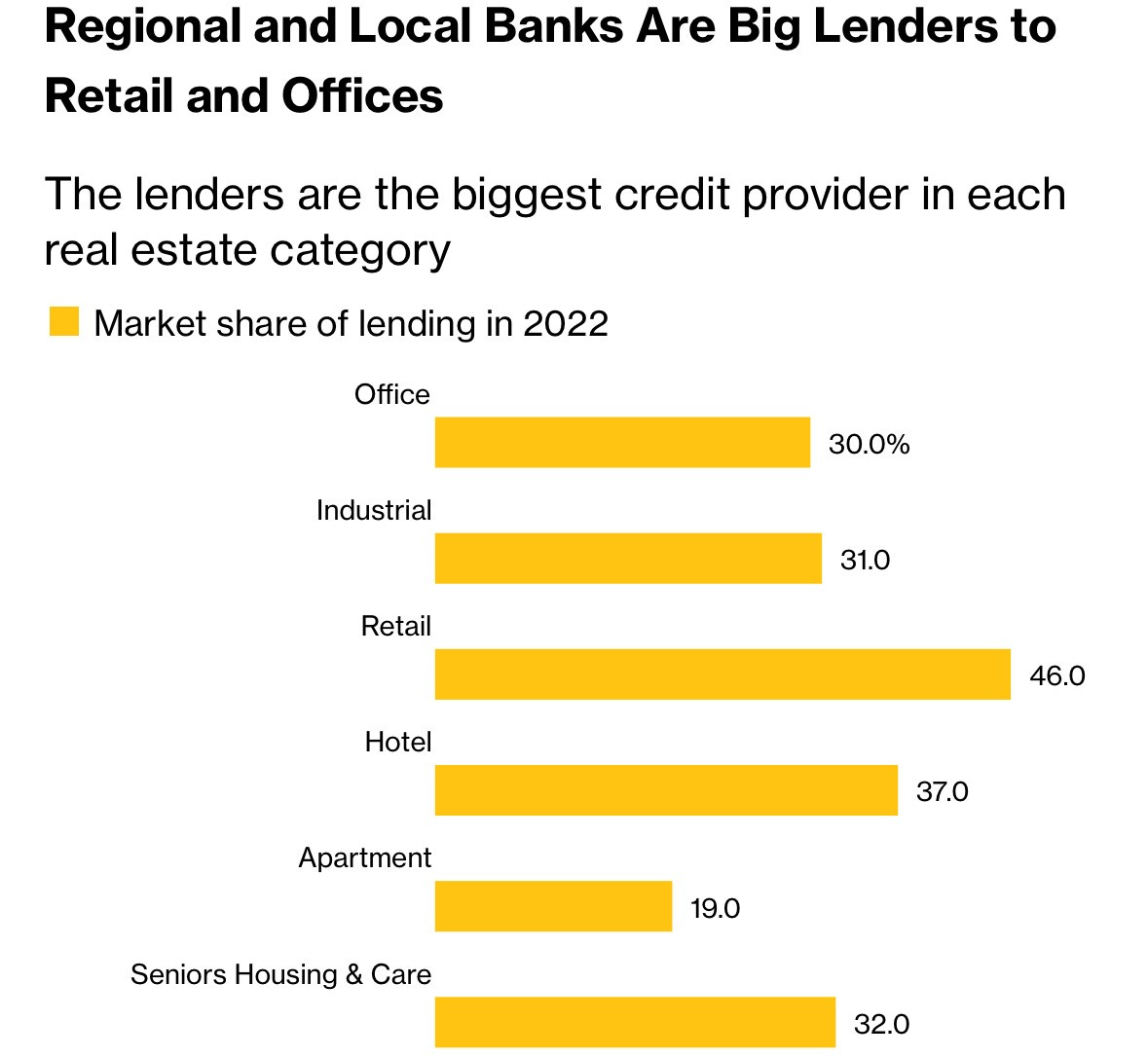

Cette crise immobilière a déjà un impact majeur sur les banques régionales, qui sont les principales détentrices de titres obligataires liés à l’immobilier commercial et qui sont logiquement exposées aux défauts dans ce secteur.

La crise de la dette de l’immobilier commercial représente aujourd’hui l’une des plus grandes menaces pour l’activité économique américaine, notamment à cause des effets désastreux qu’elle risque d'avoir sur le secteur bancaire régional.

La crise bancaire en cours est le résultat des inquiétudes liées aux banques régionales américaines :

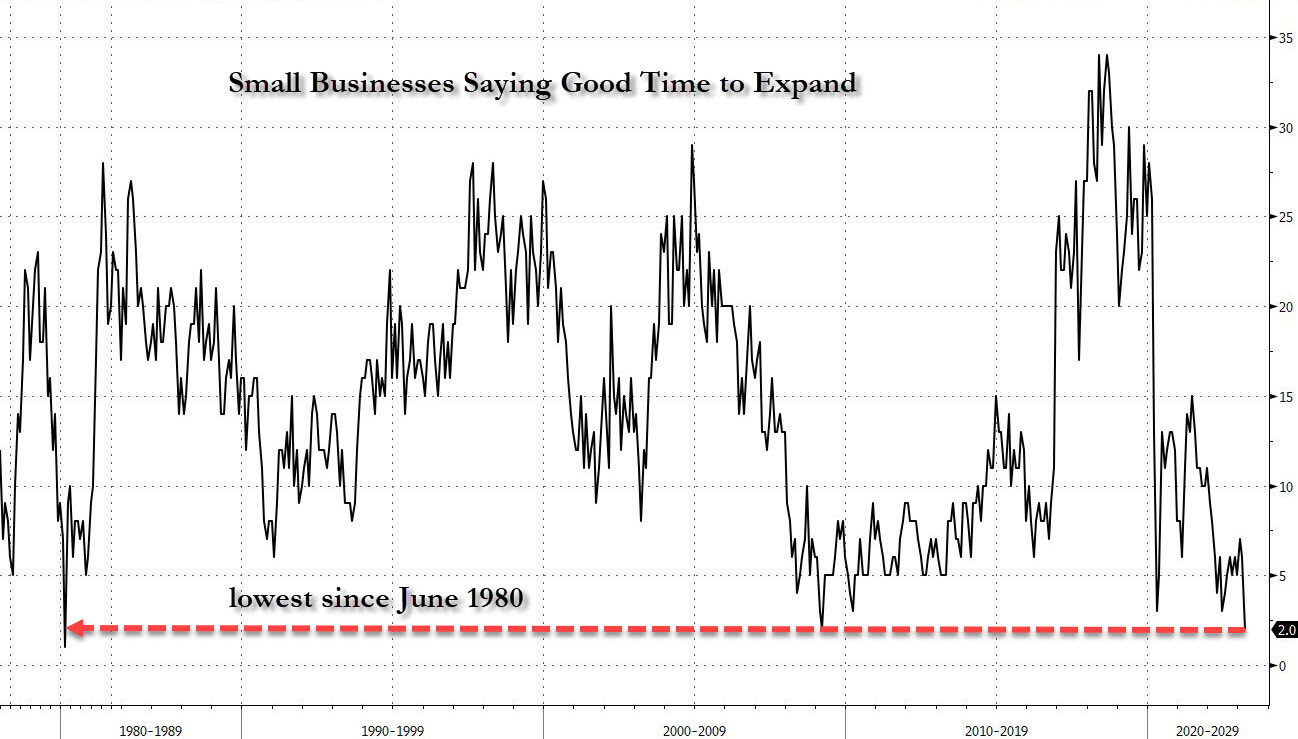

Les menaces qui pèsent sur l'immobilier commercial est en train d’affecter profondément les prévisions d’activité des petites entreprises aux États-Unis.

Depuis 1980 les petites entreprises n’ont jamais été aussi peu enclines à développer leur activité :

Comment pourrait-on imaginer la poursuite du maintien de la consommation au moment où Main Street est en train de jeter l’éponge ?

Ces menaces ne sont pas reflétées par la Bourse, soutenue par la bonne forme des grandes capitalisations.

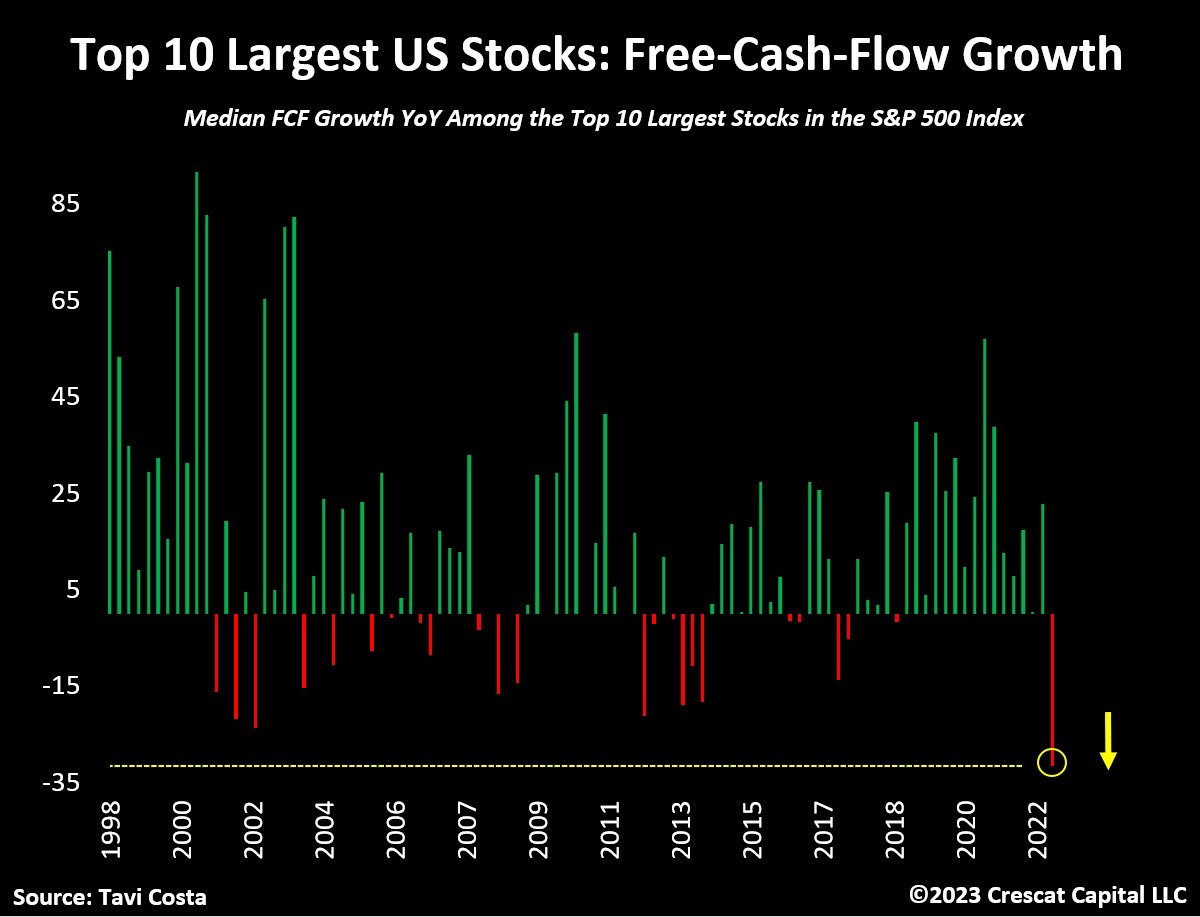

Otavio Costa est l’un des rares analystes à parier sur une forte baisse des stars de la Bourse américaine. Selon lui, ce qui se passe au niveau des petites entreprises se répercutera bientôt sur l’activité des larges capitalisations. L’économiste de Crescat Capital souligne d’ailleurs que le flux de trésorerie disponible des 10 plus grosses capitalisations est en net recul au dernier trimestre :

Une opinion loin d’être partagée aujourd’hui. La crise bancaire et les menaces sur l’activité n'affectent pas sensiblement les grosses capitalisations, c’est l’opinion de la plupart des analystes du marché.

Tout se passe comme si le niveau des actions américaines était le dernier rempart à soutenir l’économie.

La bonne forme du consommateur n’est malheureusement pas tenable dans un environnement de taux aussi élevés, comme nous venons de l’examiner. Comment cette baisse de la consommation pourrait-elle épargner les entreprises américaines ? C’est au moment où ces dernières commenceront à être affectées que nous assisterons à un changement de politique monétaire, selon ces observateurs. D'après les analystes, ce “pivot” expliquerait le niveau de valorisation des grandes capitalisations.

Le ratio dette/PIB est aujourd’hui trop élevé pour continuer la politique monétaire contraignante. La Fed est coincée, elle n’a pas d’autre choix que d'arrêter son combat contre l’inflation dans un contexte de ralentissement économique. La stagflation est désormais inévitable.

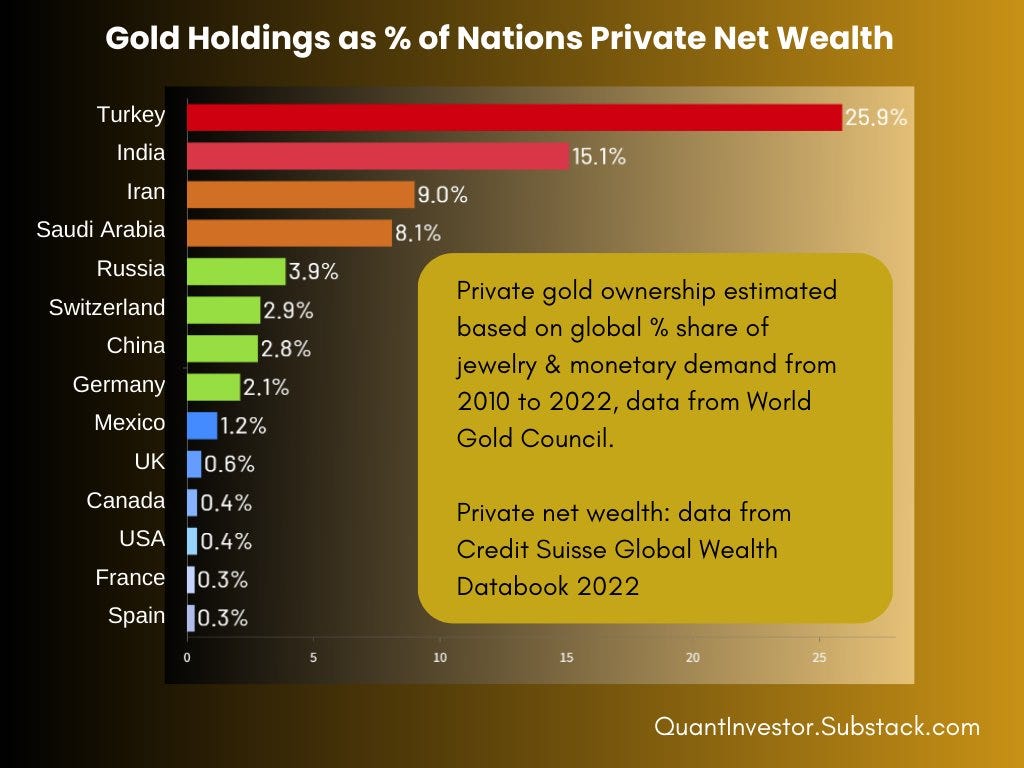

C’est justement ce type de blocage et d’environnement stagflationniste que l’or affectionne.

Le cours de l'or en euros a battu son record historique cette semaine, dans l’indifférence générale.

Pourtant, la part d'épargne allouée à l'or n’a jamais été aussi faible, surtout en Europe. C'est particulièrement vrai en France, où seulement 0.3% des actifs privés sont détenus sous forme d’or !

Le prix de l'or est déjà à un plus haut alors que quasiment personne n’en parle et que le mouvement d’allocation vers ce type de placement (dans des pays pourtant fortement impactés par un environnement stagflationniste très favorable au métal jaune) n'a pas encore commencé.

C’est pour cette raison fondamentale que je reste fortement haussier sur l’or à long terme !

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.