Depuis le XVIIIe siècle, on recense près de 800 monnaies. En moyenne, leur espérance de vie ne dépasse pas quelques décennies. La crise du COVID a amplifié des tendances irréversibles : forte création monétaire, déficits hautement structurels, recul de l’Occident, chute de la croissance et achèvement de la désinflation. L’équilibre monétaire (et budgétaire) actuel génère des tensions graduelles. La nécessité de réforme monétaire devrait tout naturellement refaire surface, et ce probablement avant 20 ans.

Espérance de vie d’une monnaie

Dans une publication de Mike Hewitt, on découvre que 77% des 786 monnaies recensées depuis le XVIIIe siècle ont disparu. 25% des monnaies ayant disparu seraient par ailleurs le fait de l’hyperinflation. L’espérance de vie d’une monnaie est très fragmentée : une grande partie des monnaies se maintiennent sur de de courtes périodes, tandis que d’autres perdurent des siècles. Le pound sterling est le plus âgé avec 327 d’existence en 2021, suivi du dollar avec 229 ans.

On observe cependant que la durée d’existence des monnaies tend à augmenter depuis la fin de Seconde Guerre mondiale, principalement du fait de la croissance continue. En 2008, l’espérance de vie d’une monnaie était d’environ 3 décennies (27 ans).

Cycles économiques et destin des monnaies

Le destin des monnaies est le fait de plusieurs facteurs :

- D’une part, la croissance économique. Une monnaie stable existe si le développement du commerce est suffisant pour assurer sa diffusion et sa fiabilité. La croissance économique répond à des logiques cycliques.

- D’autre part, l’inflation et les politiques monétaires. Les politiques monétaires ont souvent mené à l’effondrement de nombreuses monnaies (forte création monétaire, fin de convertibilité, etc.). On notera également le rôle de l’inflation, qui répond aussi à des logiques cycliques.

- Enfin, le contexte international. Le fait que la croissance soit plus forte dans certaines régions, ou que d’autres pays soient plus favorables au commerce, participe à l’émergence et la chute des monnaies. Le dollar pesait en 2020 61% des réserves de change. Cependant, la puissance considérable de l’Asie, et le déclin relatif de l’Occident, devrait encourager de nouvelles dynamiques.

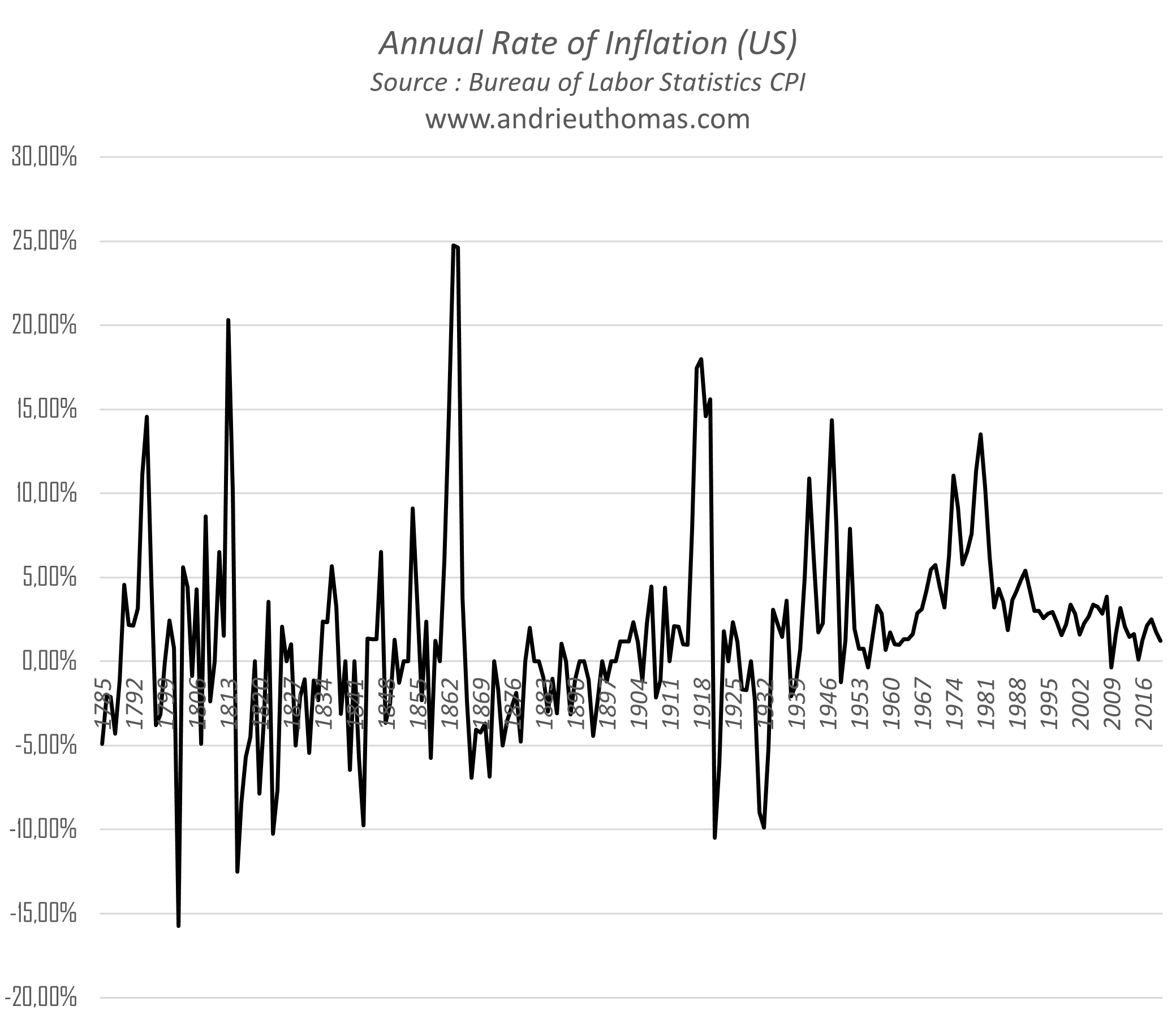

Le graphique ci-dessus reprend le taux d’inflation aux États-Unis depuis 1785. On observe également la récurrence de cycles de 54 ans (2x27) et de cycles plus courts de 9 et 17 ans. L’inflation est liée par nature à la monnaie et à la croissance. Ce qui explique le lien étroit qui existe entre monnaie, croissance et inflation. Le cumul de cycles inflationnistes et récessifs rend inévitablement instable tout équilibre monétaire dans le temps. Si l’on suit cette logique, les 13 prochaines années devraient être marquées par des cycles inflationnistes plus récurrents (statistiquement 2025-2026 et 2033-2035).

1944, 1971, 1999… 2026 ?

Au niveau international, le système de Bretton Woods a duré 27 ans (1944-1971). La conférence de Bretton Woods en 1944 a permis au dollar de s’imposer définitivement sur le pound. Ensuite, nous avons eu une suite d’accords et de systèmes monétaires jusqu’à la création de l’euro en 1999, soit encore un peu plus 27 ans après. Si l’on retourne avant 1944, on retombe sur 1918 en appliquant quasiment la même chronologie. 1919 correspond à l’instauration d’un système de flottement libre, avant le retour à l’étalon or progressif avec les accords de Gêne en 1922. Chaque système monétaire peut se subdiviser en trois vagues de réformes tous les 8 à 10 ans.

De ces régularités simplistes, on en déduit la prochaine cible temporelle de 2025/2026. Cette période est très cohérente avec l’étude cyclique aboutie des taux, de l’inflation, de la croissance ou encore du pétrole. Dans le contexte actuel, un retour à l’étalon-or est peu probable. Cependant, il paraît clair qu’un tel contexte favoriserait l’or à long terme. La nécessité de réforme monétaire se concentre ainsi sur deux aspects :

- Premièrement, une réforme monétaire interne à chaque pays. Techniquement, nous parlerions de réorientation des politiques monétaires et budgétaires. C’est-à-dire la définition d’un cadre monétaire et budgétaire stable en redéfinissant le rôle de chaque institution.

- Ensuite, apparaît la nécessité de réforme internationale. La suprématie du dollar n’est pas assurée dans le temps, et le processus de déclin d’une monnaie de réserve est lent. Cependant, le besoin de reconsidération des pays asiatiques au niveau monétaire est palpable.

En outre, la Chine possède les plus larges réserves de change au monde avec près de 3 300 Mds$ de réserves, soit près de 23% du total de réserves de change possédées par les 35 premiers pays. Les premières puissances en réserves de change sont respectivement la Chine, le Japon, la Suisse, la Russie et l’Inde. Un peu comme pour les États-Unis avant Bretton Woods, les stocks d’or suivent les mêmes tendances dans ces pays de l’Est du globe.

Limites des politiques monétaires et budgétaires

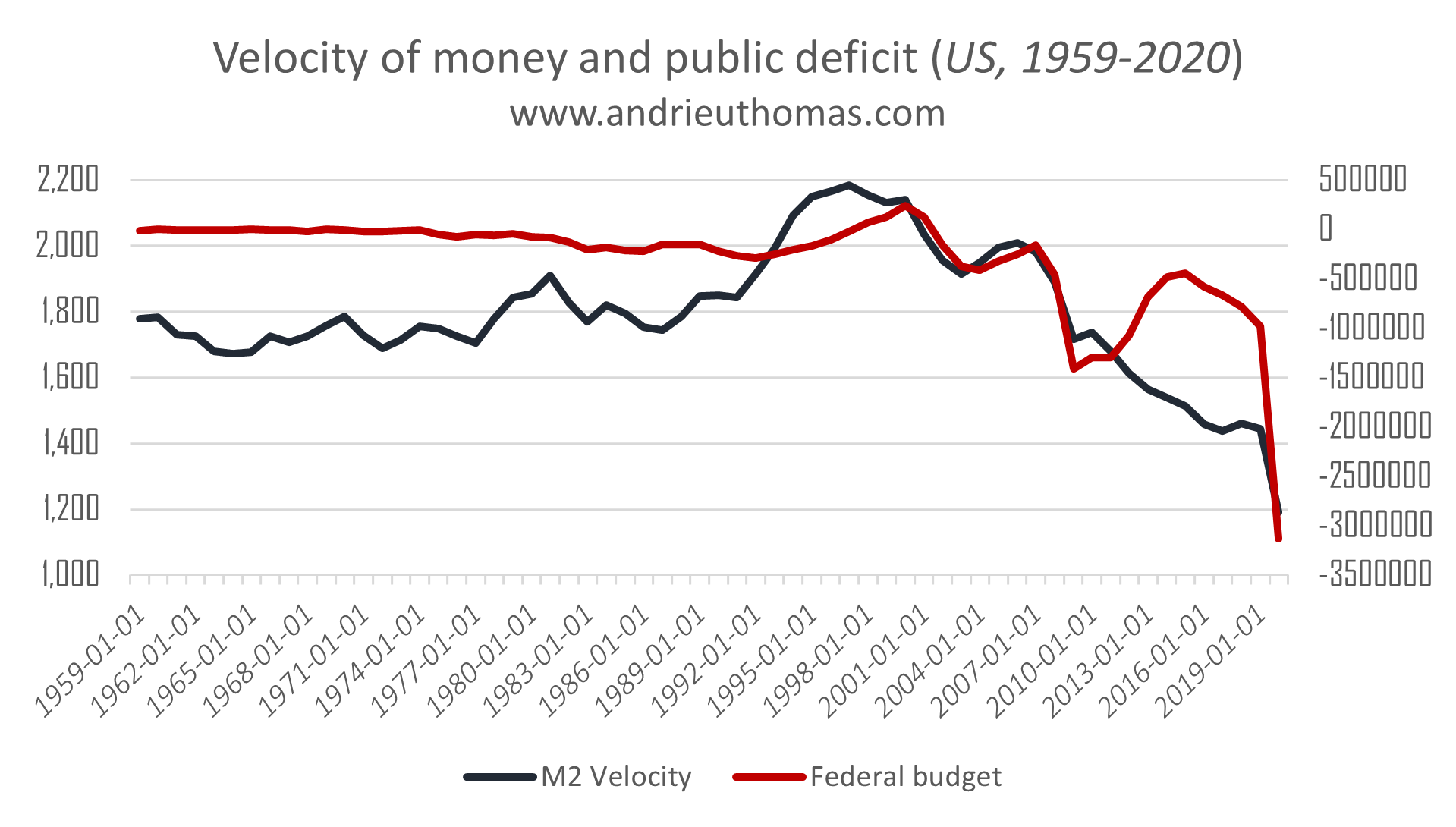

La dynamique actuelle de déficits chroniques et graduels, et de forte création monétaire, ne sera pas soutenable 15 ans de plus. Des limites majeures apparaissent face à l’équilibre monétaire actuel. Le graphique ci-dessus reprend l’extrême corrélation qui existe entre la vélocité (l’utilisation de la monnaie, ou vitesse de circulation de la monnaie) et déficits publics (courbe rouge). Ainsi, ces 20 dernières années, la vitesse de circulation du dollar a chuté de près de 50%, tandis que le déficit fédéral a augmenté de plus de 2000% entre 2002 et 2020 !

La chute de la vélocité est une grande caractéristique de l’effondrement des monnaies dans le temps. Simplement car une monnaie forte est une monnaie utilisée. En multipliant les déficits et les rachats de dettes publiques, les États et les banques centrales menacent bien la stabilité monétaire de long terme. En effet, la chute de la vélocité est à mettre en perspective avec d’autres dynamiques :

- La hausse du taux d’épargne, de l’endettement, et du chômage. La hausse du taux d’épargne depuis 2000 est une conséquence du ralentissement de la circulation unitaire de la monnaie et de la chute globale des rendements. Cela s’accompagne mécaniquement d’une hausse de l’endettement privé et public, très corrélé au chômage en Europe et ailleurs.

- La chute des capacités d’utilisation et des taux d’intérêt, et de la croissance potentielle. L’utilisation du capital par les entreprises tend à diminuer, en corrélation aux taux d’intérêt. En théorie économique, la croissance potentielle suit l’évolution des taux. Les banques centrales ne peuvent pas imposer de taux hyper-négatifs sous peine de porter gravement atteinte à des entreprises déjà affaiblies par 40 ans d’endettement.

Nécessairement, on ne pourra que rappeler que la perte de contrôle budgétaire s’accompagne d’une perte de contrôle monétaire à long terme. Et qu’aucun système monétaire n’a jamais survécu à lui-même. Les gouvernements et les banques centrales ont franchi un point de non-retour qui impliquera inexorablement des réformes structurelles de notre système monétaire. Cycliquement, cette réalité de réforme devrait devenir nécessité avant 20 ans. Il est urgent d’anticiper à long terme la refonte du système monétaire international.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.