Accepter l'incertitude a longtemps été l'une de mes devises personnelles. Dorénavant, tout est incertain, qu'il s'agisse de votre état de santé, de la Bourse ou de l'économie. Certes, nous nous appuyons sur des probabilités et la plus certaine est que le soleil se lèvera à nouveau demain et que je ne mourrai pas aujourd'hui. Nous sommes à un moment de l'histoire où l'extrapolation des tendances va être non seulement délicate, mais également insensée et impossible.

LA FIN D'UN CYCLE MAJEUR

Nous sommes à la fin d'un cycle économique et social majeur. Mais ces cycles ne se terminent pas du jour au lendemain. Est-ce la fin d'un cycle de 300 ans ou de 2 000 ans ? Seuls les futurs historiens nous le diront. Il est clair, du moins pour moi, que la fin de ce cycle a commencé en 1971 lorsque Nixon a fermé la fenêtre de l'or. Depuis, la dette mondiale a augmenté exponentiellement et nous sommes aujourd'hui dans la toute dernière phase de ce cycle. Cette phase finale a été mise en exergue pour la première fois au début de ce siècle, avec la hausse du cours de l'or.

Cet important changement de tendance du cours de l'or, entamé il y a 20 ans, indique clairement que nous assistons aujourd'hui à la fin de la monnaie fiduciaire. Bien que manipulé sur le marché papier, l'or révèle toujours les actions trompeuses des gouvernements et des banques centrales. La chute de la monnaie fiduciaire au cours de ce siècle en est la meilleure preuve.

LES BANQUES CENTRALES PANIQUENT

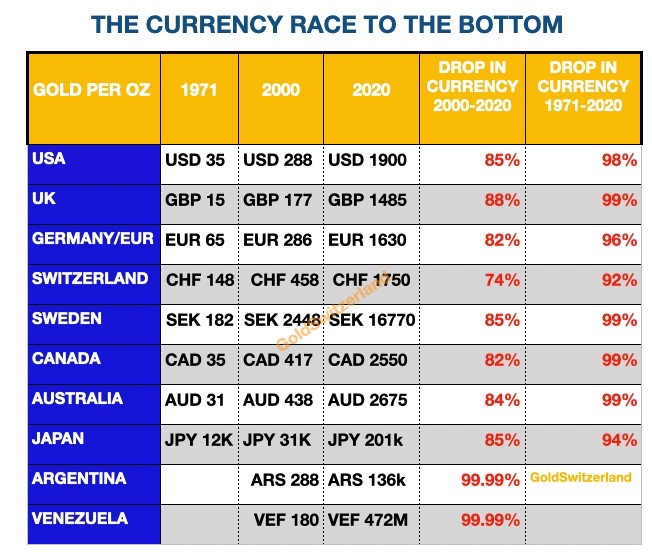

Les banques centrales sont en faillite et paniquent, ce qui se reflète dans le prix de l'or. Depuis les années 2000, la plupart des principales devises ont chuté d'environ 85% par rapport à l'or. C'est une condamnation absolue des banques centrales et leurs expériences ratées de création illimitée de monnaie sans valeur. La chute de la monnaie fiduciaire a véritablement débuté en 1971 et depuis, toutes les devises ont perdu 97-99 % de leur valeur.

Toutefois, comme le montre ce tableau, ce n'est qu'au cours de ce siècle que la plupart des devises ont chuté de plus de 80%.

LES ÉTATS-UNIS EN ROUTE VERS LA PERDITION

Le chemin de la perdition a commencé en 1913 avec la naissance de la Réserve Fédérale, une banque privée créée au profit de banquiers privés sous le couvert d'une banque nationale. La Fed n'a jamais eu l'intention de garder la masse monétaire et la dette sous contrôle. Leur objectif a toujours été de fabriquer autant d'argent que possible pour leur propre intérêt.

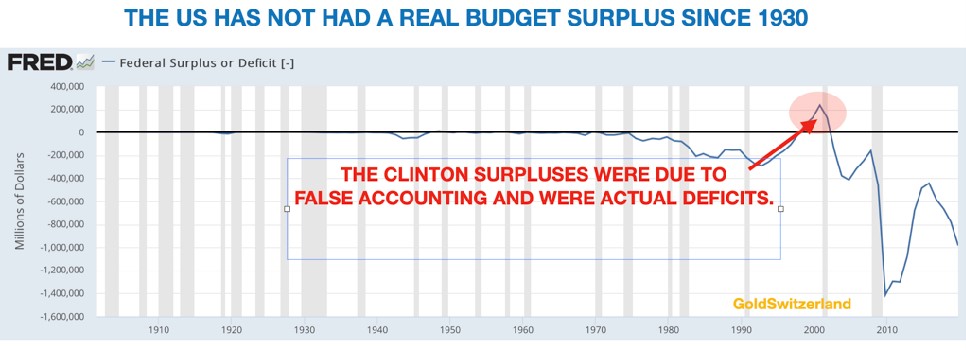

C'est pour cette raison que la dette fédérale américaine a augmenté pratiquement chaque année depuis 1930, lorsqu'elle était de 17 milliards $. Il y a eu 4 années où la dette a été réduite de façon insignifiante (1947,1948,1956,1957). Le reste du temps, les États-Unis ont vécu au-dessus de leurs moyens pendant 90 ans. Tout le monde croit au discours de l'administration Clinton selon lequel ils ont enregistré d'importants excédents entre 1998 et 2001. L'administration Clinton est parvenue à berner tout le monde. Non seulement Il n'y a pas eu de véritables excédents pendant les années Clinton, mais en plus ils prévoyaient d'éliminer totalement la dette.

Très peu de gens savent qu'au cours des années 1998-2001, lorsque l'administration Clinton a rapporté d'importants excédents, la dette fédérale réelle a augmenté chaque année. Ainsi, de faux excédents ont été créés au-dessus de la ligne zéro et les déficits réels en dessous de la ligne n'ont jamais été déclarés. Mais l'explosion de la dette a tout révélé.

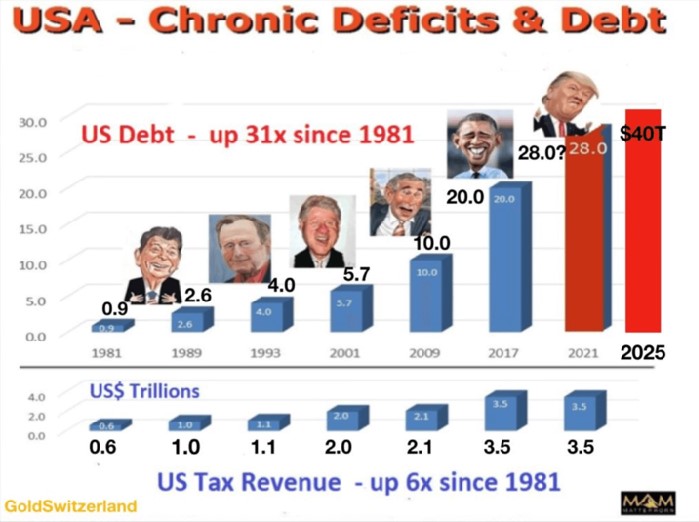

Le rêve d'éliminer la dette n'est pas parti en fumée, mais a pris feu. Clinton a terminé son mandat avec une dette de 5 700 milliards $, dette qui a depuis été multiplié par 5 pour atteindre 26 750 milliards $ aujourd'hui.

LA DETTE AMÉRICAINE DOUBLE TOUS LES 8 ANS

Lorsque Trump a été élu président en novembre 2016, j'ai publié le graphique ci-dessous. La dette américaine avait en moyenne doublé tous les 8 ans depuis l'arrivée au pouvoir de Reagan en 1981. Ainsi, j'ai fait la prévision simpliste que 8 ans après la victoire de Trump, la dette passerait de 20 à 40 milliards $ et qu'après les 4 premières années, la dette serait de 28 000 milliards $. Peu de gens m'ont cru. Une augmentation de la dette de 8 000 milliards $ en 4 ans semblait exorbitante. Mes prévisions incluaient évidemment une grave récession économique et c'est exactement ce qui se passe actuellement aux États-Unis, où la dette s'élève à 26 750 milliards $ et a grimpé de 3 500 milliards $ depuis la fin du mois de mars. Une nouvelle augmentation de 1 250 milliards $, pour atteindre au moins 28 000 milliards $, d'ici l'entrée en fonction du nouveau président en janvier 2021 semble très probable.

Comme le montre le graphique ci-dessus, les recettes fiscales ont été multipliées par 6 depuis 1981, tandis que la dette a été multipliée par 31. Les États-Unis ont enregistré un déficit budgétaire réel pratiquement chaque année depuis 1930 et les impôts ne peuvent être relevés qu'à une certaine fraction du taux de croissance du déficit. Comment croire que l'économie américaine, dont le déficit réel augmente chaque année depuis 90 ans, puisse repartir ?

L'OR EST LE GARDIEN DE LA VÉRITÉ

Certes, les États-Unis pourraient survivre encore quelques années, grâce à l'impression massive de monnaie, à des déficits plus importants et à une augmentation exponentielle de la dette. Mais le vrai problème sera le dollar. Il a déjà baissé de 98% depuis 1971 et de 85% depuis 2000. Ces baisses sont mesurées en termes réels, c'est-à-dire par rapport au prix de l'or. Le gouvernement américain peut essayer de duper le peuple avec une politique dite du dollar fort, mais l'or est le gardien de la vérité et révèle les actions mensongères des gouvernements.

LA FIN DU DOLLAR EST INÉVITABLE

Le pétrodollar et une puissante armée ont jusqu'à présent empêché la destruction totale du dollar au cours des 50 dernières années. Cependant, une perte de valeur de 98% depuis 1971 équivaut presque à une annihilation. Le dollar a entamé son ultime voyage vers ZÉRO. Il ne lui reste que 2%, mesuré depuis 1971, et ces 2% signifient une chute de 100% à partir de maintenant.

Le dollar ne pourra échapper au même destin que le Dénarius de l'Empire romain entre 190 et 290 après J.-C. ou que le franc français qui s'est effondré dans les années 1720. Il existe des dizaines d'autres exemples où les devises ont atteint zéro, comme à Weimar, au Zimbabwe, au Venezuela, etc.

La disparition du pétrodollar pourrait également être accélérée par des améliorations dans la technologie des batteries. La batterie à électrolytes en verre solide inventée par le prix Nobel John Goodenough sera une révolution. Cette batterie est capable de stocker beaucoup plus d'énergie que la batterie lithium-ion et peut être rechargée en une fraction du temps. Plusieurs entreprises développent actuellement cette technologie, dont Panasonic, Samsung, Tesla et Albemarle. Pratiquement tous les constructeurs automobiles produisent désormais des voitures électriques. L'entrée en production de la batterie à base de verre changera radicalement l'industrie des transports et mettra fin aux moteurs à piston ainsi qu'au pétrodollar. Cela portera un gros coup à l'industrie pétrolière. Aux États-Unis, par exemple, 70% du pétrole est consommé dans les transports. Le temps viendra bientôt où chaque voiture, camion et bus sera équipé de batteries.

ACHATS INSTITUTIONNELS D'OR

Jusqu’à récemment, pratiquement aucun gros investisseur n’avait acheté de l’or ou des actions aurifères en grande quantité. Mais Warren Buffett a brisé la glace avec son investissement de 600 millions $ dans Barrick Gold. Il n’a pas fallu longtemps pour qu’un autre investisseur institutionnel lui emboîte le pas. Le Ohio Police and Fire Pension Fund a récemment annoncé qu'il investissait 5% de son fonds de 16 milliards $ dans l'or, ce qui représente un investissement de 800 millions $. Reste à savoir s'ils vont acheter des contrats à terme, un ETF comme GLD ou de l'or physique. Peu d'institutions ou de conseillers réalisent que les contrats à terme ou les ETF n'ont rien à voir avec l'or physique. J’ai déjà évoqué les dangers que présentent ces instruments dans de nombreuses publications, et plus récemment dans mon article intitulé "Investisseurs prenez garde, les ETF n'ont pas d'or". De nombreux investisseurs institutionnels ne réalisent pas encore que l'or n'est pas seulement un investissement, mais aussi la forme ultime de préservation de la richesse. C'est pourquoi il ne devrait pas être détenu sous forme papier mais sous forme d'or physique conservé en dehors d'un système financier instable. Si vous détenez des contrats à terme sur l'or ou un ETF aurifère comme GLD, vous ne détenez pas de l'or physique mais juste une promesse de règlement en monnaie fiduciaire.

Les institutions ne comprennent toujours pas l'or et ignorent qu'il est la classe d'actifs la plus performante du siècle. Les deux investissements dans l'or effectués cette année par des investisseurs institutionnels seront probablement suivis par un afflux de fonds dans le secteur de l'or. Les institutions sentent le souffle de l'inflation et doivent donc se protéger. Le problème est qu'il n'y a pas assez d'or physique disponible pour satisfaire la demande à venir.

IL N'Y A PAS ASSEZ D'OR PHYSIQUE DANS LE MONDE

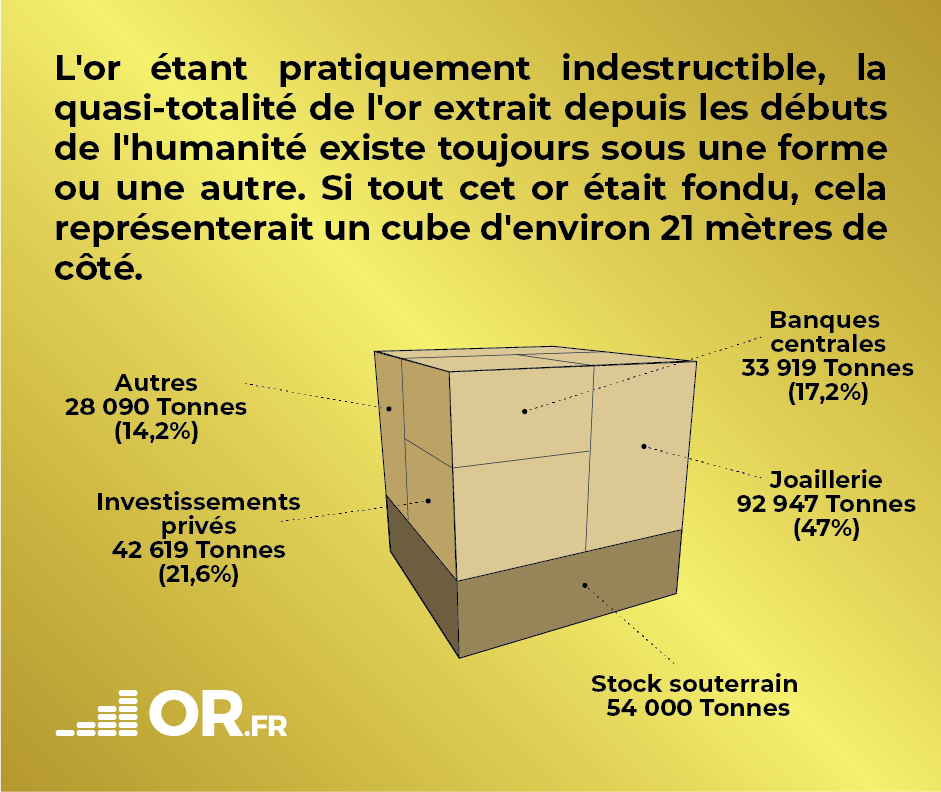

Le cube de 21,7 mètres ci-dessous représente tout l'or exploité dans l'histoire, soit 197 000 tonnes pour une valeur de 12 000 milliards $. Sur ce montant, seuls 21%, soit 43 000 tonnes, sont de l'or d'investissement. Le reste est dans la bijouterie, de l'or détenu par les banques centrales ou de l'or à usage industriel. L'or disponible pour l'investissement a une valeur de 2 600 milliards $.

La production annuelle d'or s'élève à environ 3 000 tonnes (187 milliards $) et devrait diminuer. Comme le montre le cube ci-dessus, les réserves totales d'or disponibles sous terre sont de 54 000 tonnes, soit seulement 27% de tout l'or jamais exploité, ce qui signifie que nous avons atteint le maximum.

LA DEMANDE FUTURE D'OR NE PEUT ÊTRE SATISFAITE AU PRIX ACTUEL

Si l'on suppose que les actifs financiers mondiaux s'élèvent à 500 000 milliards $, l'or d'investissement total de 2 600 milliards $ représente donc 0,5% de ce montant. L'Ohio Police Fund investit 5% de son fonds dans l'or. Si 5% des actifs financiers mondiaux étaient investis dans l'or physique, cela représenterait 25 000 milliards $, soit 10 fois la totalité de l'or d'investissement à ce jour. La majeure partie de cet or n'est bien sûr pas disponible et certainement pas au prix actuel. Si seulement 1% des actifs totaux étaient investis dans l'or, cela représenterait 5 000 milliards $, soit deux fois plus que l'or d'investissement à ce jour. Il serait totalement impossible d'acquérir une telle quantité d'or au prix actuel.

À mon avis, les conseils d'administration des institutions les obligeront à protéger leurs actifs contre l'inflation, en détenant un peu d'or. Les chiffres ci-dessus démontrent que l'or dont elles ont besoin n'est pas disponible aux prix actuels. La seule façon de satisfaire la demande institutionnelle serait d'avoir un prix beaucoup plus élevé. Ainsi, une institution qui décide d'investir un milliard de dollars dans l'or, ne l'obtiendra pas au prix actuel de 1 940 $ l'once, mais à un prix dix fois supérieur ou plus. Au lieu d'obtenir 16 tonnes à 1 940 $ l'once, l'institution recevra 1,6 tonnes à 19 400 $ l'once pour le milliard de dollars investi.

Le marché papier de l'or est susceptible de s'effondrer à n'importe quel moment. Il est impossible de livrer l'or physique en échange des créances papier en cours, car elles sont 100 à 300 fois plus importantes que l'or physique disponible. Par conséquent, les institutions qui ont l'intention de se procurer de l'or seraient extrêmement malavisées d'acheter autre chose que de l'or physique.

La combinaison des achats d'or des investisseurs institutionnels et privés va porter le prix de l'or à des niveaux inimaginables. Le prix de 19 400 $ dans l'exemple ci-dessus est probablement trop bas, compte tenu notamment de la quantité de monnaie imprimée.

L'or à 1 970 $ aujourd'hui est clairement une aubaine.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.