Cette semaine, nous assistons à une nouvelle aggravation de la situation en Europe où les perspectives de récession ont fait plonger l’euro sous la parité avec le dollar. L'euro est à son plus bas niveau depuis son introduction. D'un côté, les exportations européennes sont sur le point de s’effondrer avec l’augmentation des prix de l’électricité et de l'autre, l’Europe est désormais dépendante de sources d’approvisionnement énergétique de plus en plus chères. L’Europe s’appauvrit, sa monnaie commune baisse donc logiquement par rapport aux autres monnaies. Dans le même temps, les tensions reviennent sur les marchés obligataires. Le 10 ans italien s’est brusquement envolé à plus de 4% en début de semaine, avant qu’une intervention probablement concertée de la BCE calme la fièvre.

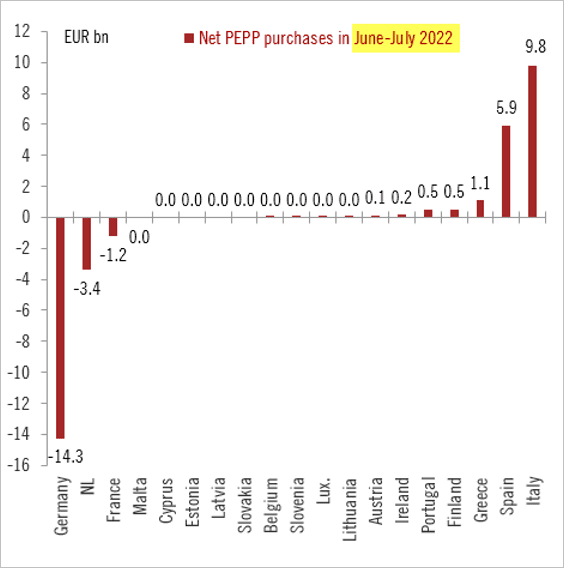

Cette intervention survient dans le cadre de l'outil anti-fragmentation, qui consiste pour la BCE à acheter des obligations d’États qui déraillent en puisant dans son réservoir d’obligations moins à risque. Ce mouvement avait déjà permis de faire baisser la pression sur le 10 ans italien ces derniers mois.

Mais les ingrédients d’une nouvelle crise souveraine en Europe sont là. Avec le niveau actuel de l’inflation et de l’euro, la BCE a cette fois-ci beaucoup moins de latitude pour combattre cette nouvelle crise. C’est un défi gigantesque qui attend Madame Lagarde. La solidarité des pays de la zone euro risque d’être soumise à rude épreuve dans un contexte inédit de forte récession et de hausse de l’inflation.

Ces menaces pèsent évidemment sur les marchés, même s'il ne faut pas oublier les nuages noirs qui s’amoncèlent sur l’économie chinoise, ainsi que le ralentissement américain.

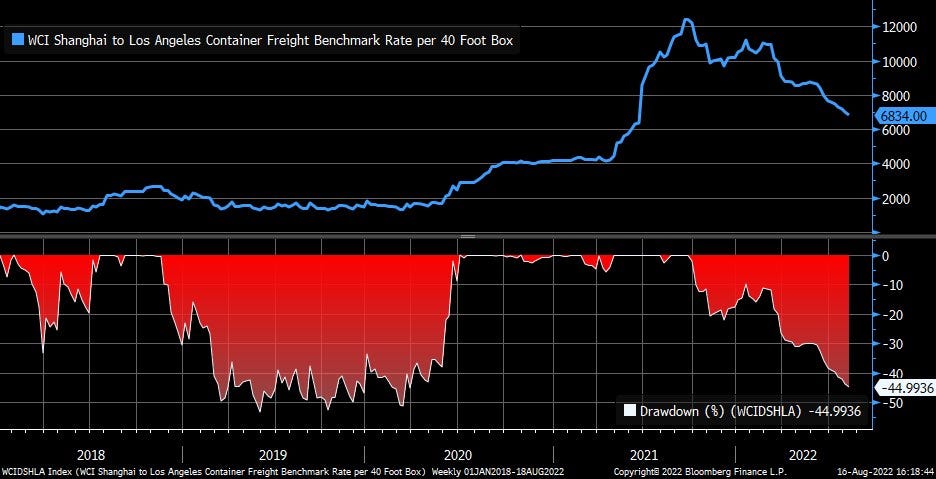

La Chine fait face, elle aussi, à un problème d’approvisionnement énergétique. Les autorités locales de la province du Sichuan ont dû forcer un arrêt total des usines de la région entre le 15 et le 20 août dernier. Le ralentissement économique se remarque déjà dans le recul des prix du transport maritime, notamment sur la route Chine - Californie.

La Chine exporte moins à cause d’une capacité de production réduite et d’une demande américaine qui marque le pas.

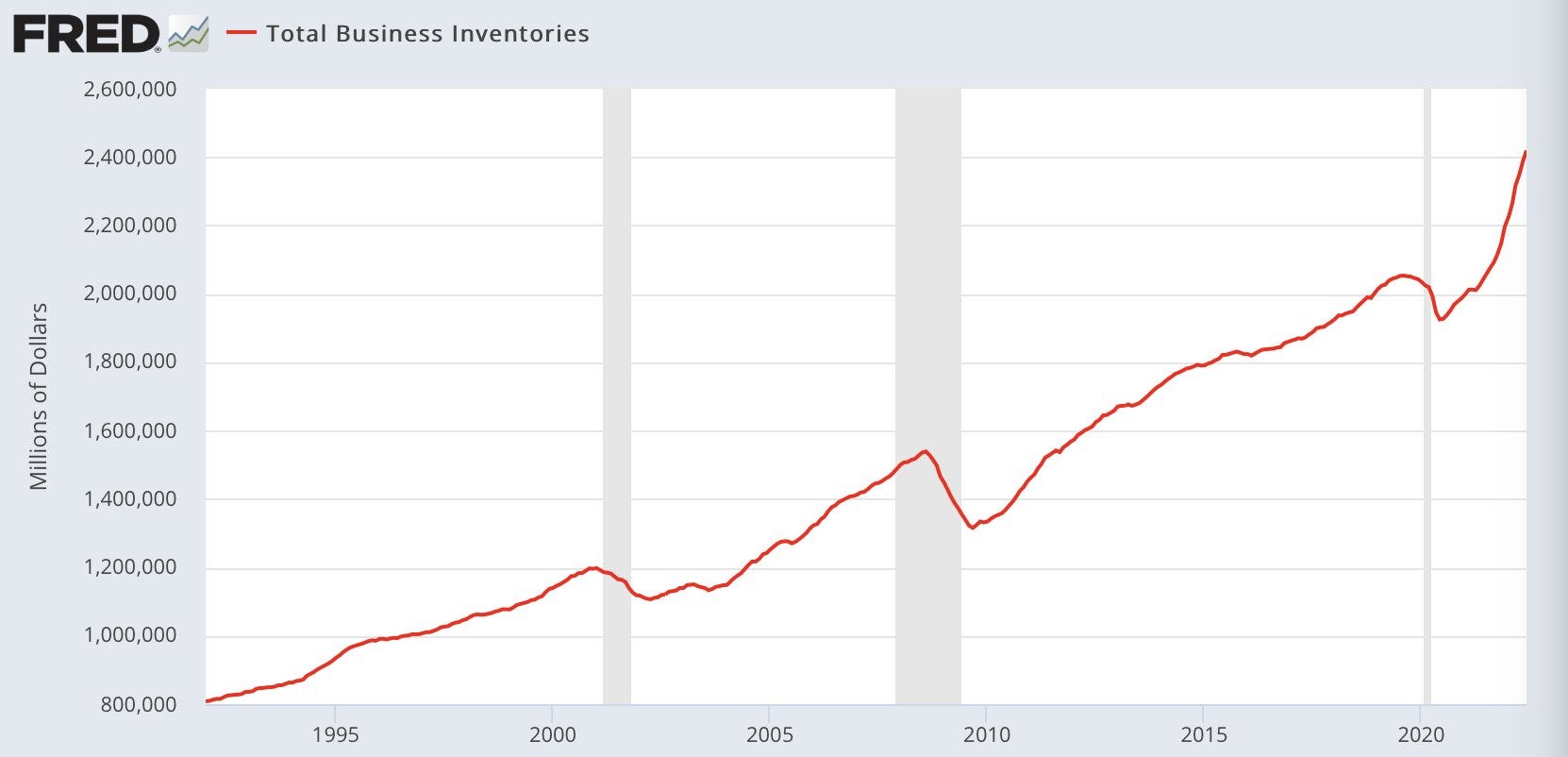

Aux États-Unis, les stocks des entreprises s’envolent vers des plus hauts historiques :

L’avertissement de Target, l’un des principaux distributeurs américains, confirme ces mauvaises perspectives à court terme. Le titre TGT a effacé en une séance quasiment toute la progression d’après Covid sur des volumes d’échanges historiques.

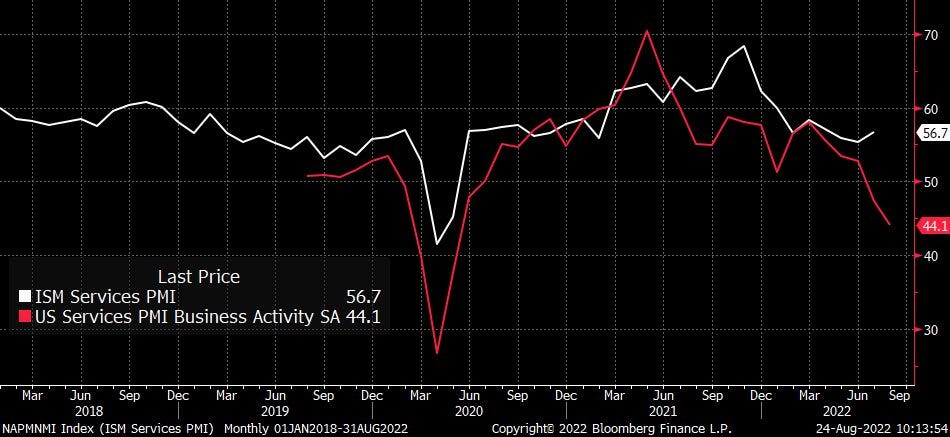

Les derniers chiffres du PMI américain signalent d’ailleurs une contraction dans le secteur manufacturier. Les services ralentissent également :

La situation sur l'immobilier est la plus grande menace pour le marché américain. Le prix des maisons est finalement bien plus important que le prix du gallon d’essence pour le moral des ménages et pour le moteur de la consommation américaine.

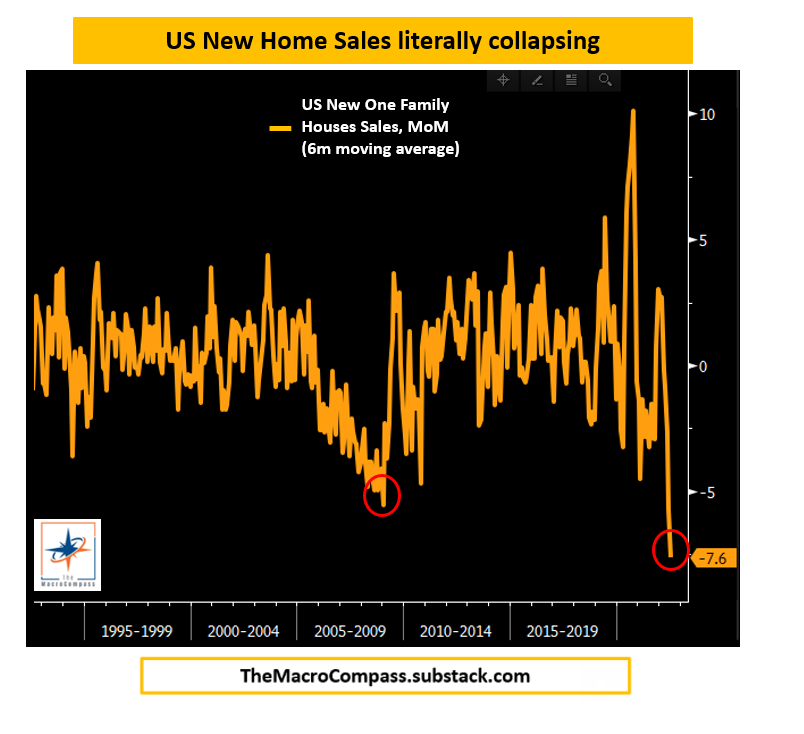

Les derniers chiffres des ventes des maisons neuves sont à un niveau historiquement bas et confirment l’imminence d’une sévère crise immobilière aux États-Unis :

D’autre part, la part des remboursements hypothécaires dans les dépenses des ménages est à un niveau historiquement élevé : autrement dit, cette crise de l’immobilier a le potentiel d’affecter de manière très importante la consommation, qui est le principal moteur économique américain.

Ces nuages noirs poussent probablement de plus en plus de banques centrales de à augmenter à nouveau leurs réserves d’or. Le Qatar a ainsi augmenté ses réserves de 14.8 tonnes en juillet 2022. Les réserves de l’Inde ont augmenté de +36% au cours des 5 dernières années.

L’Inde a accéléré ses importations d’or de 6.4% entre avril et juin. Les importations d’argent physique ont quant à elles triplé depuis l’an dernier. Jamais le pays n’avait importé autant d’argent !

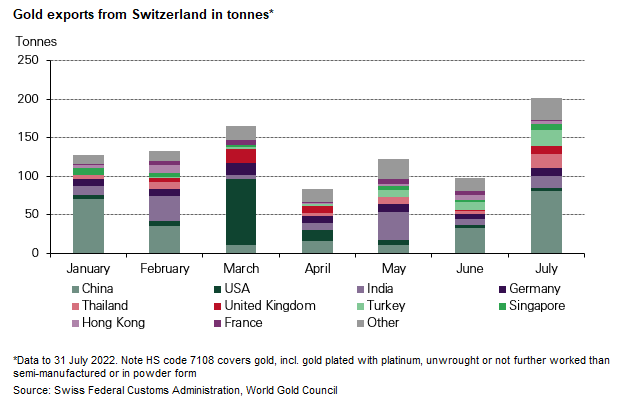

Les exportations d’or depuis les centres de raffinage suisse sont à un plus haut annuel en juillet. Profitant de la récente correction des prix de l’or, la Chine a elle seule a importé plus de 80 tonnes du métal fin en un seul mois, un record depuis 5 ans.

Pendant que les manipulations quotidiennes des bullion banks permettent à quelques participants de tirer des gains substantiels sur les marchés dérivés, les BRICs continuent de mettre la main sur la plupart de stocks d’or physique disponible, la Chine en tête.

Est-ce vraiment le meilleur moyen de préparer la prochaine guerre monétaire ?

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.