Après les obligations indexées sur l’inflation, et l’explosion de la charge de la dette qu’elles provoquent, une autre bombe à retardement se loge dans la dette publique française. J’en avais parlé dans mon livre "France la faillite ?" (2012), mais ce fait prend actuellement une urgence particulière avec la glissade de l’euro par rapport au dollar américain : aussi aberrant que cela puisse paraître, une partie de la dette publique française est émise en dollars.

Il s’agit de la CADES. La Caisse d’amortissement de la dette sociale (CADES) a été créée en 1996 pour "éponger" les dettes du régime général de la sécurité sociale. Elle émet des emprunts sur les marchés internationaux de capitaux, et tire ses ressources de la CRDS (Contribution au remboursement de la dette sociale), créée exclusivement pour elle, et d’une partie de la CSG (Contribution sociale généralisée). À l’origine, la CADES devait cesser son activité en 2009, mais les reprises de dettes sociales ont conduit à maintes fois repousser sa date de disparition. Un nouvel allongement jusqu'à 2033 a été acté en 2021.

La particularité de la CADES est d’émettre une partie de sa dette en devises, spécialement en dollars. Elle s’en vante dans un récent communiqué annonçant la publication de son Rapport des émissions sociales. L’organisme public affirme qu’il achète des swaps pour se couvrir contre les variations de change. Mais cette couverture a un coût, d’autant plus important que l’euro est engagé depuis plusieurs mois dans une dévaluation par rapport au dollar. L’avantage, on le comprend : séduire les investisseurs américains, ou en zone dollar. Mais avec la crise énergétique qui frappecl’Europe de plein fouet, alors que les États-Unis sont énergétiquement indépendants, la glissade de l’euro n’est pas près de s’arrêter. C’est une bombe à retardement.

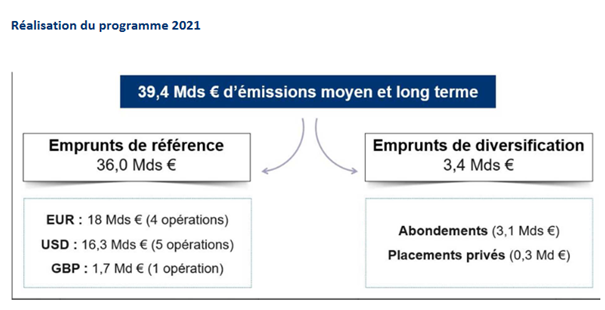

Décortiquons le Rapport financier 2021 de la CADES. Le programme de financement de l’année 2021 a été réalisé de la manière suivante (page 24) :

16,3 milliards de dollars et 1,7 milliard de livres sterling d’obligations ont été émises, contre 18 milliards d’euros. Certaines émissions sont à longue échéance, comme celle du 12 janvier 2021 : 5 milliards de dollars US à 10 ans, arrivant à échéance le 20 janvier 2031. Quel risque pris sur le taux de change !

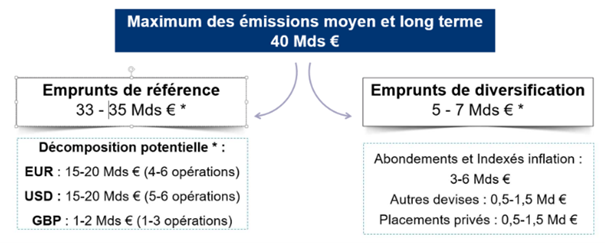

Et voici le programme de financement prévu pour 2022 (page 39) :

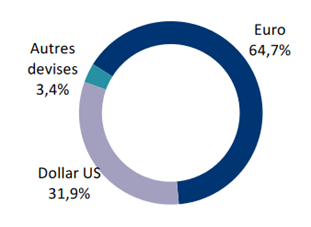

Le rapport indique que "la part de la dette libellée en devise est passée de 19,2% fin 2019 à plus de 35% en 2021", essentiellement en dollars. La répartition de la dette totale par devises est (page 29) :

Il y a même des obligations indexées sur l’inflation, mais heureusement "la part des emprunts indexés sur l’inflation diminue au fur et à mesure des remboursements" (3% an 2021). Ce qui est plus intelligent que l’AFT (Agence France Trésor), qui continue d’en émettre !

Considérons la dette totale de la CADES : "Au 31 décembre [2021] la caisse a ainsi amorti 205 des 320 milliards d’euros de dette qui lui avaient été transférés à cette date, soit 64% de la dette sociale reprise par la caisse depuis sa création." (Rapport des émissions, page 3). Cela signifie qu’environ une centaine de milliards de dollars d’obligations (un tiers du total) ont été émises, ou vont l’être. Et pour celles qui courent encore et celles à lancer, le risque de change va se payer très cher.

Dans la rubrique "Gestion du risque de change", l’organisme explicite sa façon de faire : "La CADES procède à des opérations de couverture du risque de change concomitamment à ses émissions de titres de dette libellés en devises. Ces négociations sont encadrées par des conventions sur marché à terme de droit français, pour lesquelles des niveaux de notation minimale des contreparties ont été définis. Ces opérations font l'objet d'appels de marge bilatéraux, qui permettent de réduire l'exposition éventuelle de la Caisse sur ces négociations. La CADES n’étant pas autorisée à être exposée en devises, toute émission en devises est systématiquement et, ce dès sa conclusion, transformée en euros." (Rapport financier 2021, page 13)

Mais bien sûr, les pertes de change sont possibles, et elles sont d’ailleurs prises en compte dans la rubrique "Opérations en devises" : "Les pertes et les gains de change latents ou définitifs sont enregistrés au compte de résultat, au sein des charges ou produits d’exploitation bancaire." (page 56)

Ces emprunts en dollars sont complètement aberrants. D’une part compte tenu du risque de perte de change qu’il font peser sur les comptes publics, et d’autre part sur le principe : emprunter en devises internationales est un comportement de pays émergent dont la monnaie inspire la défiance. Il faudrait savoir si on défend l’euro comme devise internationale ou pas ! Avec ces obligations, la CADES renforce le rôle du dollar !

Ce comportement procède du même aveuglement que les emprunts indexés sur l’inflation. La création de l’euro a provoqué une sorte d’hubris chez les décideurs politique français. Ils se sont persuadés que jamais plus l’inflation ne reviendrait (et qu’en conséquence on pouvait proposer des obligations à des taux d’intérêt plus bas en échange de la couverture contre ce risque), et que l'euro serait pour toujours une monnaie forte (on pouvait donc faire quelques emprunts en devises, on serait à coup sûr gagnant). Malheureusement, ces deux croyances se sont envolées.

Il faut arrêter les frais : la CADES devrait stopper ses emprunts en devises, et rendre public ses pertes de change depuis le 1er janvier 2022.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.