Récemment, le célèbre Silver Institute a publié son rapport annuel. Le rapport précise que l’argent pourrait augmenter de plus de 30% sur 2021, principalement du fait de la hausse de la demande. Le contexte inédit de crise a bouleversé le marché et semble mettre fin à une longue période persistante de sous-valorisation. Les statistiques suivantes semblent clairement montrer que l’argent devrait bénéficier, différemment de l’or, des prochaines années.

Offre d’argent

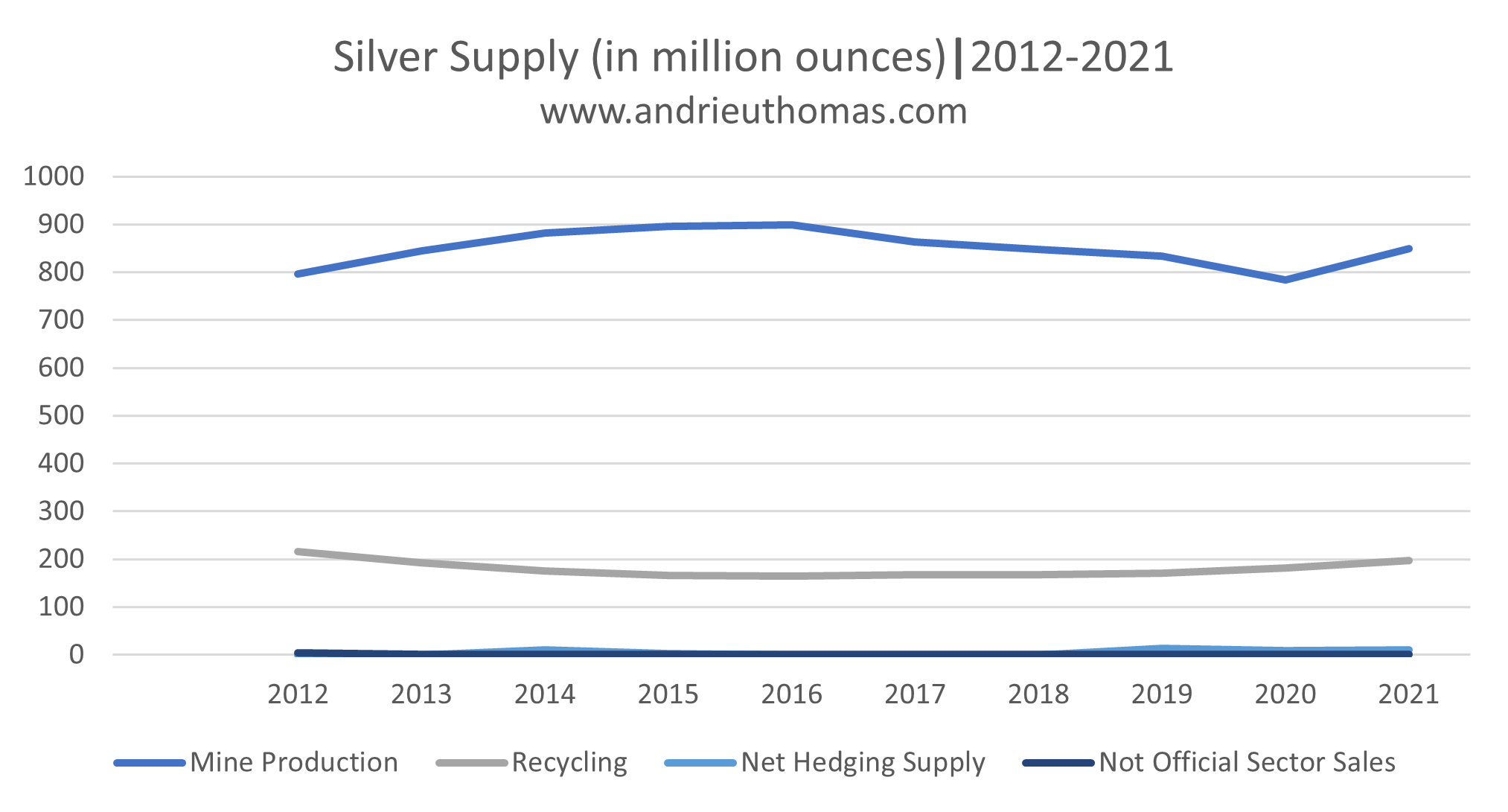

L’offre d’argent en 2020 a diminué de 4%, principalement du fait de la production minière (-6%). À long terme, l’offre tend à rester stable. Le Silver Institute estime que l’offre devrait augmenter de 8% en 2021, principalement du fait de la hausse de la production minière.

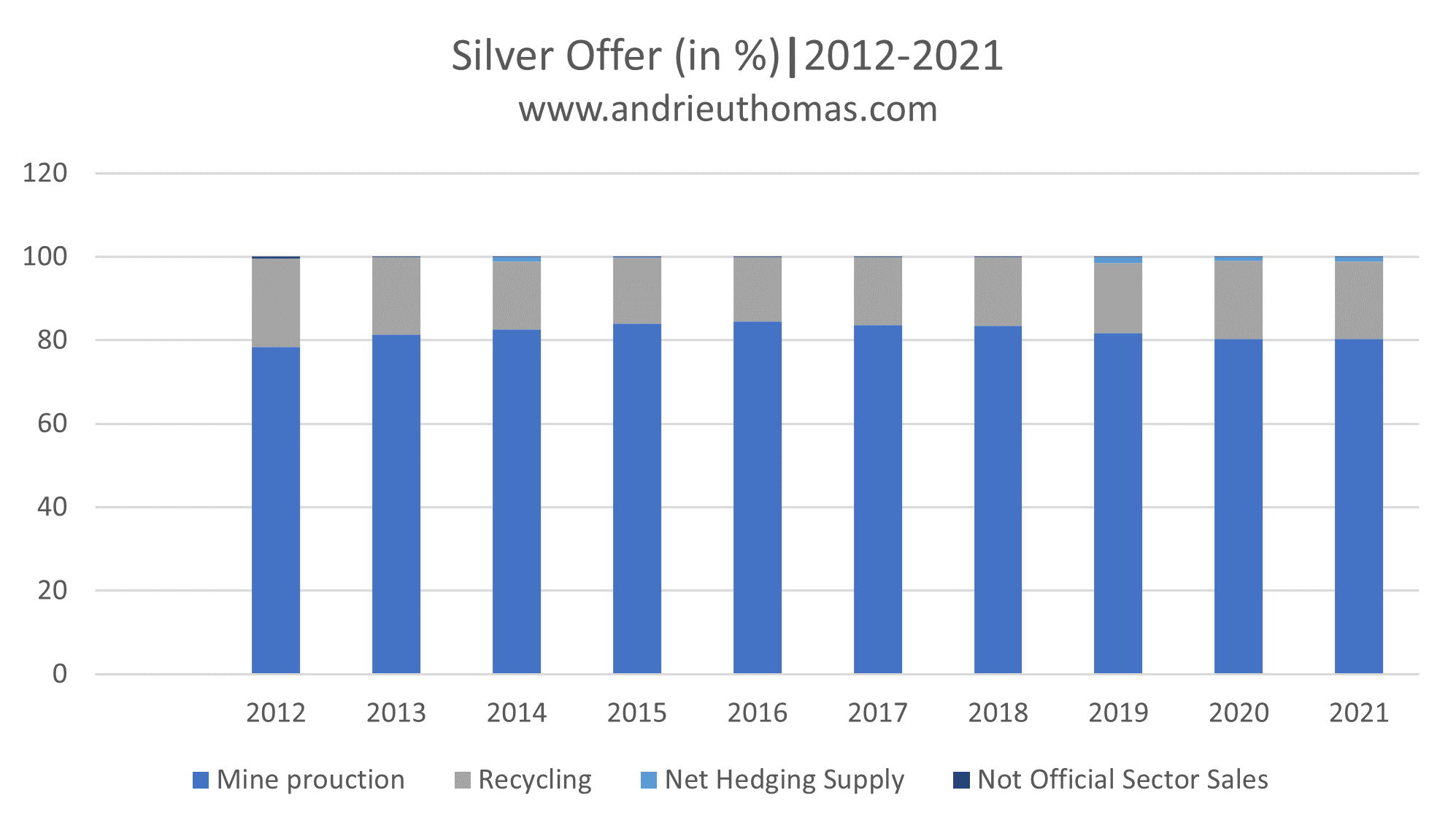

Comme montré ci-dessous, l’argent conserve son extrême dépendance à la production minière. En 2020, 80% de l’offre d’argent physique est issue des mines. Le reste est issue du recyclage. L’offre d’argent est donc très concentrée, au-delà même de l’or (dont plus de 70% de l’offre est issue des mines). L’évolution de l’offre est très importante sur l’argent. On observe effectivement un lien implicite à long terme entre variation du prix de l’argent et de la production minière.

La production minière est d’abord le fait de l’Amérique du Sud et de l’Asie. 22% de la production minière mondiale d’argent vient du Mexique. Les pays d’Amérique du Sud représentent quant à eux 50% de la production minière totale (Mexique, Pérou, Chili, Bolivie, Argentine). La Chine, l’Australie et la Russie pèsent respectivement 13,7%, 5,5% et 5,4% de la production minière d’argent. En tête des compagnies fournissant une partir de l’offre d’argent, nous trouvons Fresnillo, KGHM Polska Miedz ou encore Glencore et Newmont. La plupart des coûts de production par once se situent entre 10$ et 15$ par once.

L’ensemble des ressources naturelles d’argent identifiées seraient quant à elles de 226 000 tonnes, soit 7,3 milliards d’onces. Dans mon livre, je suis revenu sur le fait que la SNMPE avait estimé à 570 000 tonnes l’argent naturel disponible, ce qui correspond à un peu plus de deux décennies de demande actuelle.

Demande d’argent

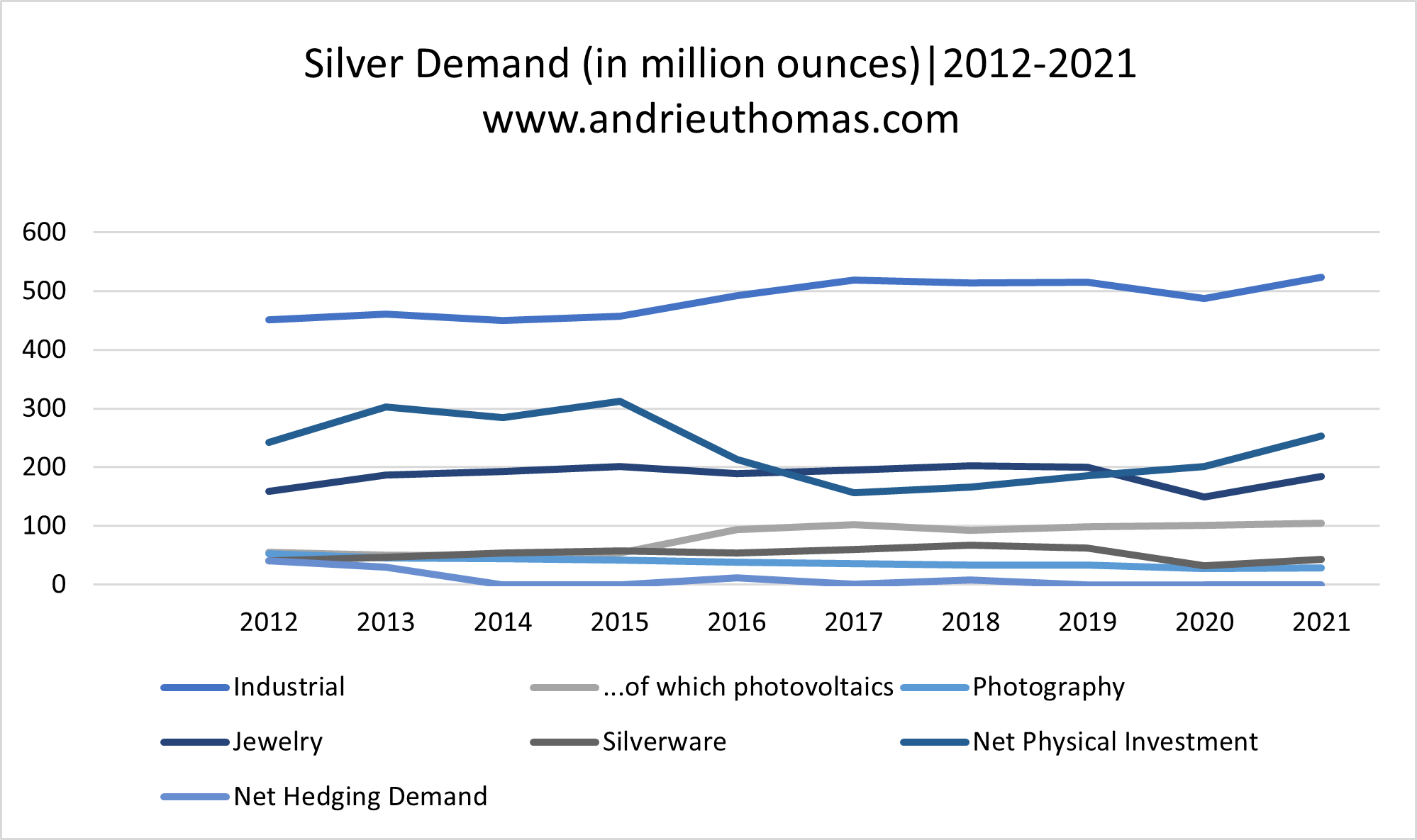

Comme le montre le graphique ci-dessous, la demande d’argent a diminué de près de 10% en 2020. Les anticipations de rebond de la demande en 2021 seraient quant à elles de 15%. Le recul de la demande en 2020 a été principalement alimenté (sans surprise) par une baisse de la demande industrielle (-5%) et de bijouterie (-26%).

Le Silver Institute insiste sur le fait que l’argent devrait être utilisé au niveau industriel pour des nouvelles technologies comme la 5G ou les chargeurs à induction. La demande industrielle pourrait ainsi augmenter de 8% en 2021, principalement du fait de l’Asie, qui pèse plus de la moitié de la demande industrielle.

De plus, on notera que le Shanghai Futures Exchanges a dépassé l’activité du COMEX sur l’argent. Les ETPs (produits financiers) ont progressé sur 2020, portant le marché à plus de 1 milliard d’onces (31 000 tonnes). Ecrit plus clairement, les quantités traitées sur ETPs sont aussi importantes que les quantités annuelles traitées sur le marché physique.

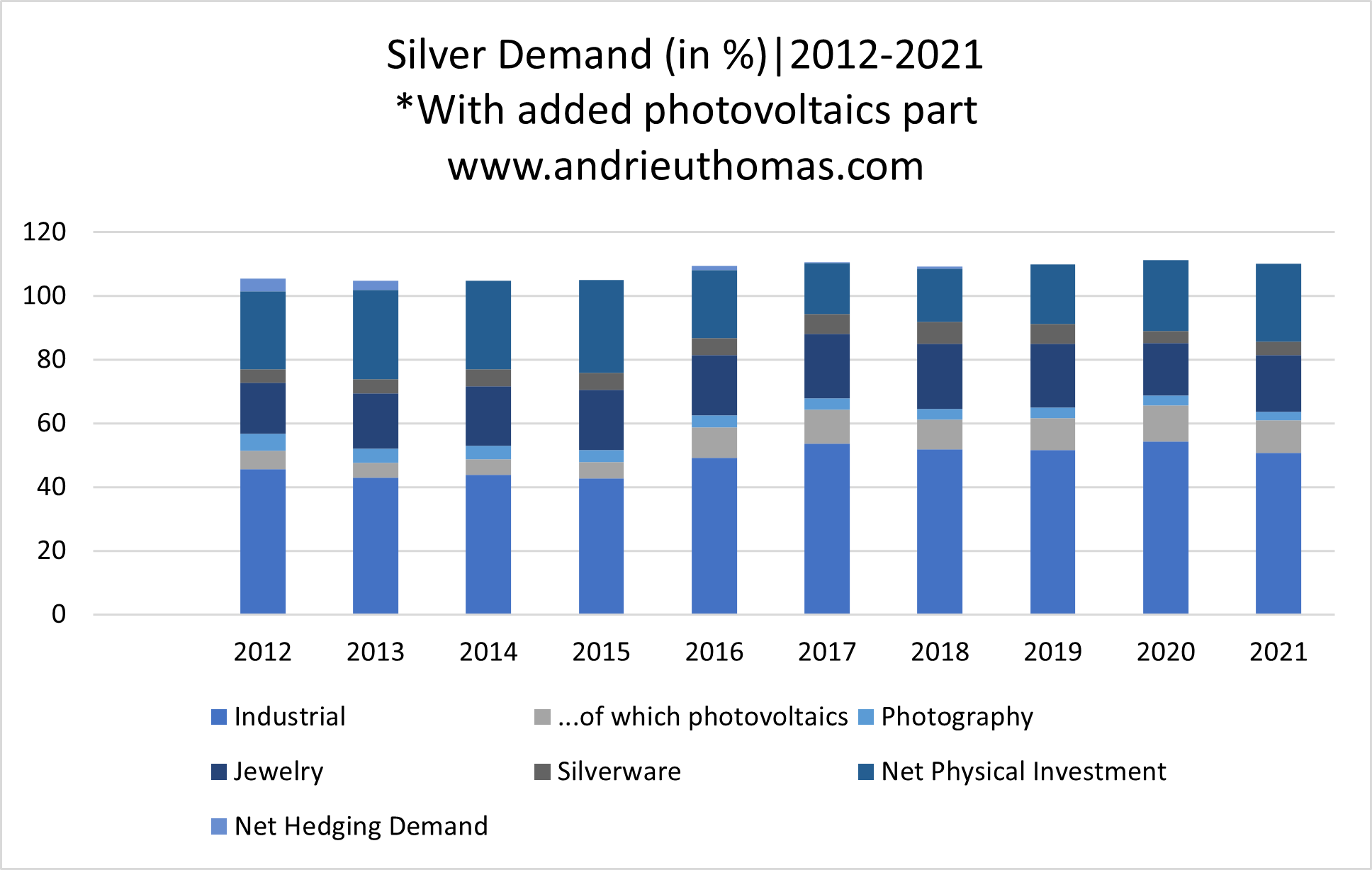

Par ailleurs, on notera l’évolution de la répartition de la demande. La part de la demande industrielle dans le marché continue de progresser. La demande industrielle représentait 45% de la demande en 2012, contre 50% en 2020. Il sera également important de noter la forte progression de la demande « écologique » en argent. La demande d’argent pour la fabrication de panneaux photovoltaïques représentait 5% de la demande totale en 2012, contre 11% en 2020 ! Une évolution considérable.

De son côté, la demande de bijouterie représente près de 17% de la demande totale, 25% pour la demande d’investissement et près de 6% pour l’argenterie et la photographie. On notera par ailleurs que les États-Unis pèsent près de 40% de la demande d’investissement (27% pour l’Europe). En 2020, le recul de la demande d’investissement est essentiellement le fait de l’Inde (-85% en 2020).

Or Vs Argent ?

Dans mon livre sur l’or et l’argent, je suis revenu sur le fait que l’or est un métal dirigé par la demande d’investissement, tandis que l’argent est dirigé par la demande industrielle. Cela abouti statistiquement à une plus grande volatilité de l’argent et donc une surperformance sur l’or en périodes de rallye haussier. C’est la structure même du marché.

L’argent a surperformé l’or en 2020. Comme le montre le graphique ci-dessous, le ratio Or/Argent est passé de près de 110 en avril 2020 à 66 aujourd’hui. C’est-à-dire que le prix de l’argent par rapport à l’or a été multiplié par près de 2 sur un an. L’argent était dans une situation de sous-valorisation depuis de nombreuses années.

L’argent devrait globalement bénéficier encore d’une très bonne dynamique en sa faveur pour quelques années au moins. De son côté, l’or devrait se maintenir à des niveaux forts, ce qui résulte dans une revalorisation moyenne de l’argent.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.