Le rapport In Gold We Trust 2024 intitulé "The New Gold Playbook" a été publié ! Plus de 400 pages de recherche, avec des sujets allant de l'or, de la macroéconomie et de l'inflation à l'exploitation minière et au prix de la bière en or. C’est l’étalon-or de toutes les études sur l'or.

Voici les 10 points clés du rapport à retenir :

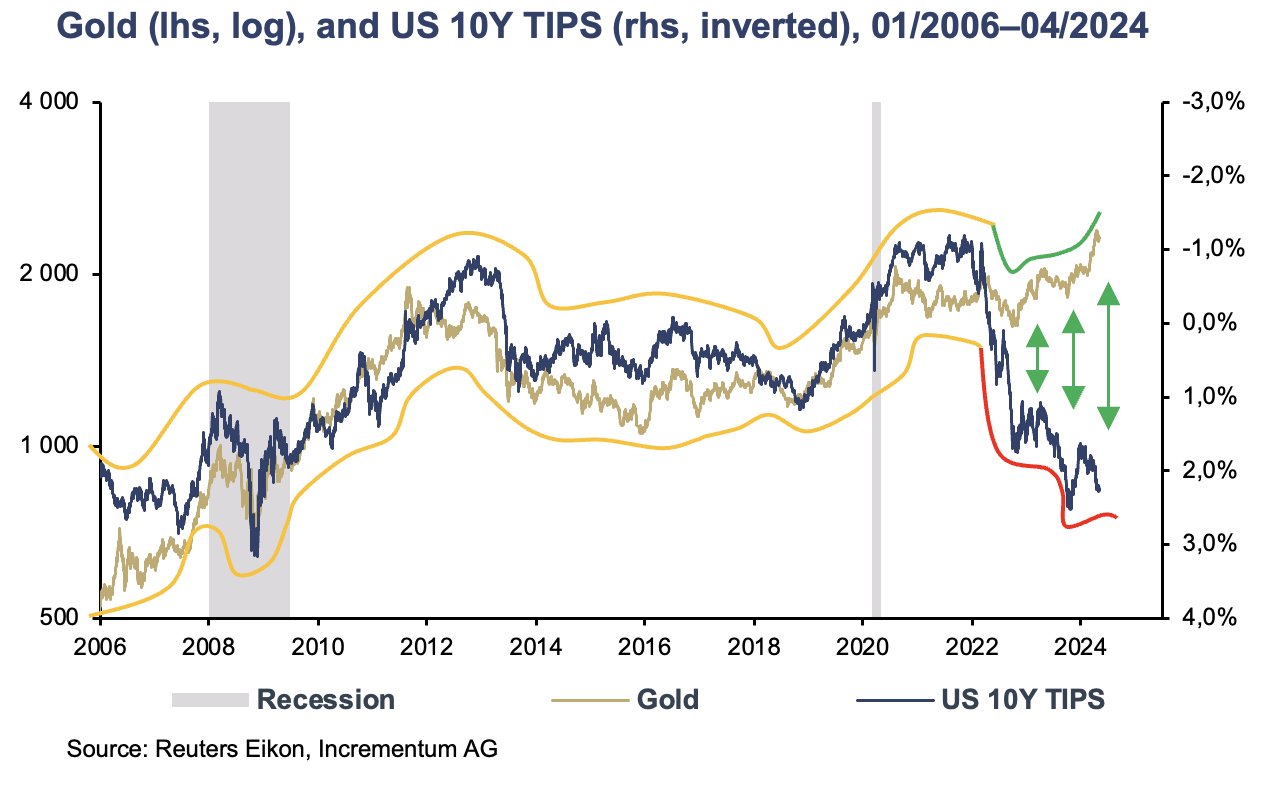

1. La forte corrélation inverse entre les rendements réels américains et le prix de l'or appartient au passé (pour l'instant). Malgré la hausse des rendements réels, la montée du prix de l'or n'a pas été endiguée.

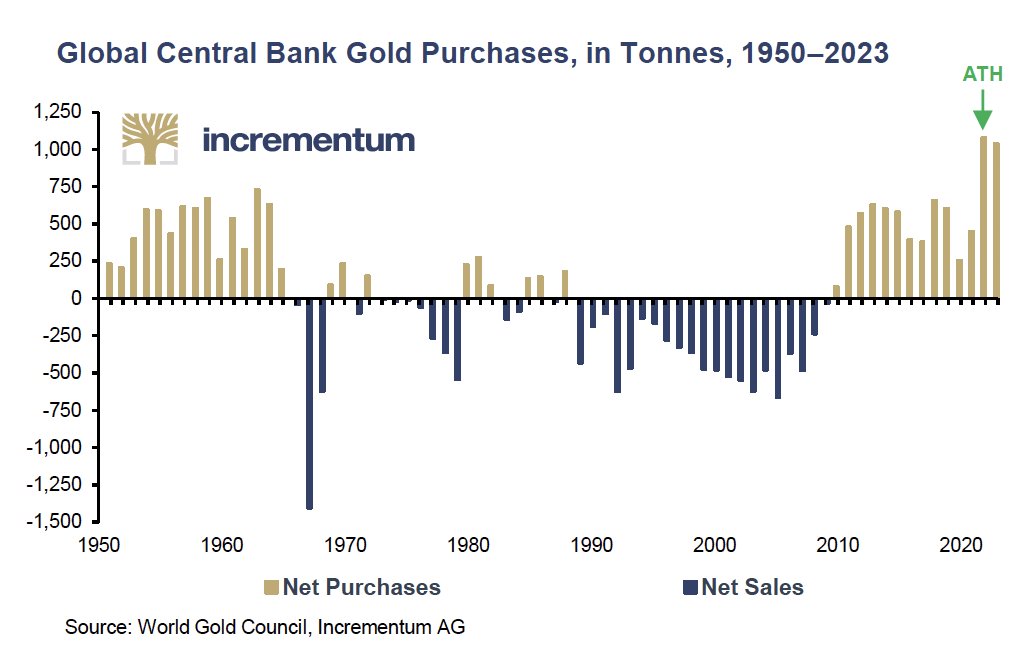

2. Les banques centrales sont un facteur déterminant de la demande d'or : la demande de ces institutions n'est pas très sensible au prix. Les banques centrales sont susceptibles d'avoir fixé un plancher aux prix de l'or.

3. La militarisation de la monnaie fiduciaire a des conséquences durables : La confiscation des réserves russes et des avoirs des oligarques russes en 2022 a été un signal d'alarme pour de nombreux États, ainsi que pour de riches particuliers des pays du Golfe, de Russie et de Chine. L'immobilier (de luxe) à Londres, New York ou Vancouver a toujours été la destination privilégiée de l'épargne des marchés émergents, mais la situation a changé en 2022.

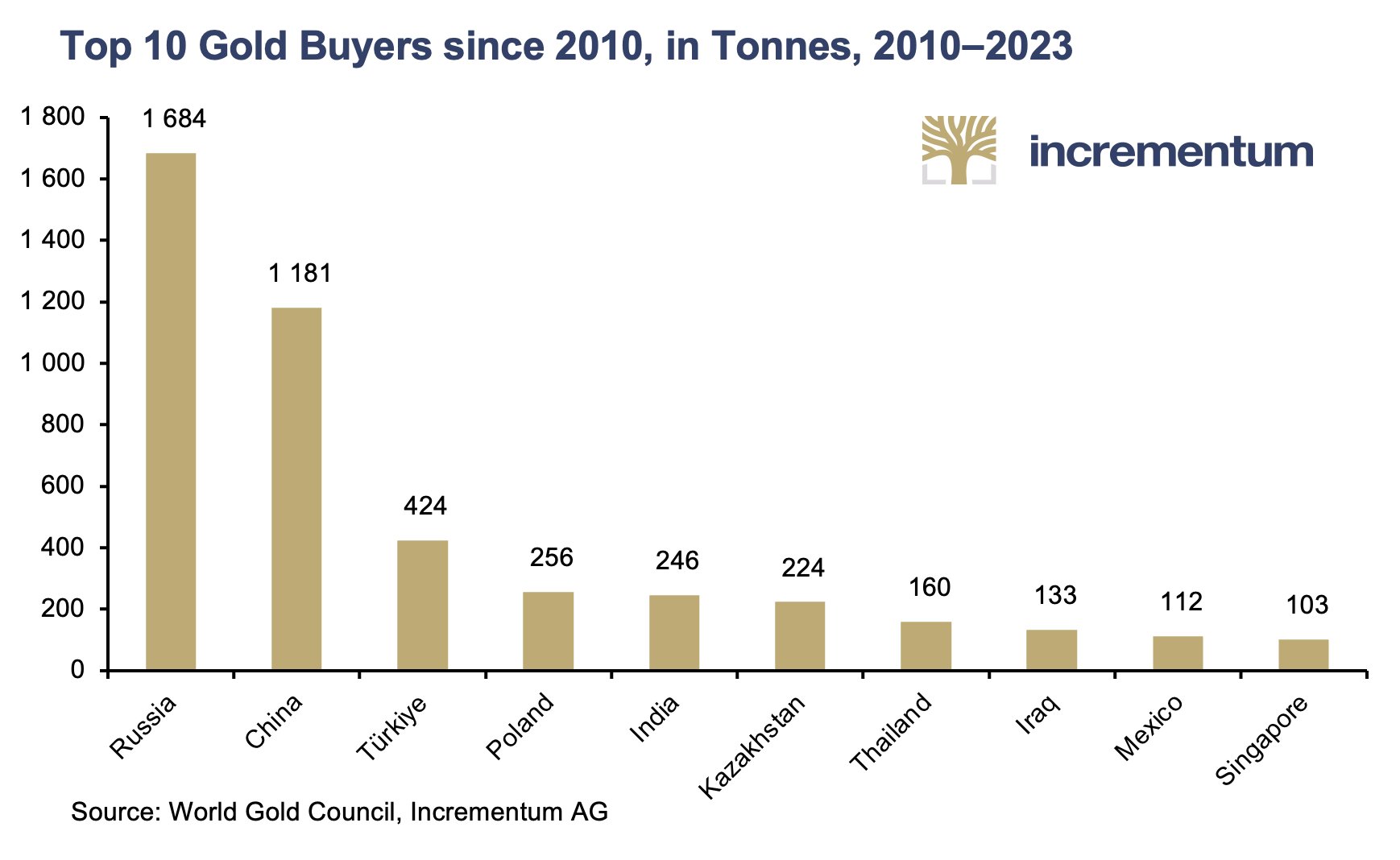

4. Les actifs refuges se raréfient : la liste des actifs refuges liquides se raccourcit et les nouveaux et anciens actifs refuges gagnent en importance.

5. Contrairement à la "fuite de l'or" aux États-Unis dans les années 1960, les marchés émergents enregistrent aujourd'hui un gain d'or. La Chine joue un rôle de premier plan à cet égard, mais elle n'est plus seule. Les investisseurs occidentaux ne sont plus les acheteurs ou vendeurs marginaux d'or. Le pouvoir de fixation des prix sur le marché de l'or se déplace de plus en plus vers l'Est.

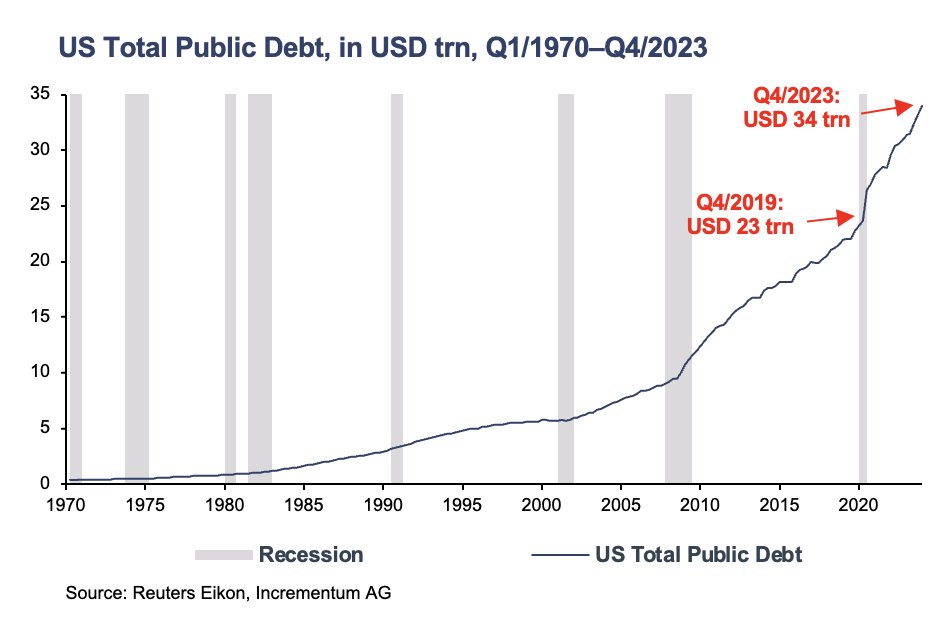

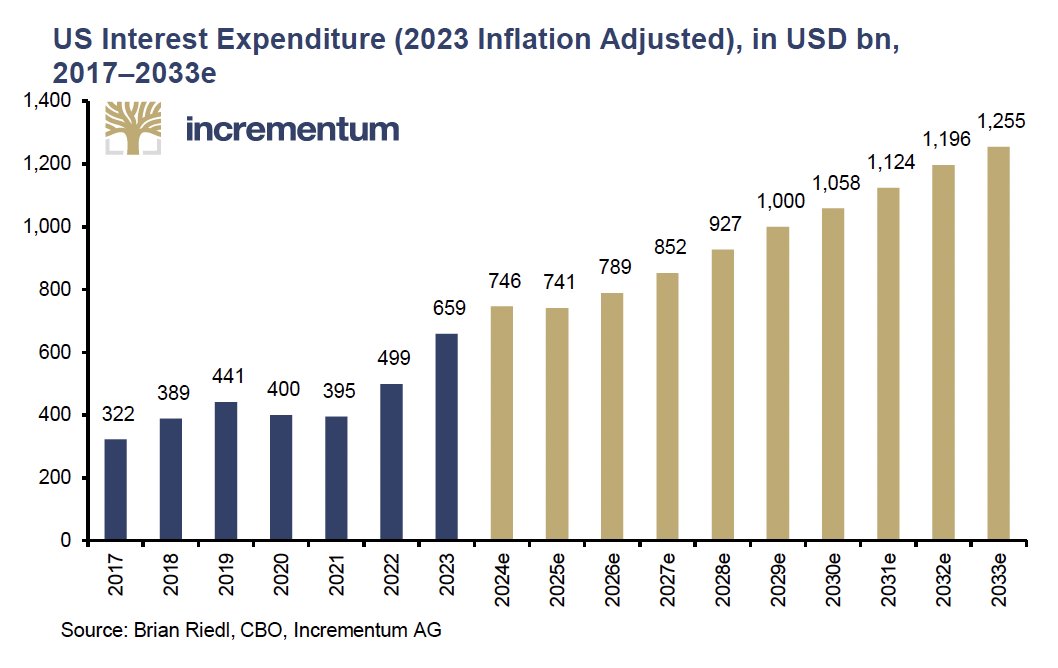

6. Le changement climatique monétaire : les largesses budgétaires ont gravement compromis la viabilité de la dette des pays occidentaux. L'explosion de la charge d'intérêt est un signe avant-coureur des limites de la soutenabilité de la dette.

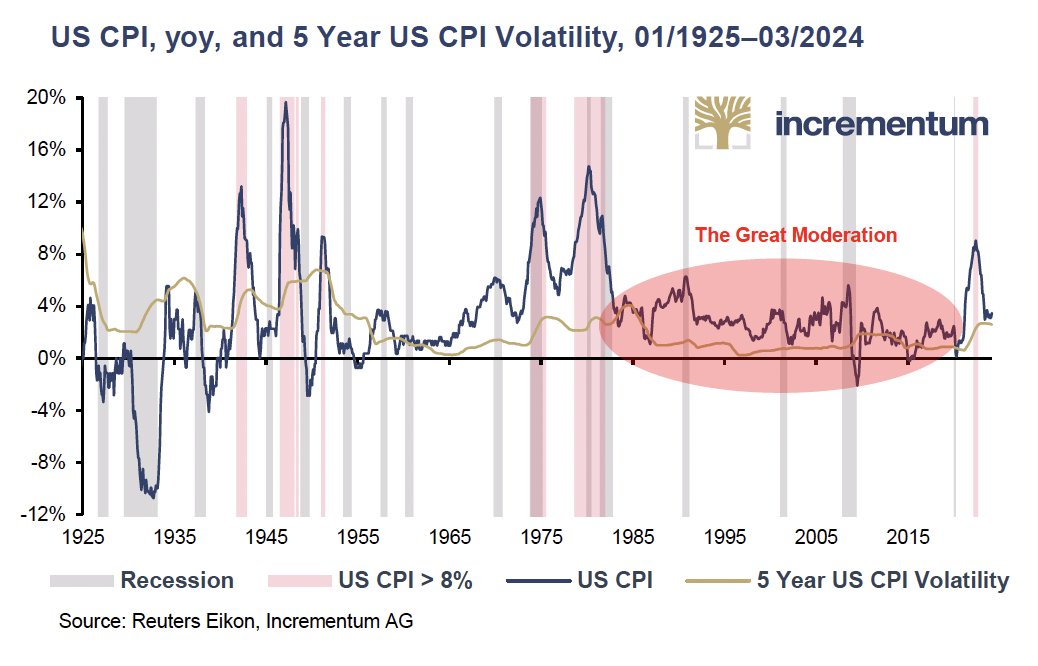

7. Stagflation 2.0 : la Grande Modération est terminée. Des chocs périodiques sur l’offre entraîneront des fluctuations additionnelles de l'inflation.

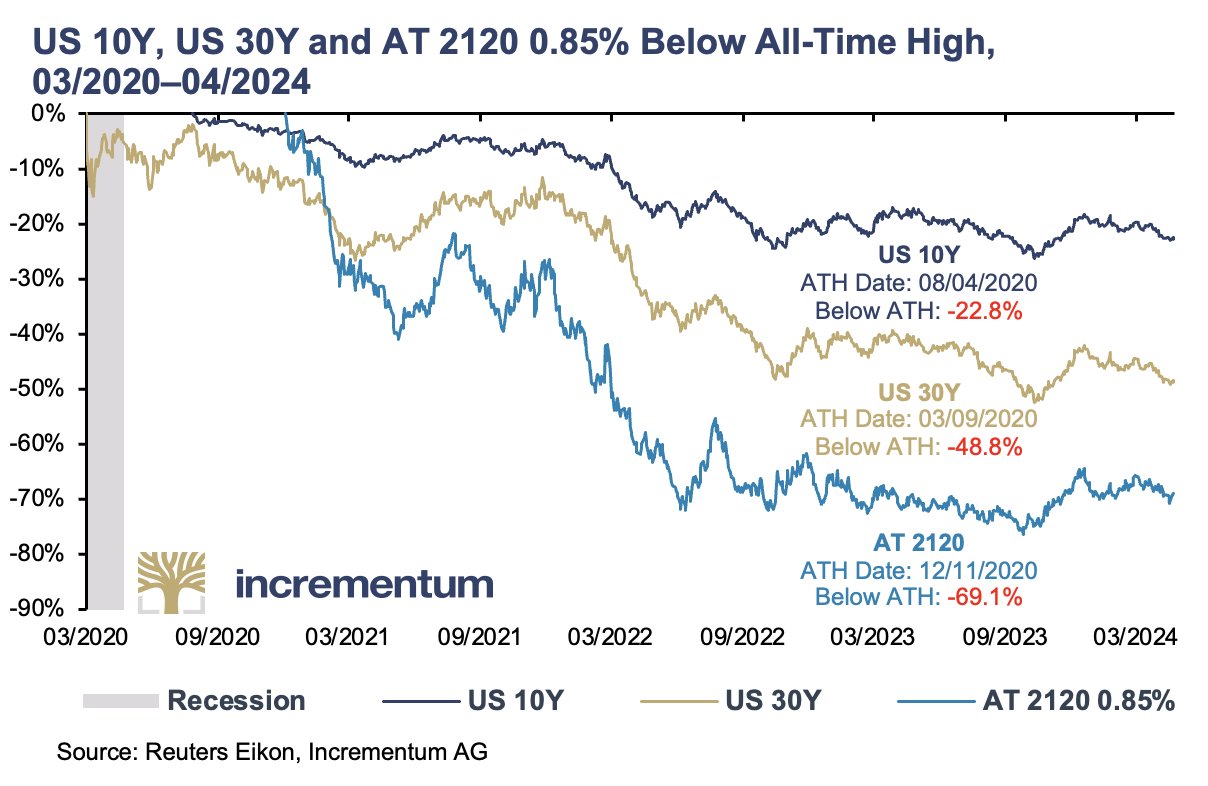

8. La fin du portefeuille 60/40 : une corrélation positive entre les actions et les obligations, comme dans le cas de taux d'inflation structurellement plus élevés, signifie que les obligations n'offrent aucune protection lorsque la croissance ralentit.

9. Le Saint-Graal de l'objectif d'inflation de 2% n'est plus sacro-saint. Avant même que cet objectif ne soit à nouveau atteint de manière durable, les banques centrales occidentales parlent ouvertement d'un changement de cap vers une politique monétaire moins restrictive.

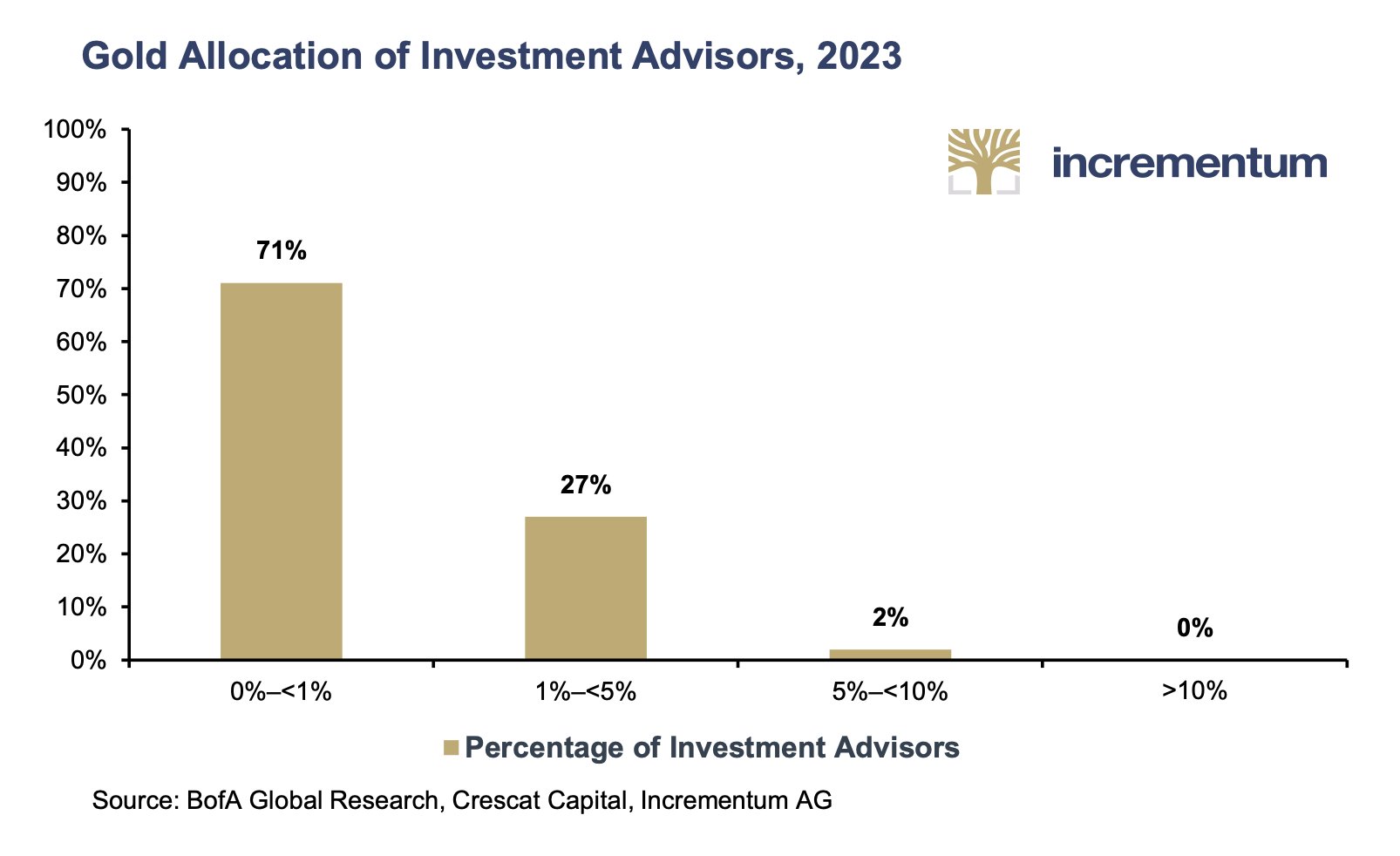

10. La faible affinité pour l’or parmi une grande partie de la communauté des investisseurs : 71% des conseillers en placements américains ont peu ou pas d’allocation en or, c’est-à-dire c'est moins de 1% de leur portefeuille. On constate également un désintérêt similaire pour les valeurs minières aurifères, qui ont largement perdu la confiance des investisseurs au vu de leurs performances décevantes.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.