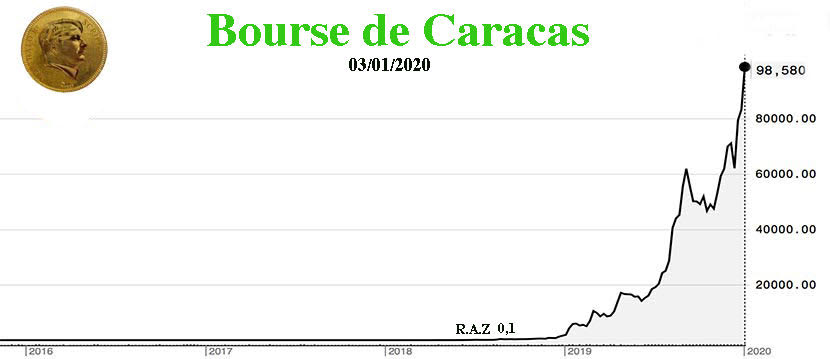

En mai 2017, j’ai commencé à commenter pour mes lecteurs l’extraordinaire parcours de la Bourse de Caracas.

En 2013, l’indice de la Bourse du Vénézuela oscillait autour de 100. Mais les dévaluations successives du bolivar ont vite amené la Bourse vers 1 000.

Le 2 janvier 2015, l’indice de Caracas cotait 3 936. Un an plus tard, jour pour jour, il était à 14 588. Il a touché 100 000 en juin 2017, puis 551 875 le 6 octobre.

Belle performance, me direz-vous ! Mais vous n’avez encore rien vu.

J’ai un graphique du 5 décembre 2017, où l’indice est à 1 409 000 et autre en février 2018 où il est à 4 millions.

Les autorités vénézueliennes ont fini par diviser l’indice par 10 millions fin 2018. Il a redémarré sa cotation à 0,1.

Ce 3 janvier 2020, l’indice était de nouveau à 98 580... Donc proche de 1 000 milliards de bolivars sur l’ancienne échelle.

Épatant, non ?

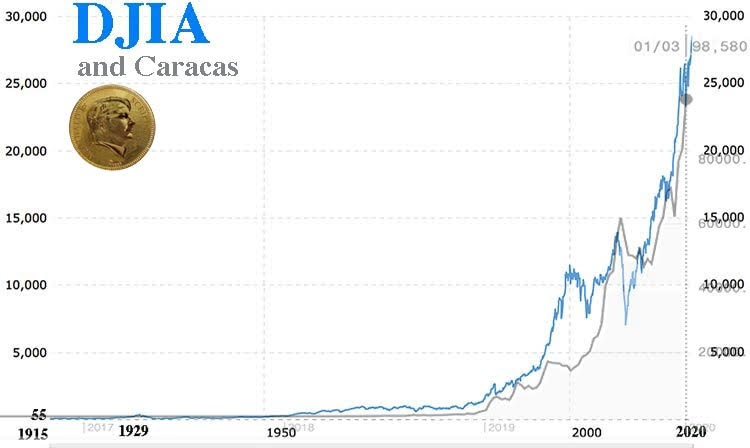

Si je vous parle de Caracas, c’est pour faire un parallèle avec Wall Street.

Au Vénézuela, la Bourse monte parce que la monnaie dévalue... il en est de même à New York.

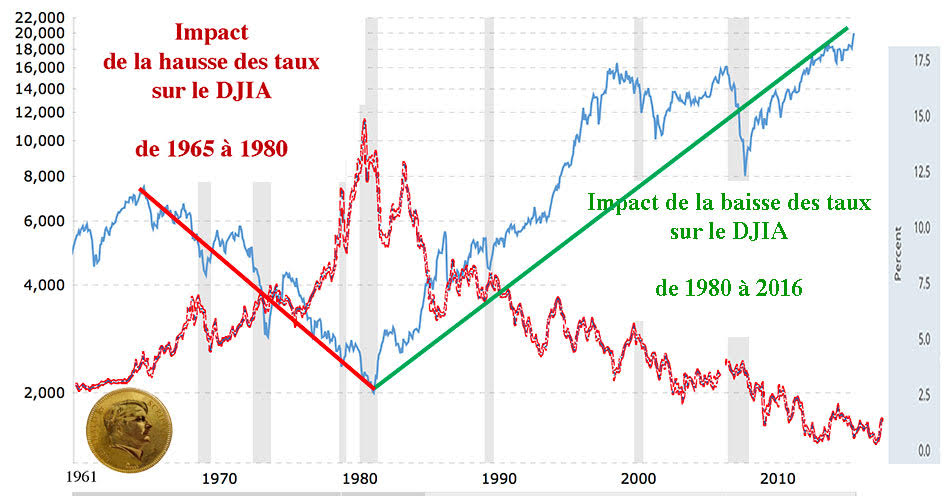

La Bourse de New York monte de plus en plus vite et de plus en plus haut, depuis le début de la baisse des taux directeurs dans les années 80...

La hausse est devenue géométrique avec les injections monétaires massives des différentes banques centrales.

En réalité, plus il y a de création monétaire, plus la monnaie se dévalue.

Si vous prenez la valeur du Dow Jones exprimée en onces d’or, la Bourse a baissé de moitié depuis 2000.

La hausse de la Bourse à Wall Street est donc une illusion d’optique, comme celle de Caracas.

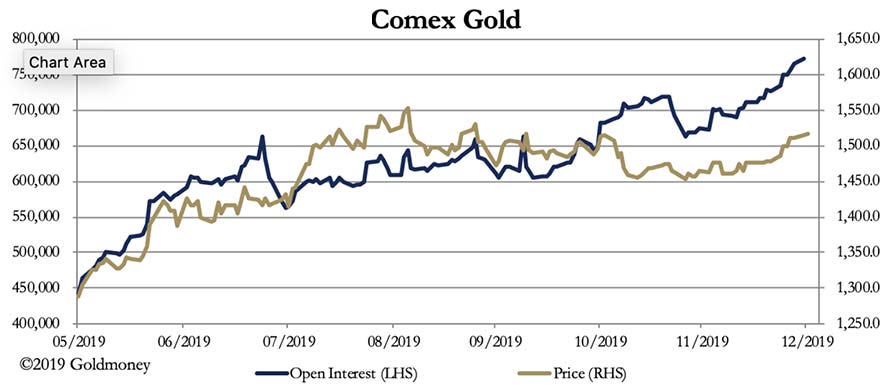

Or, le métal jaune est amené à monter très fortement dans les mois qui viennent.

L’Open Interest (positions ouvertes) au Comex a atteint de nouveaux records jour après jour. Le plus haut historique a été touché le 6 janvier avec 797 110 contrats de 100 onces.

Comme on le voit sur le graphique ci-dessous, le prix de l’or suit le nombre de contrats. Les cours vont s’envoler.

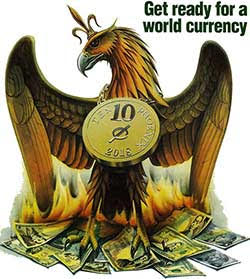

En 1988, The Economist, le magazine des Rothschild, avait annoncé une réforme monétaire à venir "aux alentours de 2018". La pièce d’or au cou du Phénix renaissant des cendres de la monnaie fiduciaire montrait déjà que l’or aurait un rôle à jouer pour garantir la monnaie.

Le message d'une réforme monétaire a été repris en mars 2009 par la Chine, qui réclamait un panier de monnaies à la manière du DTS, garanti par des valeurs tangibles, en faisant explicitement référence au Bancor de Keynes.

Depuis la Chine a acheté tout l’or et l’argent physique, qu’elle a pu. Dans le même temps, ses affiches annonçaient la couleur en Asie.

Depuis le 30 novembre 2015 et plus encore depuis septembre 2018, la hausse du prix de l’or est initiée sur le Shanghai Gold Exchange.

Sur le graphique ci-dessus, on peut constater que la résistance AB a été cassée mi-juin, pour ensuite devenir le support.

La nouvelle résistance est marquée CD sur ce graphique. Elle est beaucoup plus verticale. Il va donc y avoir une nouvelle accélération de la hausse de l’or.

Si on rapporte cela sur le graphique de l’or en dollars, le sommet de 2011 pourrait même être touché avant la fin du mois de février.

L’inévitable effondrement monétaire

À partir de fin 2017, la Fed a eu des velléités de remonter les taux et de réduire son bilan. Cela a engendré une série de krachs et elle a dû renoncer et baisser les taux. Aujourd’hui, les banques centrales ont deux options :

A) Soit elles continuent à injecter des liquidités pour soutenir les marchés et les banques, jusqu’à l’effondrement total de la valeur de la monnaie, style Caracas.

B) Soit elles arrêtent cette politique d’expansion monétaire et cela provoque un krach financier à très court terme et une très forte déflation.

Pour l’instant, c’est le scénario A qui est joué. Que la Bourse monte arrange les hommes politiques, et notamment Trump, qui joue sa réélection en novembre. En Europe, les politiques veulent éviter l’effondrement des banques et la spoliation des épargnants. Les gilets jaunes ont conscience du fait que leur pouvoir d’achat diminue, mais sans comprendre que c’est un choix politique au plus haut niveau et que cela va s’aggraver dans les mois à venir.

Ce qui semble se dessiner pour l’or, devrait logiquement être similaire pour l’argent.

Si on compare le rallye haussier de 2016 à la hausse actuelle, on constate d’abord, que les sommets des deux premières jambes de hausse ont été faits nettement plus hauts en 2019 qu’en 2016.

Comme vous pouvez le constater, dans la troisième jambe de hausse de 2016, la quatrième bougie hebdomadaire a attaqué la résistance des 18 $ mais a clôturé dessous.

En 2016, la cinquième bougie, une fois la résistance passée, a été extraordinairement haussière et la sixième a touché la cible des 21 $ de Fibonacci.

En janvier 2020, la résistance des 18 $ étant passée, l'argent devrait faire une forte poussée en janvier-février vers 21 $ et au-delà...

L’Open Interest de l’argent au Comex est très proche de marquer un nouveau record historique.

Si cette analyse de l’or se vérifie dans les semaines à venir, l’argent suivra, amenant un short-squeeze attendu fin-février prochain.

"En politique, les événements n’arrivent jamais pas hasard", a écrit Roosevelt.

La géopolitique actuelle au Moyen-Orient sert les intérêts des Banques centrales en faisant monter le prix du baril, évitant ainsi une crise déflationniste. Elle va dans le sens voulu par les plus hautes autorités monétaires, qui peuvent ainsi justifier la hausse de l’or par la peur du déclenchement d’une guerre mondiale, alors que cette hausse est indispensable à la Reforme Monétaire envisagée et programmée de longue date.

Cet article n'est pas un encouragement à jouer sur les marchés et encore moins avec des instruments à leviers. Sécurisez votre trésorerie et votre capital en or et argent physiques gardés en dehors des banques.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.