Comment les gens pourraient-ils saisir l’importance de l’or alors qu’ils sont continuellement bombardés de faits trompeurs et déformés ? La dernière publication à avoir propagé de fausses informations sur l’or est le magazine britannique hebdomadaire The Economist. L’article débute avec un graphique de l’or qui commence en septembre 2011. Quiconque connaît un tant soit peu l’or sait qu’il s’agit de l’époque où l’or a atteint un pic à 1 930 $. Entre 1999 et 2011, l’or est passé de 250 $ à 1 930 $, soit une hausse de presque 700%. Durant cette même période, le Dow Jones n’a presque pas bougé, et l’indice du Royaume-Uni, le FTSE, a chuté de 3%. Alors que l’or a été multiplié par huit durant ces onze années, les marchés boursiers ont stagné; mais le journaliste s’est bien gardé de le mentionner. Au contraire, il fait débuter son graphique au plus haut de l’or, à la suite d’un rallye de huit ans.

Fausse propagande et incompétence

Dans mon article de la semaine dernière, j’ai parlé des "Mensonges, satanés mensonges et satanées nouvelles", et ceci est un parfait condensé des mensonges les plus flagrants et de la désinformation des médias contemporains. C’est arrivé à un point où beaucoup d’entre nous ne font plus confiance à ce qu’ils lisent dans les journaux, voient à la télé ou entendent à la radio. Comment avoir confiance alors que des journalistes publient des informations fausses ou erronées ou que, par pure incompétence, ils ne se préoccupent même pas de découvrir les faits réels ? Mais ce n’est pas tout; l’article continue ainsi :

"Bien que l’or soit vu comme une protection contre l’inflation, on ne peut s’y fier pour remplir cette fonction sur le moyen terme; entre 1980 et 2001, son prix a décliné de plus de 80% en termes réels."

Encore une fois, l’auteur choisit une période donnée qui n'est pas du tout représentative. Ceux qui connaissent l’or savent que 1980 était un pic, après que le cours soit passé de 35 $ l’once, en 1971, à 850 $, en 1980. Le fait que le prix de l’or a été multiplié par 25 entre 1971 et 1980 n’a, évidemment, pas été indiqué par cet auteur ignorant. Il commence au pic afin d'alimenter sa fausse propagande. À noter que la famille Rothschild est l’actionnaire majoritaire de The Economist. Je me demande si c’est une coïncidence.

L’auteur nous expose alors sa conclusion, qui prouve son ignorance complète du rôle de l’or :

"Acheter de l’or est un pari que les choses tourneront mal : que la situation s’envenimera au Moyen-Orient et en Corée du Nord, ou que les banques centrales perdront le contrôle des politiques monétaires. Cela pourrait arriver, bien sûr, mais cela aide aussi à comprendre pourquoi les gold bugs sont des gens plutôt pessimistes."

Si vous comprenez l’histoire et l’économie, vous comprenez l’or

L’auteur ne semble pas comprendre que, pour la petite minorité de ceux qui ont assimilé la signification de l’or, ce n’est pas une question de pessimisme. Non… si vous comprenez l’histoire et l’économie, vous comprenez aussi que l’or est la seule monnaie à avoir survécu dans l’histoire. Depuis l’introduction de la monnaie fiduciaire, qu’il s’agisse de pièces de métal ou de papier-monnaie, les gouvernements ont toujours détruit leur valeur, soit, par exemple, en diluant l’argent des pièces de 100% à 0%, comme avec le denier romain, entre les années 180 et 280. Ou bien, ils ont accordé plus de crédit et imprimé de la monnaie sans aucun résultat économique en retour. Si vous faites un prêt ou imprimez de la monnaie sans compenser par la création de biens ou services, cette monnaie est, par définition, sans valeur. C’est exactement ce que font les gouvernements, à chaque fois qu’ils sont sous pression. Au cours des dernières décennies, plus de 2 millions de milliards de dollars de dette, de passifs non capitalisés et de produits dérivés ont été créés à partir de rien. En attendant l’implosion de cette bulle, ces quadrillions de dette et de passifs non capitalisés redeviendront… rien. Les actifs adossés sur cette dette feront de même.

Les tambours de guerre résonnent de plus en plus fort

Le monde entre maintenant dans la période la plus dangereuse depuis la fin de la Deuxième guerre mondiale. Le son des tambours de guerre résonne trop fort pour que l’on soit rassuré sur l’avenir. La politique déclarée de Donald Trump – jusqu’à la semaine dernière – était de ne pas intervenir dans celle des autres pays. Depuis, les États-Unis ont bombardé la Syrie et l’Afghanistan, et ils continuent en Irak. Toutes ces bombes tuent bien plus de civils que ceux prétendument tués par la Syrie, il y a deux semaines. La bombe larguée en Afghanistan est la plus grosse bombe non nucléaire jamais utilisée. La Corée du Nord continue ses tests nucléaires, alors les États-Unis ont envoyé des navires de guerre dans la région et menacent d’attaquer. Le conflit entre la Chine et les États-Unis en mer de Chine méridionale pourrait facilement s’envenimer. La Russie n’a pas attaqué de pays hors de son propre territoire depuis très longtemps, mais elle se sent menacée de tous les côtés. Des missiles nucléaires peuvent être lancés vers la Russie à partir de l’Europe de l’Est ou de la Turquie. La Russie a été officiellement invitée par Damas à apporter son aide pour combattre les terroristes en Syrie. Il est peu probable que la Russie se retire et, si les États-Unis continuent de bombarder la Syrie, cela pourrait avoir des conséquences fatales. De plus, l’intégralité du Moyen-Orient est une bombe à retardement. L’Arabie saoudite, par exemple, pourrait être déstabilisée à tout moment.

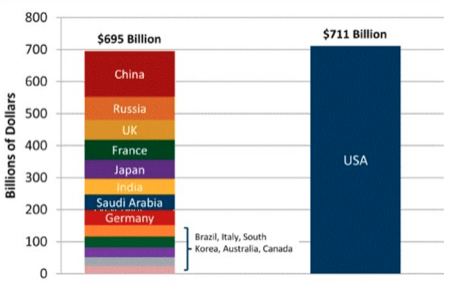

Les dépenses militaires des États-Unis égalent celles du reste du monde. Mais nous avons vu qu’au Vietnam, en Afghanistan, en Irak et en Libye, malgré leur importante force de frappe, les États-Unis n’ont pu gagner ces conflits contre des puissances qui ne disposaient que d’une fraction de leurs ressources militaires. Bien sûr, l'utilisation de bombes nucléaires serait déterminante… mais la Russie dispose également d’assez de missiles nucléaires pour détruire une grande partie du monde, tout comme les États-Unis.

Les dépenses militaires des États-Unis éclipsent celles du reste du monde

Je ne suis certainement pas un expert en guerre, mais je sais aussi que les experts se trompent régulièrement. À travers l’histoire, très peu de gens ont anticipé des guerres ou des conflits majeurs, tout comme aucun expert financier ne prévoit jamais une crise financière. Mais je comprends la nature du risque, et il semble très clair que le risque d’un conflit majeur n’a jamais été aussi grand. Prions que ce risque ne se matérialise pas en guerre nucléaire, car cela pourrait signer la mort de beaucoup de personnes.

Il était clair, pour moi, qu’après les élections américaines, Donald Trump ne pourrait jamais remplir sa promesse de rendre sa grandeur à l'Amérique (Make America Great Again). Il a pris les commandes du pays à la fin d’un cycle de 36 ans de hausse des marchés boursiers et obligataires gonflés par la plus grande expansion de crédit de l’histoire des États-Unis. Il est impossible, pour n’importe qui, de continuer à faire gonfler ces bulles, et il semble que Trump ait échoué au premier obstacle. Après seulement cent jours, il ressemble déjà à un président en fin de mandat, à un "canard boiteux". C’est pourquoi il se tourne vers la guerre, ce qui est souvent la dernière tentative désespérée d’un leader en échec au niveau national dans un pays en faillite.

Se préparer à la guerre est extrêmement difficile pour la plupart des gens. Très peu d’entre eux en ont les moyens financiers, ou souhaitent quitter leur pays pour partir loin, sur une île. Alors, espérons que les tambours de guerre cesseront. Cependant, beaucoup plus de personnes peuvent se préparer à l’apocalypse financière qui frappera dans les prochaines années.

"Les prix des actions et de l’immobilier grimpent toujours"

Très peu d’investisseurs comprennent la signification de la préservation de richesse. Pour la plupart des gens, "la bourse grimpe toujours". Ils ont raison, vu que, malgré quelques exceptions, les bourses mondiales se sont appréciées pendant plus de cent ans. C’est la même chose avec le marché de l’immobilier : "Le prix de l’immobilier grimpe toujours". C’est pourquoi il a été si facile de construire une richesse intergénérationnelle, ce dernier siècle. Peu d’investisseurs comprennent que cette inflation massive des prix des actifs est due à la croissance du crédit et de l’impression monétaire. Encore moins d’investisseurs comprennent que cette période touche à sa fn. Les arbres ne poussent pas jusqu’au ciel, même si certains croient que cette tendance durera pour toujours.

Dans les années à venir, nous n’assisterons pas seulement à un effondrement du crédit et des actifs, mais aussi à une destruction de richesse dévastatrice. Mais, étant donné que 0,1% des plus riches possèdent autant que les 90% du bas de l’échelle, seulement quelques-uns perdront quasiment toute leur richesse. Mais pour les masses, ce sera dévastateur, car ils perdront leurs emplois, leurs maisons et leurs retraites. Les filets de sécurité sociaux disparaîtront, vu que les gouvernements seront en faillite avec une dette massive, des frais d'intérêts, et des bénéfices sociaux qu’ils ne pourront payer, faute de revenus d’impôt suffisants.

Actions boursières et propriétés immobilières = destruction de richesse

Dans les prochaines années, les actions, les obligations et l’immobilier ne seront pas des actifs de préservation de richesse, mais plutôt des actifs de destruction de richesse. Très peu de gens réaliseront cela avant qu’il ne soit trop tard.

Au cours des dernières décennies, la maison familiale a servi de guichet automatique, grâce auquel les gens pouvaient emprunter pour partir en vacances, acheter une voiture, ou seulement pour vivre. Dans les années à venir, une maison ne sera plus un actif, mais bien un passif. Les gens qui ont un prêt hypothécaire ne tiendront plus la cadence des paiements d'intérêts. De plus, beaucoup de propriétaires ne pourront plus payer les taxes, l’entretien, l’électricité, le chauffage etc. Ce sera la même chose pour les immeubles de placement. Les locataires s’en iront ou arrêteront de payer le loyer, et les immeubles seront impossibles à vendre.

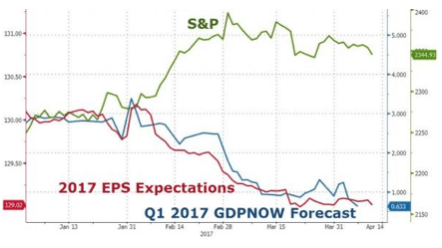

Les Valorisations des actions sont irréalistes

Je maintiens ma position sur les actions boursières : elles déclineront de 90-95% par rapport à l’or dans les cinq ans à venir ou aux alentours. Les actions aurifères et argentifères feront exception. Mais les investisseurs doivent, évidemment, prévoir les risques liés à la garde. Un autre secteur qui en profitera est l'industrie de l'armement.

Les obligations : l’investissement le plus risqué qui soit

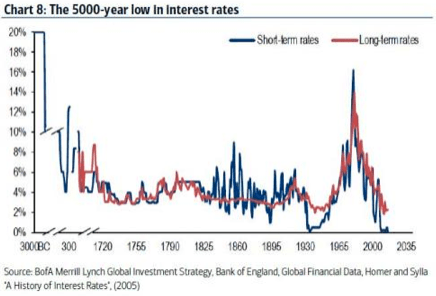

Les conseillers en investissement, aujourd’hui, recommandent les obligations comme actifs de préservation de richesse. Je n’arrive pas à comprendre comment on peut investir un centime dans une obligation… les gouvernements sont en faillite et ne rembourseront jamais leurs dettes.

Ils vont peut-être essayer de les rembourser avec de la papier-monnaie sans valeur, ou ils déclareront un moratoire de cent ans. Même chose avec les obligations d’entreprises. Les entreprises, elles, ne disposeront pas d'une capacité bénéficiaire suffisante pour payer les intérêts. L’autre facteur qui rendra les obligations sans valeur est que les taux grimperont d’un bas de 5 000 ans vers l’infini, à mesure que les obligations perdront leur valeur.

Le cash, bien sûr, ne protégera pas la richesse, vu que les gouvernements détruiront sa valeur en imprimant des quantités illimitées de papier.

Une terre agricole, située dans un pays sécurisé, est un bon investissement.

Un réel actif de préservation de richesse comporte plusieurs caractéristiques importantes :

- Il doit être reconnu en tant que monnaie autour du monde

- Il doit être portable

- Il doit être physique

- Il doit être liquide

- Il doit être indestructible

- Il doit avoir une grande valeur en rapport à son poids

- Il doit être divisible

- Il doit être rare

- Il doit représenter un pouvoir d’achat stable

- Il doit avoir une longue tradition de monnaie réelle

Ceci nous amène à l’or et à l’argent. Aucun autre actif de préservation de richesse ne possède toutes ces caractéristiques. Certainement pas le Bitcoin, et même pas les diamants.

L’or et l’argent peuvent – et devraient – être détenus hors de votre pays de résidence. Cela signifie que vous pouvez y accéder si nécessaire. Ce n’est certainement pas le cas avec l'immobilier, par exemple.

Les devises vont bientôt entamer la dernière phase d’accélération dans cette course vers le bas. Le dollar pourrait être la prochaine devise à s’effondrer. Les effets d’un effondrement du dollar seraient dévastateurs pour le système financier mondial. Les gouvernements institueront des contrôles de change, et il deviendra impossible de transférer de la monnaie, de l’or ou d’autres actifs hors de votre pays. C’est pourquoi il est impératif de détenir son or et son argent en dehors de votre pays de résidence, dans des coffres privés, dans des juridictions sûres.

Combien d’or ?

Plusieurs personnes se demandent quel pourcentage de leurs actifs devrait être alloué à l’or et à l’argent. Cela dépend clairement de la taille de leurs actifs. Mon opinion personnelle est que vous devriez détenir suffisamment de métaux précieux pour vivre plusieurs années, si vos autres actifs ou revenus disparaissent. Donc, cela pourrait être 10% si vous êtes très riche, ou plus de 50%. Personnellement, je considère 25% comme un minimum, mais étant donné que je suis convaincu qu’il n’existe pas de meilleure forme de préservation de richesse, je me sens assez confortable avec un pourcentage bien plus élevé.

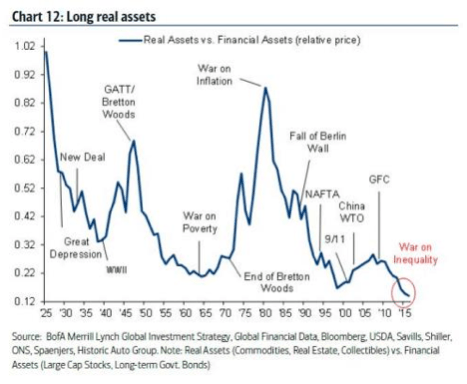

Détenez des actifs réels et vendez vos actifs financiers

Les actifs réels sont à un plus bas historique par rapport aux actifs financiers. Vu que le graphique ci-dessous inclut l’immobilier, un actif en bulle, les actifs réels restants, comme les matières premières (incluant l’or et l’argent), sont encore plus survendus.

Les investisseurs disposent toujours d’une opportunité unique d’acquérir de l’or ou de l’argent physique à des prix qu’ils ne verront plus avant très longtemps, peut-être jamais.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.