Pour la plupart des investisseurs, il n’existe qu’une seule classe d’actifs. Qu’il s’agisse de l’investisseur professionnel ou particulier, lorsqu’il pense à investir, il pense tout d’abord aux actions boursières. Si nous excluons tous les instruments liés à la dette, le marché boursier est, de loin, le plus gros marché au monde. La capitalisation boursière mondiale s'élève actuellement à près de 80 000 milliards $.

Les actions mènent-elles au paradis ?

Depuis la création de la Fed en 1913, investir en bourse est comme le "Stairway to Heaven" (l'escalier vers le paradis) de Led Zeppelin. Mais le chemin est semé d'embûches. En 1929, le Dow Jones culminait à son pic de 400 points avant le krach. Son bas a été atteint en juillet 1932, à 40 points, soit une chute de 90%. Il a fallu 25 ans, jusqu’en 1954, pour que le Dow revienne à 400. Cela donne un rendement moyen de 5% sur une période de 103 ans, hors dividendes. Il s’agit d’un excellent rendement et, si l’on inclut les dividendes, le rendement total approche les 10% annuel.

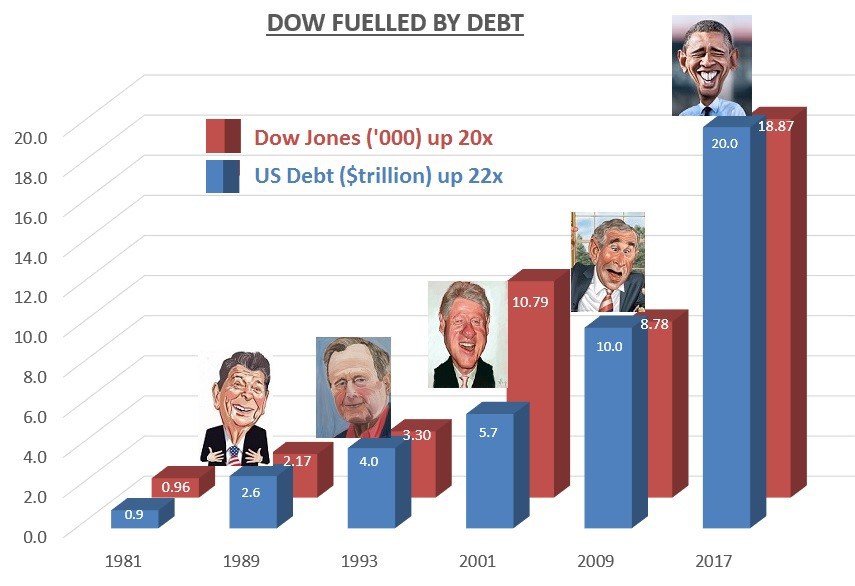

Comme je l’ai indiqué dans un article précédent, la montée du marché boursier est étroitement liée à l’augmentation de la dette. Depuis que Reagan a pris le pouvoir en 1981, par exemple, la dette des États-Unis a été multipliée par 22, tandis que le Dow Jones a grimpé de 20 fois.

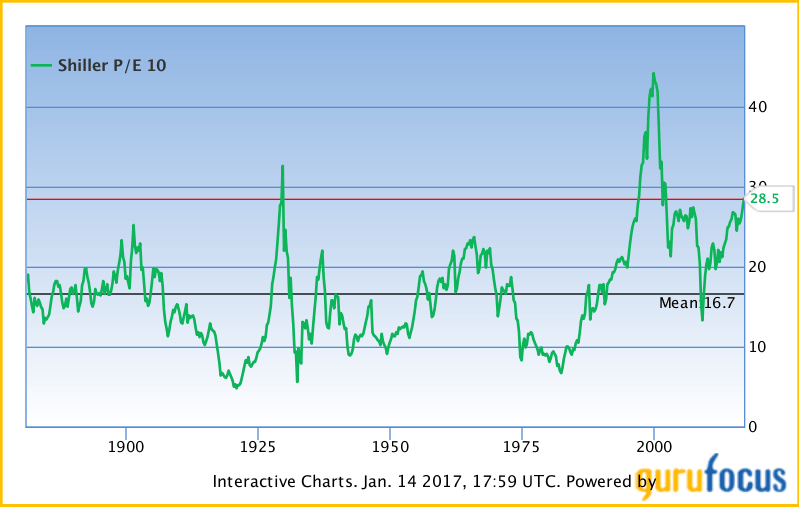

Nous en sommes arrivés au point où il faut de plus en plus de dette et d’impression monétaire pour alimenter le marché boursier. Avec l’indice P/E de Shiller actuellement à 28,5, le marché boursier est en territoire de bulle et s’approche des niveaux de surévaluation de 1929. Mais nous ne sommes pas tout à fait dans la super-bulle des années 2000. Donc, en théorie, cette bulle pourrait grossir encore un peu.

Caveat Emptor (que l'acheteur soit vigilant)

Mais même si les marchés boursiers peuvent être encore plus surévalués qu’ils le sont déjà, ils sont quand même à des niveaux qui comportent des risques considérables, surtout lorsque l’on regarde la moyenne de l’indice Shiller, qui se situe à 16,7. Cela représente une surévaluation de 70%, c'est pourquoi tout investisseur en bourse devrait être vigilant.

Le secret d’investissement du siècle

Bien que les actions, obligations et l’immobilier représentent tous un risque élevé, peu d’investisseurs cherchent des opportunités en-dehors de ces marchés. C’est pour cette raison que la plupart des investisseurs ont totalement raté la meilleure classe d’actifs du siècle : les métaux précieux. La plupart des investisseurs ne voient pas l’or comme un investissement. L’or est considéré comme une matière première volatile et ne fait pas partie du portefeuille moyen d’investissement. Moins de 0,5% des actifs financiers mondiaux sont dans l’or aujourd’hui. Ce niveau extrêmement faible d’investissement dans l’or démontre que très peu de gens comprennent l’or et encore moins de gens suivent sa performance. La plupart des investisseurs n’ont aucune idée de la performance de l’or dans les années 2000. S’ils le savaient, ils réaliseraient qu’ils ont raté le meilleur investissement de ces 16 dernières années, et de loin.

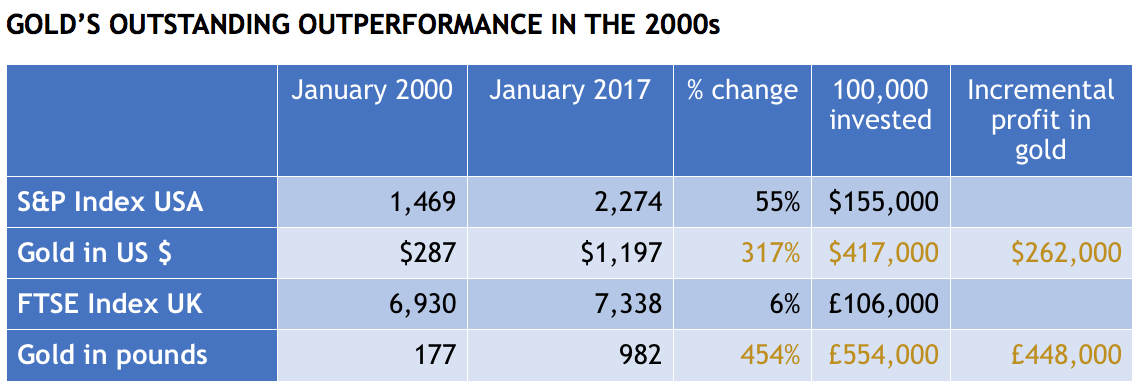

Le tableau ci-dessous montre comment l’or a performé en dollars et en livres, face au S&P et au FTSE-100.

Ce petit tableau bleu et blanc ci-dessus est le secret du siècle. Les investisseurs américains auraient empoché 262 000 $ de plus avec l’or qu’avec le S&P. Au Royaume-Uni, un investisseur aurait gagné 448 000 £ de plus en investissant dans l’or plutôt que sur le marché boursier. Très peu de Britanniques réalisent que, s’ils avaient acheté de l’or en 2000 et ne l’avaient jamais revendu, ils auraient multiplié leur investissement par 5,5. Mais ce qui est encore plus triste est que ni les Britanniques, ni les Américains ne réalisent qu’ils feraient encore plus d’argent dans les cinq prochaines années en détenant de l’or et de l’argent.

Mais l'individu moyen, malheureusement, n’achète jamais un investissement mal aimé et sous-évalué. Il attend que le prix ait grimpé considérablement et que tout les journaux en parlent.

J’ai montré plus haut ce qui est arrivé aux deux marchés boursiers majeurs comparé à l’or, depuis le début du siècle. Mais ce n’est qu’un exemple : la tendance et la surperformance de l’or est constante dans presque tous les marchés boursiers du monde.

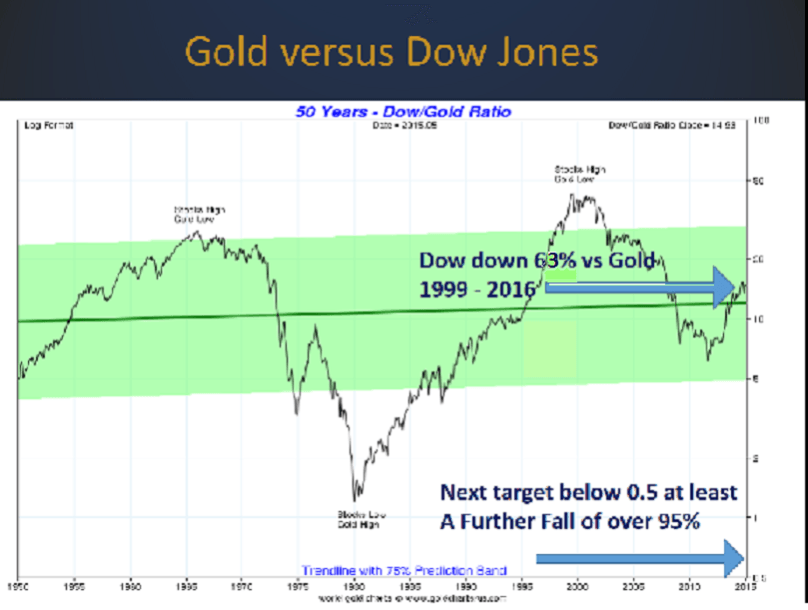

Les actions perdront 95% par rapport à l’or

Les rendements supérieurs d'un investissement dans l’or constituent le secret du siècle. Seul un très faible pourcentage d’investisseurs est conscient de cela. Mais encore moins d’investisseurs sont conscients de ce qui arrivera dans les années à venir. L’or continuera de surperformer par rapport aux marchés boursiers mondiaux, avec un écart encore plus important. Comme le graphique ci-dessous le démontre, le Dow Jones a perdu énormément par rapport à l’or. Mais ce n’est que le commencement. L'actuelle correction du ratio or/Dow Jones est probablement terminée. Cette correction est très similaire à celle du milieu des années 1970. La prochaine cible devrait être sous 1, où il se situait en 1980. Un ratio or/Dow Jones de 1:1 pourrait signifier que le Dow Jones serait à 10 000 points et l’or à 10 000 $ l’once. Mais quel que soit le niveau auquel ils se rejoindront, cela signifiera que le Dow Jones aura perdu au moins 95% par rapport à l’or. Très peu de gens sont prêts à envisager une telle chute aujourd’hui, mais ce ne serait pas la première fois de l’histoire.

Demande insatiable de la Route de la soie pour l’or

Alors que les marchés boursiers s’effondrent et que l’or grimpe, l’augmentation de la demande d’or physique ne peut être satisfaite aux prix actuels. Les pays de la Route de la soie (Chine, Inde, Russie, Turquie) absorbent la quasi-totalité de la production aurifère mondiale annuelle. Le graphique ci-dessous montre cette insatiable demande pour l’or de ces pays. Depuis 1995, ils ont acheté un total astronomique de 31 000 tonnes d’or.

Demande pour l’or en Chine, en Russie, en Turquie et en Inde

L’accélération de la demande d’or de la Route de la soie a débuté en 2008, pendant la Grande crise financière. Depuis cette période, ces quatre pays ont acheté un total de 21 000 tonnes. Cela équivaut à une moyenne annuelle de 2 600 tonnes, soit à peine moins que la production aurifère annuelle mondiale. Certaines estimations considèrent que la demande chinoise est grossièrement minimisée dans ces chiffres. Mais la demande des pays de la Route de la soie continuera sans doute d'être très forte, en dépit des problèmes politiques de l’Inde en ce moment.

À mesure que le prix de l’or grimpera, la demande de l'Occident augmentera considérablement. Le dilemme est que cette augmentation de la demande aura lieu en même temps qu’un déclin de la production aurifère. Actuellement, il se produit 3 000 tonnes annuellement, mais l’on s’attend à ce que ce chiffre décline à 2 000 tonnes d’ici 2025.

La demande institutionnelle pour l’or devrait tripler

Les chiffres officiels de l’inflation se situent, depuis longtemps, entre 0% et 2%, dans la plupart des pays. Bien sûr, l’inflation réelle est beaucoup plus élevée, surtout si l'on prend en compte l’inflation des actifs. Mais, malgré une forte augmentation du crédit et de l’impression monétaire, l’inflation est demeurée faible, à cause de la faible vélocité de la monnaie. En 2017, nous assisterons probablement à une augmentation de la vélocité de la monnaie, ce qui mènera à de l’inflation plus élevée, voire de l’hyperinflation, dans plusieurs pays. À mesure que l’inflation grimpera, la demande institutionnelle pour l’or augmentera, parce que ces institutions voudront se protéger contre l’inflation. Actuellement, l’or disponible pour investissement reprèsente environ 0,4% des actifs financiers mondiaux. Une augmentation à, disons, 1,4% des actifs financiers mondiaux impliquerait des achats d’or à hauteur de 5 000 milliards $. Avec une production annuelle moyenne, en incluant le recyclage, aux alentours de 3 500 tonnes pour les huit prochaines années, la production totale durant cette période de huit ans serait de 1 000 milliards $, au prix actuel. Ainsi (au prix actuel), il y aurait un déficit total de 4 000 milliards $ entre la demande et l’offre.

La seule manière de satisfaire l'augmentation de la demande d’investissement est d’avoir des prix plus élevés, vu que la production ne peut être augmentée. Une institution voulant se procurer 1 milliard $ d’or en obtiendrait 25 tonnes, au prix actuel. Mais, vu qu’il n’y aura pas assez d’or disponible à 1 200 $, les prix devront être multipliés par au moins 5, à 6 000 $, d’ici huit ans, pour pouvoir satisfaire cette augmentation de la demande. Donc, pour un investissement de 1 milliard $, l’institution obtiendrait cinq tonnes d’or seulement, au lieu de 25.

En plus de l’augmentation de la demande d'investissement, il y aura une demande encore plus forte des détenteurs d’or-papier. La hausse du prix de l’or entraînera une panique sur le marché de l’or-papier, car les détenteurs de ces certificats voudront les convertir en or physique. Cela devrait probablement faire grimper le prix de l’or bien au-dessus de 10 000 $ en monnaie d’aujourd’hui.

Les facteurs fondamentaux et techniques indiquent que l’or grimpera en 2017

Plusieurs facteurs fondamentaux et techniques indiquent une hausse du prix de l’or en 2017. Mon ami Ray Merriman, un prévisionniste financier qui utilise les cycles et l’astrologie, voit le prix de l’or grimper fortement à partir de 2017, et continuer jusqu’en 2020, au moins.

Pour les investisseurs qui détiennent de l’or et de l’argent, 2017 devrait s’avérer être une année intéressante. Pour ceux qui n’en détiennent pas, l’or à 1 200 $ l’once et l’argent à 17 $ sont une aubaine par rapport aux cours plus élevés que nous verrons dans les prochaines années. La principale raison de détenir physiquement de l’or et de l’argent n’est pas le potentiel de plus-value du capital, mais bien la protection face à un système financier en faillite. L’or et l’argent sont la meilleure assurance que l'on puisse se procurer, à condition que les métaux soient détenus en-dehors du système bancaire.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.