Depuis deux semaines, l'indice Bloomberg Commodity, qui suit l'évolution des matières premières, a augmenté de 10% après avoir enregistré une baisse presque continue depuis juin 2022 :

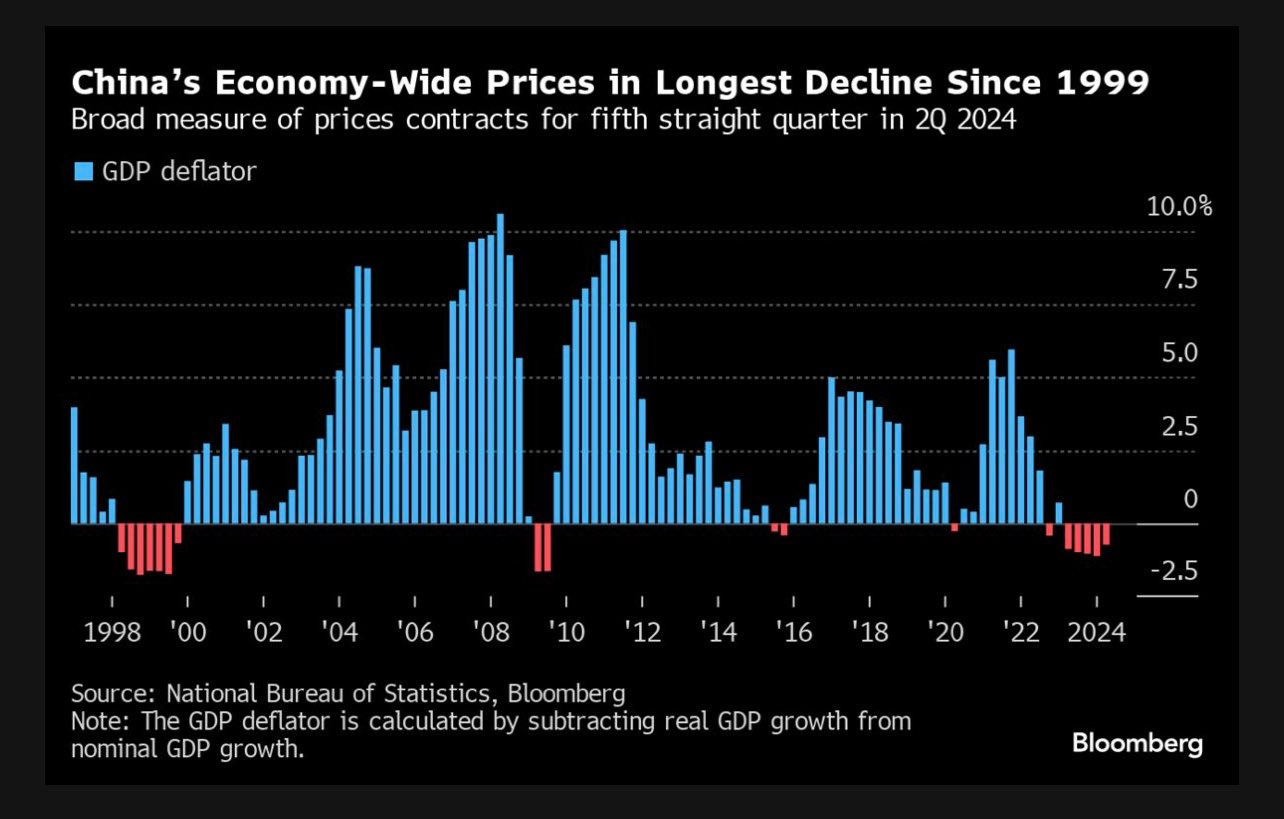

Le positionnement fortement baissier des fonds sur les matières premières au cours des deux dernières années s'explique principalement par le ralentissement inédit de l'économie chinoise, une situation sans précédent depuis 1998 :

Le rebond des matières premières s'explique probablement par le début de la couverture des positions vendeuses de certains fonds, suite à l'annonce cette semaine d'un plan de relance de la Chine. Ce plan concerne à la fois le secteur immobilier et le marché boursier chinois.

La Chine prévoit d'injecter au moins 500 milliards de yuans (soit 71 milliards de dollars) de liquidités directement dans le marché boursier.

Ce plan de soutien étonne par son envergure et suscite de nombreuses réactions sceptiques quant à son timing : pourquoi intervenir maintenant face à un ralentissement plus marqué que prévu, après avoir laissé entendre qu'aucune intervention ne serait faite ?

La baisse des taux aux États-Unis pourrait s'inscrire dans ce contexte. La Fed agirait de manière proactive, anticipant un ralentissement économique, tandis que la banque centrale chinoise semble avoir été contrainte de réagir après coup, plutôt que de prendre des mesures préventives.

La planche à billets chinoise pourrait en effet soutenir les marchés. Reste à savoir si cela suffira à freiner les ventes des fonds sur les matières premières.

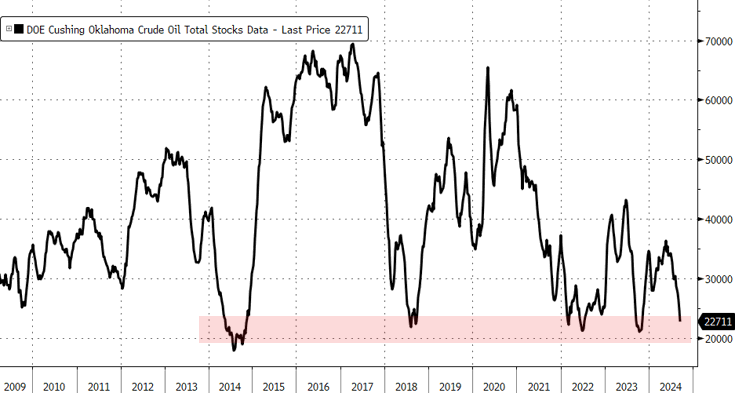

Les fonds sont largement positionnés à la vente sur le pétrole en prévision d'une récession mondiale. Pourtant, les stocks de brut aux États-Unis atteignent des niveaux historiquement bas :

Il faudrait désormais qu'un événement économique soudain survienne pour empêcher un short squeeze massif.

C’est une éventualité qui est prise au sérieux par de plus en plus d’observateurs. Et si nous étions en réalité proches d'un choc économique bien plus significatif que ce que les partisans du "soft landing" laissent supposer ?

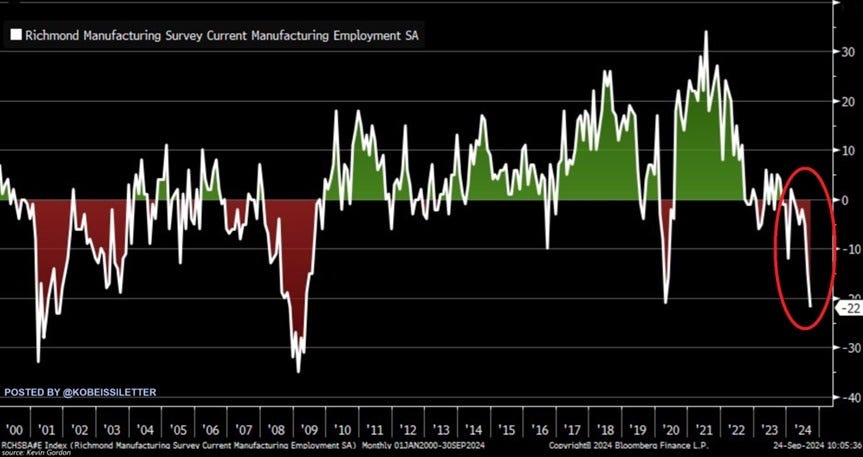

L'indice de l'emploi manufacturier de la Fed de Richmond a plongé à 21 points en septembre, atteignant son niveau le plus bas depuis avril 2009.

L'indice est en contraction pendant la majeure partie de 2024 et se trouve même en deçà des niveaux observés durant la pandémie :

L'industrie américaine montre des signes de ralentissement, et il se pourrait que l'intervention de la Fed arrive trop tard… Cela incite clairement les spéculateurs à prendre des positions à la baisse sur le pétrole.

C'est sans doute pour cela que la majorité des matières premières réagissent finalement assez peu à ce changement en Chine.

Les cours des métaux précieux poursuivent leur ascension, signalant ainsi une perte de contrôle de plus en plus évidente des banques centrales face à la situation.

De son côté, l'argent métal enchaîne les records à la hausse.

Le cours de l’argent connaît actuellement, dans une certaine indifférence générale, l'un des marchés haussiers les plus spectaculaires de tous les temps, avec une progression de +36% rien qu'en 2024 :

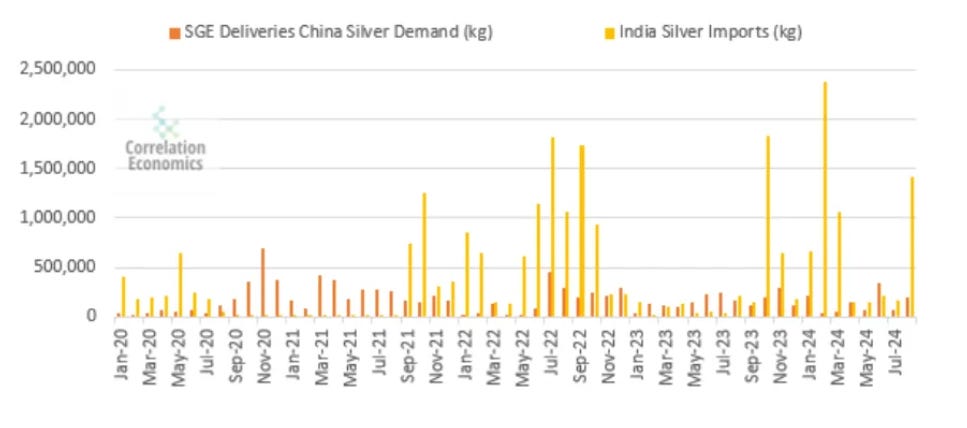

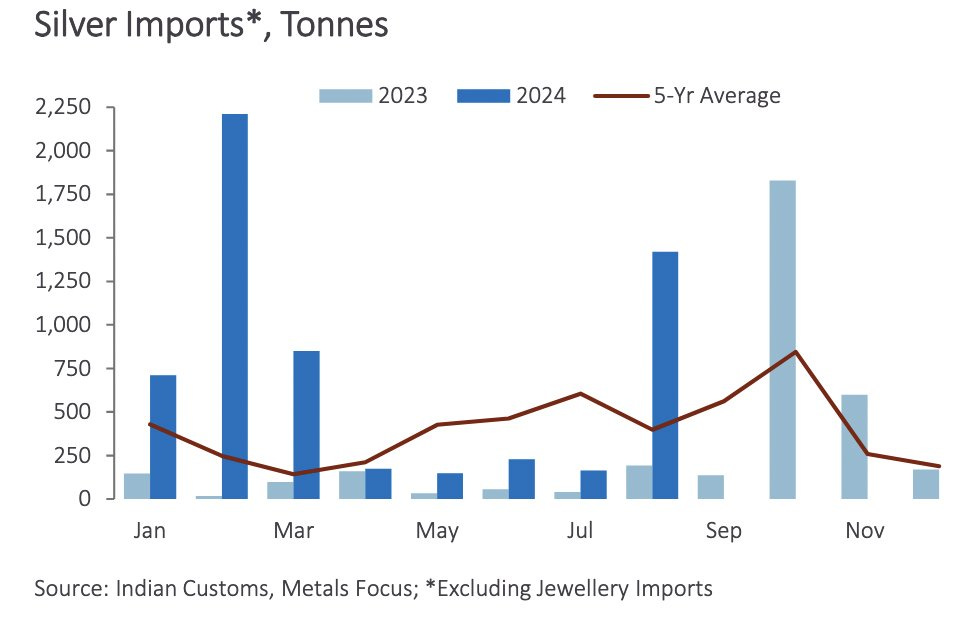

Le prix de l’argent est soutenu par une forte demande physique en provenance d'Inde. Suite aux modifications de la fiscalité sur l'importation de métaux précieux en juillet dernier, le pays a enregistré, comme on pouvait s'y attendre, une augmentation significative de la demande d'argent physique au mois d'août :

Je l’écrivais d’ailleurs dans mon bulletin du 26 juillet dernier :

“L'Inde a réduit les droits d'importation sur l'or et l'argent de 15% à 6%, une décision visant à stimuler la demande et à réduire la contrebande. La baisse des prix locaux a déjà entraîné une augmentation de la demande de bijoux, et les actions des fabricants de bijoux ont grimpé jusqu'à 10% après cette annonce.

Cette décision surprise réduit de fait le prix de l'once d'or de près de 300 $ à l'achat en Inde.

Dans ces conditions, la demande de métaux précieux en Inde pourrait repartir de plus belle, après une année 2023 marquée par un ralentissement dans le pays.”

Il n'est pas surprenant que ce soit l'argent qui ait profité de cette réforme fiscale. En effet, l'argent est beaucoup moins cher que l'or, et le ratio or/argent reste bloqué à des niveaux très élevés :

L'argent a encore beaucoup de potentiel d'appréciation par rapport à l'or. En 2011, il était par exemple plus de deux fois plus cher par rapport à l’or.

Un autre facteur qui fait monter le prix de l'argent est la demande industrielle, particulièrement en raison de l'explosion du marché des panneaux solaires. Cela incite les industriels indiens à accumuler le métal tant qu'il reste abordable.

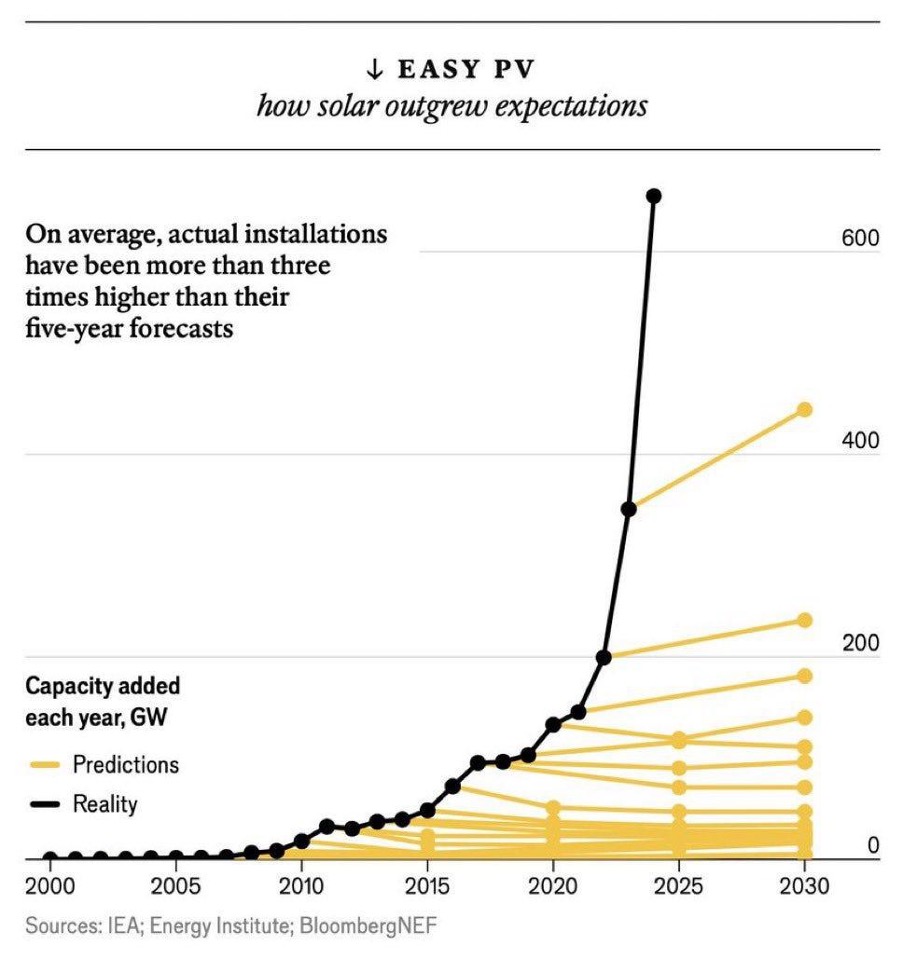

Les prévisions concernant les installations de panneaux solaires ont largement sous-estimé la demande réelle ces dernières années :

Les chiffres de la demande d'argent sont nettement sous-estimés : le marché physique de l'argent est déjà en déficit. Il est donc logique d'observer une ruée vers les stocks disponibles dans un pays comme l'Inde, qui investit considérablement dans le développement de cette source d'énergie.

Bon courage aux bullion banks encore massivement shorts sur les futures argent !

Plus la déplétion des stocks d'argent du LBMA est importante, plus ces positions baissières sont à risque. C'est le marché physique qui finit par déterminer les prix. Cette fois-ci, la demande physique ne provient pas de spéculateurs : la demande d'un pays comme l'Inde pourrait rapidement épuiser les stocks de métal physique à Londres, surtout si les commerçants cherchent à limiter leurs pertes en prenant des positions vendeuses supplémentaires pour contenir la hausse des prix. Cette fuite en avant n'accélère que davantage la situation, et le maintien des prix à des niveaux abordables ne fait qu'intensifier la ruée vers le marché physique.

L'Inde a déjà considérablement augmenté ses importations d'argent par rapport à l'année dernière :

L'Inde a importé 1 421 tonnes d'argent en août, ce qui représente une augmentation de 641% par rapport à l'année précédente, portant le total cumulé depuis le début de l'année à 6 148 tonnes. C'est colossal !

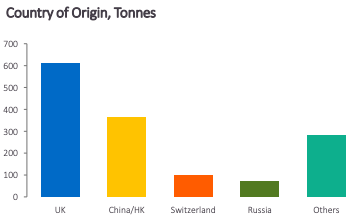

Où l'Inde se procure-t-elle cet argent métal ? Principalement en prenant livraison des contrats sur le marché chinois et sur le marché londonien :

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.