L'année 2021 sera probablement marquée par une prise de conscience générale. Le monde réalisera alors que la dette mondiale de 280 000 milliards $ n'a aucune valeur et qu'elle ne sera jamais remboursée.

Pire encore, sur ces 280 000 milliards $, 200 000 milliards $ ont été créés au cours des 20 dernières années.

Disons qu'il a fallu 2000 ans pour passer de 0 à 80 000 milliards $ en 2000. Le point de départ du décompte n'a pas vraiment d'importance puisque la majeure partie de la dette de 80 000 milliards $ a été créée après que Nixon ait fermé la fenêtre de l'or en 1971.

Quand la dette implosera, les actifs suivront

De l'autre côté du bilan, le choc sera encore plus grand pour les investisseurs et les propriétaires immobiliers lorsque la dette implosera. La valorisation des actifs étant conditionnée par la dette, si celle-ci implose, ce qui est inévitable, le prix des actifs s'effondrera également.

C'est pourquoi les prix des actions, des obligations et de l'immobilier devraient imploser de plus de 95% en termes réels (l'or), comme je l'ai souligné dans mon article de la semaine dernière.

Il aura donc fallu un peu moins de 2 000 ans pour voir la dette mondiale passer de 0 à environ 5 000 milliards $ en 1971. Par la suite, la dette a augmenté de 75 000 milliards $ en 29 ans, pour atteindre 80 000 milliards $ en 2000. Ce fut la phase exponentielle.

Aujourd'hui, nous sommes dans une phase explosive où la dette a augmenté de plus de 200 000 milliards $ en 20 ans.

Quiconque est incapable de voir ce qui se trame est soit aveugle, soit n'a pas étudié l'histoire.

+5 000 M$ en 1 971 ans - Année 0 à année 1971

+75 000 M$ en 29 ans - Année 1971 à année 2000

+200 000 M$ en 20 ans - Année 2000 à année 2020

Nous avons assisté à une croissance exponentielle de la dette entre 1971 et 2000. Depuis, la croissance a été explosive.

La prochaine phase sera hyperinflationniste

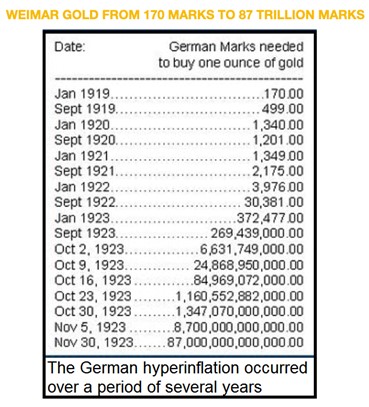

La prochaine phase sera hyperinflationniste et devrait commencer en 2021. Il suffit de voir le graphique et le tableau de la République de Weimar.

L'or était évalué à 170 marks en janvier 1919, à 1 340 marks en janvier 1921, à 3 976 marks en janvier 1922 et à 372 000 marks en janvier 1923.

En novembre 1923, l'or avait atteint 87 000 milliards de marks !

C'est ce qui se produit lorsque la dette explose et que la monnaie meurt. L'explosion de la dette a déjà eu lieu et la mort de la monnaie va maintenant s'accélérer.

Il faut garder à l'esprit que le dollar a chuté de 97% depuis 1971 (en termes réels ou en or) et de 85% depuis 2000.

La phase hyperinflationniste pourrait donc commencer en 2021, 99 ans après Weimar. Ou bien aura-t-elle lieu en 2022, à l'occasion du centenaire ?

L'hyperinflation est un phénomène lié à la monnaie. Cela signifie qu'elle ne résulte pas de la hausse des prix mais de l'effondrement de la monnaie. L'indice du dollar est déjà en baisse de 12% depuis son plus haut de mars. La combinaison de la crise du Covid, de l'explosion de la dette et de l'impression monétaire pourrait facilement provoquer une chute du billet vert en 2021. Cela signifierait que la phase d'hyperinflation commence. Il suffit de se référer à l'histoire (cf tableau ci-dessus) pour voir qu'une fois entamée, elle explose rapidement.

L'hyperinflation est garantie. La question est seulement de savoir quand elle aura lieu.

L'explosion de la dette a déjà eu lieu et, depuis, la situation s'est considérablement aggravée, comme je l'ai montré plus haut.

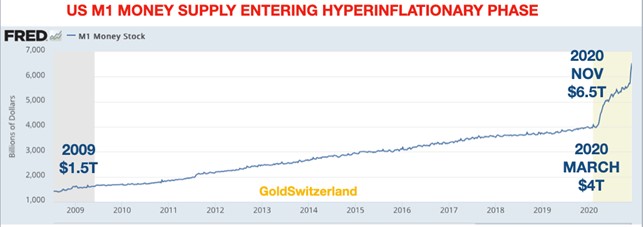

La masse monétaire américaine (agrégat M1) vient confirmer davantage l'hyperinflation à venir. En 2009, lorsque la grande crise financière a pris fin, M1 s'élevait à 1 500 milliards $. Par la suite, 11 années de "boom économique" ont fait augmenter la massse monétaire M1 de 2 500 milliards $, pour atteindre 4 000 milliards $ en mars 2020.

Il ne s'agissait pas d'un véritable boom, mais simplement d'une hausse induite par la dette.

Puis, en mars 2020, le tout a explosé avec un M1 atteignant 2 500 milliards $ au 30 novembre.

Il aura donc fallu 11 ans, de 2009 à mars 2020, pour que la masse monétaire M1 augmente de 2 500 milliards $.

Entre mars et le 30 novembre 2020, nous avons assisté à une nouvelle augmentation de 2 500 milliards $ en 9 mois.

La création monétaire est manifestement devenue très efficace ! Rien qu'au cours des deux dernières semaines de novembre, le M1 a fait un bond de 500 milliards $.

Il est clair que tout cela va mal se terminer !

Effondrement du dollar à suivre

Tout est désormais en place pour l'hyperinflation à venir. La vitesse de circulation de la masse monétaire M1 est encore faible, mais cela changera bientôt avec l'effondrement du dollar.

Nous avons déjà assisté à la première partie de l'effondrement de la monnaie. À mon avis, une chute de 97% depuis 1971 ressemble à un effondrement. La prochaine chute de 99% ou plus est désormais proche. Quiconque ne voit pas cela nie l'histoire. (Malheureusement, nier l'histoire ou même réécrire l'histoire est devenu très populaire de nos jours).

Il est assez inquiétant de constater que 100 ans après Weimar, le monde se retrouve une nouvelle fois au bord d'un effondrement similaire de la dette et de la monnaie, avec une hyperinflation à la clé.

Il y a 100 ans, le problème était principalement celui d'un pays dont le monde pouvait se permettre d'effacer la dette. Ils n'avaient pas le choix puisque, de toute façon, elle ne valait rien.

Mais cette fois, il s'agit d'un problème mondial, chaque pays étant dans la même situation. Il n'y aura personne pour sauver les pays un à un ou le système financier mondial. Certes, toutes les grandes banques centrales imprimeront des quantités illimitées de monnaie. Mais cela ne fera qu'aggraver la situation.

Un problème de dette ne peut jamais être résolu avec davantage de dettes. Et une monnaie mourante ne peut pas être ressuscitée.

Le monde va donc subir un choc majeur dans les prochaines années. Les problèmes surviendront à tous les niveaux : financier, social, politique et géopolitique.

Le plus simple à faire pour les investisseurs qui disposent d'une épargne, quel qu'en soit le niveau, est d'acheter une assurance sous forme d'or physique.

Bitcoin vs or

Un grand débat oppose le BTC (Bitcoin) à l'or. Les investisseurs, y compris les institutions, sont en train d'investir des sommes importantes dans le BTC.

Je ne suis pas un expert en Bitcoin, mais je suis convaincu que les raisons pour lesquelles on préconise l'or comme forme ultime de préservation de la richesse ne peuvent tout simplement pas être remplies par le Bitcoin.

Comme je l'ai souvent répété, le BTC pourrait être un investissement spectaculaire et monter jusqu'à 1 million $, comme le soutient par exemple Raoul Pal (RealVision). C'est un investisseur averti qui fonde ses prévisions sur le ratio stock/flux.

Toutefois, à mon sens, le BTC pourrait tomber bas si les banques centrales l'interdisent au moment d'introduire leurs propres monnaies numériques. Comme le BTC n'est adossé à aucun actif ni à aucune banque centrale, il ne vaudrait plus rien s'il venait à être interdit. Il pourrait certes y avoir un marché noir, mais cela ne servirait pas à grand-chose si personne n'est disposé à accepter les paiements en BTC.

Tout dépend de la position dans laquelle nous nous trouvons dans le cycle d'investissement. Si les marchés financiers sont sains et ne sont pas surévalués en raison de la spéculation ou de faux marchés, les actions et les obligations peuvent constituer un moyen judicieux pour préserver son patrimoine.

Cependant, dans les bulles spéculatives actuelles, tous les actifs sont surévalués en raison de l'expansion illimitée du crédit et de l'impression monétaire. Comme je l'ai mentionné plus haut, le risque d'une chute de 95% est bien plus grand que la possibilité d'un gain de 100%.

Les obligations d'État étaient auparavant considérées comme la forme ultime de préservation du patrimoine. Beaucoup d'investisseurs n'ont toujours pas compris que les gouvernements lourdement endettés, qui dépendent entièrement de l'impression monétaire pour joindre les deux bouts, présentent un risque élevé.

Les critères de préservation de la richesse

Nous sommes donc dans une période où la préservation de la richesse exige l'application de critères rigoureux.

Prenons quelques exemples :

- L'actif de préservation de la richesse ne doit pas dépendre de l'électricité, d'internet ou d'ordinateurs

- L'actif ne doit pas être piratable

- Il ne doit pas dépendre d'un code susceptible d'être craqué

- Il ne doit pas être échangeable en ligne

Ces quatre critères excluent donc clairement toute forme de monnaie numérique ou tout autre actif numérique.

Je ne rentrerai pas dans le détail du raisonnement qui sous-tend les critères ci-dessus, mais pour tout investisseur désireux d'avoir une base solide pour sa pyramide de richesses, ainsi que la meilleure assurance possible, ces critères devraient être évidents.

L'actif ultime de préservation de la richesse doit être (comme le dit mon ami Simon Mikhailovich) :

- Indépendant

- Rare

- Permanent

Les points 1 à 4 ci-dessus définissent en partie l'indépendance. Mais plus important encore, l'or physique n'a pas besoin du système financier. Encore moins lorsque le système est dysfonctionnel, comme c'est le cas actuellement.

Le Bitcoin n'est assurément pas indépendant au regard des critères 1 à 4.

L'or est sans aucun doute rare. 190 000 tonnes (11 000 milliards $) ont été extraites au cours de l'histoire. La quasi-totalité existe encore. Environ 1,5% de nouvelle production minière est ajoutée chaque année.

Sur tout l'or exploité, seuls 43 000 tonnes, soit 2 600 milliards $, sont de l'or d'investissement. Cela représente 0,5% des actifs financiers mondiaux (une infime partie).

C'est la seule chose que l'or et le Bitcoin ont en commun : ils sont tous deux rares.

Là où l'or physique est supérieur à tout autre actif financier, c'est dans sa durabilité.

L'or sert de monnaie depuis 5 000 ans et il est le seul à avoir survécu sous sa forme originale.

Une fois de plus, nous revenons à l'histoire. Si une monnaie a pu traverser autant d’époques et de crises, cela prouve clairement qu'elle possède les bons attributs. Quiconque veut faire valoir que le Bitcoin ou d'autres crypto-monnaies peuvent assumer le rôle de l'or après seulement 11 ans d'existence se trompe de quelques milliers d'années.

Les monnaies cryptées/numériques sont si récentes que même si elles survivent, elles connaîtront des centaines, voire des milliers de mutations au fil du temps. Leur durabilité est donc très peu probable.

Le risque avec les monnaies numériques, qu'elles soient en Bitcoin ou émises par une banque centrale, est également de les voir disparaître en une milliseconde. Tout ce qui va des attaques IEM (impulsion électromagnétique) aux ordinateurs quantiques pourrait faire disparaître cette forme de monnaie.

Un ordinateur quantique chinois 100 000 milliards de fois plus rapide

Les scientifiques chinois affirment avoir construit un ordinateur quantique 100 000 milliards de fois plus rapide que les ordinateurs actuels. Il est également 10 milliards de fois plus rapide que celui sur lequel travaille Google. Le risque que les chinois piratent ou détruisent des parties importantes du réseau Internet mondial et du système financier numérique est considérable.

L'or ne doit pas être détenu dans un ETF

Les ETF aurifères sont un moyen risqué d’investir dans l'or. Beaucoup d'entre eux n'ont pas l'or. Pour plus de détails, reportez-vous à mon article "INVESTISSEURS PRENEZ GARDE, LES ETF N'ONT PAS D'OR".

Ronan Manly de BullionStar vient de faire un tweet sur les évolutions troublantes de l’ETF aurifère le plus important : GLD.

Selon lui, le directeur financier de GLD a démissionné la veille de la fin de l'exercice financier, le 29 septembre 2020. Il n'est jamais de bon augure de voir un directeur financier quitter ses fonctions à des moments critiques.

Par ailleurs, les données sur les quantités d'or détenues à la Banque d'Angleterre ont été omises. Les auditeurs KPMG ont soulevé une "Question Critique d'Audit" concernant l'existence des avoirs en or du GLD détenus par des sous-dépositaires.

Mon conseil reste donc le même : les ETF aurifères n'ont rien à voir avec la préservation du patrimoine et doivent être évités.

L'or physique : une forme de préservation de la richesse éprouvée par l'histoire

Enfin, mon point de vue n'a pas changé depuis plus de 20 ans : l'or doit être conservé sous forme physique, en dehors du système bancaire, avec un accès direct à vos métaux précieux.

C'est la seule forme de préservation du patrimoine qui soit vraie et éprouvée par l'histoire. Elle est donc essentielle au moment où la survie du système financier sera mise à l’épreuve.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.