Sur les marchés, il y a des probabilités et des certitudes. Il est fort probable que les investisseurs perdent une grande partie de leurs actifs détenus en actions, obligations et immobilier dans les cinq à sept prochaines années. Il est également probable qu’ils perdent la quasi intégralité de leur argent détenu en banque, à cause d'une faillite bancaire ou de la dépréciation monétaire.

QUI ACHÈTE DES OBLIGATIONS QUI FINIRONT À ZÉRO ?

Les investisseurs qui achètent la nouvelle obligation autrichienne à 100 ans avec rendement de 2,1% perdront tout leur argent. Premièrement, il faut se demander qui achète ce type d’obligation, car aucun individu investissant son propre argent n’achèterait une obligation à cent ans, avec rendement de 2%, alors que les marchés obligataires sont à un plus haut historique et les taux au plus bas.

Les acheteurs sont des institutions qui gèrent l’argent des autres, comme les gestionnaires de fonds de pension, qui seront enchantés d’obtenir un rendement de 2% en comparaison aux rendements négatifs à court terme ou juste au-dessus de zéro pour autre chose. Ces gestionnaires espèrent tous être partis à temps avant que quelqu’un ne se rende compte des décisions désastreuses qu’ils ont prises avec l’argent des retraités.

Mais le danger pour eux est que l’obligation devienne sans valeur bien avant que les cent ans ne soient écoulés. Cela pourrait arriver d’ici cinq ans.

Il y a certains facteurs qui garantissent la mort de ces obligations :

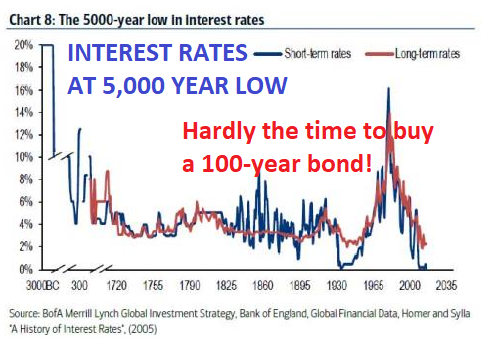

- Les taux d’intérêt sont à un plus bas de 5 000 ans et ne peuvent que grimper

- L’inflation s’envolera, menant à l’hyperinflation

- Les états souverains sont en faillite et feront défaut

- L’euro atteindra zéro – non pas dans 100 ans, mais dans 5-7 ans

Mais ces gestionnaires ne seront pas blâmés pour leurs performances catastrophiques. Aucun gestionnaire d’investissements ne pourrait prévoir les évènements ci-dessus (ils ne sont pas si intelligents). Ils sont protégés, malgré leurs mauvaises performances, étant donné qu’ils ont fait ce que tous les autres gestionnaires font : appauvrir les retraités. Le fonds institutionnel moyen est géré en se basant sur la "médiocratie" - cela ne vaut jamais le coup de prendre un risque et de faire les choses différemment que votre groupe de pairs. Car si vous faites la même chose que vos pairs, vous serez récompensé, même si vous perdez presque tout l’argent.

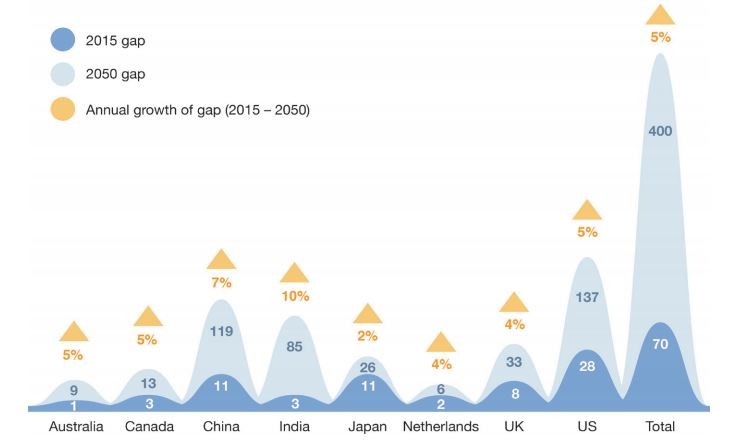

UN ÉCART DE RETRAITE DE 400 000 MILLIARDS $

La plupart des gens à travers le monde n’ont pas de plan de retraite et ne sont donc pas concernés. Mais ceux qui sont couverts par un fonds de pension se retrouveront en mauvaise posture. La plupart des fonds de pension sont massivement sous-capitalisés – ce montant est absolument effarant. Selon une étude publiée par le Forum économique mondial, l’écart entre l’épargne et le revenu de retraite pourrait dépasser les 400 000 milliards en 2050. L’écart le plus important est, évidemment, aux États-Unis, avec 137 000 milliards $. En 2015, le déficit américain n’était "que" de 28 000 milliards $, soit 150% du PIB.

Les raisons sont simples : une population vieillissante, l’épargne insuffisante et de faibles rendements. Ces calculs ne tiennent pas compte de l’effondrement à venir de tous les actifs dans lesquels les fonds investissent, comme les actions, les obligations et l’immobilier. Il est quasiment certain que les retraites classiques ne seront plus payées dans certains pays au cours des prochaines années. Les conséquences seront catastrophiques. Le seul pays à être doté d’un système de pension privé bien capitalisé est l’Inde. La plupart des familles en Inde détiennent de l’or et, comme l’or s’appréciera, cela protégera une grande partie de la population indienne.

DETTE MONDIALE DE 2,5 QUADRILLIONS $

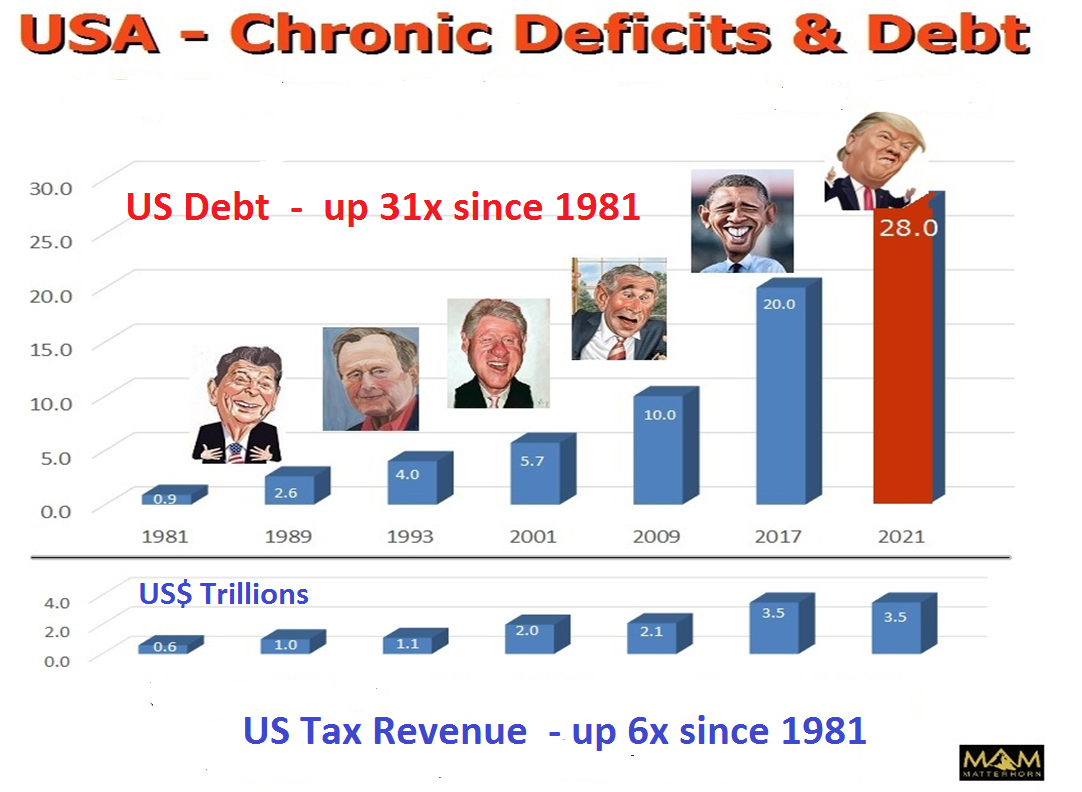

La dette mondiale et les passifs non capitalisés continuent d’être hors contrôle. Avec une dette totale de 240 trillions $, des engagements de retraite de 400 trillions $ (d’ici 2050), d’autres passifs, comme les soins de santé, aux alentours de 250 trillions $ et les produits dérivés à 1,5 quadrillion $, nous obtenons un total d’environ 2,5 quadrillions $.

Les États-Unis participent grandement à l’accroissement exponentiel de la dette. En relevant le plafond de la dette, la dette fédérale américaine a bondi rapidement de 321 milliards $, à 20,160 milliards $. Cette année seulement, la dette des États-Unis a grimpé de 685 milliards $. D’ici quelques années, on anticipe que la dette américaine augmentera de 1 000 milliards $ par année. Lorsque les marchés financiers commenceront à se détériorer, d’ici un an ou deux, nous verrons ces niveaux de dette augmenter dramatiquement de plusieurs dizaines, voire de centaines de trillions $. En 2020, les États-Unis afficheront des déficits budgétaires réels à chaque année depuis 60 ans. Un record étonnant qui garantit l’effondrement du dollar.

LES TAUX D’INTÉRÊT SERONT DE 15-20%

Comme le démontre ce graphique des taux à long terme, les taux sont à un plus bas historique et le cycle de 35 ans a aussi atteint son plus bas l’an dernier. Les taux sont maintenant dans une tendance à la hausse et d’ici un ou deux ans, ils commenceront à s’accélérer. D’ici moins de cinq ans, les taux pourraient dépasser les 10%, voire s’approcher de 20%, comme dans les années 1970. Le marché obligataire s’effondrera, incluant l’obligation à cent ans de l’Autriche, ce qui provoquera plusieurs défauts. Avec une dette mondiale dans les centaines de trillions $, il faudra de plus en plus d’impression monétaire, juste pour financer le coût des intérêts. Il y en aura encore plus pour sauver les banques en faillite et couvrir les déficits du gouvernement. C’est comme cela que l’hyperinflation commencera. En parallèle, les devises s’effondreront et termineront leur descente vers zéro, une tendance qui a commencé en 1913 avec la création de la Fed.

LA BANQUE NATIONALE SUISSE – LE PLUS GROS HEDGE FUND AU MONDE

La Fed est une banque privée, créée par des banquiers privés pour leur propre bénéfice, ce qui leur donne le plein contrôle de la monnaie. La Banque nationale suisse (BNS) est aussi une banque privée, cotée à la bourse suisse. Par contre, elle n’est pas la propriété de banquiers d’investissement; 45% est détenu par les cantons suisses et 15% par les banques cantonales. Le reste est détenu par des actionnaires privés. Le cours de l'action BNS a été multiplié par 2,5 au cours des derniers douze mois.

Il s’agit du plus gros hedge fund au monde, avec un bilan de 775 milliards CHF (808 milliards $), supérieur au PIB suisse. En comparaison, le bilan de la Fed ne représente que le quart du PIB américain. La BNS détient presque 100 milliards CHF d’actions, y compris des actions américaines. Le reste est de la spéculation sur les devises, surtout en euros et en dollars. Cela ne devrait pas être le rôle d’une banque centrale de spéculer sur les devises ou les actions. Elle justifie cela en disant qu’acheter des actifs étrangers aide à garder le franc suisse bas. Imaginez, lorsque le marché boursier américain déclinera et que l’euro et le dollar faibliront. À ce moment-là, le graphique de la BNS aura une tout autre allure. Cela devrait arriver d’ici quelques années. Le système bancaire suisse et, particulièrement, la Banque nationale suisse, étaient conservateurs, mais maintenant ils sont aussi mauvais, ou même pires, que les autres. Le problème avec le système bancaire suisse est qu’il est trop gros pour le pays, à hauteur de cinq fois le PIB suisse. Je ne conserverais pas de capitaux importants dans les banques suisses, ni dans d’autres banques d’ailleurs. Mais le système politique suisse est, de loin, le meilleur au monde.

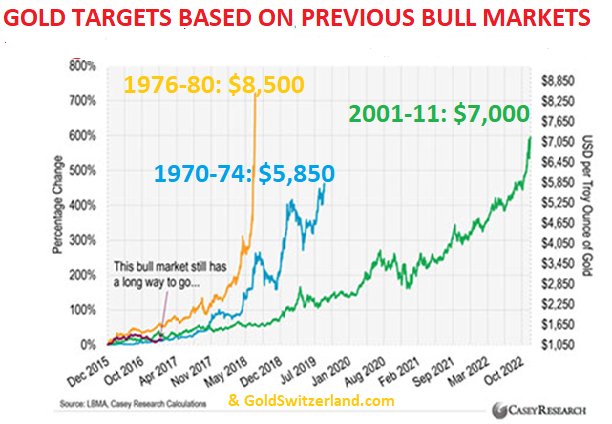

L’OR DE 5 800 $ À 8 500 $, EN SE BASANT SUR LES MARCHÉS HAUSSIERS PRÉCÉDENTS

L’or et l’argent font une pause temporaire. La tendance à la hausse est claire, et elle devrait s’accélérer cet automne. Le graphique ci-dessous nous montre quelques projections variées, en comparaison aux marchés haussiers précédents des années 1970 et 2000. Quelle que soit l’option choisie, elles mènent toutes vers un prix de l’or bien plus élevé, entre 5 800 $ et 8 500 $. Des chiffres bien en deçà de ma cible de toujours, soit 10 000 $ en monnaie d’aujourd’hui. Mais, comme je l’ai dit plusieurs fois, cela ne sera pas en monnaie d’aujourd’hui, étant donné qu’avec l’hyperinflation, la monnaie ne vaudra plus rien. Le prix éventuel de l’or en dollars sera probablement à des multiples de 10 000 $, selon la quantité de monnaie sans valeur qui sera imprimée.

Jim Rickards a évoqué une dévaluation massive du dollar par rapport à l’or, pour régler le problème de la dette des États-Unis. Il suggère de réévaluer l’or à 5 000 $ l’once, soit quatre fois le prix actuel. C’est une possibilité, même si je doute que les Chinois, comme plusieurs d’entre nous, croient que les États-Unis possèdent toujours 8 000 tonnes d’or. La Chine demandera sans doute aux Américains la preuve de leurs réserves, tout en divulguant en même temps la quantité qu’elle détient. Qui le fait en premier n’a pas vraiment d’importance… parce que toute réévaluation officielle de l’or, ou toute appréciation du prix sur le marché, entraînera la couverture des positions vendeuses "papier". À ce moment-là, 5 000 $ ne sera qu’une courte escale, en route vers des prix bien plus élevés.

Même si cela est très excitant pour les détenteurs d’or et d’argent, il faut toujours se souvenir de la raison pour laquelle nous détenons des métaux précieux. Nous n’en détenons pas pour réaliser des gains spectaculaires. Non, on détient de l’or comme assurance, pour protéger son patrimoine. Les risques mondiaux sont sans précédent dans l’histoire, comme je l’ai souligné dans l’article de la semaine dernière. Ainsi, nous détenons de l’or pour nous protéger contre ces risques – économiques, financiers et géopolitiques. Nous faisons face au double risque d’une crise financière avec un système bancaire en faillite et des états souverains insolvables, qui provoquera la dévaluation de toutes les devises jusqu'à zéro. C’est pourquoi les investisseurs doivent détenir une quantité importante d’or et d’argent, sans se soucier des fluctuations journalières du prix.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.