Le taux d'intérêt des obligations japonaises à 10 ans a atteint cette semaine son niveau le plus élevé depuis 2011 :

Cela signifie que la valeur des obligations émises par le Japon au cours des 13 dernières années a considérablement baissé.

Cette perte sur les obligations japonaises est aggravée par la dépréciation du yen face au dollar. L'année 2022 a marqué la fin d'une consolidation de 10 ans. Depuis le retour marqué de l'inflation en 2022, le dollar s’est envolé par rapport au yen :

La baisse du yen relance l'inflation au Japon, obligeant la Banque du Japon à intervenir sur le marché des changes.

La dernière intervention a eu lieu au début du mois de mai :

Le ratio USD/JPY a sensiblement reculé sur une semaine. Le dollar a perdu 3,5% par rapport au yen au cours de la première semaine de mai.

Cependant, les semaines suivantes, le yen a continué à s'effondrer face au billet vert, annulant tous les efforts de l'intervention de la BoJ :

La Banque du Japon semble à nouveau coincée en cette fin de mois de mai : pour défendre le yen, elle est obligée de laisser les taux d'intérêt augmenter. Cependant, avec un niveau d'endettement aussi élevé, le pays dispose de peu de marge de manœuvre. Dans ce contexte, la dépréciation de la monnaie japonaise semble être l'issue la plus logique.

La Réserve fédérale américaine (Fed) est sur le point de se retrouver dans la même impasse.

Les taux américains repartent à la hausse :

La courbe des taux ne laisse présager aucune baisse à court terme ; au contraire, nous sommes en train de repartir dans un cycle de hausse des taux. C’est une mauvaise nouvelle pour tous les détenteurs d'actifs obligataires ou immobiliers qui attendent impatiemment une baisse des taux. Nous ne nous dirigeons pas dans cette voie, du moins pas à court terme.

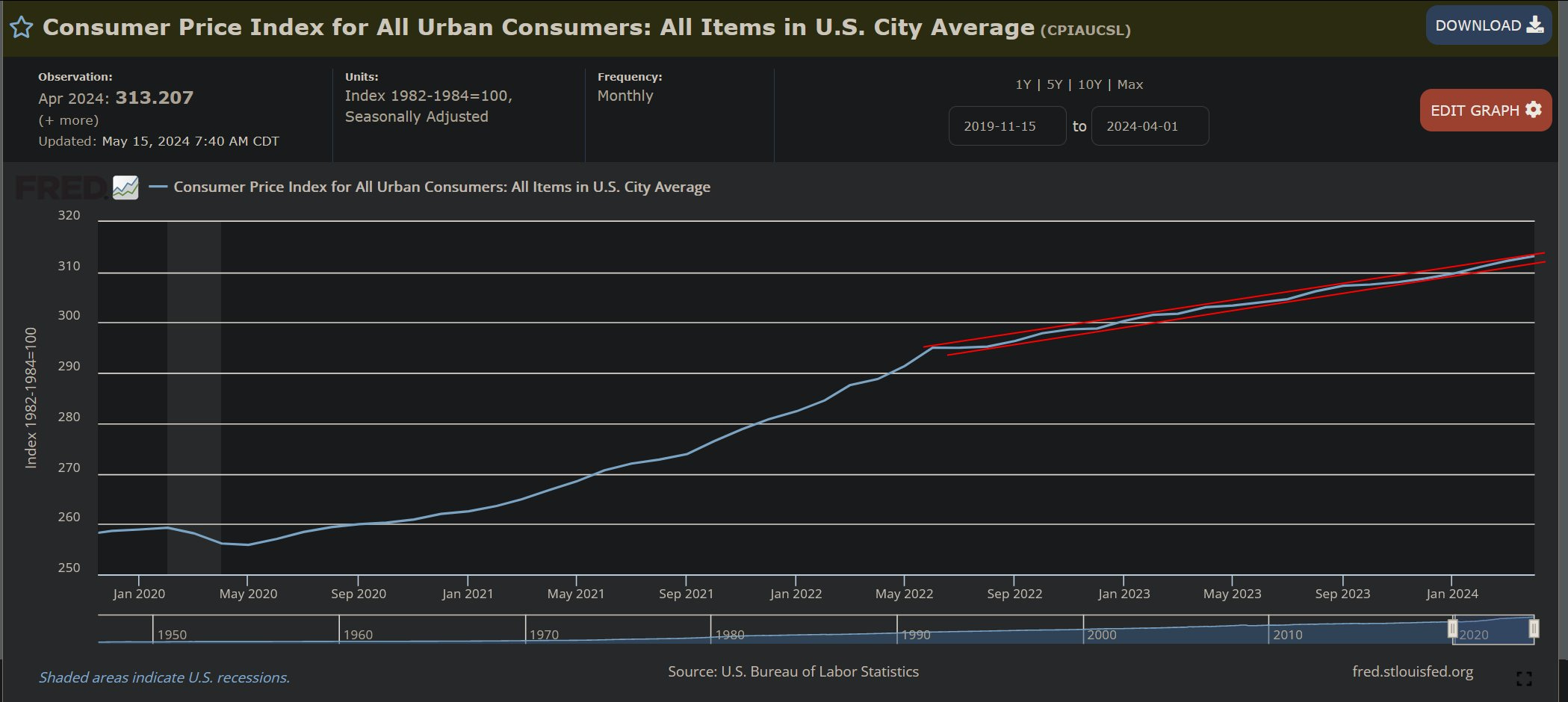

Il faut dire que l'inflation a repris un rythme de croisière, certes moins soutenu que lors de la première poussée inflationniste. Malheureusement, ce niveau reste encore très élevé pour envisager une baisse des taux à court terme.

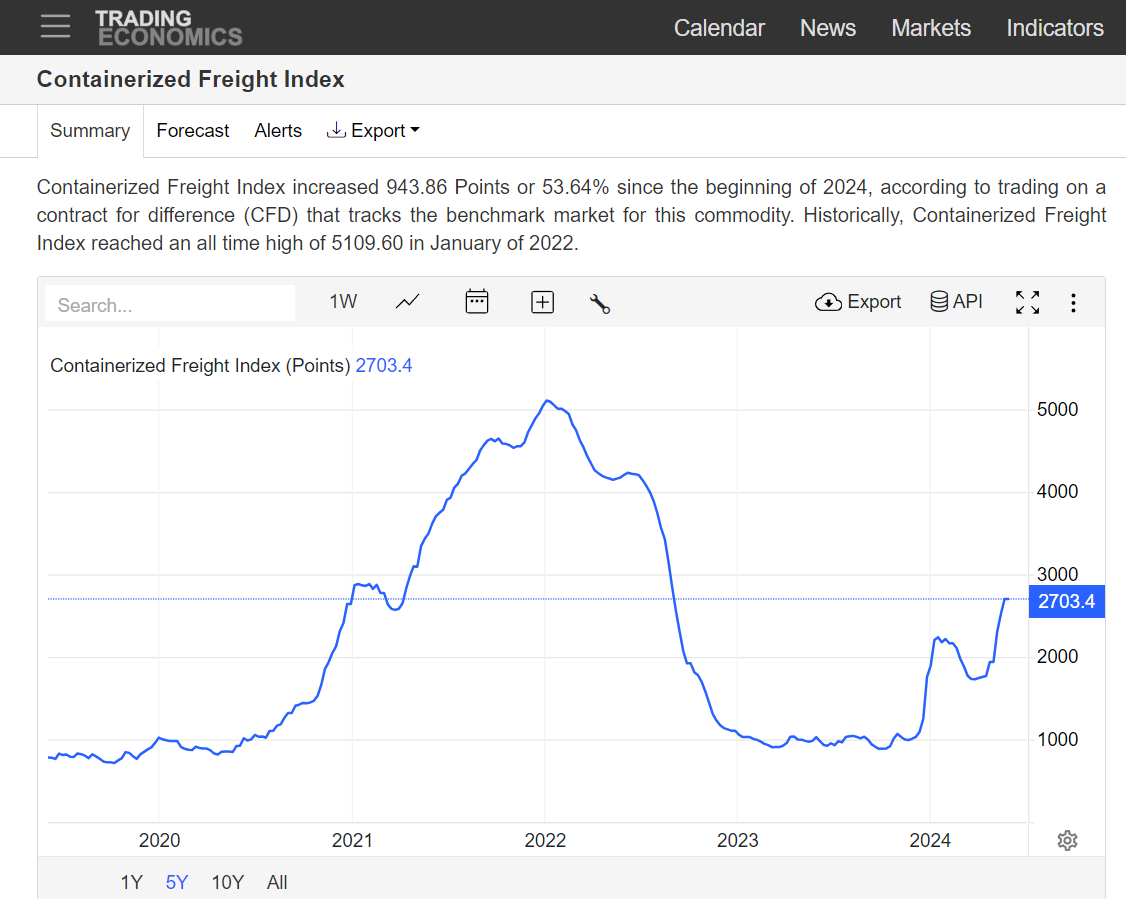

Les prix du transport maritime par conteneurs sont à nouveau en hausse ces dernières semaines. L’indice du fret a quasiment triplé depuis le début de l’année :

Avec un indice CPI qui est figé à une appréciation annuelle de 3,5%, l'inflation est entrée dans un canal de hausse, certes moins important que lors de la période 2020-2022, mais suffisamment soutenu pour constituer une contrainte réelle pour la politique monétaire américaine :

La Fed a eu tort de déclarer trop tôt la fin de son combat contre l'inflation. Les marges de manœuvre sont à nouveau très faible.

L'impossibilité de la Fed à abaisser les taux exerce une pression supplémentaire sur les banques les plus fragiles.

L'indice KRE, qui mesure la santé des banques régionales, repart donc logiquement à la baisse :

Il ne reste que très peu de marge à cet indice pour éviter une rupture du canal ascendant entamé depuis 2008.

L'indice KRE se situe actuellement au même niveau qu'avant son plongeon de 2008. Cependant, cette fois-ci, la moindre correction risquerait de briser la tendance positive amorcée avec le sauvetage de la Fed en 2008.

Tout comme la BoJ, la banque centrale américaine arrive également au bout de sa propre impasse. Le risque de ne pas baisser les taux assez rapidement se reflète précisément dans la faible marge de soutien restante sur le graphique de KRE.

L'or agit comme refuge ultime face au marché obligataire actuel.

Le métal doré est l'actif qui finira par mettre fin aux politiques inflationnistes irresponsables et à l'endettement croissant des gouvernements du monde entier.

L'or est en fait un indicateur du manque de discipline fiscale des gouvernements, qui ont recours à la dette pour maintenir un train de vie qu'ils n’arrivent plus à financer. Plus le marché prend conscience de cette situation, plus les banques centrales s’enfoncent dans une impasse de refinancement, et plus le prix de l'or augmente dans toutes les monnaies.

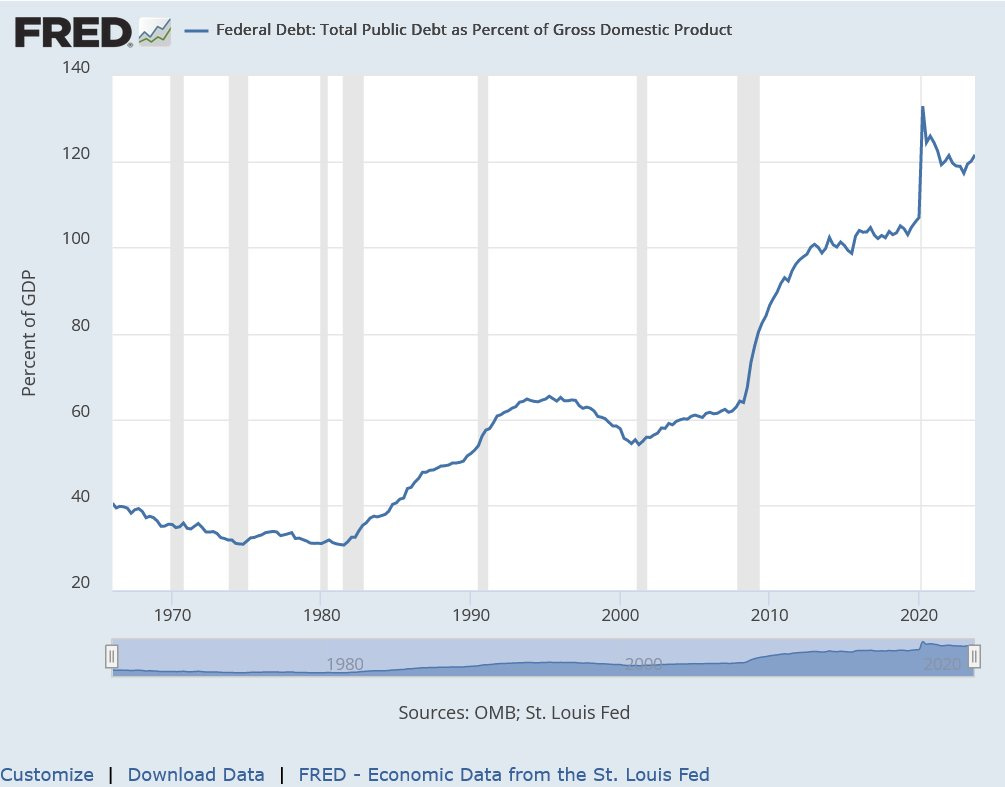

Ce manque de discipline est particulièrement prononcé aux États-Unis : les dépenses de l'État sont historiquement élevées, surtout lorsqu'on les compare aux chiffres de l'emploi. Les États-Unis ne sont ni en guerre ni en récession, mais le pays dépense davantage que lors de périodes où un soutien de l'État semblait beaucoup plus essentiel. L'État américain peine à réduire ses dépenses de manière significative à la suite de la crise du Covid-19 :

Ce manque de discipline fiscale survient à un moment où le pays éprouve de plus en plus de difficultés à financer le poids de sa dette.

La dette équivaut désormais à 120% du PIB des États-Unis, et le service des intérêts de la dette coûte déjà plus de 1 000 milliards $ au gouvernement américain :

Tant que les marchés n'observeront pas le retour de la discipline fiscale aux États-Unis, l'or en dollars continuera son ascension, et les corrections à venir après la récente hausse seront problablement rachetées.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.