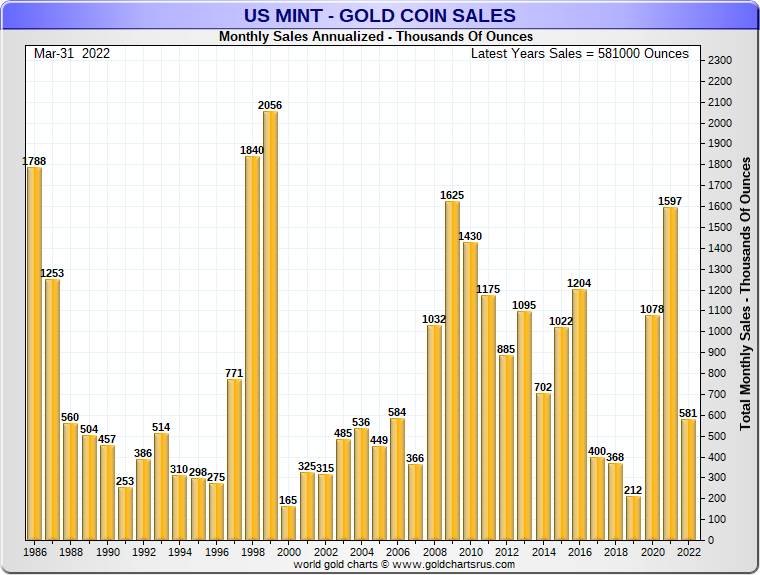

L'US Mint (la Monnaie des États-Unis) a vendu l’équivalent de 16,4 tonnes de lingots et pièces d’or en un seul trimestre cette année. Un record depuis 1999.

Il y a 23 ans, l’or ne cotait que 275 $ l’once. La demande physique est aujourd’hui au même niveau, alors que le cours de l’or a été multiplié par 7 !

L'année 1999 avait marqué le départ de la plus grande phase haussière de l’or depuis 1980. L’or était passé de 275 $ à 1920 $ en 11 ans :

Nous avons oublié cette phase haussière aujourd’hui, car l’or n’a plus progressé au cours des 10 dernières années, et a donc sous-performé par rapport à d’autres actifs comme l’immobilier, les obligations ou encore le marché actions.

Mais ceux qui suivaient l’or en 1999 se souviennent très bien que ces achats d’or physique avaient coïncidé avec le début de l’éclatement de la bulle Internet. Ce signal d’achat d’or physique aux États-Unis avait lancé la grande phase haussière de l’or entre 2000 et 2010.

En 2022, cette hausse des achats d’or physique a lieu dans un contexte de reprise économique aux États-Unis plus importante que prévue. Après avoir atteint 56 en février, l’indice manufacturier PMI de Chicago accélère à la hausse en mars et pointe à 62,9, alors qu’il était attendu à 57. L’activité manufacturière américaine accélère à la hausse en mars. Les Américains consomment de plus en plus, ce qui favorise l’industrie locale. Cela se remarque dans les activités de tourisme : l’opérateur Carnival a enregistré un record de 55 croisières consécutives la semaine dernière, la plupart entre Miami et les Caraïbes, signe d’une reprise explosive de ce secteur. La relocalisation de l’activité semble même s’accélérer, même si des problèmes affectent toujours la chaîne d’approvisionnement. Les délais d'attente dans les ports américains commencent enfin à décroitre. Cependant, les délais s’allongent désormais du côté chinois, la région de Shanghai étant plongée en plein chaos à cause de la crise sanitaire.

300 bateaux sont actuellement en attente de chargement ou de déchargement au port de Shanghai :

Ces problèmes récurrents d’approvisionnement commencent à avoir un impact sur le niveau de la demande.

C’est logique : de plus en plus d’industriels trouvent des solutions locales d’approvisionnement alternatives. Ce phénomène conduit peu à peu à une destruction de la demande pour le transport maritime.

Le prix du fret maritime est en baisse en ce mois de mars 2022, signalant un ralentissement de la demande :

Logiquement, ce ralentissement correspond aussi à une chute de l’activité manufacturière chinoise. Le secteur le plus impacté est celui de la construction immobilière : les ventes des 100 plus grands développeurs chinois ont chuté de 52,7% par rapport à l’an dernier, selon les derniers chiffres du CRIC.

Cette menace sur l’activité chinoise se déroule dans un véritable climat de guerre économique. Pour le moment, la Chine ne semble pas déterminée à suivre les sanctions économiques imposées aux Russes par les pays occidentaux, ce qui porte un risque supplémentaire sur le niveau des échanges avec la Chine.

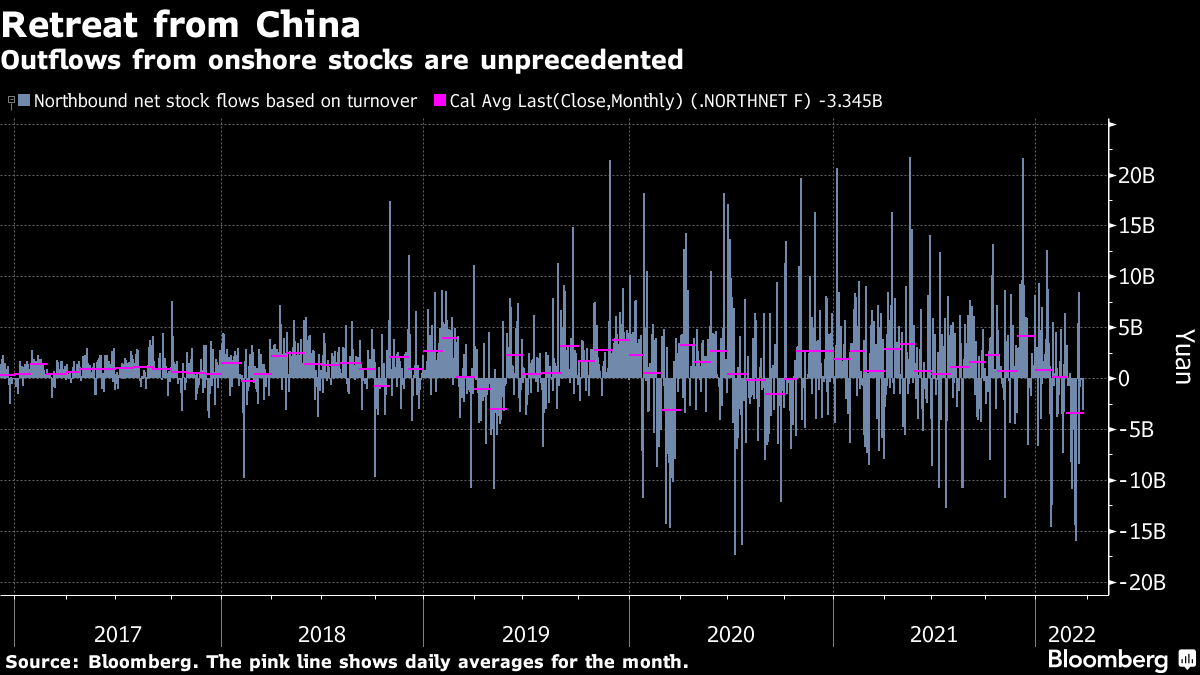

Ce ralentissement et les tensions géopolitiques ont sans-doute poussé les investisseurs à se retirer en masse du marché chinois au cours des derniers jours :

Cette dé-globalisation a un prix pour la Chine, qui se mesure sur les niveaux de l’activité manufacturière.

Mais la relocalisation de l’activité a également un prix aux États-Unis. Dans ces conditions, les produits consommés coûtent forcément plus chers.

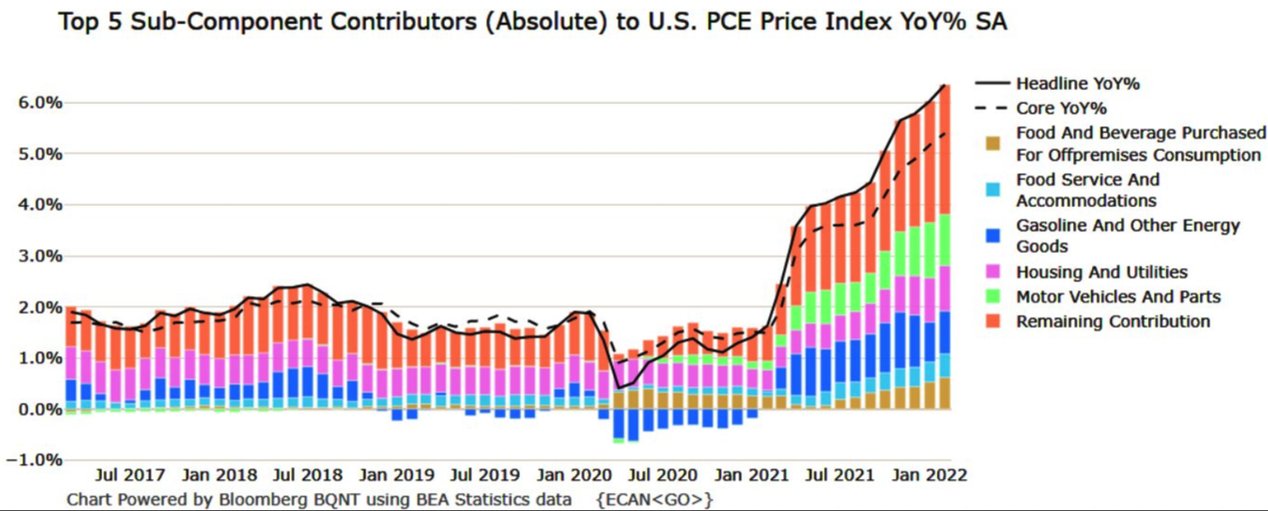

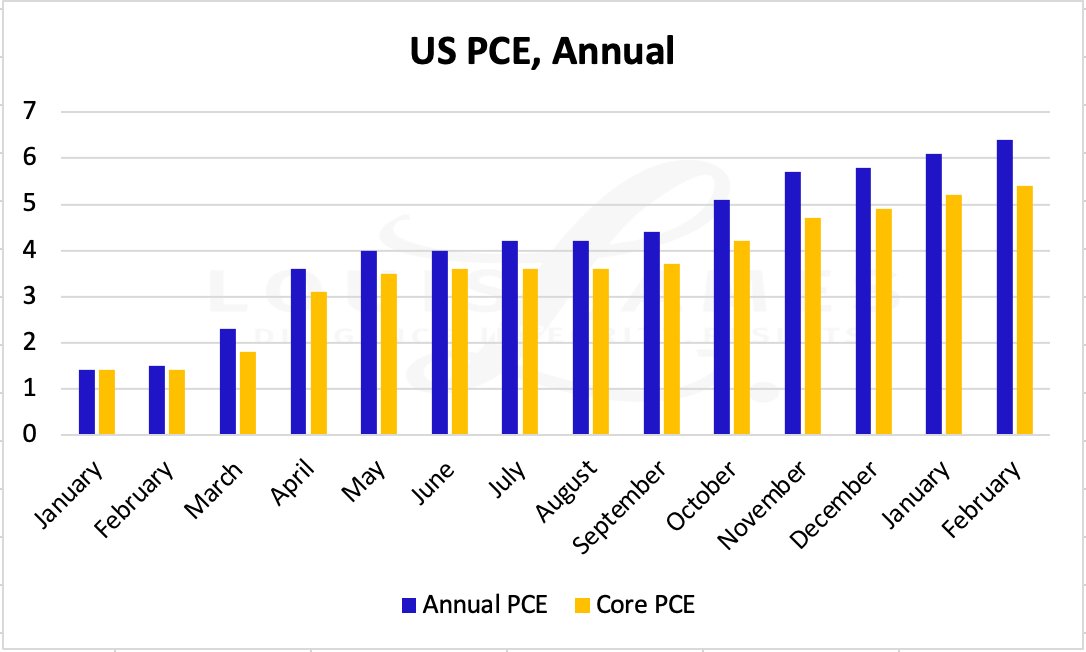

L’inflation observée sur le sol américain s’accélère en ce début d’année.

Les derniers chiffres de l’indice PCE confirment que l’inflation s’est désormais propagée dans tous les compartiments de l’économie américaine :

Si les chiffres de cet indice PCE laissaient présager un pic, l’accélération observée depuis décembre est préoccupante :

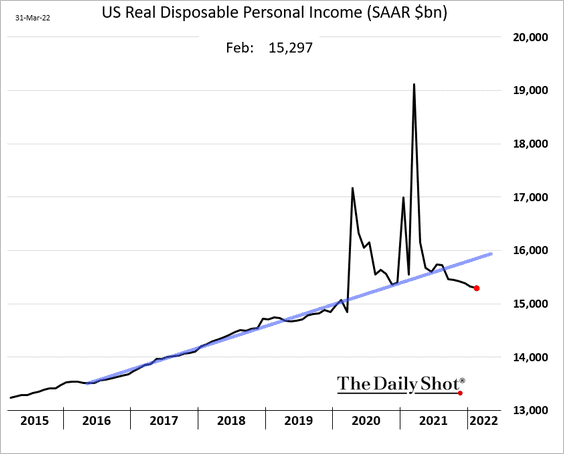

Cette inflation réduit d’autant plus les revenus réels américains et pourrait, à terme, faire déraper le cycle de croissance de la consommation américaine :

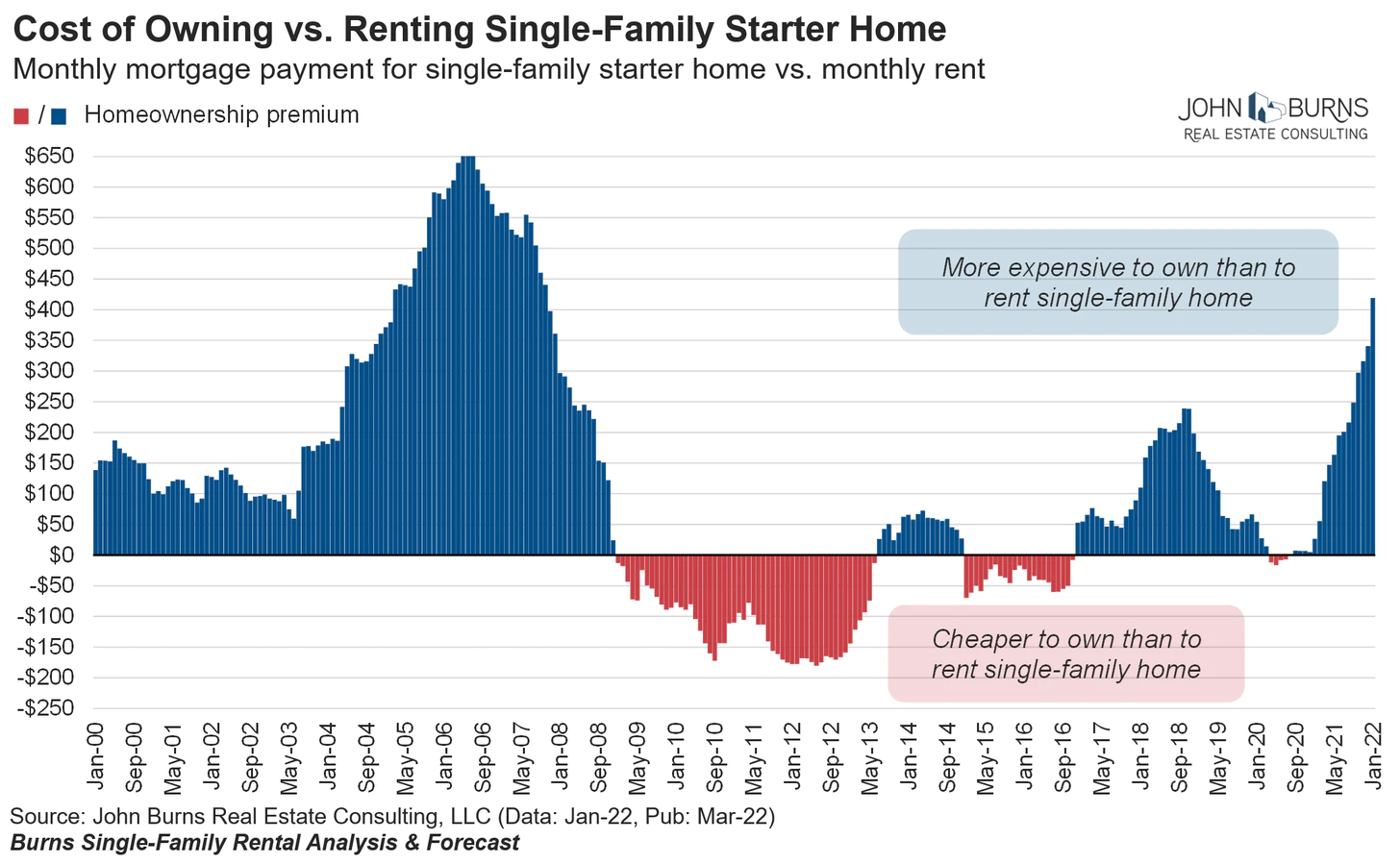

Cette menace sur la consommation motive probablement la Fed à agir fortement et rapidement sur les taux d’intérêt. Le marché anticipe une remontée rapide des taux d’intérêt, et avant même que la Fed n’agisse concrètement sur ce relèvement, les anticipations de hausse ont déjà provoqué une envolée à la hausse des taux hypothécaires américains. Ce choc brutal risque d’assécher totalement la demande de crédits des primo-accédants américains :

Conséquence de cette hausse brutale des taux : l’écart entre le coût d’acquisition et de la location repasse largement à la hausse, à une vitesse encore plus importante que durant l’éclatement de la bulle immobilière de 2007.

Les ventes immobilières aux États-Unis risquent de connaître un plongeon équivalent à celui observé en 2007.

Le secteur immobilier n’est pas le seul à enregistrer cette baisse rapide du pouvoir d’achat.

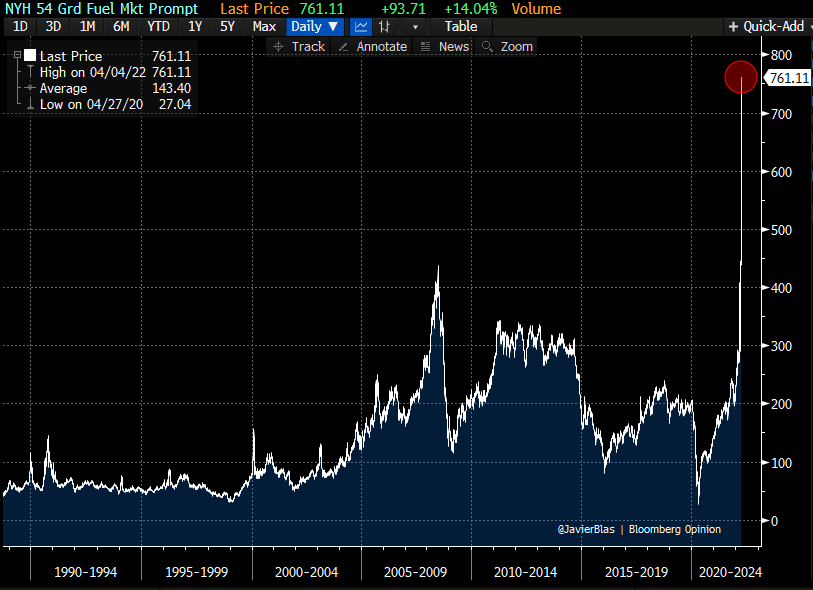

La perte de revenus réels risque de s’amplifier en raison de la hausse brutale des coûts de l'énergie, qui s’est accélérée avec la guerre en Ukraine.

Le secteur du transport aérien va devoir encaisser une hausse très brutale et jamais observée, jusque-là, des coûts du kérosène.

Dans ces conditions, le prix des billets d’avion va exploser au cours des prochaines semaines, ce qui porte une menace sur l’ensemble du secteur.

La Fed se retrouve dans la pire des situations : elle va devoir augmenter les taux à un moment où le choc inflationniste risque de détruire la demande.

Beaucoup d’observateurs pensent que le combat contre l’inflation et le relèvement des taux aurait dû avoir lieu dès l'apparation des premiers signes d'inflation. Relever les taux à un moment où le choc inflationniste est tel qu’il contraint la demande est risqué.

La prévision d’inflation "transitoire" faite l’an dernier par la Fed est aujourd’hui perçue comme une erreur majeure de politique monétaire. Beaucoup de gérants lui ont fait confiance aveuglement, et ils en payent le prix aujourd’hui. Il ne faut pas s’étonner que la confiance soit aussi faible désormais …

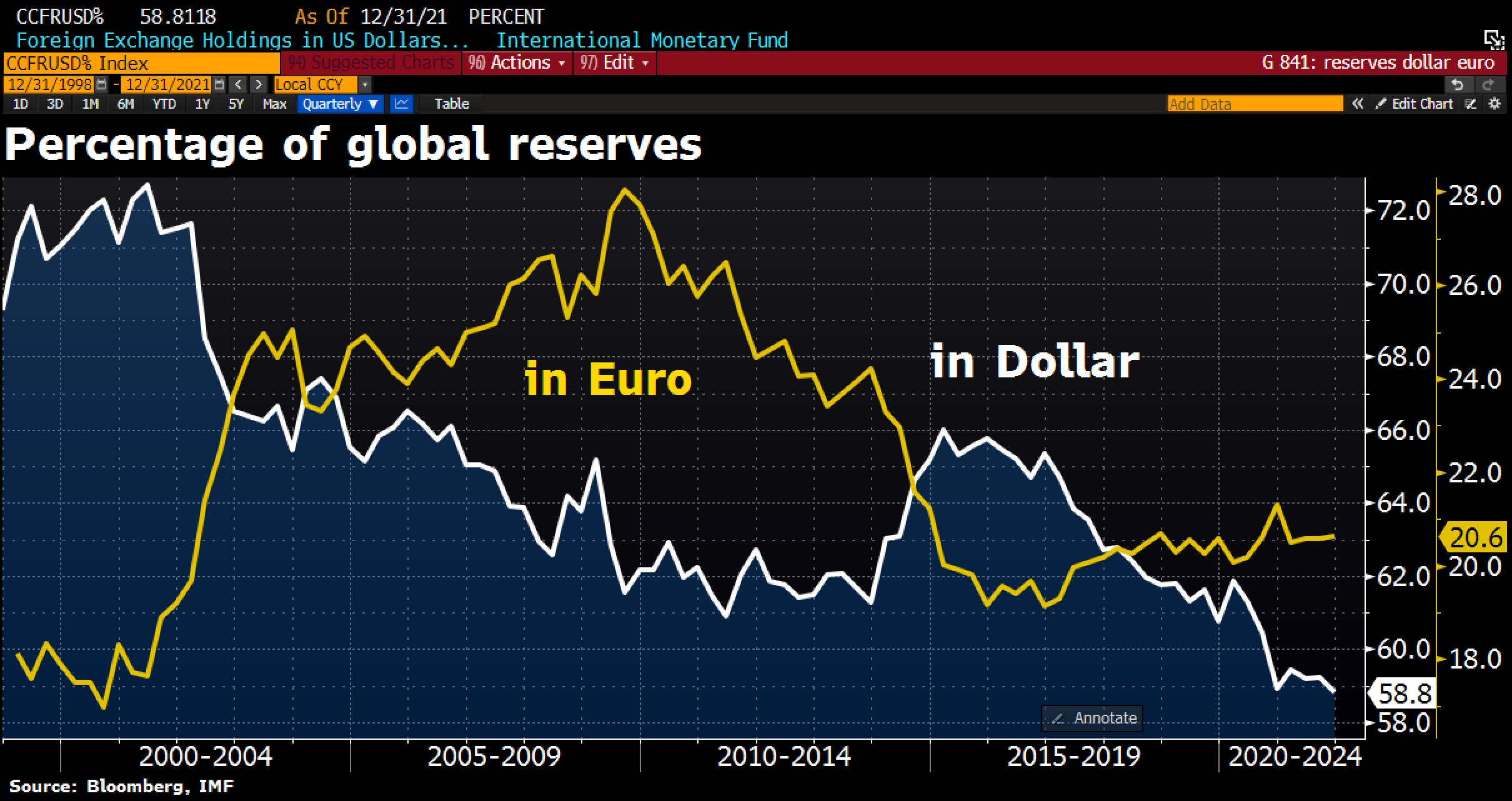

Le choc inflationniste va-t-il affecter le niveau de la demande ? La Fed aura-t-elle vraiment le champ libre pour remonter les taux face à ce choc ? N’est-il pas déjà trop tard ? Le risque que la Fed fasse une nouvelle erreur de politique monétaire pèse sur le dollar. Car sans action concrète pour lutter contre l’inflation, la valeur de la monnaie américaine paiera le prix de cet échec.

Dans ces conditions, le dollar continue sa chute dans la part des réserves des banques centrales mondiales :

La guerre en Ukraine vient renforcer ce mouvement. La Russie a décidé, en réponse aux sanctions imposées par les occidentaux, de ne vendre ses matières premières qu’en roubles.

Récemment, la Chine, l’Inde, l’Arabie Saoudite ont également montré leur volonté de se passer partiellement du dollar dans leurs échanges.

Cette baisse de la demande en monnaie américaine se déroule à un moment où les risques d’échec de la Fed dans son combat contre l’inflation font peser une menace sur la valeur intrinsèque du dollar.

La baisse de valeur réelle du dollar ne profite pas à l’euro : la crise énergétique en Europe menace de plonger le continent dans une récession sévère. Relever les taux alors que l’activité est sur le point de s'effondrer serait suicidaire pour la BCE…

L’or risque donc d’être le gagnant de cette dévaluation monétaire. C’est sans doute ce qu’ont compris les acheteurs américains d’or physique en ce début d’année.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.