Les superpuissances occidentales font ce qu'elles peuvent pour pousser la Russie, et indirectement la Chine et l'Iran, dans une guerre mondiale. La plupart des gens n'étaient pas adultes quand la Seconde Guerre mondiale a commencé et n'ont donc pas vécu la période précédant la guerre. Mais aujourd'hui, le monde entier peut voir comment l'Occident a décidé d'attaquer un pays sans véritable importance sur le plan géopolitique et qui ne menace personne. Pourtant, l'Occident sait clairement que le bombardement de la Syrie pourrait déclencher un conflit mondial aux conséquences potentiellement terribles.

Difficile de trouver des reportages de fond sur ce genre d'événements dans les médias occidentaux. Les journalistes se contentent de publier, sans réaliser aucune enquête ou analyse. Les États-Unis et leurs alliés n'attendent pas la vérification indépendante de l'utilisation présumée d'armes chimiques en Syrie. Il est absolument effrayant qu'une guerre puisse être déclenchée de cette manière.

Le Royaume-Uni et les états-unis en guerre pour détourner l'attention des problèmes domestiques

La Syrie n'est, bien sûr, qu'un prétexte. Si le pays était laissé dans son état actuel, cela n'aurait aucune importance pour l'équilibre mondial. La plupart des guerres sont déclenchées par des nations qui subissent des pressions économiques au niveau national. Les États-Unis et le Royaume-Uni en sont de bons exemples.

Avec des dettes qui croissent de façon exponentielle et des déficits budgétaires et commerciaux massifs, ces deux pays sont sur la voie de la faillite. De plus, leurs dirigeants sont soumis à de fortes pressions. Trump est sous la pression de "l'État profond" et d'une destitution. Theresa May souffre d'un manque de leadership dans un gouvernement minoritaire, sur fond de Brexit non résolu. C'est le contexte parfait pour prétendre qu'il y a un conflit mondial majeur et détourner l'attention sur la scène internationale.

Seule la retenue de la Russie a, jusqu'à présent, empêché que ce conflit ne dégénère. La Russie n'a que deux bases militaires à l'étranger, alors que les États-Unis en ont environ 1 000. Cela dit, selon des experts indépendants, la puissance militaire de la Russie est supérieure à celle des États-Unis. Mais dans le cas d'une guerre nucléaire, les deux pays ont assez de moyens pour détruire la planète. Prions pour ne pas en arriver là.

Se protéger contre les risques financiers

Pratiquement personne ne peut se protéger contre un conflit nucléaire mondial. Mais il est possible de se protéger contre les conflits locaux et une crise financière. En 2001, la protection contre une éventuelle crise financière devenait une nécessité absolue. Nous avons donc pris la décision d'investir dans l'or physique pour nos clients et nous-mêmes. À l'époque, les risques majeurs étaient les déficits budgétaires continus, la croissance du crédit et la bombe à retardement des dérivés.

Le meilleur moment pour prendre une décision d'investissement stratégique à long terme est lorsque l'actif que vous avez l'intention d'acheter est mal-aimé et sous-évalué. C'était le cas de l'or, à l'époque. L'or était en baisse depuis 19 ans, passant de 850 $, en 1980, à 250 $, en 1999. Les banques centrales du monde entier vendaient une grande partie de leurs réserves d'or. Le Royaume-Uni et la Suisse ont liquidé la majeure partie de leur or à un prix proche de son plus bas niveau - un excellent signal d'achat.

En anticipation d'une éventuelle crise financière, nous avons recommandé, au début de 2002, à nos investisseurs de placer 50% de leurs actifs financiers dans l'or. Le prix était alors de 300 $ l'once. À l'époque, c'était une position assez radicale, d'autant plus que l'or était une relique barbare totalement démodée. L'avantage d'acheter un actif sous-évalué qui ne fait pas la une, c'est que le risque est beaucoup plus faible que dans un marché "surpeuplé".

L'or est prêt pour le prochain mouvement haussier

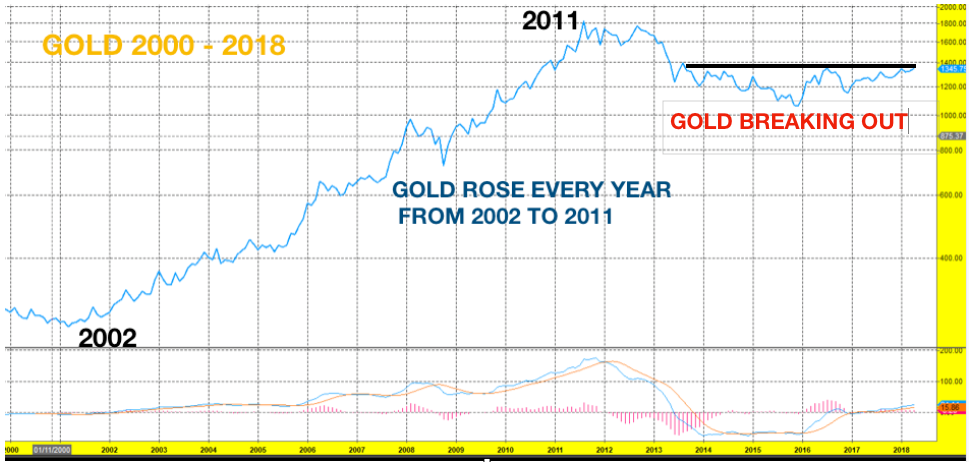

Le timing était assez chanceux. Comme le montre le graphique ci-dessous, l'or a augmenté chaque année en passant de 300 $, en 2002, à 1 920 $, en 2011. En 2013, une correction plus importante a débuté et s'est terminée en 2015. Depuis, l'or a progressé lentement, comme ce fut le cas en 1999-2001.

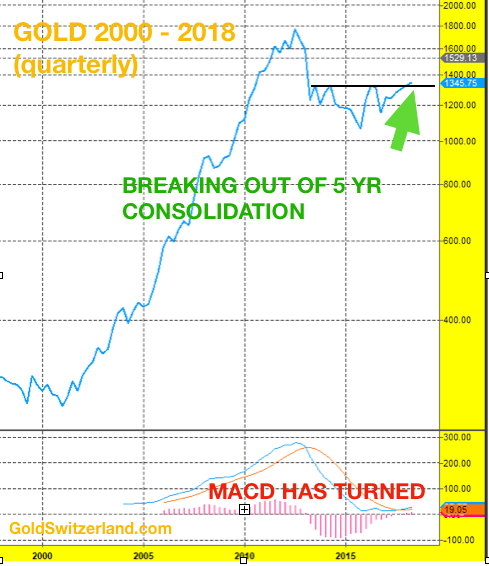

À mon avis, l'or est en train de sortir de sa consolidation de cinq ans. Nous devons obtenir une confirmation appropriée avec un mouvement à 1 400 $, mais la configuration du graphique trimestriel, confirmée par la hausse de l'indicateur MACD, est déjà un signe fort que le prochain mouvement de l'or vers de nouveaux sommets est imminent.

Le graphique ci-dessous montre également que l'or est dans une forte tendance à la hausse et que la correction mineure des cinq dernières années est terminée.

L'or physique pour préserver la richesse, pas pour spéculer

L'or ne doit pas être considéré comme un placement conventionnel en vue d'une appréciation du capital. Non, l'or a une fonction beaucoup plus importante que cela. Notre société a investi dans l'or en 2002 pour se protéger contre les risques du système financier. Mais aujourd'hui, les risques sont nettement plus élevés et les raisons d'acheter de l'or physique se sont renforcées.

On achète de l'or physique parce que :

- Il est une monnaie depuis 5 000 ans.

- C'est la seule monnaie à avoir survécu tout au long de l'histoire.

- Il garantit un pouvoir d'achat stable dans le temps.

- Il est rare et ne peut pas être imprimé. (La création illimitée d'or papier va bientôt s'effondrer.)

- Il est durable - Tout l'or jamais produit existe toujours.

- Il n'est la dette de personne - donc pas de risque de contrepartie.

- Il est détenu et négocié en dehors d'un système financier fragile, ce qui lui confère son indépendance.

- C'est l'actif ultime de préservation de la richesse et une assurance contre une économie mondiale pourrie.

Gold bug ?

Certains me voient comme un gold bug, un fervent partisan de l'or, mais ils se trompent. Nous avons acheté de l'or en 2002 comme protection contre les risques colossaux dans l'économie mondiale et le système financier. Nous ne sommes pas amoureux de l'or, mais nous pensons que c'est la meilleure protection disponible aujourd'hui. À un moment donné, l'or sera surestimé et surévalué. Nous recommanderons alors à nos investisseurs de vendre une partie de leur or, ou de l'échanger contre d'autres actifs sous-évalués. Ce moment ne devrait pas arriver avant plusieurs années.

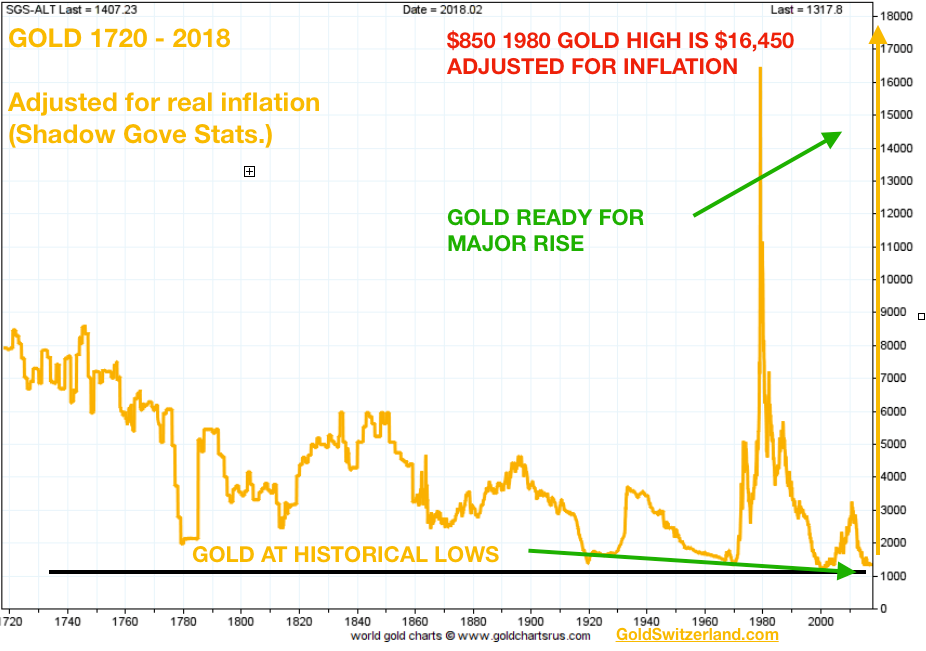

Le prix de l'or, ajusté à l'inflation, devrait être de 16 450 $ et celui de l'argent de 761 $

Aujourd'hui, à 1 350 $, l'or est aussi mal-aimé et sous-évalué qu'en 2002, lorsqu'il était à 300 $. Sur une base réelle, ajustée à l'inflation, l'or, à 1 350 $, est au même niveau qu'en 2002 (voir le graphique ci-dessous), et à son plus bas niveau depuis 300 ans. Le sommet de l'or à 850 $, en 1980, corrigé de l'inflation, serait l'équivalent de 16 450 $ aujourd'hui, soit un prix 12 fois plus élevé qu'à l'heure actuelle. Ce prix est plus conforme à nos prévisions.

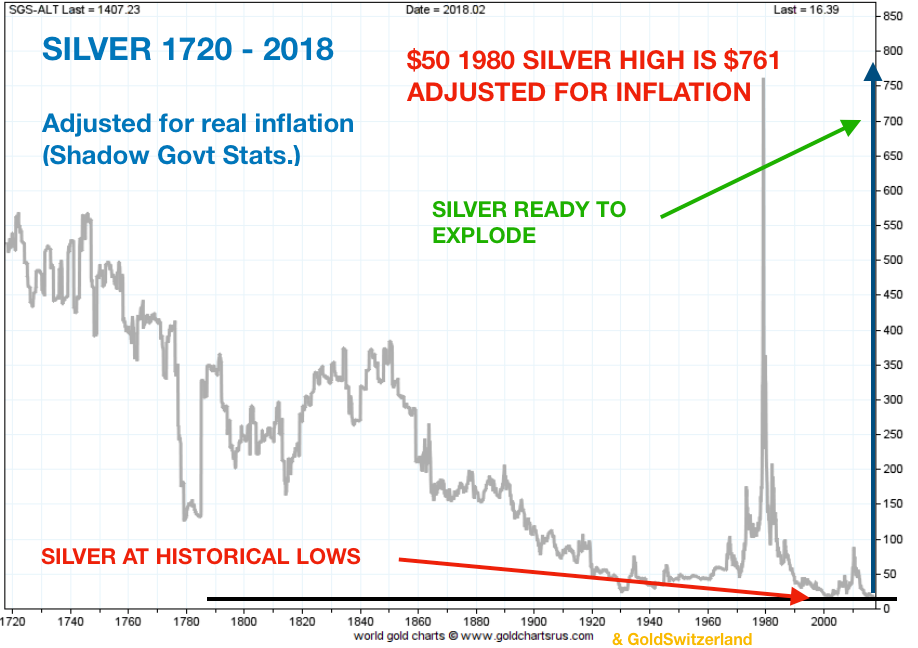

L'argent est encore plus sous-évalué. Sur la même base ajustée à l'inflation, l'argent est également à son plus bas niveau depuis 300 ans. À 17,20 $, le prix de l'argent, corrigé de l'inflation, est au même niveau qu'en 2000, lorsqu'il était à environ 4 $. Le sommet de l'argent à 50 $, en 1980, serait l'équivalent de 761 $ aujourd'hui - soit une multiplication par 44 du prix actuel.

Avec l'or à 16 450 $ et l'argent à 761 $, le ratio or/argent serait de 22, ce qui correspond aux niveaux historiques. Le ratio étant tout juste inférieur à 79 à l'heure actuelle, cela signifie que l'argent se déplacera presque quatre fois plus vite que l'or.

L'or et l'argent sont à des niveaux historiquement bas - corrigés par l'inflation

En gardant à l'esprit que la création de crédit a été exponentielle au cours de ce siècle, avec une dette mondiale qui a doublé depuis 2006 pour atteindre 250 000 milliards, l'or n'a aucunement reflété l'impression monétaire et la destruction totale de la papier-monnaie. Cela reste à venir. Une fois que l'intervention sur le marché "papier" échouera, ce qui pourrait arriver à tout moment, les mouvements de l'or et de l'argent seront explosifs.

Le moment est venu d'acheter de l'or et de l'argent physique. N'attendez pas qu'ils atteignent de nouveaux sommets, ce sera trop tard. Les deux métaux sont à leurs plus bas historiques, ajustés à l'inflation, et le risque baissier est minime. Ce sont probablement les actifs les plus sous-évalués à l'heure actuelle.

N'ignorez pas les risques géopolitiques, économiques et financiers extrêmement élevés. N'ignorez pas l'histoire. Alors que les métaux précieux sont à des niveaux extrêmement bas, il serait très imprudent de ne pas posséder une protection sous forme d'or et d'argent physique.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.