La plupart des investisseurs sont davantage intéressés par la possibilité de s'enrichir que par la préservation de leur patrimoine. C'est pourquoi ils continuent d'investir dans le marché boursier. Étant donné que le Dow a été multiplié par 39 au cours des 50 dernières années, cette stratégie s'est avérée payante. Depuis 2009 seulement, le Dow a été multiplié par 5 ! Il s'agit donc clairement d'une position gagnant-gagnant !

Cependant, comme l'a récemment affirmé Jeremy Grantham : Les actions américaines sont désormais "une véritable bulle épique". Pourtant, la plupart des investisseurs continuent d'ignorer cette réalité, tant la cupidité domine leurs émotions. Si les actions sont en hausse de 3800% depuis 1971, il n'y a aucune raison de croire que cela ne se poursuivra pas.

LES ACTIONS OU L'OR

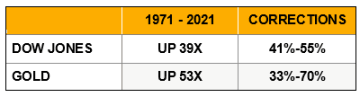

Au cours des 50 dernières années, le Dow Jones a subi 5 corrections violentes entre 41% et 55%.

En dépit de ces corrections, le Dow est aujourd'hui 39 fois plus élevé qu'en 1971.

Il existe un autre actif relativement mineur mais néanmoins important qui ne représente que 0,5% des actifs financiers mondiaux. Il est aujourd’hui 53 fois plus élevé qu’en 1971.

Cependant, le voyage n'a pas été de tout repos puisqu’il a subi trois corrections majeures en un demi-siècle, entre 33% et 70%.

Je fais évidemment référence à l'or.

Si l'on exclut les dividendes, l'or a surperformé le Dow Jones. Avec les dividendes réinvestis, le Dow a surperformé l'or de 3 fois. Si l'or avait été loué ou prêté, cela aurait permis de réduire quelque peu cet écart.

Cependant, la raison principale de détenir de l'or est qu'il n'est la propriété de personne d'autre et par conséquent, l'or physique ne devrait jamais être loué car cela va à l'encontre de son objectif premier qui est la préservation de la richesse.

Il faut également se rappeler qu'un indice boursier est souvent trompeur. Les entreprises en difficulté ou en faillite sont sans cesse retirées de l'indice et les entreprises les plus performantes y sont ajoutées. Un indice boursier dresse donc un tableau beaucoup plus positif que la réalité.

LE DOW VA CHUTER DE 97% EN TERMES RÉELS

Tout ce qui vient d'être dit est de l'histoire. Même si l'or a généré un excellent rendement, c'est ce qu'il adviendra du ratio Dow/Or à l'avenir qui déterminera si les investisseurs doivent continuer à investir dans les actions ou bien acheter de l'or.

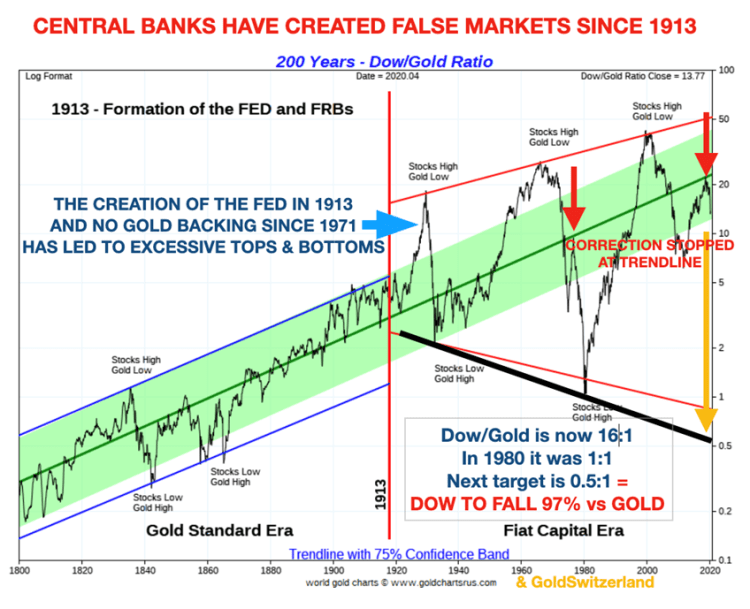

Le graphique ci-dessous du ratio Dow/Or nous donne une réponse.

L'or a atteint son plus bas en 1999, à 250 $, tandis que le ratio a culminé à 45. Le ratio a ensuite chuté à 5 en 2011 et a corrigé à partir de là pour atteindre 22,5 en 2018.

Depuis 2018, la tendance du ratio Dow/Or est à nouveau à la baisse. L'indicateur en bas du graphique correspond au MACD trimestriel, qui est une indication très importante de la tendance à long terme. Pour la première fois depuis le sommet de 1999, le MACD est en baisse en 2019. C'est un signe très fort que le ratio Dow/Or a repris sa tendance baissière à long terme.

Si nous examinons ensuite les perspectives à long terme du ratio Dow/Or, cela annonce très bien la direction que nous prenons.

La cible initiale de ce ratio est de 1:1, comme en 1980, lorsque l'or et le Dow étaient tous les deux à 850 $.

Cela impliquerait une chute de 94% à compter de maintenant.

Il est même très probable que le ratio atteigne la ligne de tendance baissière à long terme à 0,5:1, ce qui représenterait une baisse de 97 % par rapport à son niveau actuel.

Une chute de 97% au moins du Dow par rapport à l'or d'ici 2025 semble très probable.

Dans la mesure où ces types de mouvements sont très souvent dépassés, nous pourrions facilement observer un ratio Dow/Or de 0,2:1, ce qui signifierait une chute de 99% à partir d'aujourd'hui.

Pour obtenir une confirmation des dépassements majeurs de la "bande de confiance" (en vert), référez-vous aux sommets de 1929, 1966, 1980 et 1999.

Ce que cela signifierait pour le prix nominal de l'or ou du Dow n'a pas grande importance.

LES INVESTISSEURS EN BOURSE SERONT BALAYÉS

Les investisseurs boursiers doivent désormais passer des nuits blanches, sachant qu'ils sont sur le point de perdre jusqu'à 99% de leur richesse au cours des 5 prochaines années.

Je le répète, la détention d'actions pourrait totalement anéantir toute votre richesse en termes réels d'ici 2025.

Les répercussions seraient évidemment dévastatrices non seulement pour les investisseurs privés, mais aussi pour les fonds de pension, les institutions, ainsi que pour l'économie mondiale.

Cela entraînerait une dépression déflationniste destructrice au terme d'une courte période d'hyperinflation, tandis que les banques centrales appliqueraient le seul stratagème qu'elles connaissent : L'IMPRESSION MONÉTAIRE ILLIMITÉE.

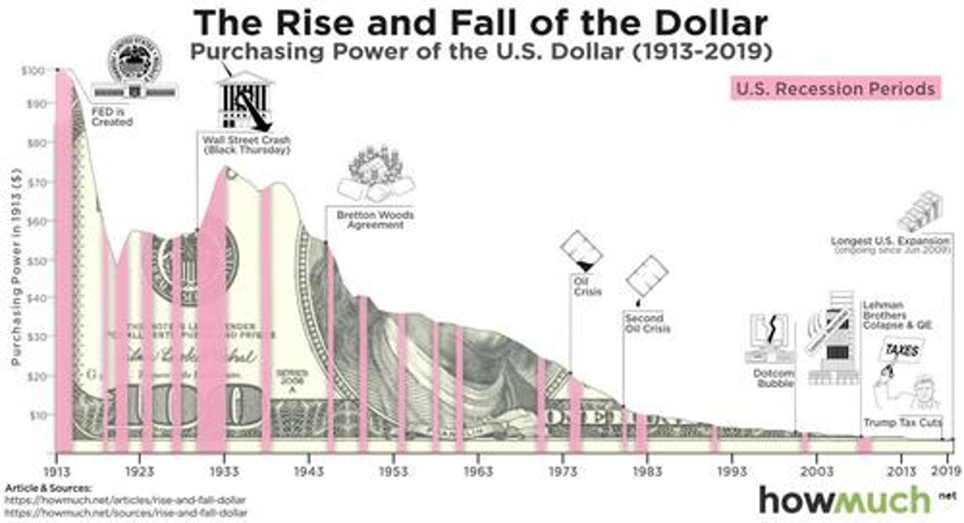

Cette fois-ci, le monde réalisera enfin que la monnaie imprimée n'a AUCUNE valeur.

Il en sera de même pour ceux qui détiennent des dollars américains lorsque la monnaie américaine aura achevé son mouvement d'un peu plus de 100 ans vers sa valeur intrinsèque de ZÉRO.

BULLE BOURSIÈRE ÉPIQUE : LA FIN D'UNE ÈRE

Comme l'a indiqué Jeremy Grantham, nous assistons actuellement à une bulle boursière épique qui risque de s'effondrer dans les prochains mois.

Hélas, nous n'allons pas seulement assister à un effondrement du marché boursier, mais également à la fin d'une ère d'au moins 300 ans et peut-être d'un cycle de 2000 ans.

Alors que le monde approche à grand pas de la paralysie économique et du confinement physique, il est difficile de voir comment cela pourrait bien se terminer. Au contraire, ce qui se profile à l'horizon ne peut que TRÈS MAL se terminer.

Comme je l'ai indiqué en septembre 2019, les problèmes actuels ont commencé à ce moment précis avec les fortes pressions exercées sur le système financier mondial. S'en est suivie une impression monétaire accélérée.

En février 2020, les banques centrales mondiales étaient extrêmement heureuses que la pandémie leur permette de justifier la situation de panique dans laquelle elles se trouvaient.

Le Covid-19 n'est pas à l’origine de la situation catastrophique dans laquelle est le monde actuellement. Il n'est qu'un terrible catalyseur qui garantira une fin dévastatrice à l'ère de la bulle mondiale.

Le Covid-19 a permis aux banques centrales de créer une avalanche de monnaie imprimée et de dettes, qui s'est déversée de manière chaotique sur la planète.

Et ce, sans avoir à expliquer au monde que le système financier était déjà défaillant avant même l'apparition du Covid. L'extraordinaire création monétaire qui a lieu actuellement ne sera critiquée que par très peu de personnes.

QUE FAIRE ?

Que doivent donc faire les investisseurs ?

C'est assez évident pour certains d'entre nous.

Commencez par vendre vos actions.

Les obligations pourraient tenir un peu plus longtemps, mais le marché obligataire connaîtra un effondrement spectaculaire au cours des deux prochaines années lorsque les banques centrales auront perdu le contrôle des marchés du crédit et des taux d'intérêt.

Préservez votre patrimoine et choisissez une assurance sous la forme de métaux précieux physiques (OR et ARGENT) et de certaines actions minières.

N'oubliez pas que si vous détenez des actions dans le système financier, vous vous exposez au risque de contrepartie.

Il est clair que les métaux précieux ne résoudront pas tous les problèmes au moment où l'économie mondiale implosera. Mais il est préférable de détenir la seule monnaie qui ait survécu dans l'histoire.

Dans pratiquement toutes les périodes de crise de l'histoire, l'or et l'argent ont été des valeurs sûres.

Comme je l'ai souvent souligné, la meilleure protection et le plus grand atout que vous puissiez avoir dans les moments difficiles réside dans un cercle familial, des amis proches et d'autres personnes sur lesquelles vous pouvez compter et qui peuvent compter sur vous. Aider les autres sera essentiel dans les années à venir.

Source originale: Goldswitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.