Depuis les sommets atteints en 2011, les investisseurs dans les métaux précieux ont dû s’armer de patience. Six ans plus tard, l’argent a perdu 66% depuis son plus haut à 50 $, et l’or 35% depuis son pic à 1 920 $. Il ne faut cependant pas oublier que ces deux métaux ont débuté ce siècle à respectivement 5 $ et 280 $. Mais cela n'est pas un motif de consolation pour ceux qui ont investi alors que les prix étaient au plus haut. Le meilleur moment pour acheter un actif est lorsque il est mal-aimé et sous-évalué, comme l’étaient l’or et l’argent au début des années 2000. Ce que peu d’investisseurs réalisent est que les niveaux actuels de l’or et de l’argent, lorsque l’on tient compte de l’inflation, sont très similaires à ceux de 2000-2002. L’or à 1 265 $ et l’argent à 17 $ sont une aubaine absolue, et il est peu probable qu’ils restent à ces niveaux pendant encore longtemps.

Pourquoi les marchés d'actifs sont-ils florissants, alors que l’or stagne ?

Alors que les métaux précieux ont corrigé pendant six ans, plusieurs marchés ont progressé. Il faut dire que l’impression monétaire et la création de crédit peuvent faire des miracles sur les marchés d’actifs… Depuis 2009, les actions américaines ont triplé et plusieurs autres classes d’actifs, comme l’immobilier, se sont appréciées substantiellement. La dette mondiale, depuis 2006, a grimpé de 75%, ou de 100 000 milliards $, et les taux à court et à long termes dans le monde occidental ont baissé de 5-6%, pour se retrouver entre un territoire négatif et 2%. Cela a alimenté les actions et l’immobilier mais, jusqu'à présent, les effets sur l’or et l’argent ont été limités.

Le marché des subprimes a provoqué la crise de 2006-2009. Depuis, des bulles immobilières se sont créées dans de nombreuses régions du monde. Le Canada, l’Australie, le Royaume-Uni, les pays scandinaves, Hong Kong et la Chine sont des endroits où les marchés de l’immobilier vont probablement s’effondrer dans les prochaines années, avec celui des États-Unis, toujours en bulle.

Pourquoi l’or et l’argent n’ont-ils pas suivi la plupart des marchés d’actifs dans leur ascension depuis 2009 ? Pour répondre à cette question, nous devons nous inscrire dans une perspective à plus long terme. Depuis le début du siècle, l’or a mieux performé que les autres classes d’actifs. Le Dow Jones, par exemple, a perdu 60% par rapport à l’or depuis le début de 2000. L’or a donc été un excellent investissement et le meilleur actif de préservation de richesse des années 2000.

La spéculation pourrait encore faire grimper le Bitcoin

Mais, depuis 2009, le prix de l’or n’a pas reflété l’impression monétaire et la création de crédit massive qui a eu lieu. Plusieurs investisseurs comparent l’or au Bitcoin. Le Bitcoin était à 3 $ en 2011, et il est maintenant à 2 700 $, une hausse absolument remarquable. J’avais déclaré que le Bitcoin serait un excellent investissement, et c’est le cas. Mais le Bitcoin n’a rien à voir avec la préservation de richesse. Tout comme pour la monnaie de papier, il n’y a pas d’actif tangible sous-jacent. Les crypto-devises dépendent entièrement du monde électronique et de l’internet. Alors, même si le Bitcoin peut continuer à grimper dans une fièvre spéculative, il ne remplacera jamais la seule monnaie à avoir survécu pendant plus de 5 000 ans. Le Bitcoin n’est qu’une crypto-devise parmi d'autres. De nouvelles crypto-devises sont régulièrement lancées et elles sont créées de la même manière que l’on imprime de la monnaie, sans contrepartie d’échange de services ou de biens. L’avantage majeur du Bitcoin, qui le rend si populaire, est qu’il n’est pas contrôlé par les gouvernements et qu’il ne peut donc être manipulé par eux. Mais si les crypto-devises venaient à avoir trop de succès, cela pourrait changer.

Les gouvernements contrôlent la montée de l’or

Le Bitcoin est, pour le moment, un investissement qui n’est pas influencé par les gouvernements et qui n’est pas manipulé. Les investisseurs adorent acheter quelque chose qui n’est pas sujet aux interventions des pouvoirs en place. Malheureusement, on ne peut pas dire la même chose pour l’or ou l’argent. Les gouvernements et les banques centrales ont discrètement admis qu’ils n’aimaient pas voir l’or grimper trop rapidement et que, donc, ils contrôleraient cette montée. Les gouvernements n’aiment pas l’or car il reflète leur mauvaise gestion de l’économie. Mais, comme les investisseurs dans l'or physique le savent, ce n’est pas le prix de l’or qui grimpe, mais bien la valeur de la monnaie fiduciaire qui baisse continuellement, à mesure que les gouvernements en impriment de plus en plus. Depuis la création de la Fed en 1913, toutes les devises majeures ont décliné de 97-99% par rapport à l’or. Le même scénario s'est produit à plusieurs fois dans l’histoire, comme lorsque l’Empire romain s’est effondré. La teneur en argent du denier romain est passée de 100% à 0% entre les années 180 et 280.

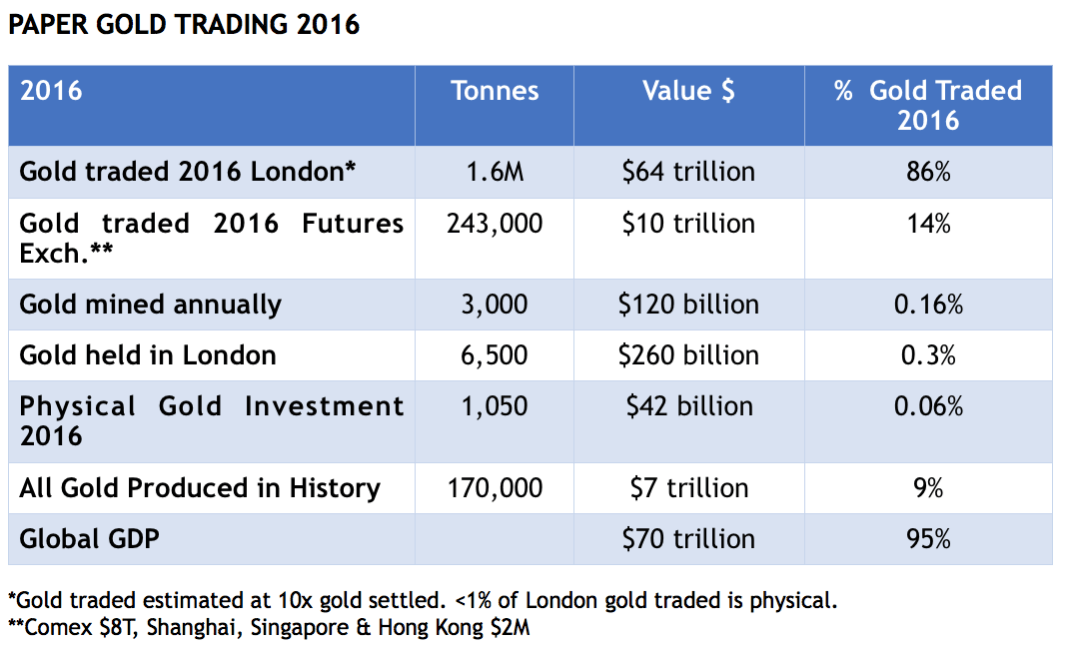

Le volume des transactions d’or-papier est étourdissant

Les gouvernements et les banques centrales disposent de moyens très efficaces pour manipuler le prix de l’or, et c’est la raison principale pour laquelle l’or n’a pas grimpé comme le Bitcoin. Mais cela va changer. Si nous regardons le marché de l’or-papier, la quantité de transactions papier est étourdissante. En 2016, plus de 10 000 milliards $ d’or-papier ont été échangés sur les quatre principales bourses, le COMEX en représentant au moins 76%. 10 000 milliards $, soit plus que tout l’or jamais produit dans l’histoire, c'est-à-dire 7 000 milliards $. Mais le volume d’or-papier sur les marchés à terme n’est rien comparé à la quantité d’or-papier échangée par les banques de la LBMA à Londres. En 2016, on estime qu’il s’est négocié plus de 64 000 milliards $ au total. Moins de 1% était du physique. Si l’on additionne les transactions des marchés à terme et du LBMA, nous obtenons le montant étourdissant de 74 000 milliards $ annuel. Il s'échange plus d’or-papier dans le monde que de biens et services, puisque le PIB mondial s'élève à 70 000 milliards $. L’or négocié en 2016 représente 600 fois l’or extrait chaque année. Encore plus incroyable, le volume d’or-papier échangé en 2016 est dix fois plus élevé que tout l’or produit dans l’histoire.

Avec de telles quantités d’or-papier, il est clair que le marché de l’or n'a aujourd’hui plus aucun rapport avec l’or physique. L’augmentation annuelle d’or physique dans le monde en 2016 a été de 3 000 tonnes, ou 120 milliards $. Cela ne représente que 0,16% de tout l’or négocié en 2016. Le prix de l’or n'a donc rien à voir avec le marché physique, vu qu’il est établi par un marché papier 600 fois supérieur à la production aurifère annuelle. Aussi longtemps que ce marché papier existera, il sera facile de manipuler le prix de l’or physique, avec un effet de levier de 600:1 par rapport à la production annuelle.

Le gouvernement américain garde le prix de l’or bas afin de dissimuler le plus grand schème de Ponzi au monde

Sans cette manipulation flagrante, le prix de l'or serait à des multiples du prix actuel de 1 265 $. Le crédit, dans le monde entier, augmente exponentiellement sans donner aucun signe de ralentissement. Depuis 2006, les six plus grandes banques centrales ont imprimé plus de 13 000 milliards $. Sur la même période, la dette mondiale a augmenté de 70%, ou 100 000 milliards $. Les gouvernements dépriment le prix de l’or pour dissimuler leur gestion frauduleuse de l’économie. Les déficits chroniques qui s’accumulent depuis 55 ans, combinés à l’impression monétaire pour couvrir la dette, sont totalement scandaleux et constituent le schème de Ponzi le plus flagrant de l’histoire. Avec des emprunts record, les taux d’intérêt seraient, dans un marché libre, d’au moins 10-15%. En lieu et place, les taux à court terme sont à des niveaux auxquels les épargnants n’obtiennent qu’un rendement insignifiant. Les politiques désastreuses des gouvernements ne permettent pas aux gens ordinaires d'obtenir de bons rendements sur leur argent. Au lieu de cela, les banques et les riches peuvent emprunter à un coût pratiquement nul et utiliser l’effet de levier plusieurs fois pour obtenir de juteux rendements sur les marchés d’actifs qui sont gonflés.

Le prix actuel de l’or n’a aucun rapport avec la valeur réelle de l’or

Les investisseurs qui détiennent de l’or physique comprennent l’importance de la préservation de richesse, même s’ils savent que les prix actuels de l’or et de l’argent n’ont rien à voir avec la valeur réelle de ces métaux. Nous verrons ce prix réel dans les années à venir, lorsque la manipulation du marché de l’or-papier échouera car les détenteurs d’or-papier exigeront la conversion en or physique. À ce moment-là, l’enfer s'abattra sur les marchés de l’or et de l’argent et le prix deviendra "sans offre", ce qui signifie qu’il n’y aura plus d’or ou d’argent disponible à n’importe quel prix. Pour ceux qui comprennent qu’il reste très peu de temps avant que la dette et les bulles d’actifs n’implosent, l’or physique, ainsi qu’un peu d’argent, sont l’assurance ultime, à condition que les métaux soient détenus hors du système financier. Pour les quelques-uns qui détiennent de l’or physique et de l’argent physique, ce n’est pas qu’une question de patience en attendant l’effondrement, mais aussi la garantie que vous serez protégé à ce moment-là.

Le dollar en baisse… de mauvais augure

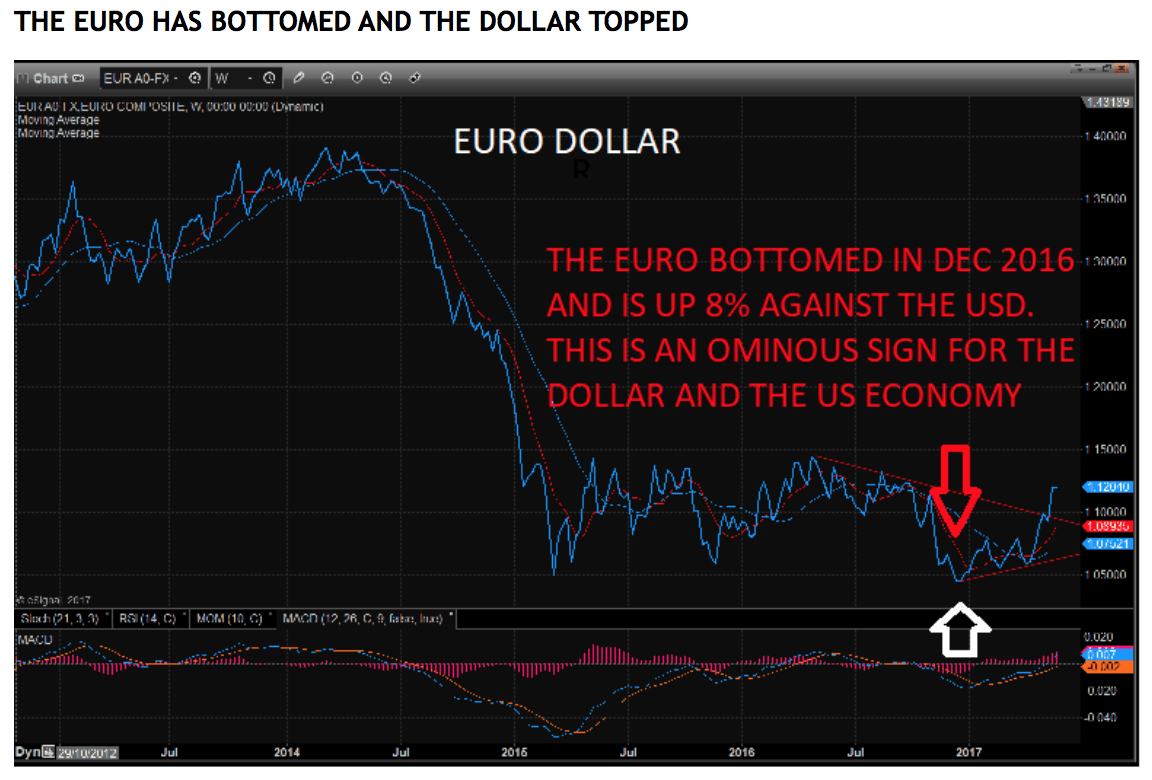

Je regarde quelques indicateurs pour prédire le retournement des marchés et quand les problèmes vont sérieusement commencer. Selon moi, le dollar US est un indicateur important. Le dollar, une devise en faillite, nous indiquera à quel moment les marchés et l’économie se retourneront. Depuis des années, tous les "experts" anticipent une baisse de l’euro et un renforcement du dollar. Bien sûr, l’euro est une piètre devise, artificielle, qui ne devrait même pas exister. De plus, la situation dans la zone euro est catastrophique. Mais le jeu des devises est un jeu relatif, et les États-Unis ont des problèmes économiques encore plus grands que ceux de l’Europe. Les États-Unis sont aussi le pays le plus criblé de dettes au monde. Le dollar aurait dû s’effondrer il y a longtemps, mais la concurrence est trop faible, avec toutes ces économies mal gérées, et il ne tient que grâce à son statut de devise de réserve. Mais les jours de gloire du dollar tirent à leur fin. Il semble que le dollar ait atteint un pic en décembre 2016 et qu’il entamera bientôt son voyage vers sa valeur intrinsèque de zéro.

Souvent, lorsque les marchés se retournent, il y a un catalyseur. Il est intéressant d'observer que les marchés de devises sont bien plus "intelligents" que ceux des actions, des obligations ou des métaux. La raison principale est que les marchés de change sont tellement énormes qu’ils sont très difficiles à manipuler, sauf lorsque toutes les banques centrales coordonnent leurs interventions. Mais aujourd’hui, la Chine et la Russie, par exemple, ne sont pas très intéressées par une coopération avec les États-Unis. Même les États-Unis veulent un dollar plus faible. L’élection de Trump a été mal encaissée par les marchés de change, vu que le dollar a chuté tout juste après sa victoire, tandis que les actions ont continué de grimper.

Un autre catalyseur venant des États-Unis est la situation politique. Chaque jour apporte son lot de nouvelles provenant de Washington. Certains cercles sont déterminés à se débarrasser de Trump. Il pourrait même décider de démissionner lui-même. La probabilité qu’il soit encore président dans quatre ans baisse de jour en jour.

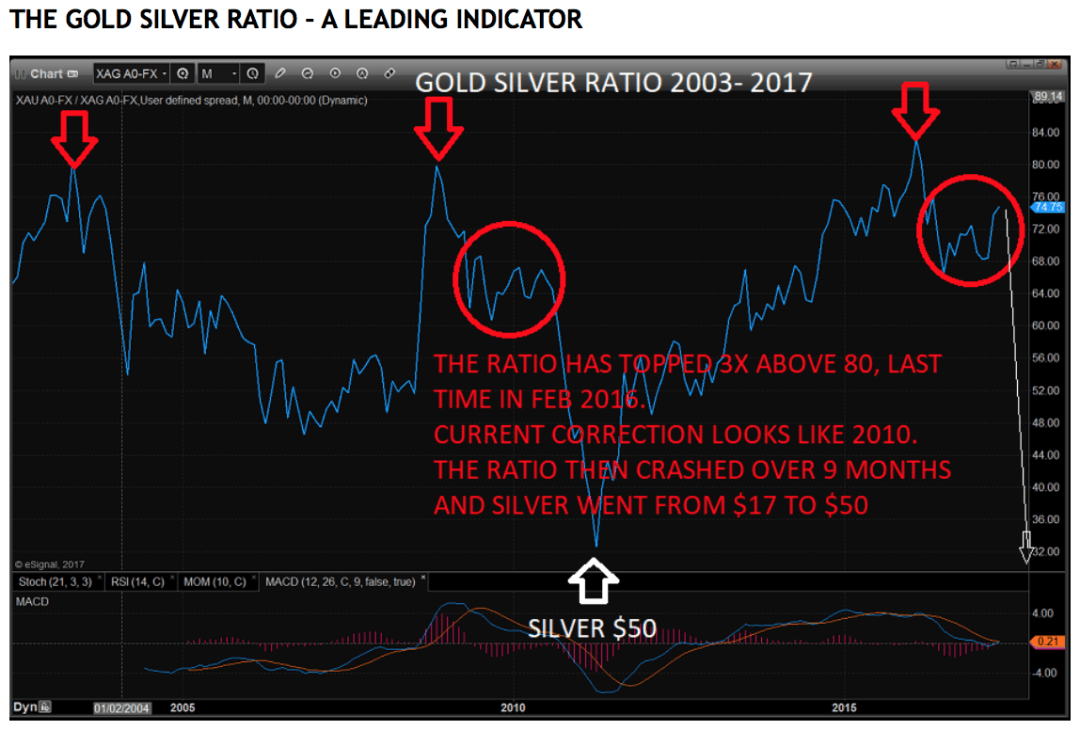

Ratio or/argent : chute majeure à venir

L’autre indicateur que je surveille de près est le ratio or/argent. Ce ratio s’est retourné en février 2016, de son niveau au-dessus de 80. C'est la troisième fois au cours des dernières 14 années que nous observons un retournement à ce niveau. Après un pic du ratio en 2008, le véritable effondrement est survenu en 2010-2011, lorsque le ratio a décliné pendant une période de neuf mois et que l’argent est passé de 17 $ à 50 $. La correction actuelle semble assez semblable à 2010, juste avant la grande chute du ratio. Lorsque le ratio or/argent se retourne et décline fortement, c'est un signe de force à venir dans les métaux précieux et de faiblesse dans le dollar. C’est exactement ce qui est arrivé en 2010-2011, quand le ratio s’effondrait.

retournements majeurs sur les marchés en 2017

Alors, il est probable que nous voyions des retournements majeurs sur les marchés d’ici la fin de l’été, voire le début de l’automne. De toute manière, nous assisterons bientôt au début de l’effondrement des marchés actions à travers le monde, et à une forte chute du dollar. Les marchés obligataires chuteront également, malgré les tentatives des banques centrales de garder les taux d’intérêt bas.

Les principaux bénéficiaires de la crise à venir seront l’or et l’argent physique. Les banques centrales perdront leur capacité à manipuler ces marchés, et nous découvrirons alors le vrai prix de l’or et de l’argent. Ce prix sera probablement à des multiples de son niveau actuel. Il reste encore du temps pour protéger ses actifs des chocs à venir, mais ce temps est très, très court.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.