L’économie américaine continue d'envoyer des signaux contradictoires. L’indice de surprises économiques de Citigroup (CESI) rebondit cette semaine :

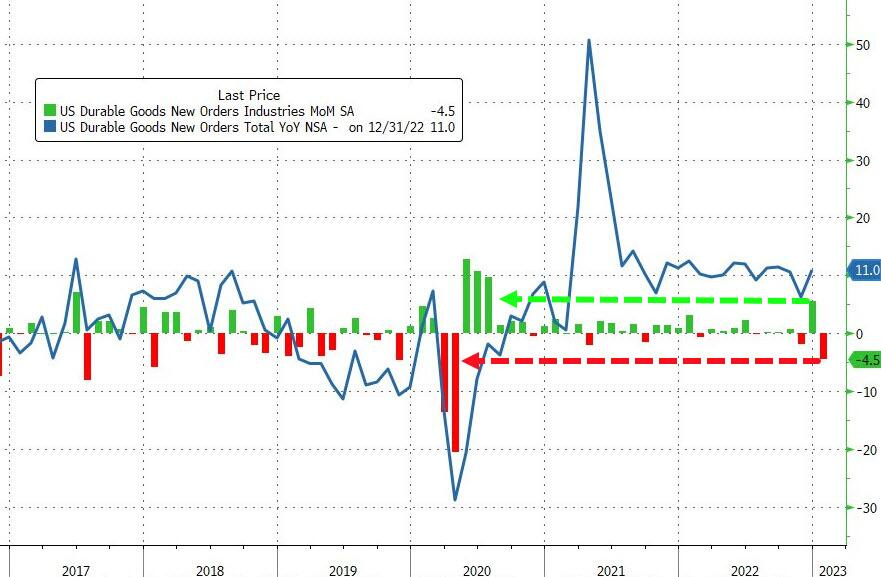

Dans le même temps, les commandes de biens durables repartent nettement à la baisse :

Le consommateur continue de résister, mais ces derniers chiffres montrent que les entreprises se préparent à abaisser leurs prévisions de croissance.

Mais rien n’indique un ralentissement brutal de la demande. Cette situation permet à la Fed de continuer à espérer un atterrissage en douceur de l’économie. En encourageant la prise de risques, ce discours va à l'encontre de la politique de lutte contre l'inflation et ne prend pas en compte les effets décalés d'un changement de politique monétaire. De nombreux observateurs s’attendent désormais à ce que l’économie soit affectée par les hausses de taux avec un plusieurs mois de décalage : les effets de cette hausse des taux ne se sont pas encore matérialisés dans l’économie réelle. Après avoir tardé à contrôler l’inflation, puis raté ses prévisions sur le caractère transitoire de celle-ci, la Fed risque de commettre une erreur en ayant un discours trop modéré sur les risques de ralentissement. Cette nouvelle erreur de politique monétaire augmenterait la probabilité d'une récession.

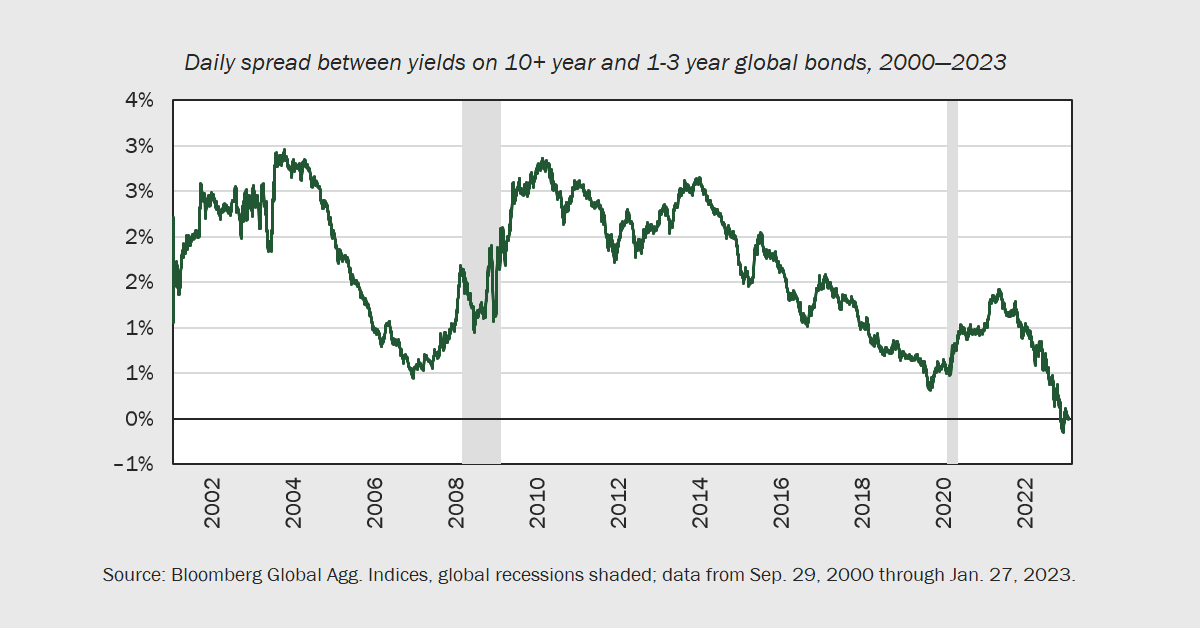

L’inversion des taux (entre le 10 ans et le 2 ans en particulier) indique l’arrivée d'une récession aux États-Unis d’ici la fin de l’année :

En 2007, l’inversion de la courbe des taux avait été le signal d’une entrée en période de récession.

Cet indicateur est-il toujours aussi précis aujourd'hui ? La courbe est moins lisible à cause des achats de la Fed et du Trésor. Comment accorder du crédit à ces indicateurs lorsque les banques centrales (et même le Trésor) deviennent des acteurs majeurs de ces marchés qui, de fait, ne sont plus libres et ne permettent plus de déterminer la véritable valeur de l'écart de taux ?

Une mauvaise prévision de récession peut avoir des conséquences dommageables sur une stratégie de placement ! Pour l'instant, bien que les chiffres économiques américains ne soient pas impressionnants, ils témoignent tout de même d'une certaine résistance, en particulier du côté des consommateurs.

Malheureusement, la situation est bien différente en Europe.

Le PIB allemand a reculé au dernier trimestre 2022 :

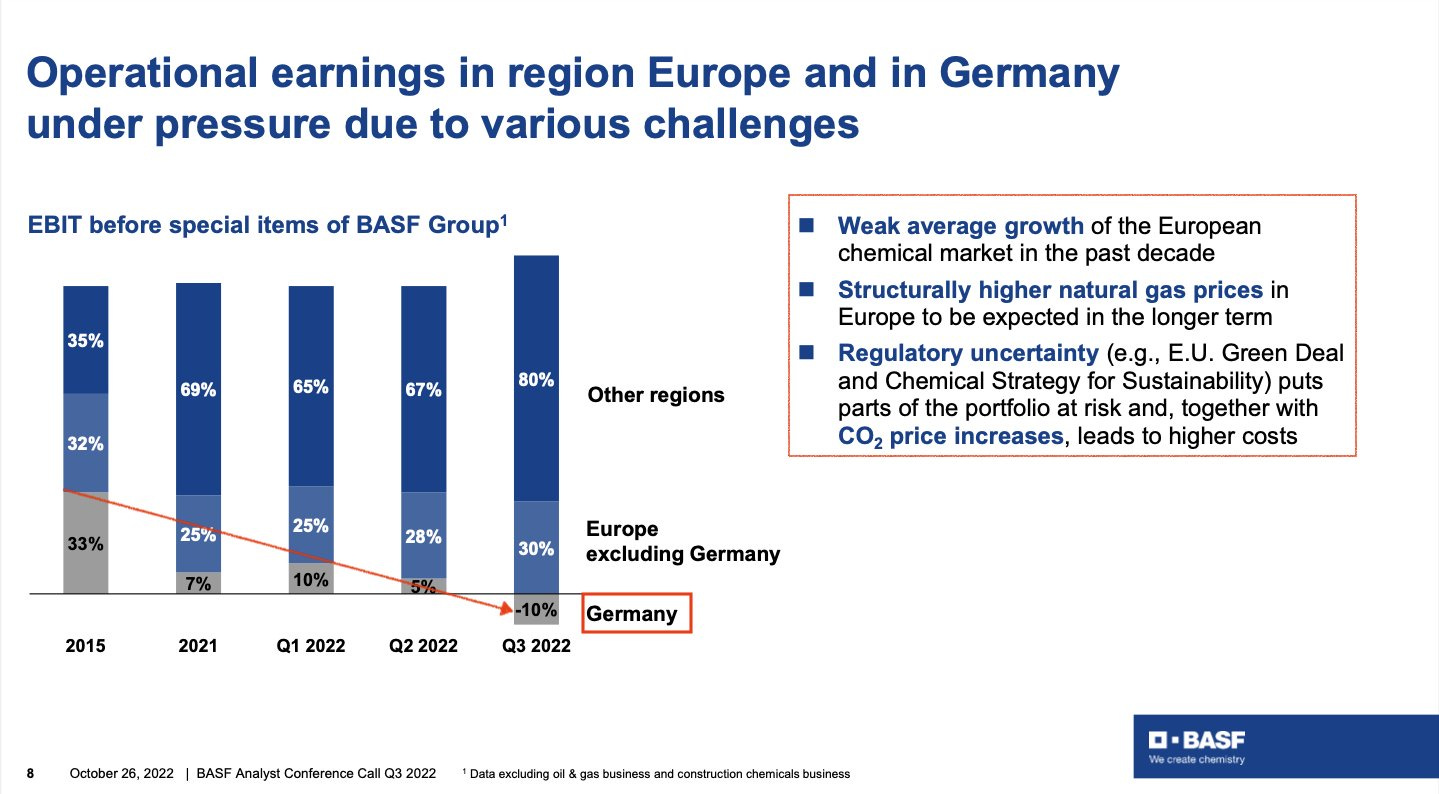

Le géant mondial de la chimie BASF a annoncé la fermeture permanente de plusieurs unités de production sur son site historique de Ludwigshafen, entraînant la suppression de 2 600 emplois, principalement en Europe. Selon le président de l'entreprise, Martin Brudermüller, "la compétitivité de l'Europe souffre de plus en plus" à cause de la hausse des coûts de l'énergie.

L'érosion des marges du groupe chimique allemand a commencé avec la baisse de l'activité industrielle en Europe et s'est aggravée avec la crise énergétique. L'année dernière, l'activité a été déficitaire, obligeant BASF à chercher de la croissance ailleurs pour compenser ses pertes en Allemagne.

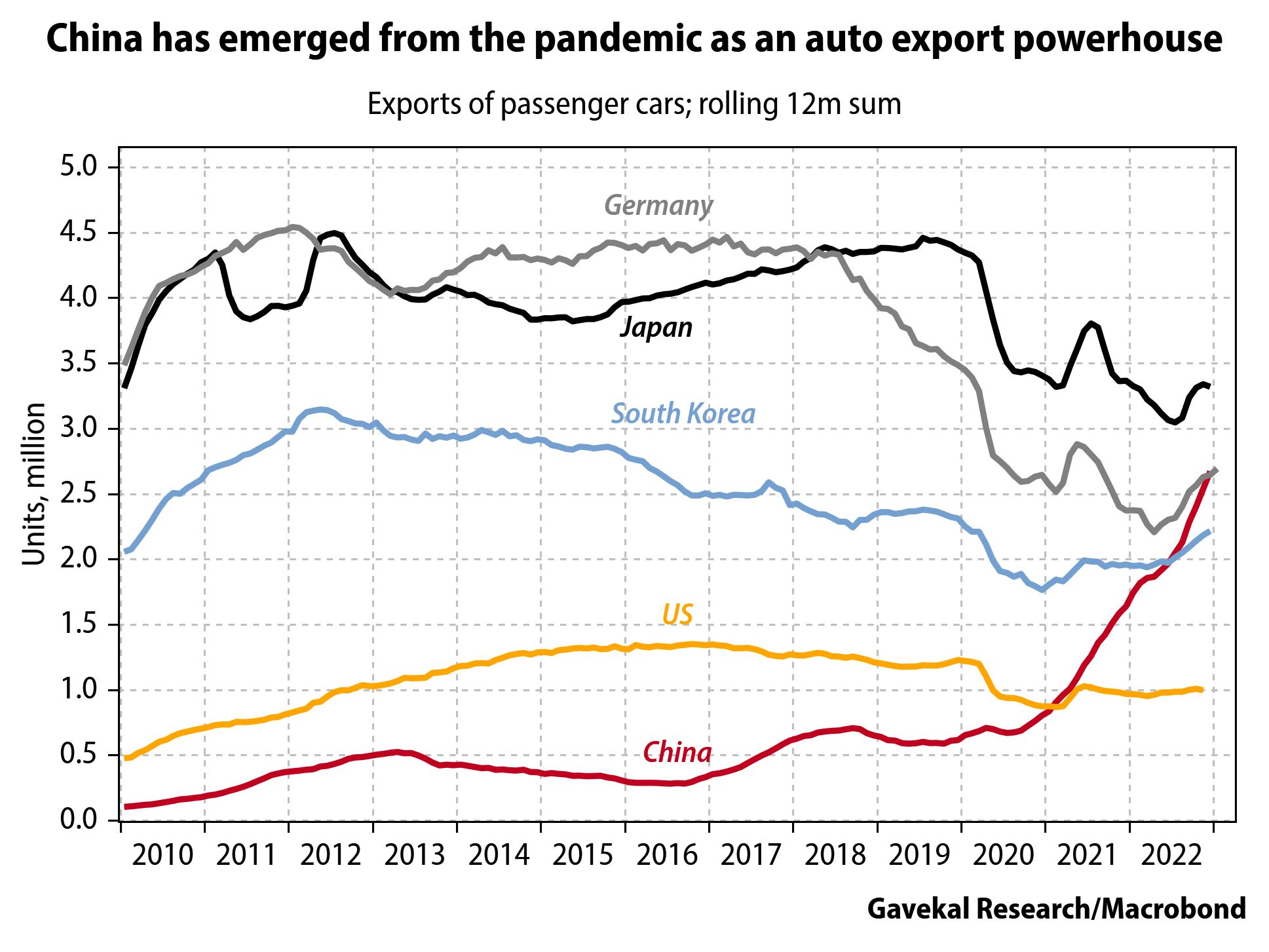

La chimie est le premier secteur industriel touché par la crise énergétique. Cependant, un autre secteur phare de l'industrie allemande est menacé : l'automobile subit une transformation radicale, notamment avec l'arrivée massive de concurrents chinois plus dynamiques dans le domaine des modèles électriques.

La Chine est en passe de dépasser l'Allemagne en tant que premier exportateur mondial de voitures. Plus préoccupant encore, l'Allemagne a du mal à prendre une part significative du marché intérieur chinois. Après la chimie, le deuxième pilier de l'industrie allemande est en train de chanceler.

La désindustrialisation de l'Allemagne se poursuit avec une baisse de 3,6% de l'investissement privé en machines et équipements au quatrième trimestre. Non seulement les usines ferment, mais les entreprises allemandes cherchent désormais à investir dans d'autres régions du monde pour rester compétitives.

L'Allemagne, autrefois l'un des pays les plus avantagés par la globalisation, subit de plein fouet les conséquences de la déglobalisation et de la hausse des coûts énergétiques.

Dans le même temps, les tensions géopolitiques ont atteint un nouveau seuil critique cette semaine, notamment avec la proposition d'un plan de paix par la Chine pour mettre fin au conflit en Ukraine. Si ce plan n'est pas discuté, la Chine pourrait être amenée à mettre fin à sa neutralité officielle et à fournir des armes à la Russie.

L'événement géopolitique de la semaine est le changement radical de discours de la Chine envers les États-Unis.

Dans une intervention d’une rare virulence, le porte-parole du ministère chinois des Affaires étrangères Wang Wenbin a rappelé qu'en 240 ans d'histoire, les États-Unis n’ont passé que 16 ans sans guerre et ont essayé d’assassiner plus de 50 dirigeants étrangers...

La diplomatie chinoise, plutôt mesurée jusqu'à présent, durcit le ton, ce qui marque une escalade dans la situation géopolitique mondiale.

Le cours de l'or témoigne de cette incapacité à faire redescendre la fièvre déclenchée par le conflit en Ukraine.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.