Bienvenue dans le monde merveilleux des illusions, un monde où très peu de gens peuvent voir la différence entre la réalité et la fantaisie. Peut-être n’existe t-il aucune différence… Il n’y a qu’à regarder les élections aux États-Unis et les candidats; Vu de ce côté de l’Atlantique, cela ressemble à une vraie fantaisie. Il est difficile de prendre au sérieux le processus électoral dans son ensemble, ainsi que les candidats. Mais c’est dans ce monde que nous vivons aujourd’hui. Je me posais la question, la semaine dernière, après avoir vu des gens dans plusieurs pays européens courir à la campagne et en ville, pourchassant des monstres Pokémon, si les candidats présidentiels ne faisaient pas également partie du jeu…

Les marchés actions sont déconnectés

Il semblerait que les marchés soient eux-aussi illusoires. Comment expliquer que le Dow Jones se situe 63% au-dessus de son sommet de 2000, alors que les actions de l'Euro Dow 50 ont perdu 45% durant la même période et celles des marchés émergents 36%, du Brésil et de Hong Kong 35%, du Nikkei 25% et de Shanghai 49%, toutes depuis 2014-2015 ? Nous vivons dans une économie mondiale totalement interconnectée, mais il semble qu’il y ait de plus en plus d’illusionnistes aux États-Unis qui peuvent défier la réalité. Avec les profits des sociétés qui déclinent rapidement, une cinquantaine d’années de déficits budgétaires et des comptes courants, 95 millions de personnes hors du marché du travail, près de 50 millions qui bénéficient des coupons alimentaires (food stamps), le PIB du 2ème trimestre à 1,2% (si les taux réels d’inflation étaient appliqués, le PIB serait négatif), et avec une dette en croissance exponentielle de plus de 200 000 milliards $ (incluant le passif non capitalisé), on peut se demander quel genre d’herbe fument les investisseurs américains.

Ce Dow Jones illusoire a terminé le mois de juillet à un record mensuel historique. Les marchés actions, en général, ont tendance à ignorer complètement la réalité, et les marchés américains, en particulier, sont sur une autre planète. L’indice Schiller cours/bénéfice est désormais à 27, alors que la moyenne est de 16; le marché américain est dans une bulle.

Les actions vont décliner de plus de 95% par rapport à l’or

Malgré la manipulation de l’or et des actions aurifères, ce dernier finira toujours, avec le temps, par révéler la vérité. La vérité est que le marché boursier américain, même gonflé aux stéroïdes, sous-performe en termes réels, même s'il atteint de nouveaux sommets. Depuis décembre 2015, le Dow Jones a décliné de 19% en termes réels, ce qui signifie évidemment contre l’or. Cela établit le ratio Dow/or à 13,6. Le Dow Jones est dans une tendance baissière contre l’or depuis 1999, et a décliné de 70% en 17 ans. Mais cela n’est pas terminé; ce ratio atteindra le bas de 1:1 de 1980, et passera certainement à 0,5:1. Cela signifiera-t-il que l’or atteindra 10 000 $ et le Dow Jones 5 000 points ? Ou le Dow Jones atteindra-t-il le niveau hyperinflationniste de 40 000 points de Martin Armstrong, qui pousserait l’or à au moins 80 000 $ l’once ? Dans les deux cas, le Dow Jones perdra au moins 95% par rapport à l’or.

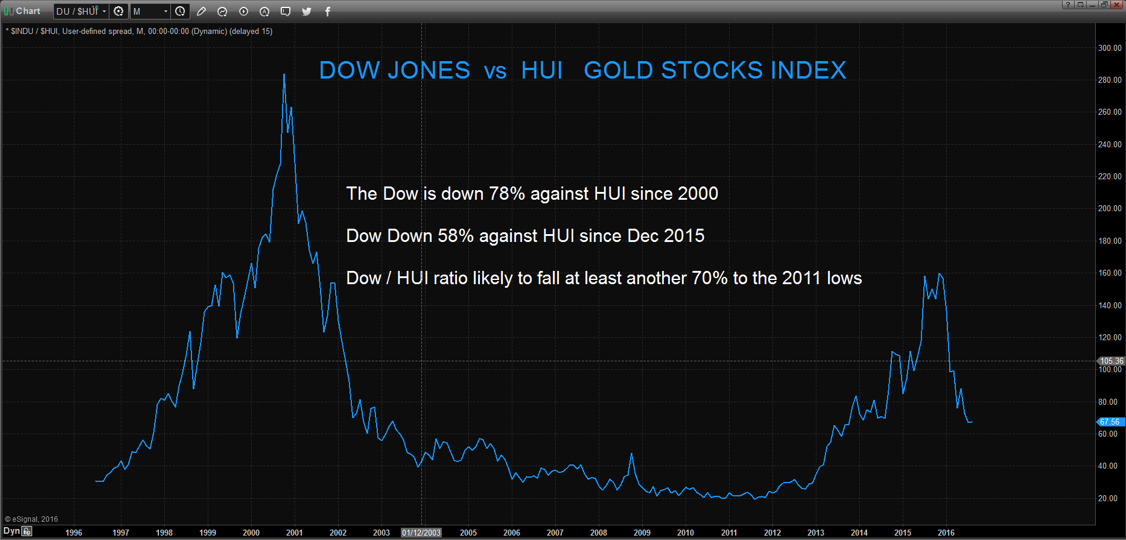

Contre les actions sur l’or, le Dow Jones a décliné lourdement de 58% lors des sept derniers mois. Cet indice atteindra probablement son niveau de 2011. Cela signifie que le Dow Jones perdra 72% supplémentaires contre l’indice HUI.

La dette globale est à 30 fois le PIB

Mais l’illusion ne s’arrête pas aux marchés boursiers. Le système bancaire mondial est une illusion encore plus grande. Le système financier était en faillite en 2006, mais les gouvernements et les banques centrales ont réussi à le sauver en injectant 25 000 milliards $ et en autorisant les banques à évaluer tous leurs actifs toxiques à maturité plutôt qu'à leurs valeurs de marché. Nous voici dix ans plus tard, et le système financier est en pire état qu’en 2006. Depuis, la dette globale a augmenté exponentiellement de 65%, en passant de 140 000 milliards $ à 230 000 milliards $. Et ces chiffres n’incluent même pas le passif non capitalisé et les produits dérivés qui représentent environ 2 000 000 milliards. Cela donne une dette totale de plus de 30 fois le PIB mondial. Mais il s’agit d’une comparaison boiteuse. Disons que l’on pourrait épargner 5% du PIB annuellement pour réduire la dette, en étant optimiste. De toute façon, avec 5% du PIB, il faudrait plus de 600 ans pour se débarrasser de toute la dette. Peu importe la façon que de calculer, le monde est en faillite et ne pourra jamais rembourser ses dettes, ni ne pourra même rembourser les intérêts sur ces dettes, s’ils sont au-dessus de zéro.

Les stress tests pour les banques : une vraie farce

Les grandes banques viennent tout juste de passer un stress test illusoire. Des pays comme le Portugal et la Grèce étaient naturellement exclus, vu que leurs banques sont en faillite. Les critères ont été établis de façon à ce que toutes les banques puissent réussir le test, sauf la banque italienne Monte dei Paschi. Tout le monde savait que cette banque était en faillite, il était donc impossible de tricher. Autrement, dans ce monde illusoire, toutes les banques ont été considérées en bonne santé. Les plus performantes étant les banques suédoises, la Swedbank et la Nordea en tête. Cela est particulièrement fascinant parce que, il y a quelques semaines, le régulateur suédois, dans un rapport interne, a fait part de son inquiétude face à la sous-capitalisation sévère de Nordea, à hauteur de 50 à 80 milliards SEK. Ce rapport a été étouffé rapidement et clairement ignoré dans le stress test.

La défaillance du FMI vient d’être révélée par le Bureau indépendant d’évaluation du FMI (IEO). L’acronyme FMI veut dire Fond monétaire international, mais Fond manipulatoire international lui conviendrait parfaitement, parce que le FMI est une entité politique au service de ses maîtres. Le récent rapport de l’IEO condamne le FMI pour mauvaise évaluation et suffisance au sujet de la Grèce. Toutes les projections et actions du FMI ont été un échec total, selon le rapport, et ont contribué au déclin de la Grèce. En d’autres mots, ce rapport confirme que le FMI n’a aucune idée de ce qu’il fait. Le FMI semble plus intéressé par les manipulations politiques que par l’aide monétaire. Les déclarations publiques du FMI autour du vote pour le « Brexit » le confirment.

Les banques centrales du monde entier s’évertuent à essayer futilement de se sortir du pétrin qu’elles ont créé. Au Japon, l’Abenomics est un échec total, malgré l’impression monétaire illimitée et les taux d’intérêt négatifs. Avant que l’économie japonaise ne coule dans le Pacifique, il y aura émission perpétuelle d’obligations à intérêts zéro ou négatifs, et encore plus de helicopter money. Le Japon fait tout ce qu’il peut pour gagner la course vers le bas des devises, mais avec le yen qui se renforce, la course est difficile pour le Japon. Depuis 2015, la Réserve fédérale fait croire au monde que les taux grimperaient en 2016. Déjà, en décembre, lorsque la Fed haussa les taux en laissant présager d’autres hausses subséquentes, j’avais dit que les États-Unis se dirigeraient également vers des taux négatifs, et cela me semble toujours probable pour 2016.

Il ne restera que l’or comme monnaie

Le dollar US a l’air plutôt malade aujourd'hui. Il est probable que le dollar entamera bientôt une longue baisse séculaire. La devise internationale de réserve est grandement surévaluée et, à cause de l’état de l’économie américaine, avec ses dettes qui augmentent, les déficits budgétaires et des comptes courants, le dollar entrera bientôt dans la dernière phase de son retour à sa valeur intrinsèque de zéro. C’est une course entamée il y a cent ans, mais il semble bien que le dollar sera la première des principales devises à atteindre zéro. Cela aura des effets significatifs sur la dette et les marchés boursiers.

L’or et l’argent seront les principaux bénéficiaires du déclin du dollar. Ceux dont les investissements sont basés sur le dollar US disposent encore d’une fenêtre pour sortir du dollar et des États-Unis, mais, bientôt, il y aura des restrictions sur les échanges.

Il est très important de ne pas détenir de l’or illusoire, ou de papier. Il doit s’agir d’or physique ou d’argent stocké hors du fragile système bancaire. Je ne recommande pas les ETF. La plupart des ETF ne possèdent pas suffisamment de métal, même s’ils le prétendent. S’ils en détiennent, c’est dans des banques, là où les investisseurs ne devraient pas le conserver. De plus, la propriété de l’or est sujette à des risques de contrepartie, puisqu’elle est garantie par un morceau de papier détenu au sein du système financier. Les métaux précieux physiques, détenus de la bonne manière, sont la meilleure assurance que les investisseurs puissent avoir contre un système financier entièrement pourri.

Source originale: GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.