L’intérêt de la détention d’or

Les banques centrales sont devenues acheteuses nettes d’or en 2010, juste après la crise financière, l’or demeurant une classe d’actifs attrayante pour les gestionnaires de réserves de banque centrale. Au milieu des incertitudes liées à la Covid-19, le métal jaune agit comme un « actif refuge » que l’on peut conserver et vendre en cas de problème de liquidité.

Avec la hausse des prix de l’or et dans le contexte de la crise du coronavirus, l’or est rarement apparu aussi attrayant qu'aujourd'hui. Les banquiers centraux ont réduit leurs taux d’intérêt directeurs et ont agressivement élargi leurs programmes d’achat d’actifs au cœur de la pandémie. Certes, cela a soutenu des politiques budgétaires expansionnistes pour pallier aux effets du confinement de la population, mais cela a également contribué à la baisse des rendements des obligations souveraines.

A suivi la ré-augmentation des taux longs des obligations américaines à 10 ans à partir d’août 2020, renforcée ensuite avec les perspectives de croissances économiques anticipées grâce à l’arrivée de vaccins contre le coronavirus, présentés comme très très efficaces par leurs émetteurs.

En août 2020, les banques centrales sont ainsi devenues vendeuses nettes d’or pour la première fois en environ 18 mois. L’Ouzbékistan a notamment réduit ses réserves d’or de près de 32 tonnes ce mois-là, probablement suite à des difficultés de financement pour répondre à la crise sanitaire. Les pays en difficulté et les pays producteurs d’or pourraient effectivement adopter ce genre de stratégie. Il faut souligner néanmoins que l’Ouzbékistan a des activités d’extraction d’or et semble très favorable à la détention de métaux précieux par ces citoyens, car elle émet depuis novembre 2020 des lingots scellés avec un QR code.

Les banques centrales ont des exigences concurrentes sur leurs stratégies d’investissement. La diversification semble être le principal moteur de l’intérêt des banques centrales pour l’or. Une autre considération importante pour la détention d’or est le coût d’opportunité, qui traduit les bénéfices qu'un investisseur aurait pu recevoir d'un projet d'investissement alternatif. En raison de la crise, les banques centrales ont assoupli davantage leurs politiques monétaires et les politiques budgétaires des gouvernements leur ont emboîté le pas. Dans ce contexte, le coût d’opportunité de la détention de l’or a plutôt diminué.

En termes réels et nominaux, le métal jaune a surpassé de nombreux autres actifs, notamment monétaires (sa fonction fondamentale) depuis la fin de la convertibilité du dollar en or le 15 août 1971. L’or reste un atout stratégique et il y a peu de chance que les banques centrales réduisent considérablement leurs avoirs en métaux précieux au vu de la possible instabilité à venir.

Les banques centrales eurasiennes contre le dollar

Si l’on examine la structure des réserves des banques centrales à l’échelle mondiale, environ 65% d’entre elles détiennent de l’or. Il est intéressant de constater que seulement 25% d’entre elles investissent dans des actions, malgré leur rendement actuel.

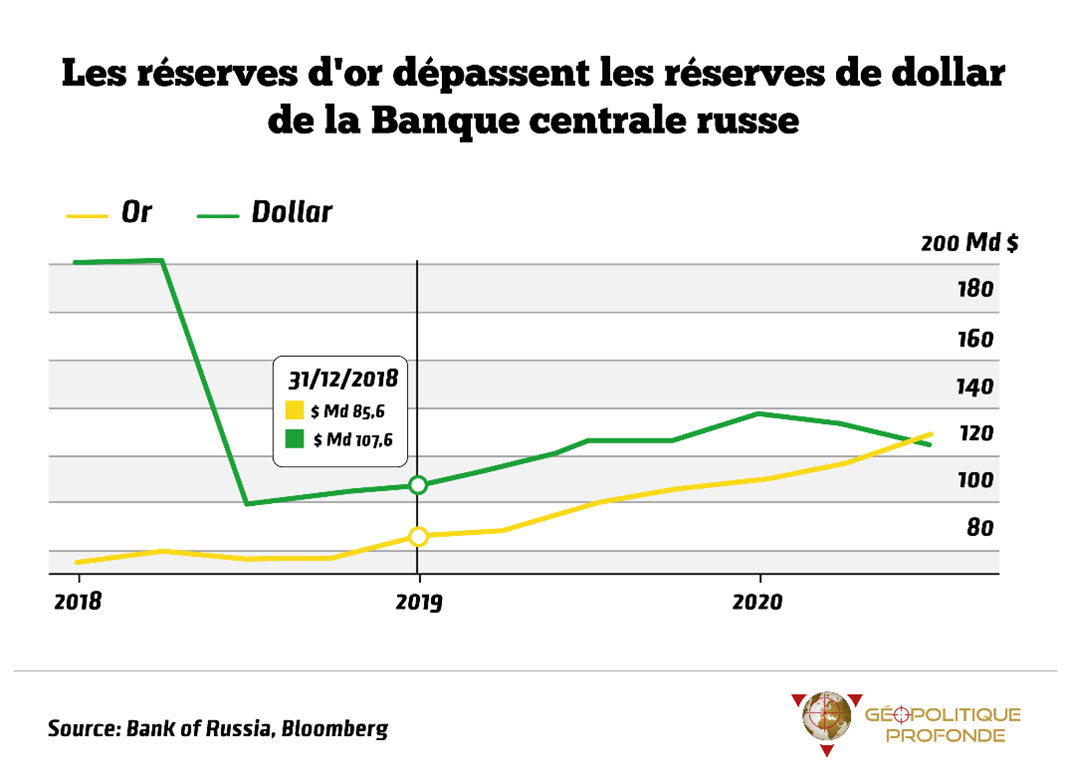

Au-delà de la raison traditionnelle de détenir des réserves d’or et optimiser les portefeuilles, il s’agit également aujourd’hui d’avoir un actif permettant d’échapper au dollar. Par exemple, en Russie, la détention d’or est devenue supérieure à la détention de dollar à la mi-2020 : elle a réduit ses avoirs en cette monnaie de 96%.

Cette idée de dédollarisation est soutenue depuis longtemps par les analystes de l’or. Les tensions entre les États-Unis et la Chine ont probablement contribué à l’augmentation des avoirs en or en Chine et dans d’autres pays ayant des relations bilatérales musclées avec Washington, comme la Russie ou encore la Turquie.

Un petit groupe de banques centrales — la Russie, la Chine et la Turquie en tête — mène effectivement les achats d’or depuis quelques années. Est-ce pour réduire leur exposition au dollar américain et l’efficacité des sanctions américaines contre leurs économies ? C’est fortement probable et nous en avions déjà parlé dans un article précédent.

Autre point particulièrement pertinent : l’or est aussi un actif liquide en dollar américain. En effet, nous vivons toujours dans un système monétaire mondial dominé par le dollar et cette devise reste essentielle en tant que réserve de liquidité pour chaque pays, notamment pour le commerce international. La réduction des bons du Trésor américain (autrement dit des dollars en réserve) réduit l’exposition immédiate d’une banque centrale aux positions macroéconomiques et géopolitiques des États-Unis. Mais l’or étant coté principalement en dollar, il garantit toujours la possibilité de récupérer des billets verts rapidement sur le marché en revendant, en cas de besoin, le métal jaune contre des devises.

Cette double dimension de dédollarisation et redollarisation du métal jaune est exactement la thèse énoncée dans "Géopolitique de l’Or" il y a plus d’un an. Cette caractéristique essentielle en fait un actif on ne peut plus pertinent pour les prochaines années et ceci peu importe l’hégémonie de demain, qu’elle soit américaine ou eurasiatique.

La position de la Banque centrale de Hongrie

Selon Róbert Rékási, responsable de la gestion des réserves de change à la Banque centrale de Hongrie depuis 2013, l’or est un actif stratégique qui pourrait prendre encore plus d’importance dans les réserves de change. La volatilité du prix du métal est réelle, mais faible : elle n’est qu’un des nombreux facteurs à prendre en considération. Son entretien dans le rapport du Central Banking 2020 est éclairant à ce sujet.

Depuis plusieurs années, les banques d’Europe centrale, notamment de Pologne, d'Autriche ou encore de Hongrie, réalisent des mouvements similaires à leur alter ego de l’Est. La Banque nationale hongroise (MNB) a fortement augmenté ses avoirs en or au cours de la dernière décennie pour les passer à 31,5 tonnes, autrement dit à plus de 5% de la valeur de son portefeuille en juin 2020.

Accroître la taille des avoirs en or est une décision stratégique de politique nationale et économique à long terme, selon Róbert Rékási. La décision hongroise a été particulièrement motivée par des objectifs de stabilité ; il n’y avait aucune considération d’investissement derrière la détention de nouvelles réserves d’or.

La MNB a également décidé de rapatrier ses avoirs en or stockées à l’étranger. La détention de métaux précieux à l’intérieur du pays renforce la stabilité financière et participe à la solidification de la confiance des marchés financiers dans l’économie hongroise. À mon avis, il s’agit d’un mouvement souverainiste d’indépendance nationale majeure ; pensez à Charles de Gaulle qui rapatria l'or déposé à la Réserve fédérale de New York à partir de 1958 pour reconstituer les réserves de la France. Ce processus a mis des années à se concrétiser et l’émergence de Mai 68 n’est peut-être pas étrangère aux velléités patriotiques profondes du Général.

Une alternative à la détention d’or sur le sol national est le transfert d’une partie des fonds dans les principaux centres financiers et de négoce d’or, tels que Londres, New York ou la Suisse. Ceci est également utile en termes de liquidité, car ces mouvements permettent de flexibiliser les échanges de métal jaune sur les marchés et de le prêter par le biais d’accords de swap en échange de dollars américains. Pour en savoir plus, je vous renvoie à l’enquête précédente sur les réserves d’or des banques centrales.

Les transferts externes peuvent aussi servir à améliorer les rendements, en fonction des objectifs spécifiques de chaque banque centrale. Ceci se fera au détriment de la souveraineté de son or, mais comme souvent, tout est question de pondération. La plupart des banques centrales jouent sur les deux tableaux pour avoir à la fois la sécurité et le rendement sur leurs bijoux de famille. L’or ne produisant pas d’intérêt, il est intéressant pour une banque centrale d’utiliser une partie de ses avoirs en métaux précieux, surtout si elle en a une certaine quantité, pour produire des intérêts.

N’oublions pas que, dans des circonstances normales, la caractéristique de confiance et le rôle stabilisateur de l’or sont plutôt stériles. Le métal jaune y est moins pertinent qu’en période de changements structurels dans le système financier international, ou lors de profondes crises géopolitiques. Dans ces cas-là, il peut agir comme une ligne de défense dans des conditions de marché extrêmes.

Je ne vous apprends rien en vous annonçant que nous sommes pleinement dans ce dernier processus.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.