Encore la dédollarisation

Aujourd’hui, nous allons continuer les réflexions autour de la dédollarisation en commençant par la question du pétrole, régulièrement traitée dans ces colonnes.

En effet, nous avions déjà vu à travers différents articles que l’énergie, notamment fossile, restait au cœur de l’économie, de même que les métaux.

L'édition 2021 du rapport mondialement connu "In Gold We Trust", rédigé par Ronald-Peter Stöferle et Mark J. Valek de la société de placement et de gestion de fortune Incrementum AG, nous confirme certaines pistes autour de la dédollarisation que nous allons approfondir avec une traduction de leurs données.

Actuellement, l’Arabie saoudite reste le plus grand producteur de pétrole au monde, tandis que la Chine en est le plus grand importateur. Cette relation amène une question majeure : à quand un pétrole échangé directement en monnaie chinoise (renminbi aussi appelé yuan) ?

Demain, un pétro yuan numérique or ?

L’Arabie saoudite risque d’avoir de plus en plus de mal à refuser ce souhait éminemment stratégique à son client le plus important.

En effet, la relation américano-saoudienne, symbolisée par le pacte du Quincy, avait tranché la question du commerce du pétrole exclusivement avec le dollar dès 1933. C’est donc bien avant la rencontre entre le président américain Roosevelt et le roi Ibn Saoud sur le navire de guerre américain Quincy le 14 février 1945, que le pétrodollar, outil majeur de la domination financière et géopolitique américaine, est établi. Ce pacte assure depuis le monopole des États-Unis sur le pétrole saoudien, en contrepartie d’une sécurité militaire assurée par la superpuissance américaine.

Mais il n’est pas exagéré d’affirmer qu'aujourd'hui, la Chine n'a plus aucune raison dépendre du dollar, et donc de Washington. Il en est d’ailleurs de même pour l’Europe.

Rappelons que le pétrole reste l’énergie clef de l’humanité et de l’économie actuelle basée sur le dollar. Si ce point clef géostratégique de la suprématie politique et financière américaine cède, le pivot vers un autre modèle international peut être majeur.

L’Arabie saoudite a donc un rôle particulier à jouer, qui n’est qu’un pan supplémentaire du conflit entre Washington et Pékin pour la suprématie mondiale.

La Chine veut maintenant transformer sa monnaie en un pétroyuan, mais il n’y a toujours pas de confirmation officielle que les deux nations échangent une partie de leur pétrole dans la monnaie chinoise. Riyad ne se permet pas encore de provoquer Washington de cette manière. Mais l’annonce de novembre 2020 faite par Saudi Aramco sur la possibilité d’émettre des obligations en yuans laisse présager ce qu’il se trame en coulisse.

La fin du dollar…

L’idée que le dollar américain pourrait être remplacé comme monnaie de réserve mondiale n’est pas nouvelle et il y a de nouveaux partisans de cette idée à chaque crise financière, même aux États-Unis.

Récemment, par exemple, au plus fort de la crise du Covid-19, l’économiste de Yale, Stephen Roach, a particulièrement attiré l’attention avec un scénario particulièrement négatif pour le dollar américain : "L'ère du privilège exorbitant du dollar américain en tant que première monnaie de réserve mondiale touche à sa fin", écrivait l’économiste dans un article de Bloomberg en juin 2020.

"Pendant près de 60 ans, le monde s’est plaint, mais n’a rien fait à ce sujet. Cette époque est révolue."

Notons le terme de "privilège exorbitant", initialement formulé par l’ancien ministre français des Finances et président Valéry Giscard d’Estaing. Il voulait expliquer à quel point il est injuste que les États-Unis puissent simplement imprimer la monnaie de réserve mondiale, alors que les autres États ne le peuvent pas. Aux yeux des Européens, cela a conduit à un niveau de vie gonflé artificiellement aux États-Unis, au détriment du reste du monde.

Roach soutient que cette période touche maintenant à sa fin et il s’attend ainsi logiquement à un krach du dollar américain. Notons que ce scénario est régulièrement annoncé par des économistes dans le monde, plusieurs fois par an, en raison de fondamentaux bien réels. Effectivement, comme d’autres économistes en dehors des États-Unis, il observe d’abord et avant tout l’énorme déficit de la balance courante des États-Unis et le met en rapport au taux d’épargne national :

"Le déficit de la balance courante aux États-Unis, qui est la mesure la plus large de notre déséquilibre international avec le reste du monde, a subi une détérioration record au deuxième trimestre [2020]."

Pour le taux d’épargne, cependant, Roach ne regarde pas seulement les dépôts et les soldes d’épargne des ménages privés. Il déduit également les énormes déficits budgétaires des États-Unis et arrive à une conclusion qui donne à réfléchir. Bien que le taux d’épargne des ménages ait augmenté pendant la pandémie, car les possibilités de consommation ont été limitées et le gouvernement a même envoyé des chèques aux ménages, le taux d’épargne net national global est… négatif. Et c’est la première fois depuis la grande crise financière de 2007/2008.

…au profit de l’euro ?

Roach s’attend donc à ce que le déficit commercial des États-Unis avec le monde se creuse encore et que l’euro augmente en conséquence. Il s’attend à ce que la Réserve fédérale ne fasse pas grand-chose pour contrer la faiblesse du dollar américain. Le déficit commercial des États-Unis a atteint des niveaux jamais vus depuis la dernière crise financière.

Stephen Roach considère finalement le dollar américain comme la "principale devise la plus surévaluée au monde" et il s’attend à une correction d’environ 35% par rapport aux autres devises en 2021 :

"Je ne pense pas que ce soit la fin du rôle du dollar américain en tant que monnaie de réserve dominante – mais c’est un pas dans cette direction. Je signalerais l’euro comme l’alternative numéro une, ainsi que le renminbi, l’or et les cryptomonnaies."

Le renminbi, l’or et les cryptomonnaies également comme alternatives au dollar

Roach a reçu le soutien fin mars 2021 du célèbre économiste américain Kenneth Rogoff, qui fait partie du top 10 des économistes les plus cités au monde.

Ce dernier a publié une analyse intitulée "L’hégémonie fragile du dollar" dans laquelle il soutient que l’appétit pour les obligations d’État américaines — et donc pour le dollar américain — a été insatiable jusqu’à présent, mais que cela ne pourrait pas durer. Notamment si la Chine modernise sa politique monétaire et assouplit son régime de change :

"Pour autant, le yuan ne va pas devenir du jour au lendemain une devise mondiale. La transition d'une devise dominante à une autre prend du temps. Lors des deux décennies qui ont séparé les deux guerres mondiales, la nouvelle devise, le dollar, avait à peu près le même poids que la livre britannique dans les réserves des banques centrales. La livre dominait alors les marchés internationaux depuis plus d'un siècle à l'issue des guerres napoléoniennes au début des années 1800."

Le rôle de l’or

Les banques centrales sont restées des acheteuses nettes d’or en 2020, mais l’augmentation de leurs réserves d’or n’était clairement pas une priorité pour elles. Il y a eu peu d’achats, en particulier au second semestre de l’année, après que la Russie ait suspendu ses achats d’or en avril. Par rapport à 2019, les achats d’or par les banques centrales ont diminué de près de 60%. À seulement 270 tonnes, les achats étaient plus légers par rapport à 2019, où ils s’élevaient à près de 670 tonnes.

Il ne faut pas cependant oublier que le prix de l’or a atteint un niveau record à l’été 2020, ce qui a augmenté l’importance du métal pour les réserves des banques centrales. La Russie, qui a toujours donné le ton en termes de dédollarisation, détient désormais environ 30% de ses réserves en euros, 22% en or et 22% en dollars américains (la réduction des avoirs en billets verts a été massive ces dernières années).

Pour en savoir plus sur les raisons pour lesquelles les banques centrales achètent de l’or, nous pouvons en plus vous tourner vers la banque centrale de Pologne. Elle dispose actuellement d’environ 230 tonnes dans ses coffres-forts, après des achats massifs en 2019. Dans les années à venir, 100 tonnes supplémentaires doivent être ajoutées, selon un communiqué de Varsovie datant de la mi-mars 2021. La banque centrale polonaise justifie son augmentation des réserves d’or comme suit :

"L’or est la réserve la plus importante des avoirs de réserve : il diversifie le risque géopolitique et est une sorte d’ancrage de la confiance, surtout en période de tensions et de crises."

À noter que la Pologne n’est pas encore membre de l’euro et que les pays de la zone euro ont ensemble plus d’or que toute autre zone monétaire, y compris les États-Unis, qui se classent toujours au premier rang des statistiques nationales avec plus de 8 000 tonnes. Ensemble, cependant, les pays de la zone euro en possèdent 12 000 tonnes, un chiffre qui pourrait augmenter avec chaque nouveau membre de la zone euro.

La Hongrie, dont nous avons déjà parlé et qui n’est pas membre de la zone euro, a plutôt été active et a récemment triplé ses réserves d’or. Le pays détient aujourd’hui 94,5 tonnes de métal jaune.

La dédollarisation se fait avec l’or également, c’est factuel.

Les monnaies numériques

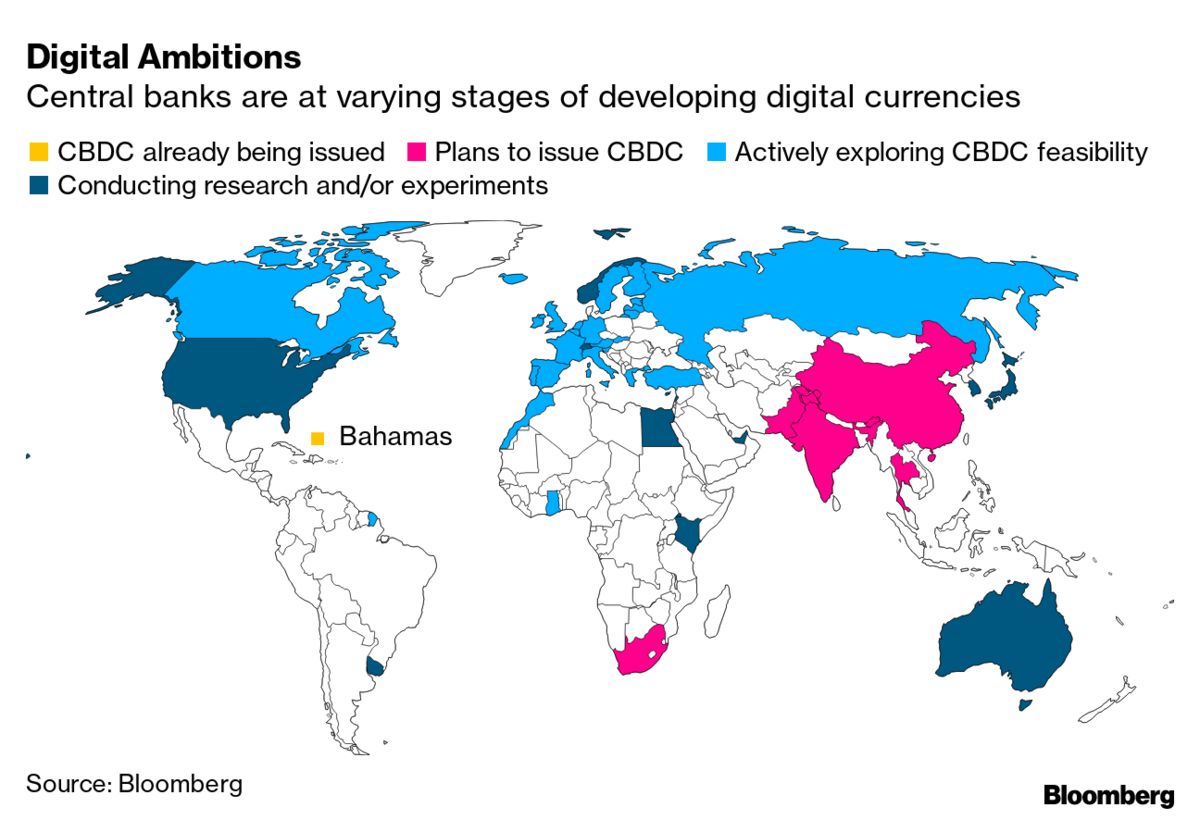

Parmi les banques centrales qui mettent en place des monnaies numériques de banque centrale (MNBC ou CBDC en anglais), il y a actuellement trois zones, en dehors des Bahamas, qui en ont déjà introduit.

En Asie et en Afrique du Sud, des tests avec les MNBC sont en cours. En Europe et en Russie, des plans sont en cours de préparation et les banques centrales ont clairement indiqué qu’elles voyaient les MNBC comme l’avenir de la monnaie.

Aux États-Unis, au Royaume-Uni, en Australie et au Japon, les principaux pays du bloc de l’axe américain, les banques centrales ne font encore qu’expérimenter tranquillement cette tendance.

C’est dans ce contexte que Fabio Panetta, membre du directoire de la BCE, a déclaré que l’euro numérique serait le meilleur moyen de protéger la vie privée des Européens :

"Un euro numérique augmenterait la confidentialité des paiements numériques grâce à l’implication de la banque centrale, qui — contrairement aux fournisseurs privés de services de paiement — n’a aucun intérêt commercial lié aux données des consommateurs."

Y a-t-il un espoir que la BCE lance un autre type de monnaie numérique que les dirigeants chinois ? Autrement dit, une monnaie numérique qui protège les droits fondamentaux de ses citoyens au lieu de les saper ? L’intérêt commercial reste minime par rapport à l’intérêt politique, monétaire et fiscal de pouvoir supprimer les espèces et contrôler intégralement tous les flux. C’est ce qu’a oublié de préciser Fabio Pinetta.

La dédollarisation mondiale se fait donc sous une double dimension numérique et aurifère. Nous remarquerons que la Chine, en tant que première initiatrice des MNBC et premier consommateur et importateur d’or au monde, a toutes les chances de tirer son épingle du Grand Jeu.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.