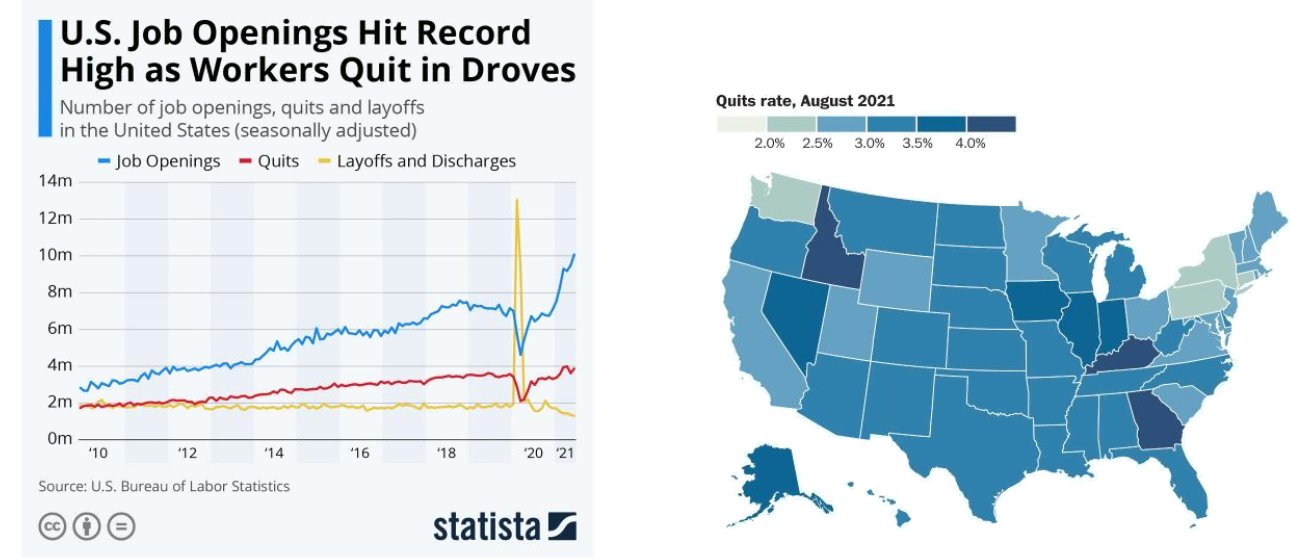

L’inflation américaine commence à avoir des répercussions très sensibles sur le comportement du marché de l’emploi. De plus en plus d’Américains quittent leur travail et il faut dire que la quantité d’offres est, elle aussi, en hausse. La main d'œuvre devient rare et chère, et ce phénomène s’accentue car les anticipations inflationnistes sont désormais solidement ancrées dans les esprits. Le sentiment quant à l’inflation a changé sur le terrain et, dans ces conditions, la pression à la hausse sur les salaires s’installe dans tous les secteurs de l’économie américaine.

L’inflation repart également de plus belle sur les matières premières agricoles.

Le maïs dépasse ses plus hauts depuis 10 ans, avec un triplement du prix depuis l’été 2020 :

L’indice CRB des matières premières a démarré sa phase de surperformance par rapport au marché. Le graphique CRB/SPX500 en témoigne. Le changement s’est opéré avec un fort volume et le croisement MA 50 / MA 200 en weekly est sur le point d’avoir lieu. À court terme, on est en situation de surachat. Il est probable que ce rapport reflue légèrement, mais la tendance s’est désormais inversée. Après 10 ans durant lesquels les marchés ont largement surperformé par rapport aux matières premières, nous entrons dans un cycle où l’inverse va se produire : les matières premières vont surperformer les marchés actions.

La volatilité des matières premières est le reflet de ce changement de cycle.

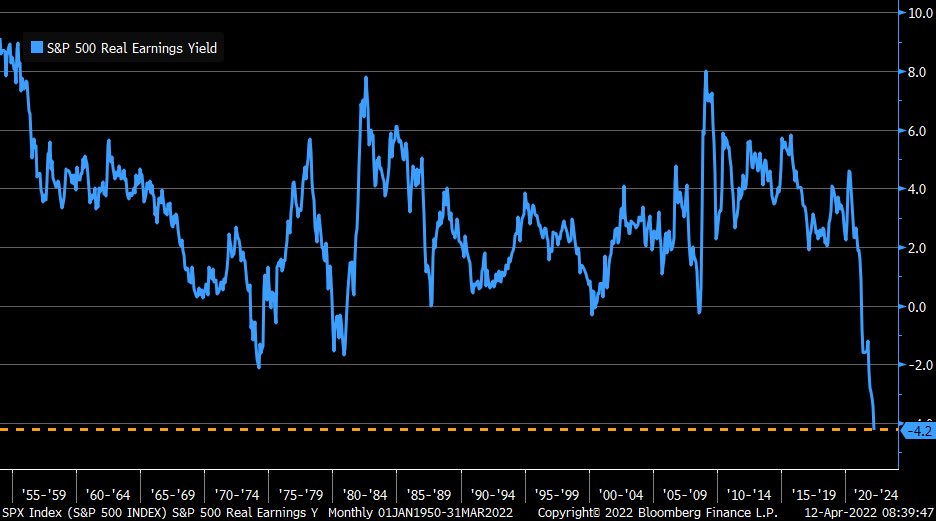

Les rendements réels des actions sont à un plus bas historique depuis l'après-guerre. L’inflation ne permet plus une rémunération suffisante des actionnaires.

Les rachats d’actions ont redémarré en mars. Ils sont à nouveau à un plus haut, mais cela ne suffit malheureusement plus à soutenir les marchés.

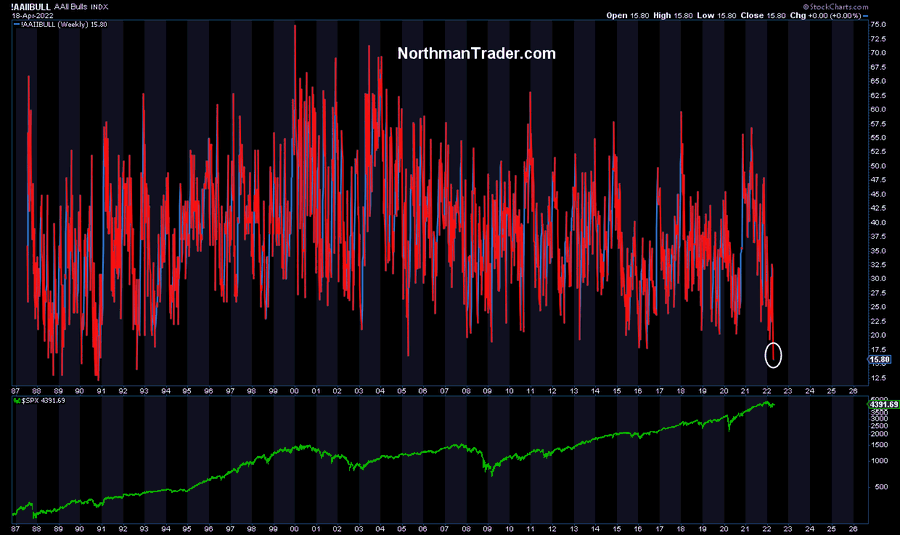

La proportion de haussiers par rapport aux baissiers est désormais à un plus bas depuis 1991.

C'est la Bérézina : le marché obligataire est sur une tendance baissière, et la baisse des marchés actions n’a pas véritablement profité à l’obligataire. Le rebond du TLT est bien timide. Par le passé, avec de telles corrections sur les marchés, le 20 ans américain agissait plutôt comme une valeur refuge.

Ce n’est plus le cas aujourd’hui. Depuis février, un portefeuille classique 60/40, composé de 60% d'actions et de 40% d'obligations, a perdu -10% / -20% en moyenne.

L’or n’échappe pas à cette correction, mais de manière beaucoup plus modérée. Cette semaine, le cours de l’or est en baisse de -4%.

Le métal parvient néanmoins à garder le seuil des 1900 $, trouvant toujours des acheteurs sous 1890 $. La violente correction sur les minières aurait dû annoncer une baisse beaucoup plus significative de l’or. Ce n’est pas le cas.

Voici donc les deux surprises de la semaine : la correction des marchés ne profite pas à l’obligataire américain et malgré la chute des matières premières et surtout des actions minières, l’or ne dévisse pas et garde même son support de 1900 $.

Les ventes massives des algos ont réussi à casser le sentiment sur les minières (ne nous trompons pas : il n’était déjà pas bien haut). Cependant, ce changement de sentiment n’affecte pas l'or (pour le moment), qui arrive à se maintenir sur sa tendance haussière en euros. Les 5 jours de baisse des actions minières à coïncidé avec une correction minime du spot en euros. L’or en euros a même rebondi sur sa MA50 en daily.

La correction des marchés et les appels de marge qu’elle procure n’affecte pas de manière significative le cours de l’or, ce qui constitue un gros changement par rapport aux dernières corrections violentes des marchés actions.

Mais ne nous y trompons pas. Avec le marché des futures qui doit désormais affronter la fermeture du contrat en cours, la volatilité des cours n’est pas près de s’arrêter. Historiquement, les baisses prononcées des minières anticipent de fortes corrections sur le prix de l’or papier. Nous verrons dans les prochains jours si les baisses brutales sous 1890 $ continuent d'être rachetées.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.