ll y a trois sortes de mensonges : les mensonges, les satanés mensonges, et puis les statistiques sur l’or des banques centrales. Le total des réserves officielles d’or s'élèverait à 33 000 tonnes, soit 19% de tout l’or extrait dans le monde. Mais comment peut-on croire ces chiffres, quand aucune banque centrale n’a jamais fait d'audit public de ses réserves d’or ? Étant donné que l’or appartient au peuple, il est en droit de savoir si l’or existe vraiment, surtout que les devises sont adossées aux réserves d’or.

POURQUOI N’Y A-T-IL PAS D’AUDIT DE L’OR AMÉRICAIN ?

La vérité sur ces réserves est un secret bien gardé. Nous sommes dans le droit de nous demander pourquoi. Pourquoi cacher la véritable situation financière aux citoyens et aux créanciers d’un pays ? Qu’ont à cacher ces banques centrales? Prenons les États-Unis : ils sont censés détenir 8 100 tonnes d’or, entreposées à Fort Knox, Denver et New York. Le dernier audit officiel a eu lieu il y a 64 ans, en 1953, lorsque Eisenhower était président. Depuis, le gouvernement américain prétend que l’or a été audité sur une période allant de 1974 à 2008. Mais il n’a jamais publié de chiffres à ce sujet.

FORT KNOX – OÙ EST L’OR ?

La première question à se poser, bien sûr, est comment un audit peut-il prendre 34 ans ?!! Il n’y a qu’une organisation gouvernementale qui peut prendre un tiers de siècle pour réaliser l’inventaire de ses actifs. Je ne connais aucune société qui aurait besoin de 34 ans pour présenter un rapport de ses actifs aux actionnaires… Les actionnaires de l’or américain sont les citoyens, et ils ont le droit de savoir si leur pays détient vraiment 332 milliards $ d’or. Steve Mnuchin, le secrétaire au Trésor américain, a visité Fort Knox la semaine dernière. Après avoir vu un petit pourcentage de l’or qui s’y trouve, il a confirmé que l’or y était EN SÉCURITÉ ! C'est bon à savoir… mais il n’a évidemment aucune idée de la quantité exacte d’or entreposée dans les coffres.

Deuxièmement, il est impossible qu’un audit réalisé sur 34 ans puisse être précis. Les mouvements de l’or durant cette période annuleraient complètement l’exactitude de l’audit.

Troisièmement, l'audit devrait être effectué par des auditeurs indépendants. Cet audit a été fait par un comité gouvernemental. La méthode exacte utilisée pour l’audit n’a pas été révélée mais, selon certaines sources, elle est extrêmement louche.

Quatrièmement, il faut regarder le bilan total des réserves d’or américaines. L’or physique n’en représente qu’une partie. Les banques centrales louent (leasing) de l’or à grande échelle. Ainsi, les États-Unis pourraient louer leur or à une autre banque contre paiement. Les opérations de leasing peuvent s’effectuer sans que le métal ne change de localisation physique. D’autres banques acceptent d’emprunter de l’or à la Fed sans l’avoir en leur possession. Il peut aussi y avoir des échanges (swaps), des ventes à terme et autres transactions dérivées qui réduisent l’inventaire.

L’ALLEMAGNE STOCKE TOUJOURS 50% DE SON OR À L’ÉTRANGER

L’Allemagne stockait 70% de son or à l’étranger, dont la majorité aux États-Unis. En 2013, sous la pression publique, l’Allemagne déclara que 674 tonnes seraient rapatriées des États-Unis et de la France. Elle ne reçut que cinq tonnes la première année, parce qu’il n’y avait pas d’or disponible. Cet or avait probablement été loué à quelqu’un d’autre. Finalement, elle vient d'annoncer que les 674 tonnes se trouvent maintenant en Allemagne. Cela signifie qu’environ 50% de l’or allemand, ou 1 665 tonnes, est toujours à l’étranger. Pourquoi ne pas tout rapatrier en Allemagne ? La raison officielle : la répartition des risques et le trading. Je doute que les États-Unis ou le Royaume-Uni soient des endroits plus sûrs que l’Allemagne. Économiquement, l’Allemagne est clairement plus solide. Toutes les banques centrales transigent une partie de leur or. Pour louer de l’or à quelqu’un, il ne doit pas nécessairement être détenu à New York ou à Londres. Le leasing pourrait pourrait facilement se faire depuis l’Allemagne.

Les 1 665 tonnes détenues à l’étranger ont peut-être été vendues ou louées secrètement à une banque de négoce d’or qui les auraient revendues à la Chine. La Chine prend toujours livraison de l’or. Les Chinois ne sont pas assez stupides pour conserver une grande partie de leur or aux États-Unis ou à Londres. Si l’or a été loué et livré en Chine, tout ce que détient le gouvernement allemand est une créance (IOU) d’une banque de négoce d’or. Au lieu d'avoir le métal physique, ils ont un morceau de papier.

LES PAYS DE LA ROUTE DE LA SOIE ACHÈTENT TOUT L’OR

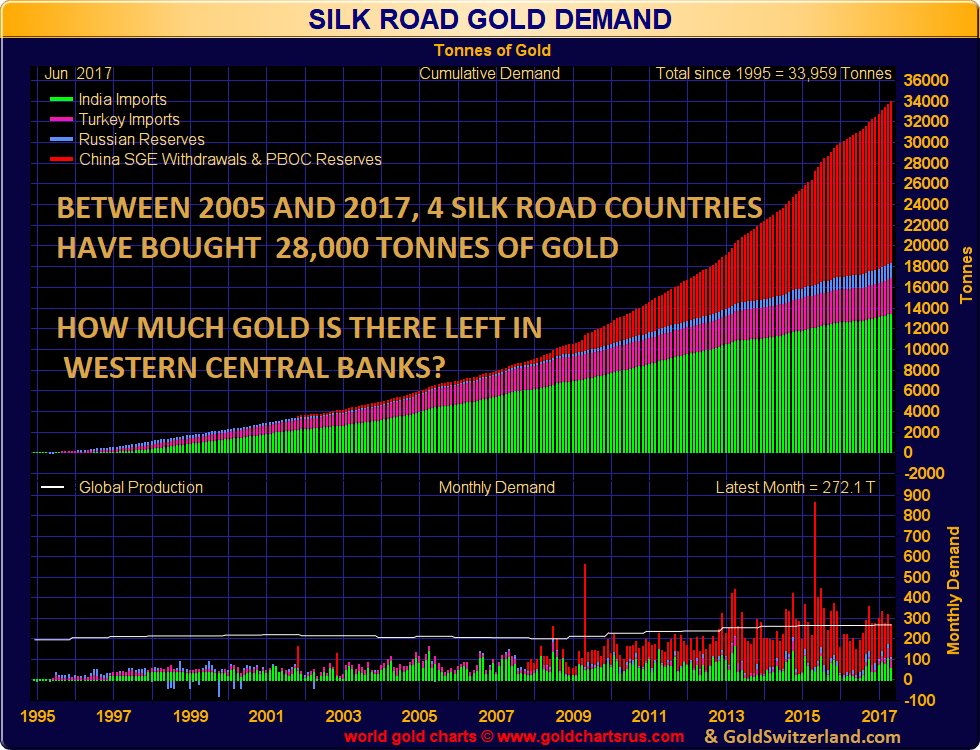

Cela pourrait aussi être le cas avec l’or américain ou celui d’autres banques centrales. Vu les achats massifs réalisés par les pays de la Route de la soie au cours des dix dernières années, il ne serait pas surprenant que la majeure partie de cet or provienne des banques centrales occidentales. Depuis 2005, les pays de la Route de la soie ont accumulé 28 000 tonnes d’or.

De nombreux observateurs du marché estiment que les réserves officielles d’or ne dépasseraient pas la moitié des chiffres rapportés. C'est probable. Comme le montre le graphique ci-dessus, il y a eu un transfert majeur d’or de l’Ouest vers l’Est. Quatre pays de la Route de la soie ont absorbé plus que la production annuelle d’or, ces dix dernières années. Une large partie de l'or vendu à l’Est provient des réserves des banques centrales occidentales.

LE ROYAUME-UNI, EXPORTATEUR MAJEUR D’OR

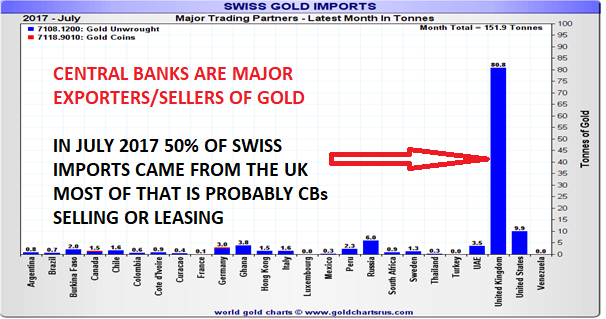

La Suisse publie les rapports mensuels de ses importations et exportations d’or. Ceux-ci donnent une bonne idée du commerce mondial de l’or, vu que la Suisse raffine plus de 70% des lingots d’or au monde. Le graphique ci-dessous montre les importations d’or de la Suisse au mois de juillet. Sur les 152 tonnes importées, 80 venaient du Royaume-Uni. Le Royaume-Uni n’est pas connu en tant que producteur d’or… L’or que la Suisse reçoit du Royaume-Uni est en lingots de 400 onces (12kg), probablement vendus par les banques centrales. Les lingots sont fondus pour produire des lingots d’un kilogramme, et sont ensuite expédiés en Chine et en Inde. Ces lingots auraient pu être vendus en secret par les banques centrales, ou loués aux banques de la LMBA, à Londres. Par le passé, les lingots loués par les banques centrales seraient restés à Londres.

IMPORTATIONS D’OR DE LA SUISSE, JUILLET 2017

Depuis que les pays de la Route de la soie ont commencé à accumuler de l’or, la quantité d’or détenue par les banques de la LMBA à Londres a décliné de manière significative. Les acheteurs de la Route de la soie ne veulent pas stocker leur or à Londres. Ils ne font pas confiance au système de la LMBA, où le même or peut être loué plusieurs fois. Ils prennent livraison du métal physique, ce qui transfère le centre du pouvoir de l’or de l’Ouest vers l’Est. Les pays de l’Est, et surtout la Chine, savent que l’or est la seule monnaie qui survivra à l’effondrement à venir de la monnaie-papier. C’est pourquoi ils accumulent des quantités substantielles d’or. La Chine connaît la Règle d’or : "Celui qui a l'or (physique) fait les règles."

J’ai ajouté le mot "PHYSIQUE" après or, étant donné que le plus important, c’est la détention physique. En Occident, la grande majorité de l’or est de l’or-papier, sous levier plusieurs centaines de fois par rapport à l’or physique. Même l’or physique détenu par les banques est vendu plusieurs fois. Je l'ai personnellement constaté : certains clients qui détenaient de l’or dans de grandes banques ont réalisé que l’or n’y était pas, au moment où ils voulaient que nous le transférions dans nos coffres privés.

Le jour où les investisseurs qui détiennent de l’or-papier ou de l’or non alloué, des ETF d’or etc., réaliseront qu’il n’y a pas d’or physique pour soutenir leurs réclamations papiers, le marché paniquera. À ce moment-là, le marché comprendra aussi qu’une grande partie de l’or des banques centrales est passée de l’Ouest à l’Est sans que personne ne s’en rende compte.

NOUS ASSISTONS AU DÉBUT DE L’EFFONDREMENT DU DOLLAR

Le dollar a atteint son plus bas en 2011, au même moment où l’or et l’argent touchaient leurs sommets. L’indice du dollar est ensuite monté de 40% jusqu’en décembre 2016. Un rallye qui marqua la fin d'une correction de cinq ans et demi. Depuis janvier 2017, l’indice du dollar a perdu 10%, mais ce n’est que le début. Le déclin majeur du dollar a commencé, et il se terminera quand le dollar aura atteint sa valeur intrinsèque de ZÉRO.

L’OR EN ROUTE VERS DE NOUVEAUX SOMMETS

L’or a atteint un pic en 2011 au même moment où le dollar atteignait son plus bas. Depuis 2013, l’or se négocie dans une très petite fourchette. À 1 300 $ l’once, l’or est 31% sous son pic de 2011. Mais c'est uniquement lorsqu’on le mesure en dollars US que l’or semble faible. En livres, en dollars australiens ou canadiens, l’or n’est qu’à 10% de son plus haut (clôture mensuelle).

En 2017, l’or a surperformé le marché boursier américain et a gagné 12%. Nous assisterons probablement à un rallye majeur de l’or cet automne, en route vers un nouveau sommet. Après une très longue période de consolidation, de plus de six ans, l’or et l’argent vont reprendre leur tendance haussière débutée en 2000.

La hausse à venir de l’or et de l’argent ne reflètera pas uniquement la chute des devises papier. D'autres facteurs contribueront à cette montée, comme la défaillance du marché papier des métaux précieux et la prise de conscience que les banques centrales possèdent bien moins d’or physique qu’elles ne l’indiquent.

L’or physique et l’argent continueront d'être la meilleure façon de préserver sa richesse lors de la destruction à venir des actifs en bulle, tels que les actions, les obligations et l’immobilier. Mais l’opportunité d’acheter de l’or et de l’argent à des prix raisonnables se termine bientôt. Il n’y aura tout simplement pas assez d’or pour satisfaire la demande à venir.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.