Alors que les marchés financiers internationaux sont à la croisée des chemins, les investisseurs ont la possibilité de tout perdre ou de bénéficier du plus grand transfert de richesse de l’histoire. J'ai maintes fois cité ce passage de Jules César de Shakespeare, mais il est plus que jamais approprié à la situation actuelle :

Il y a une marée dans les affaires des hommes, prise dans son flux elle mène à la fortune.

Mais si l'on manque sa chance, le grand voyage de la vie s'échoue misérablement sur le sable.

Or aujourd'hui, nous sommes à marée haute.

Prenons le flot tant qu'il est favorable ou tout ce que l'on a risqué sera perdu. - William Shakespeare

Malheureusement, peu de personnes suivront le bon courant, et c'est pourquoi beaucoup finiront dans la misère. Je sais que cela ressemble à une nouvelle prophétie de malheur mais pas besoin de regarder plus loin qu’au Venezuela, où l’inflation a atteint 1 000 000 % et la monnaie s’est effondrée de 99,9% cette année, pour comprendre ce qu'il peut arriver. Une tasse de café coûte aujourd'hui 2 millions de bolivars et la plupart des Vénézuéliens n'ont pas les moyens d'acheter de quoi nourrir leur famille. Une grande partie de la population adulte a perdu 11 kg de poids.

Soyez préparé

Dans certains pays occidentaux, il n’est pas encore trop tard pour préparer un plan de préservation de la richesse. Ceux qui ont de l'épargne et des investissements ont beaucoup plus à perdre que les pauvres, mais pour les plus démunis, ce sera une question de survie, comme pour les Vénézuéliens.

Probablement moins de 1% des investisseurs prendront le flux qui "mène à la fortune". La plupart des gens ne comprennent pas que l’expansion du crédit par la Banque centrale arrive à son terme. La hausse exponentielle des actions, des obligations et des prix de l'immobilier se transformeront en chutes désastreuses qui détruiront la richesse.

Dans les prochaines années, il ne s'agira pas de faire fortune mais de perdre le moins possible.

Examinons donc les principaux risques et la meilleure façon de se protéger.

Les FAANG vont s'effondrer

Les actifs en bulle seront bien sûr les plus vulnérables. Commençons avec le Nasdaq, en hausse de plus de 700% depuis 2009, qui est tiré par les valeurs FAANG (Facebook, Apple, Amazon, Netflix, Google). Ainsi, depuis le creux de 2009, un investissement de 10 000 $ en 2009 vaudrait aujourd'hui 70 000 $, soit un taux de croissance annuel de 24%.

Les indices Dow et S&P sont légèrement moins montés, mais sont toujours à des sommets en raison de la liquidité massive créée par les banques centrales depuis la crise de 2007-2009.

Alors que la plupart des marchés boursiers sont fortement surévalués, certains marchés sont fortement sous-évalués et ignorés par la plupart des investisseurs.

Les matières premières sont à des niveaux historiquement bas face aux actions et devraient être sensiblement réévaluées. Comme le montre le graphique ci-dessus, les actions sont aujourd'hui dans une bulle historique et à leur plus haut niveau depuis 50 ans par rapport aux matières premières. Les prochains mouvements à la baisse des actions et à la hausse des matières premières seront massifs. Il est pratiquement certain que le ratio remontera au niveau de 1990, ce qui signifierait une baisse de 90% des actions par rapport aux matières premières.

Les métaux précieux vont surperformer par rapport aux autres actifs

Même si nous allons voir les matières premières surperformer tous les marchés d'actifs, il sera essentiel de sélectionner les bonnes. L'or, l'argent, le platine et les actions du secteur des métaux précieux sont, bien sûr, les choix évidents. En plus d’être survendus par rapport à tous les actifs en bulle, les métaux précieux sont également l'ultime moyen de préserver la richesse.

Pour comprendre la sous-performance des métaux précieux, regardons quelques graphiques instructifs :

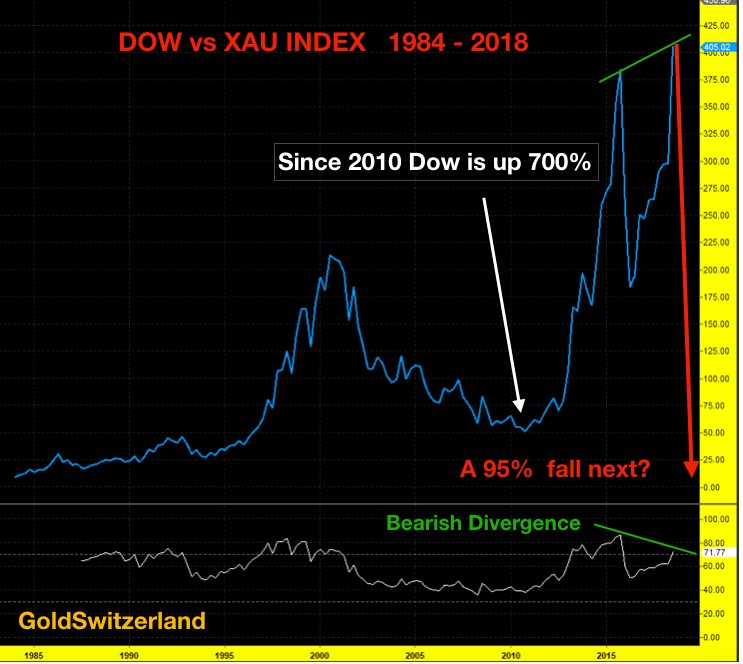

Depuis 2010, le Dow Jones est en hausse de 700% par rapport à l'indice XAU Gold & Silver. Un retour au niveau de 2010 est un minimum. Cela représenterait une baisse de 88%. Mais compte tenu de l'extrême sous-évaluation des actions XAU et de la surévaluation du Dow Jones, une baisse de 97% par rapport au niveau du début de 1980 est plus probable.

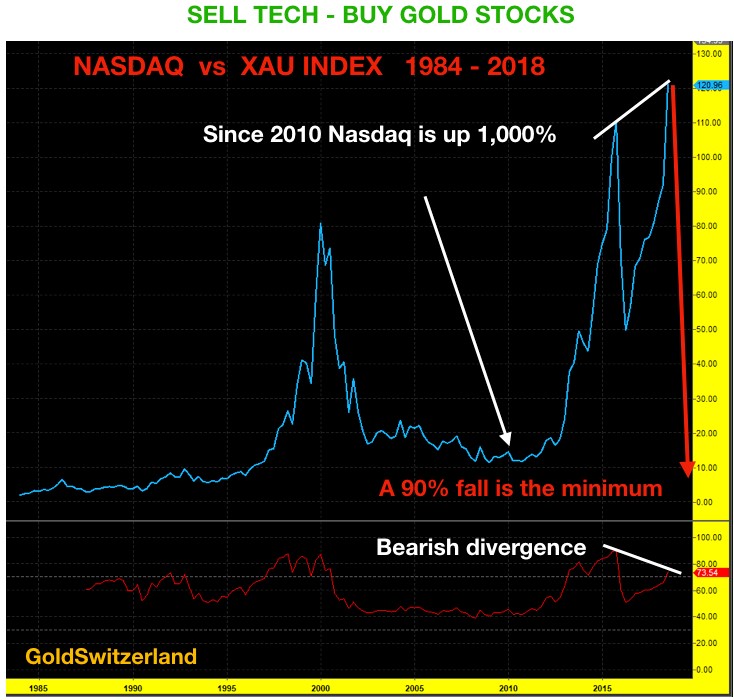

La surévaluation relative du Nasdaq est encore plus extrême :

Le Nasdaq est en hausse de 1 000 % par rapport à l'indice XAU depuis 2010. Un retour au niveau de 2010 est une quasi-certitude, mais avec l’éclatement de la bulle et la montée des métaux précieux, nous assisterons probablement à une chute de 98%.

L'indice HUI Gold a reculé de 76% par rapport à l'argent depuis 2003. Un retour à son sommet de 2003 est possible. Cela signifierait que les actions aurifères HUI surperformeraient l’argent de 300%. Sur la même base, le HUI surperformerait l'or de 400% (non illustré) :

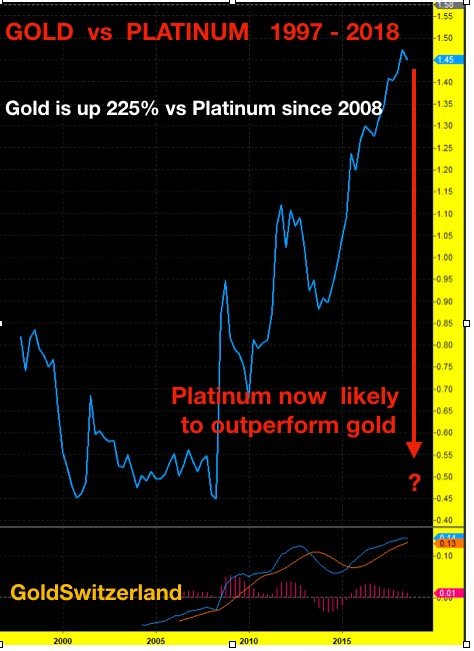

Le platine est très faible depuis 2008 et devrait bientôt monter face à l'or.

Enfin, un indicateur important pour les investisseurs en métaux précieux, à savoir le ratio or/argent :

L'argent va exploser à la hausse

Depuis 2003, le ratio or/argent a fluctué entre 80-84 et 30. En 2018, il a atteint un nouveau sommet, pour ce siècle, de 84. Mais les indicateurs de dynamique ne confirment pas ce niveau élevé qui est haussier pour l’argent. Nous assisterons probablement à un retour au niveau 30 atteint en 2011, ainsi qu’à la moyenne historique de 15. Si le ratio atteint 15, cela signifie que l'argent se déplacera presque 6 fois plus vite que l'or. Si l'or, par exemple, atteignait 10 000 $, le prix de l’argent serait de 666 $. Une augmentation de près de 5 000 % semble incroyable aujourd'hui, mais une fois que la manipulation et le COMEX auront échoué, il n'y aura plus grand chose pour arrêter l'argent.

Les niveaux qu'atteindront les métaux précieux n'ont aucune importance pour le moment. Les graphiques ci-dessus ont pour but de montrer que les métaux précieux sont susceptibles de largement surperformer les actions. Ils surperformeront également la plupart des autres actifs en bulle, tels que l'immobilier et les obligations. Comme je l'ai expliqué à maintes reprises, y compris dans l'article de la semaine dernière, les métaux précieux sont la meilleure protection contre l'effondrement des devises.

Assurance pour la survie financière

Mais la surperformance attendue des métaux précieux n'est pas ce qui sera important dans les prochaines années. La préservation du capital est beaucoup plus importante. Il sera également vital de se protéger contre le risque de contrepartie. Tout actif dans le système financier représente, à mon avis, un risque inacceptable.

Les métaux précieux physiques détenus en dehors du système financier constituent la meilleure forme de préservation de la richesse tant qu'ils sont détenus dans la bonne juridiction, avec un contrôle et un accès directs.

Le Roi de la préservation de la richesse est bien sûr l'or. Vu son historique, l'or doit être le socle de votre patrimoine et être détenu en grande quantité. Même si l'argent et le platine sont susceptibles de monter davantage que l'or, ils sont beaucoup plus volatils et nous recommandons donc une allocation moindre à ces métaux. Ils sont merveilleux quand ils montent, mais les corrections peuvent être vicieuses et éprouvantes.

Même si les titres du secteur des métaux précieux semblent extrêmement attrayants, rappelez-vous que même avec un enregistrement direct, ils sont des actifs papiers et ne constituent donc pas un investissement approprié pour préserver son patrimoine.

Les investisseurs qui comprennent les risques sans précédent dans le système financier pourraient transformer une perte potentiellement massive en sécurité économique et financière.

Malheureusement, moins de 1% des investisseurs s'en rendront compte avant qu'il ne soit trop tard.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.