Le rapport annuel de l’Observatoire de l’épargne réglementée, qui dépend de la Banque de France, a été rendu public le 26 juin dernier. Le principal chiffre qui ressort, et qui a été largement repris par les médias, est le fait que les Français détiennent plus de 5.000 milliards d’euros d’épargne financière, ce chiffre symbolique étant franchi pour la première fois. Par "épargne financière" on entend les dépôts et les livrets bancaires, l’assurance-vie et les portefeuilles d’actions (détenus en direct ou via différents produits), à l’exclusion, donc, de l’immobilier.

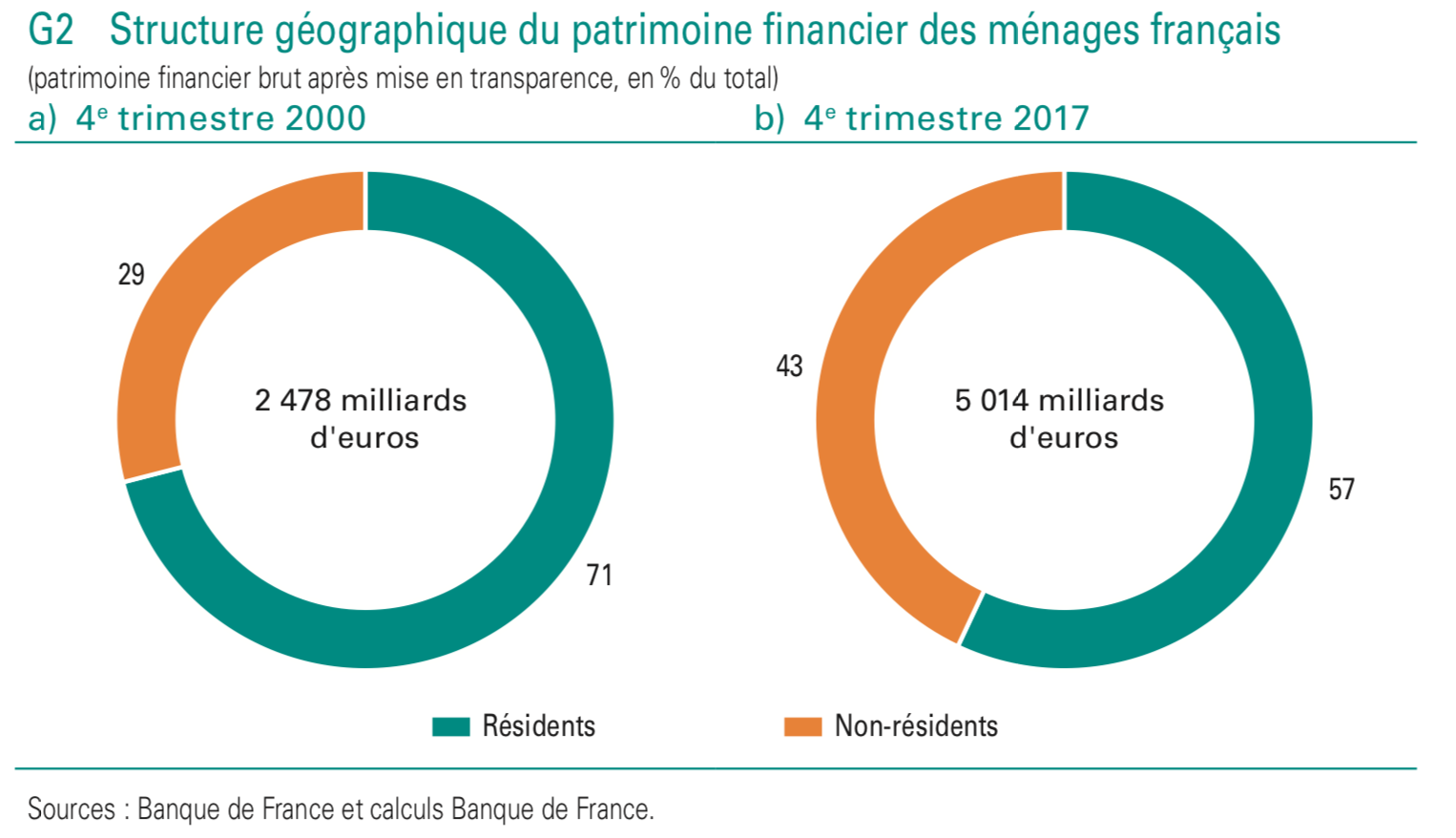

Mais ce rapport a aussi publié un autre chiffre, explosif, lui, mais dont les médias n’ont pas parlé, bizarrement. L’information se révèle inquiétante et les banques et les assureurs, qui gèrent d’importants budgets publicitaires, ne souhaitaient sans doute que l’on s’étale dessus. Alors réparons cet oubli : 43% de l’épargne des Français est placée à l’étranger. Et ce chiffre est en forte augmentation depuis 2000 où il n’était alors que de 29%, ce qui représente un triplement en valeur sur la période.

Selon le rapport, cette évolution illustre "l’intégration financière européenne et une mobilité accrue des capitaux au niveau international" (page 9). On est content de l’apprendre, le problème est que les épargnants sont convaincus d’investir leur argent essentiellement dans l’économie française. Lourde erreur. Dans leurs plans d’assurance-vie, ils ont aussi de la dette italienne, espagnole, et sans doute de pays extérieurs à la zone euro. Ce type de risque leur demeure totalement inconnu. D’ailleurs le rapport ne donne aucune information supplémentaire (répartition par pays notamment), ces données restent la propriété des banques et des assureurs, nous sommes priés de leur faire confiance…

Faute d’informations supplémentaires, voici un risque considérable qui pèse sur l’épargne française. On se doute qu’il doit y avoir une proportion significative de dette italienne dans de nombreux produits d’assurance-vie, vu l’importance des liens bancaires de part et d’autre des Alpes. Que se passerait-il alors en cas de crise entre Rome et Bruxelles ? Si l’Italie exigeait une restructuration de sa dette ? En cas de sortie de la zone euro et du retour à la lire ? Cela se traduirait par des pertes en capital, mais cela les épargnants l’ignorent.

Pourquoi les banques vont-elles chercher des actifs financiers au-delà de nos frontières ? Essentiellement pour y trouver du rendement. Car tous les "produits de taux" (livrets bancaires, assurance-vie en euros) subissent évidemment la baisse généralisée des taux d’intérêt, les taux zéro et même négatifs qui concernent la plupart des pays européens. Dans ces conditions, comment offrir du rendement à ses clients, du moins au-dessus du pauvre 0,75% du Livret A ? Si les banques françaises se limitaient aux bons du Trésor français, elles ne pourraient pas leur verser grand-chose. Il faut donc acquérir de la dette italienne, espagnole, ou extérieure à la zone euro, plus rémunératrice, mais plus risquée.

Ce comportement des banquiers et des assureurs, qui consiste à servir des rendements attractifs dans le contexte déprimé des taux zéro, inquiète d’ailleurs les autorités de tutelle : selon le rapport, "l’Autorité de contrôle prudentiel et de résolution (ACPR) et le Haut Conseil de stabilité financière (HCSF) conseillent aux assureurs, depuis 2016, de faire preuve de modération dans les rendements sur les contrats euros servis à leurs clients." (page 16) En clair, cette quête du rendement fait peser un risque systémique sur le secteur financier français, et un risque de perte en capital pour les épargnants. La loi pour bloquer les comptes d’assurance-vie en cas de crise existe déjà, nous en avons parlé (loi Sapin 2), et vu le comportement aventureux des banques et des assureurs, il y a vraiment de quoi s’inquiéter.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.