L’orgueil est un péché mortel. Un jour ou l'autre, l'arrogance et la vanité mènent à l’échec. Alors que nous approchons de la phase finale du cycle économique actuel, l’orgueil est omniprésent. Les banquiers croient qu’ils peuvent continuer à créer de la richesse en imprimant et empruntant de la monnaie. Après avoir si bien fonctionné pendant cent ans, pourquoi cela ne pourrait-il pas continuer ?

ON NE PEUT METTRE DE CÔTÉ LES LOIS NATURELLES

À travers l’histoire, les gouvernements ont essayé de mettre de côté les lois naturelles de la monnaie saine en manipulant le système financier avec des méthodes criminelles, comme la contrefaçon ou la création de monnaie à partir de rien. L'orgueil leur fait croire qu’ils peuvent s’en tirer sans payer le prix de leurs mauvaises actions. Mais il suffit de regarder l'histoire.. À long terme, personne ne s’en est jamais sorti en créant un système basé sur de la fausse monnaie, de la dette illimitée, un coût nul ou négatif de la monnaie, dont les principaux bénéficiaires sont le gouvernement et les banquiers. Ils n'y parviendront pas cette fois non plus, mais la puissance et la richesse créées par une petite élite rendent les pouvoirs en place si corrompus et arrogants qu’ils n'en redoutent même pas les conséquences.

Les politiciens souffrent aussi de cette maladie. Regardez l’Union européenne, un énorme dinosaure bureaucratique basé à Bruxelles, avec des leaders non élus et non redevables. Juncker, le président de la Commission européenne, personnifie l’orgueil de cette organisation. Le traitement extrêmement arrogant infligé au Royaume-Uni au sujet du Brexit n’est qu’un exemple de leur vanité.

Cette arrogance que nous observons dans plusieurs endroits du monde est le signe typique marquant la fin d’une ère. Un autre signe est la peur créée par les autorités, qui imposent des mesures draconiennes pour contrôler le peuple.

PROTÉGEONS LES GENS EN LES CONTRÔLANT

Aux États-Unis, par exemple, une nouvelle loi a été introduite au Sénat. Son nom veut tout dire : "Loi de 2017 pour combattre le blanchiment d’argent, le financement du terrorisme et la contrefaçon." Le but de la loi est "d’améliorer la lutte contre le blanchiment d'argent et autres." Le blanchiment d’argent a une définition extrêmement large, et quiconque porte sur lui plus de 10 000 $, a des crypto-devises ou un chèque en blanc, ou a un portable prépayé, peut tomber sous cette loi. En fait, si le titulaire n’a pas au préalable rempli un formulaire de déclaration, le gouvernement pourrait alors saisir tous ses biens et l’envoyer en prison pour dix ans. La loi donne aussi le droit de surveillance et d’écoute électronique.

Si cette loi ne servait qu’à attraper de vrais criminels, elle pourrait être acceptable. Mais nous savons que, lorsqu’un organisme est doté de tels pouvoirs, mal définis, il en abuse. C’est de cette façon que, lentement mais sûrement, est créé un état policier. On entasse un tas de petites mesures, que les gens ne remarquent pas, jusqu’à ce que ces pouvoirs draconiens ne soient appliqués injustement contre des innocents.

En Allemagne, des mesures similaires sont actuellement examinées. Le ministre de l’intérieur allemand prépare une nouvelle loi pour renforcer la surveillance des personnes dans le cadre de la lutte anti-terrorisme. Elle donnera aux autorités le pouvoir de prendre les empreintes digitales, d’accéder aux portables et réseaux sociaux, même ceux des enfants de six ans ! L’Allemagne va également introduire des logiciels espions dans les téléphones portables et ordinateurs des usagers afin d'accéder aux données de messageries cryptées (WhatsApp, Skype etc.).

Plusieurs autres pays envisagent des mesures similaires ou les appliquent déjà de manière tacite. La montée de l’immigration et du terrorisme entraînera d'autres mesures, dans le monde entier et dans tous les aspects de la vie. Il ne s’agit pas que de surveillance physique, mais aussi d’historiques bancaires, de contrôle fiscal, et d’interdiction de transactions en cash et du cash lui-même. Il est peu probable que cette tendance s’arrête avant que ce cycle ne s’achève. Nous devrons attendre la fin du socialisme et du mondialisme, créateurs de ces mauvaises tendances. Il faudra aussi qu’il y ait implosion de la dette et des actifs en bulle, qui font partie des problèmes actuels.

LES CRYPTO-DEVISES NE SONT PAS DE LA PRÉSERVATION DE RICHESSE

Mais, malheureusement, la phase finale du cycle actuel poussera la plupart des gens dans la misère. Ceux qui détiennent des actifs ont différents moyens d'atténuer les choses. Les crypto-devises sont à la mode, et plusieurs personnes les utilisent pour contourner le système. L'envolée de certaines devises a été spectaculaire, et elle pourrait bien continuer pour former une bulle encore plus grosse. Personnellement, j’ai toujours dit que les crypto-devises n’avaient rien à voir avec la préservation de richesse. Il s’agit de monnaie électronique sans actif sous-jacent. Plus ces devises auront du succès, plus les gouvernements tenteront de les contrôler ou de les réglementer. La nouvelle loi anti-blanchiment d’argent dont j’ai parlé plus haut pourrait constituer une façon de rendre les crypto-devises illégales. Un autre risque est le fait que le nombre de crypto-devises peut considérablement augmenter, tout comme la monnaie fiduciaire. Je sais également que la liquidité est très faible lorsqu’il y a un peu de pression à la vente. C’est ce qui pourrait éventuellement faire perdre toute valeur à ces crypto-devises, comme avec les tulipes au 17ème siècle. Il pourrait être impossible de les revendre, à n’importe quel prix.

LES BANQUES CENTRALES NE RÉUSSIRONT PAS À SAUVER LE SYSTÈME

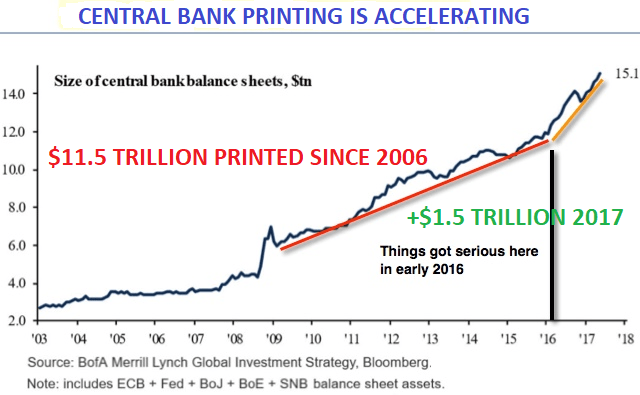

Il est intéressant de voir que les banques centrales échouent constamment dans leurs tentatives de contrôler, ou plutôt de manipuler, le cycle économique. Le système financier était en faillite en 2006-2009, et il s’est presque effondré. Depuis 2006, les taux d’intérêt ont baissé à presque zéro, ou sont inférieurs à zéro, dans la plupart des pays. Pendant ce temps, les banques centrales ont imprimé plus de 11 000 milliards $ depuis 2006.

La courbe d’impression monétaire a pris de l’ampleur en 2009 et, depuis 2016, l’impression s’accélère. Dans le même temps, la dette mondiale est passée de 130 000 milliards $ en 2006, à environ 250 000 milliards $ aujourd’hui. Ce plan de relance massif que le monde a expérimenté au cours des dix dernières années aurait dû avoir un impact majeur sur la croissance mondiale… mais ce n’est pas du tout le cas. Prenez les États-Unis, par exemple. Entre 2007 et 2016, le PIB américain a crû en moyenne de 1,3% par an. C’est exactement le même rythme de croissance que durant la Grande dépression de 1930-1939. Ni l’impression monétaire à l'échelle mondiale, ni celle des États-Unis, n’ont aidé le pays à faire mieux que durant la dépression des années 1930. C'est un signe clair que l’économie américaine fonctionne sans carburant. Cela ne sert à rien de "pousser sur la ficelle"… pourquoi ? Parce que si nous pouvions tous vivre grâce à la monnaie imprimée, nous pourrions arrêter de travailler et tout simplement continuer d’imprimer. Pour une raison qui m’échappe, les banquiers centraux et les gouvernements ne réalisent pas qu’ils atteindront un point où ils ne pourront plus tromper personne. Je suppose qu’ils consultent des prix Nobel comme Krugman, qui ne comprend pas non plus ce qu'est une monnaie saine.

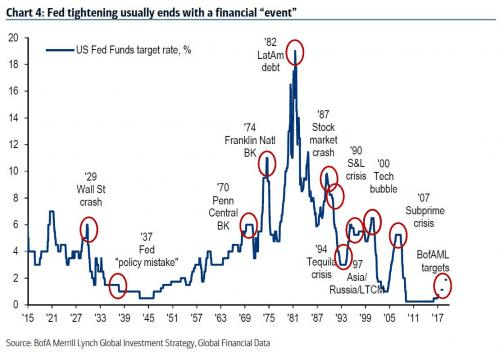

LES BANQUES CENTRALES ONT TOUJOURS un temps de RETARD

Les banques centrales, surtout la Fed, réagissent toujours aux événements. Cela fait des décennies qu’elles sont à contretemps. La meilleure solution serait d’abolir complètement les banques centrales et laisser le cycle se réguler lui-même. Cela mettrait fin aux cycles de forte expansion et de récession, et créerait des cycles naturels d’ampleur beaucoup plus faible.

La Fed vient d'augmenter les taux alors que l’économie décline. Les ventes au détail, un indicateur important, sont très faibles, et les recettes fiscales ne grimpent pas aussi vite que les dépenses. C’est pourquoi les déficits réels, dans les années à venir, augmenteront dramatiquement, comme chaque année depuis 1960. Mais il semble maintenant que, même avec une économie faible, la tendance des taux d'intérêts repart à la hausse.

Si l’on regarde la tendance à long terme depuis 1915, il est clair que nous sommes à un plus bas de 72 ans, et qu’il n’y a qu’une direction possible, vers le haut. Bien sûr, les taux pourraient rester encore longtemps dans cette zone. Si nous regardons les graphiques à plus court terme, on voit que les taux US à dix ans ont touché leur bas en juillet 2016. Alors, même si des taux plus élevés auront de graves conséquences sur une économie faible et hautement endettée, cela est susceptible de se produire. Pour moi, c'est une nouvelle confirmation de la hausse de l’inflation, qui mènera éventuellement à l’hyperinflation.

FAISONS UNE COMPARAISON AVEC LES ANNÉES 1970

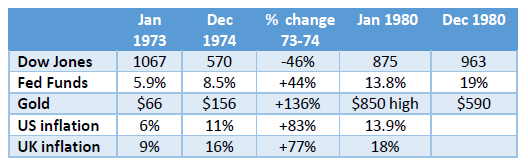

Le Dow Jones a atteint un pic en janvier 1973, avant de chuter de presque la moitié jusqu’en décembre 1974, ce qui forma un plancher. Il a continué de fluctuer sous 1 000 jusqu’en 1982, date à laquelle le marché haussier actuel a débuté.

Les taux US ont grimpé de janvier 1973 à décembre 1974, tandis que le Dow Jones baissait de 46% et que l’économie était en sévère récession. Comme le tableau le démontre, les taux directeurs de la Fed ont augmenté de 44% entre 1973 et 1974. Dans le même temps, l’inflation a grimpé de 83%, de 6% à 11%. Au Royaume-Uni, c’était même pire, puisque l’inflation est passée de 9% à 16%, entre 1973 et 1974.

En ayant vécu l’inflation élevée au Royaume-Uni dans les années 1970, je pense que nous pourrions connaître la même chose dans plusieurs pays. Mais vu que la dette est aujourd’hui beaucoup plus élevée, les conséquences seront infiniment plus sérieuses. Dans les années 1970 il y avait une inflation élevée dans plusieurs pays. Le taux moyen d’inflation aux États-Unis entre 1974 et 1981 était de 8,1%, avec un pic à 14,5% en 1975. Je vivais au Royaume-Uni à l’époque, et ma première hypothèque a grimpé jusqu'à 21%, pendant un bon moment. Quand les taux d’intérêt reviendront à ces niveaux dans les prochaines années, personne et aucun gouvernement ne pourra payer les intérêts sur leur dette.

En 1971, après l'abandon de l'adossement du dollar à l’or, l’or passa de 35 $ en 1971 à 66 $ l’once en janvier 1973. L'or montait en même temps que les taux d’intérêt et l’inflation. Il a doublé entre 1973 et 1974 pour finalement atteindre 850 $ en janvier 1980.

Alors, quelles leçons pouvons-nous tirer de l’histoire ?

Comme Mark Twain a dit : "L'histoire ne se répète pas, elle rime."

Malheureusement, les gouvernements ne tirent aucune leçon du passé. Tout le monde croit que les choses sont différentes aujourd’hui. Sinon, pourquoi créeraient-ils 2,5 quadrillions $ de dettes et de passifs non capitalisés qui ne pourront jamais être remboursés ou même refinancés lorsque les taux d’intérêt grimperont ? Nous pouvons voir dans tableau ci-dessus que l’inflation peut augmenter très rapidement d’une année à l'autre. À mesure que l’inflation grimpera, ainsi feront les taux d’intérêt. Dans les années 1970, ils ont doublé très rapidement et sont restés à des niveaux élevés tout le long de la décennie.

OBSERVEZ CES SIGNaux

Dans les années à venir, nous réaliserons les conséquences de l’expérience malheureuse de création de richesse via l’impression monétaire. Les signaux seront évidents :

- Inflation en hausse

- Taux d’intérêt plus élevés

- Chute du dollar

Chose intéressante, ces trois facteurs sont déjà en place, bien que cela se fasse à un rythme assez lent. Mais dans l’année qui se profile ou à peu près, nous aurons une inflation bien plus élevée, des taux d’intérêt en hausse, ainsi qu’un dollar en chute libre. Ce sera un cycle vicieux qui s’auto-alimentera. Les dettes massives ne sont pas amies avec les taux d’intérêt élevés. Des taux plus élevés mettront une énorme pression sur les gouvernements, les consommateurs et les sociétés. Aucun d'entre eux ne pourra rembourser ses dettes mais, lorsque les taux grimperont, ils ne pourront même pas financer leurs dettes. Nos amis les banquiers centraux seront prêts à imprimer des quantités illimitées de monnaie de papier sans valeur. Mais, cette fois, cela ne marchera pas. Cette monnaie imprimée ne sauvera pas le système… elle ne fera que créer de l’inflation qui mènera à de l’hyperinflation, et éventuellement à un effondrement du système financier.

Tout comme dans les années 1970, l’or physique et l’argent (métal) protègeront les investisseurs des ravages de l’inflation. À cette époque, l’or passa de 35 $ à 850 $, soit une multiplication par 24. Une hausse similaire ferait passer l’or au-delà de 6 000 $. L’histoire ne répétera peut-être pas, mais elle fera de belles rimes. Cela signifie que l’or sera multiplié par plus de 24, à cause de l’impression monétaire massive qui sera faite pour couvrir les 2,5 quadrillions $ de dettes, de produits dérivés et de passifs non capitalisés. Il est impossible de prédire le prix qu’il atteindra; cela pourrait être le 150 000 $ ou 2,6 millions $, comme j’ai discuté dans mon article de la semaine dernière. Cela pourrait même être 100 000 milliards $, comme dans la République de Weimar.

PROTÉGEZ VOS ACTIFS DE BIG BROTHER

Le niveau que l’or atteindra ne veut rien dire. Ce qui importe, c’est la protection que l’or fournira contre l’implosion d'une grande partie de la valeur des actifs, des devises, ainsi que des actifs perdus dans l’effondrement du système financier. C’est pourquoi l’or et l’argent doivent être conservés de manière sécurisée, légalement, hors du système bancaire et hors de votre pays de résidence.

Les mesures draconiennes aux États-Unis et en Allemagne dont j’ai discuté plus haut ne sont qu'un début. C’est pourquoi il est important de stocker des actifs légalement hors de votre pays de résidence. Viendra un moment où il sera impossible de sortir des devises ou des actifs. Il est moins probable que l’on exige le rapatriement des actifs déjà détenus hors du pays.

Le prix de l’or aujourd’hui à 1 255 $ est aussi bas que 300 $ au début du siècle, si on l’ajuste par l’inflation. La manipulation de l’or a permis à plusieurs investisseurs d'en acheter à des prix extrêmement favorables, comme le font régulièrement les Chinois et les Indiens. Mais lorsque la prochaine phase haussière débutera, il n’y aura pas d’or physique disponible aux prix actuels. L’or deviendra "no offer", ce qui signifie que les vendeurs d’or n’en fourniront plus, peu importe le prix. Alors, pour ceux qui ne sont toujours pas protégés, c’est le moment d’acquérir une assurance pour protéger sa richesse, sous la forme de lingots d'or.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.