Si quelqu'un estime la valeur qu’en termes de monnaie de papier, elle ne peut absolument pas voir la juste valeur

Hugo Salinas Price a commenté un billet de Stewart Dougherty publié plus tôt cette semaine. J’ai pensé que ses observations devaient être partagées, et il m’a autorisé à les éditer afin de les rendre plus compréhensible pour tous. "Je sais que mes commentaires étaient complexes, mais j’avais à condenser les idées que j’ai développées pendant plus de trois décennies," a-t-il dit.

J’aimerais profiter de cette opportunité pour partager quelques-unes de mes réflexions à ce sujet. À mes yeux, il est assez clair que l’or des États-Unis est grevé d'hypothèques. Pas à cause des raisons trouvées sur internet, mais parce que les États-Unis ont fait défaut sur leur or sous l’administration Nixon. Il y a toujours plusieurs réclamations étrangères sur cet or. Si les États-Unis commencent à utiliser cet or de façon officielle, les "vautours" de l’or, comme les fonds obligataires "vautours", sortiront en masse et avec force. Il est donc dans l’intérêt des États-Unis d’ignorer cet or, et l’or en général.

Le monde a (enfin) réalisé que le pays avec la monnaie de réserve n’est pas dans une position enviable, et que le dollar pourrait échouer. Le danger est qu’il pourrait échouer trop rapidement. C’est la raison, par exemple, pour laquelle l’euro a été créé. Les devises des pays étaient toutes émises par le Trésor américain. Ce qui veut dire que si le dollar disparaissait, les devises européennes mourraient avec lui. Alors arrive l’euro, rattaché à l’or (à l’origine, l’euro était adossé partiellement à l’or). La valeur de l’or détenu par la BCE est établie au prix du marché. Vous pouvez vérifier sur le site internet de la BCE : son principal actif est l’or et, malheureusement, les créances en or (car l’or est loué/prêté). La plupart des pays de l’Eurasie ont suivi cette initiative (établir la valeur de l’or de la banque centrale au prix du marché), comme par exemple les pays du BRICS. Tout ce dont nous avons besoin est un rééquilibrage des réserves d’or des grands pays. La Chine entre en scène : elle avait trop peu d’or, et beaucoup trop de dollars. Mais, l’année dernière, elle a aussi commencé à évaluer ses réserves d'or au prix du marché.

Il me semble que le monde est prêt pour une hyperinflation de l'or. Après tout, toutes les monnaies sont déjà en hyperinflation dans le monde financier. En tant qu’opérateur du système, lorsque la ruée vers les actifs tangibles aura lieu, vous ne voudrez pas de cela, puisqu’une planche à billets qui fonctionne vaut bien plus que de l’or. Vous voulez plutôt diriger l’hyperinflation vers un métal qui ne sert à rien et utiliser cet or pour équilibrer les flux commerciaux. Ils ne peuvent instaurer un système politique et économique mondial lorsque les choses sont instables, parce qu’encore une fois, cela ne fonctionnera pas. Tout comme l'ensemble des monnaies de réserve depuis la fin des années 1400. Si j’étais à la place des mondialistes, j’irais vers le modèle romain. Partager le concept de monnaie en deux : une devise pour les dépenses publiques et le règlement de dettes, mais l’or et l’argent comme extincteur ultime de la dette. Cela permettrait d'éviter le type de désordre dans lequel se trouvent actuellement les pays de l’Union européenne. Les dettes des pays du sud constituent les actifs des pays du nord… la recette d'un désastre.

Laissez-moi expliquer pourquoi le monde est prêt à une hyperinflation en termes d'or. Les investisseurs occidentaux ne détiendront jamais un actif qui ne va nulle part, en monnaie de papier. À l’Est, les investisseurs ne sont pas dupes. Quelques-uns – à raison, je crois – blaguent en disant que "si quelqu'un estime la valeur qu’en termes de monnaie de papier, elle ne peut absolument pas voir la juste valeur". Je pense aussi que l’or est de la richesse, et non une monnaie. Il est rigolo de voir que tant de gens considèrent l'or comme une monnaie, même si son offre a tendance à s’assécher à mesure que le prix monte.

Premièrement, le COMEX sera sacrifié afin de détruire le jeu de l’effet de levier papier (suppression des prix). Peut-être la LBMA également, même si je ne serais pas surpris qu’on la laisse survivre. Alors les prix pourront grimper et le message sera : "l’or constitue la nouvelle réserve de richesse pour équilibrer les déséquilibres commerciaux, et à ce moment-là, l’hyperinflation occidentale sera tuée." Les banques centrales perdront presque toutes leurs réserves d’or (une bonne chose) et l’or pourra enfin faire ce qu’il fait depuis des millénaires, c'est-à-dire régler les déséquilibres commerciaux.

Comme d’habitude, sur le plan historique, la plupart des citoyens ordinaires n’en détiendront pas, sinon quelques grammes. Mais ce seront les citoyens, et non les institutions, qui le contrôleront et qui aideront à créer une contre-force décentralisée au système centralisé sous lequel nous vivons et qui est complètement déconnecté de la réalité.

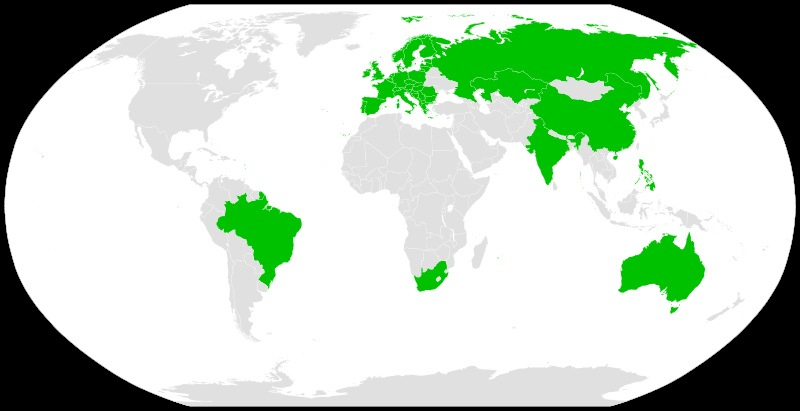

Une dernière chose, courtoisie de JS Mineset : les pays qui établissent la valeur de leur or au prix du marché (il se peut que d’autres pays se soient ajoutés depuis la création de ce graphique) :

Source originale: Investment Research Dynamics

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.