"Acheter à fort prix et vendre à bas prix" est le mantra de plusieurs investisseurs en bourse. Lorsqu’une action, ou un indice, atteint un nouveau pic, l’investisseur moyen devient encore plus haussier. Encore plus lorsque les médias en font leurs gros titres. C’est ce qui se passe actuellement sur de nombreux marchés boursiers. Que ce soit aux États-Unis, au Royaume-Uni, ou sur de nombreux marchés européens, les indices franchissent de nouveaux sommets historiques. Mais ailleurs, les choses ne sont pas si roses. Le marché chinois est à 40% sous son sommet de 2015, et les marchés français, italien et espagnol sont à environ 20% sous leurs niveaux de 2015. Pourtant, peu d’investisseurs occidentaux s’inquiètent de ces marchés périphériques, et ne portent leur attention que sur les indices américains et les principaux indices européens.

Effectivement, même si les indices atteignent de nouveaux sommets, il peut encore y avoir un potentiel haussier. Mais un marché qui grimpe constamment depuis près de sept ans et qui est grossièrement surévalué, par rapport à tous les critères, n'est certainement pas un investissement à faible risque.

Il faut acheter des actifs sous-évalués et mal aimés

Malheureusement, peu d’investisseurs comprennent la notion d’acheter un actif mal aimé et sous-évalué, comme l’or et l’argent au tournant du siècle. Aujourd’hui, tous les actifs financiers sont surévalués, et c’est pourquoi nous assisterons au pire effondrement majeur du système financier. La plupart des obligations souveraines plongeront vers zéro, à mesure que les gouvernements feront défaut ou établiront un moratoire temporaire sur le remboursement de leurs dettes, ce qui équivaut à un défaut technique, et les actions chuteront d’au moins 90% en termes réels. Le système bancaire à fort effet de levier ne survivra pas à l’effondrement des marchés boursiers et obligataires et finira par faire faillite. Mais auparavant, les gouvernements, paniqués, imprimeront des quantités illimitées de monnaie, dans leur tentative futile de sauver le système. Mais au lieu de sauver le système, l’impression monétaire mènera plutôt à l’hyperinflation et à un effondrement total de la plupart des devises.

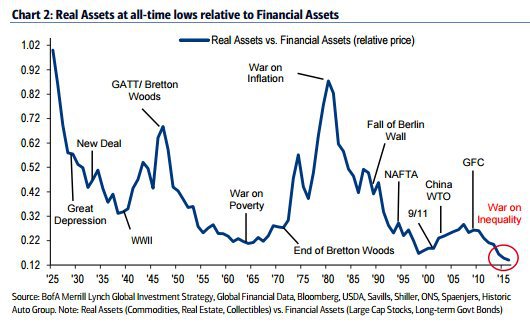

Depuis 1980, les actifs financiers représentent une part de plus en plus importante des investissements. À l’époque, les actifs réels représentaient près de 50% des actifs totaux. Mais l’impression monétaire et la création de crédit des 36 dernières années ont fait que les actifs réels ne représentent maintenant plus que 10% des actifs financiers totaux, comme le démontre le graphique ci-dessous. À noter que les actifs réels, dans ce cas, incluent l’immobilier. Étant donné que le marché immobilier est aussi une énorme bulle alimentée au crédit, les actifs réels restants que sont les matières premières et les objets de collection représentent bien moins que 10% des actifs mondiaux.

Si l’on regarde le graphique ci-dessous, on peut voir que les actifs réels se situent à un creux historique par rapport aux actifs totaux. Cela signifie que tout investisseur voulant préserver son capital devrait délaisser les actions et les obligations, et aussi le marché immobilier, et se concentrer sur les matières premières ou les actifs réels, en excluant l’immobilier.

Actifs réels à un bas historique

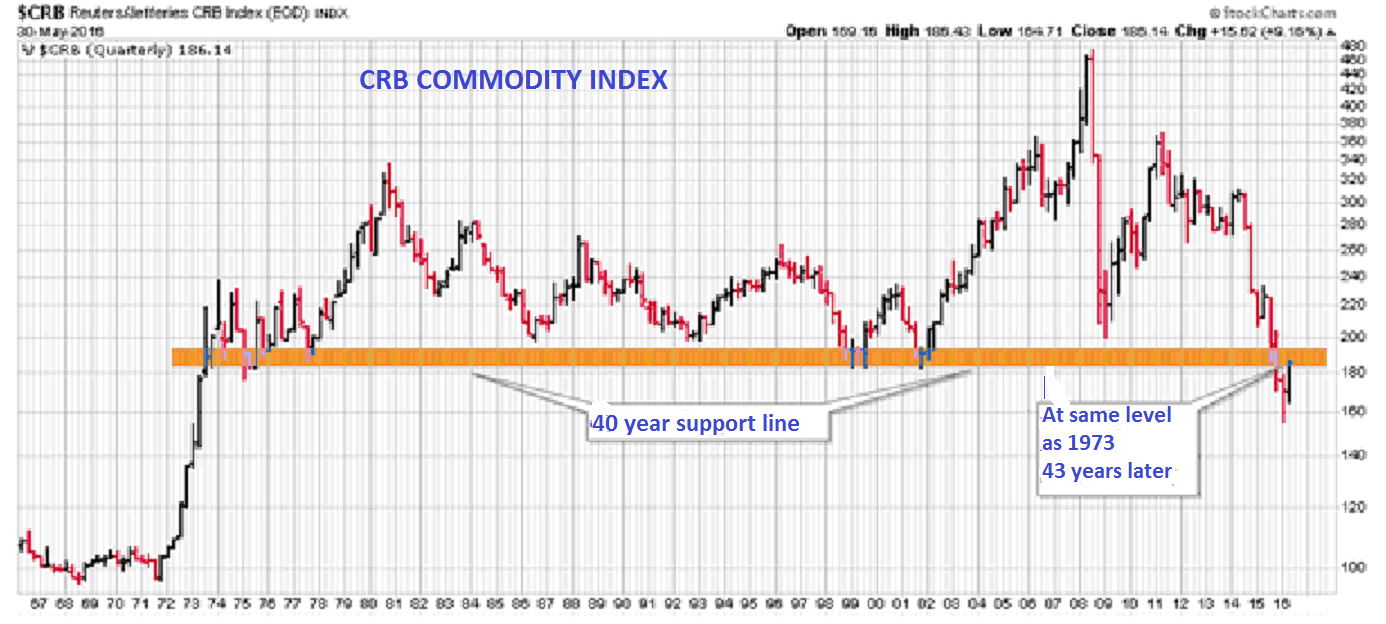

En tenons compte uniquement de l’élément matières premières des actifs réels, nous voyons que les matières premières, telles que mesurées par l’indice CRB, sont aujourd’hui au même niveau qu’elles étaient en 1973. Depuis le sommet de 2008, les matières premières ont perdu un incroyable 60%. En dépit de l’expansion de crédit et de l’impression monétaire massives des 43 dernières années, les prix des matières premières sont extrêmement déprimés. Les principales composantes de l’indice CRB sont l’énergie (39%) et l’agriculture (41%).

Les matières premières sont à un bas de 43 ans

Le graphique montrant l’évolution du CRB confirme que le risque d’inflation, tel que reflété par des prix plus élevés pour la nourriture et l’énergie, est dorénavant considérable.

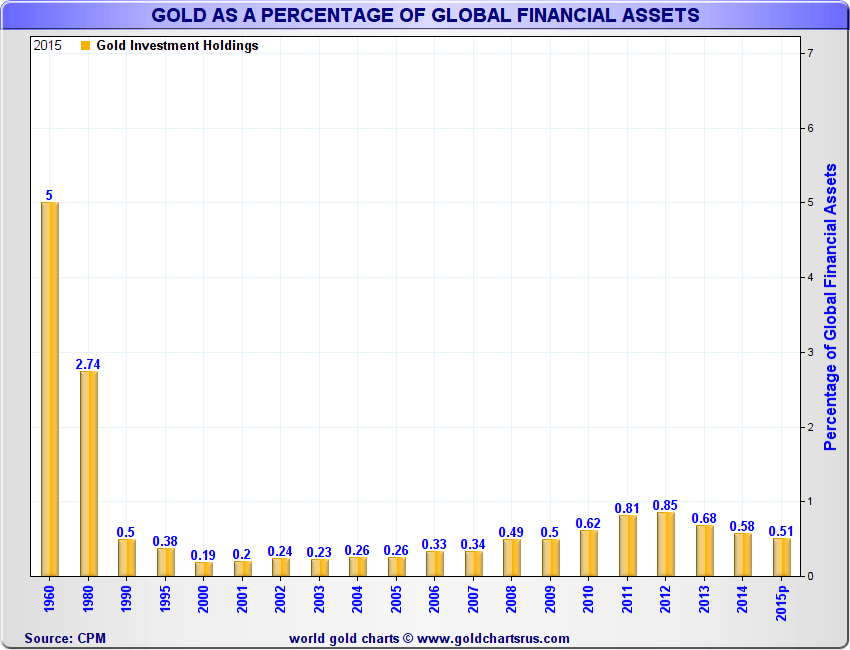

L’or et les actions aurifères représentent seulement 0,4% des actifs financiers mondiaux (le graphique ci-dessous se termine en 2015). Il s’agit d’un creux historique qui ne devrait pas perdurer encore longtemps. En 1960, l’or représentait 5% des actifs mondiaux et, en 1980, 2,7%. Même si la part de l’or dans le total des actifs mondiaux revenait à la moitié du niveau de 1980, cela représenterait le triple du niveau actuel de 0,4%.

Il n’y a pas assez d’or dans le monde pour satisfaire une telle augmentation de la demande au prix actuel de l’or. Pour cela, il faudrait que le prix de l’or soit sept à dix fois supérieur à son niveau actuel.

Le pourcentage de l’or dans lES ACTIFS FINANCIERS est 90% sous le niveau de 1960

L’Union européenne, dans sa forme actuelle, n’existera plus

La combinaison de risques économiques, financiers, politiques et géopolitiques sont à un tel niveau qu'ils pourraient déclencher une panique majeure dans l’économie mondiale. Je parle depuis longtemps de l’effondrement de l’Union européenne, une expérience ratée menée par l’élite européenne. L’implosion de l’Union européenne, qui a commencé avec le Brexit, devrait s’accélérer avec les prochaines élections aux Pays-Bas et en France. La Grèce est au bord de la faillite. La seule issue possible pour ce pays est de renier sa dette et sortir de l’Union européenne. Dans les cinq prochaines années, l’Union européenne ne sera plus une union politique puissante. D’ici là, elle pourrait être complètement bouleversée. Espérons que les leaders européens reprendront leurs esprits et en feront ce qu’elle aurait toujours dû être, soit une zone de libre-échange.

De nombreux catalyseurs potentiels sont susceptibles de déclencher l’inévitable effondrement mondial. Avec le Japon, la Chine, l’Europe, les États-Unis et les marchés émergents englués dans des problèmes insolvables, il suffirait d'un rien pour engendrer la chute du système financier mondial.

Est-ce que l’effondrement à venir du dollar sera le catalyseur de l’incendie mondial ?

Il est impossible de prédire si le déclencheur sera, par exemple, les réductions d’impôt de Trump et ses dépenses d’infrastructure, ou bien le démantèlement de l’Union européenne. La fragilité et l’interdépendance de l’économie mondiale fait que le moindre problème se répand comme un feu de paille à travers la planète. Une chute majeure du dollar, qui est très probable, pourrait constituer le choc inattendu, dans un monde qui s’attend à un dollar encore plus fort. L’indice du dollar a déjà décliné de 4% depuis le début du mois de janvier. Le déclencheur pourrait aussi venir d'une surprise lors des élections à venir dans l’Union européenne, ce qui augmenterait la pression sur un système bancaire européen déjà virtuellement en faillite. Ou bien cela pourrait venir de l’économie japonaise qui commence à se noyer dans le Pacifique.

Quel que soit le catalyseur, la prochaine étape sera un programme massif d’impression monétaire qui mènera d’abord à de l’inflation et, quelque temps après, à de l’hyperinflation. Pas tous les actifs seront affectés par l’hyperinflation. Comme le démontre le graphique ci-dessus, les prix des matières premières, surtout la nourriture, les métaux précieux physiques et les actions minières, devraient s’envoler. Mais la plupart des actifs qui ont surperformé grâce à la bulle du crédit, c'est-à-dire les actions, les obligations et une grande partie de l’immobilier, ne seront pas affectés par l'hyperinflation. Au contraire, ces actifs déclineront de 75% à 90% en termes réels, comme la dette qui a gonflé cette bulle.

Mon ami Clif High utilise une méthode qui prévoit les événements futurs en indexant des milliards de mots tapés sur Internet. Il s’agit d’une méthode fascinante et unique, et elle confirme ce que les graphiques ci-dessus nous disent. Son système indique que l’hyperinflation est imminente, ce qui mènera à une envolée de l’or et de l’argent, du Bitcoin et, aussi, des prix de la nourriture. Je suis d’accord avec Clif, qui dit que 2017 est probablement l’année où tout cela débutera.

Comme je le dis depuis plusieurs années, l’or physique, ainsi que l’argent, vont refléter la déroute à venir de l’économie mondiale et du système financier, ce qui poussera l’or au moins à 10 000 $ et à l’argent à 500 $ en monnaie d’aujourd’hui, et bien plus en monnaie hyperinflationniste.

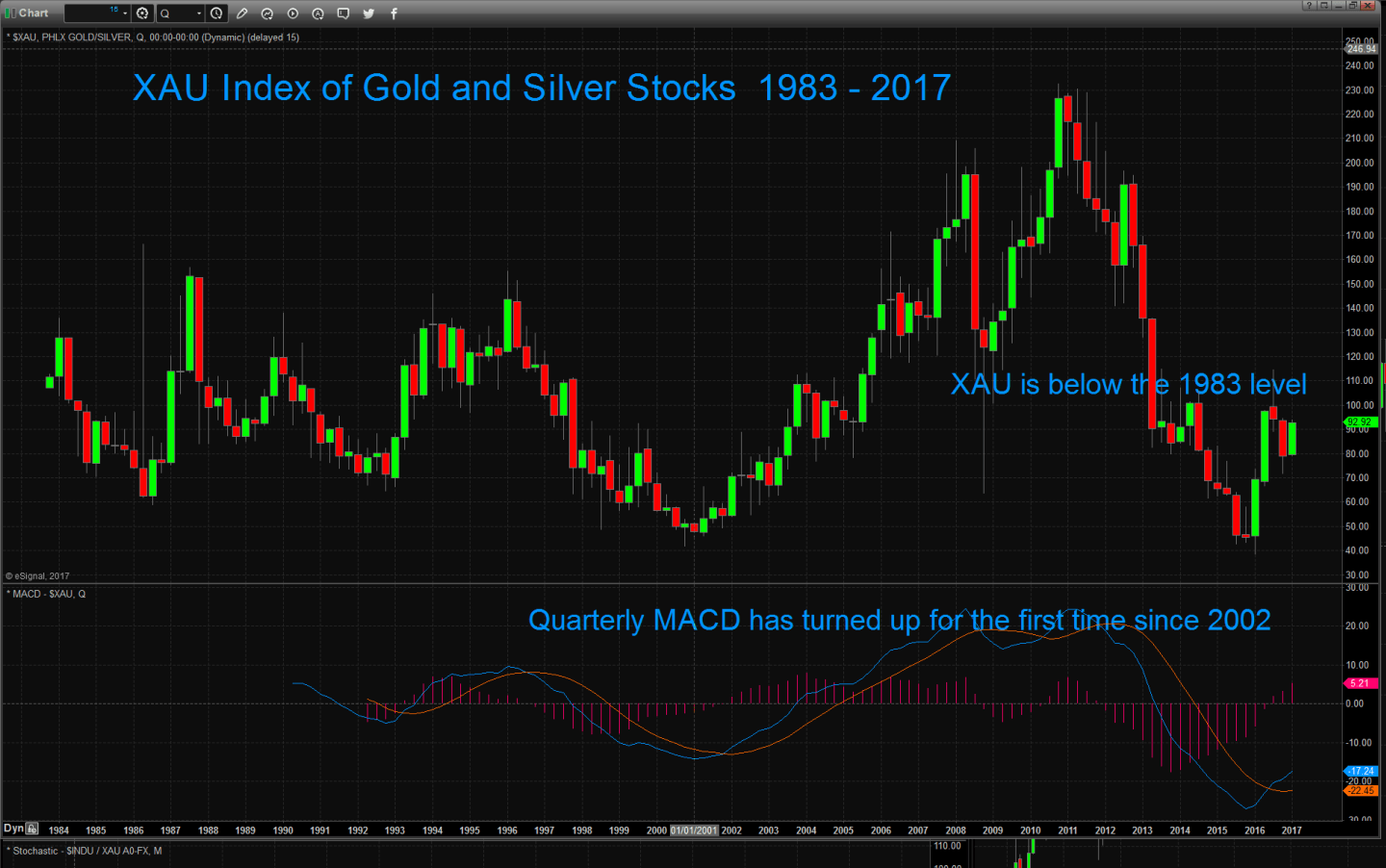

Les actions minières aurifères et argentifères sont à leur niveau de 1983

Mêmes si les actions minières or et argent ne représentent pas le même niveau de préservation de richesse que l’or ou l’argent physique, l’indice XAU confirme l’envolée à venir des métaux précieux. Cet indice est actuellement sous son niveau de 1983, date de sa création. Si l’on tient compte du fait que le Dow Jones a été multiplié par 16 depuis 1983, le XAU, ou l’indice des minières aurifères et argentifères, représente actuellement une valeur exceptionnelle. En 2016, le MACD trimestriel, un indicateur de tendance, a pointé vers le haut pour la première fois depuis 2001-2002. Dans les prochaines années, il est fort probable que les actions minières dépassent de cinq à dix fois leur niveau actuel.

Nous sommes à un tournant historique. Dans les années à venir, nous assisterons à la pire destruction de richesse que le monde n’ait jamais connue. Les fortunes illusoires de papier créées par la bulle de crédit seront totalement décimées. Très peu d’investisseurs auront pris des mesures pour préserver leur richesse. Mais le petit nombre qui détiennent de l’or et de l’argent, ainsi que des actions minières, ne feront pas qu’assurer leur richesse. Ils auront aussi fait un remarquable investissement.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.