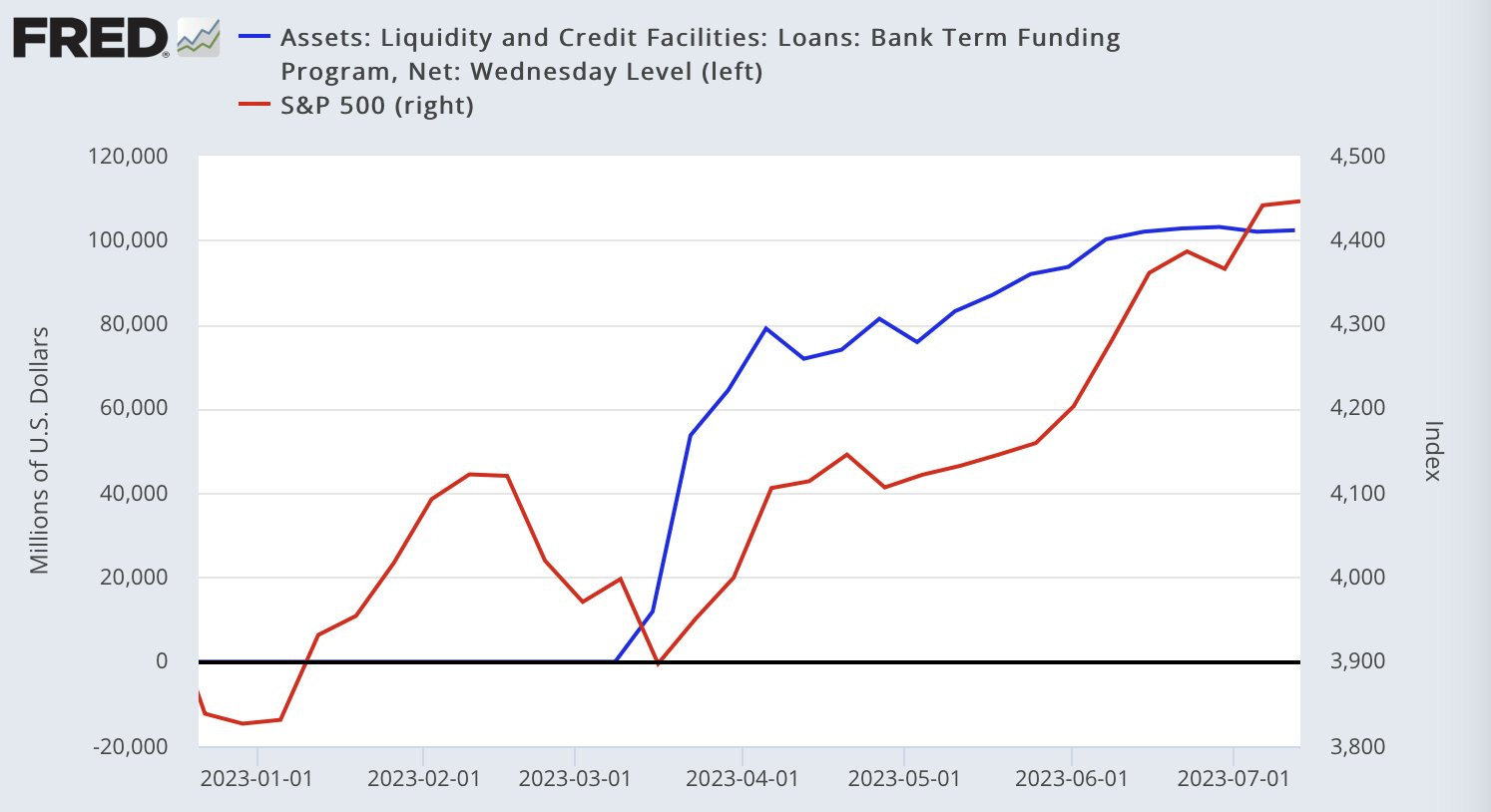

Depuis la mise en place des mesures permettant aux banques de ne pas supporter les pertes obligataires dans leur bilan, les marchés n’ont pas enregistré la moindre correction. Nous venons d’assister à 6 mois de hausse spectaculaire. C’est comme si la Fed avait donné l’assurance aux marchés qu’elle n’hésiterait pas à intervenir à la moindre menace d’une crise de liquidité. Le fameux “Fed Put” est toujours en place malgré les hausses des taux décidées par Jérôme Powell. La mise à disposition de ces nouvelles liquidités a complètement occulté les effets des hausses de taux. La Fed a même contribué à créer en un temps record une nouvelle bulle d’actifs !

La crise bancaire a été évitée, mais elle a gonflé dans le même temps une bulle encore plus grosse sur les valeurs cotées.

Le Nasdaq s’approche de ses plus hauts historiques :

Le sentiment est entré dans une zone d’extrême cupidité qui correspond à une phase historiquement euphorique. Le sentiment qui prévaut est que la Fed interviendra quoiqu’il advienne pour sauver les marchés, même si une nouvelle crise doit affecter les conditions de liquidités :

Il y a une déconnexion de plus en plus visible entre cette euphorie sur les marchés et la situation économique qui se dégrade aux États-Unis. C’est pour cela que de nombreux observateurs parlent de gonflement d’une nouvelle bulle : les valorisations de certains titres intègrent des revenus que les conditions économiques dégradées ne permettront pas d’honorer. Le marché devient irrationnel, c’est une bulle.

La dégradation de la situation économique s’accélère même en ce début d’été.

Près de 3 000 entreprises auraient déposé le bilan au cours des six derniers mois de l’année, selon Epiq Bankruptcy. Un record depuis 2010.

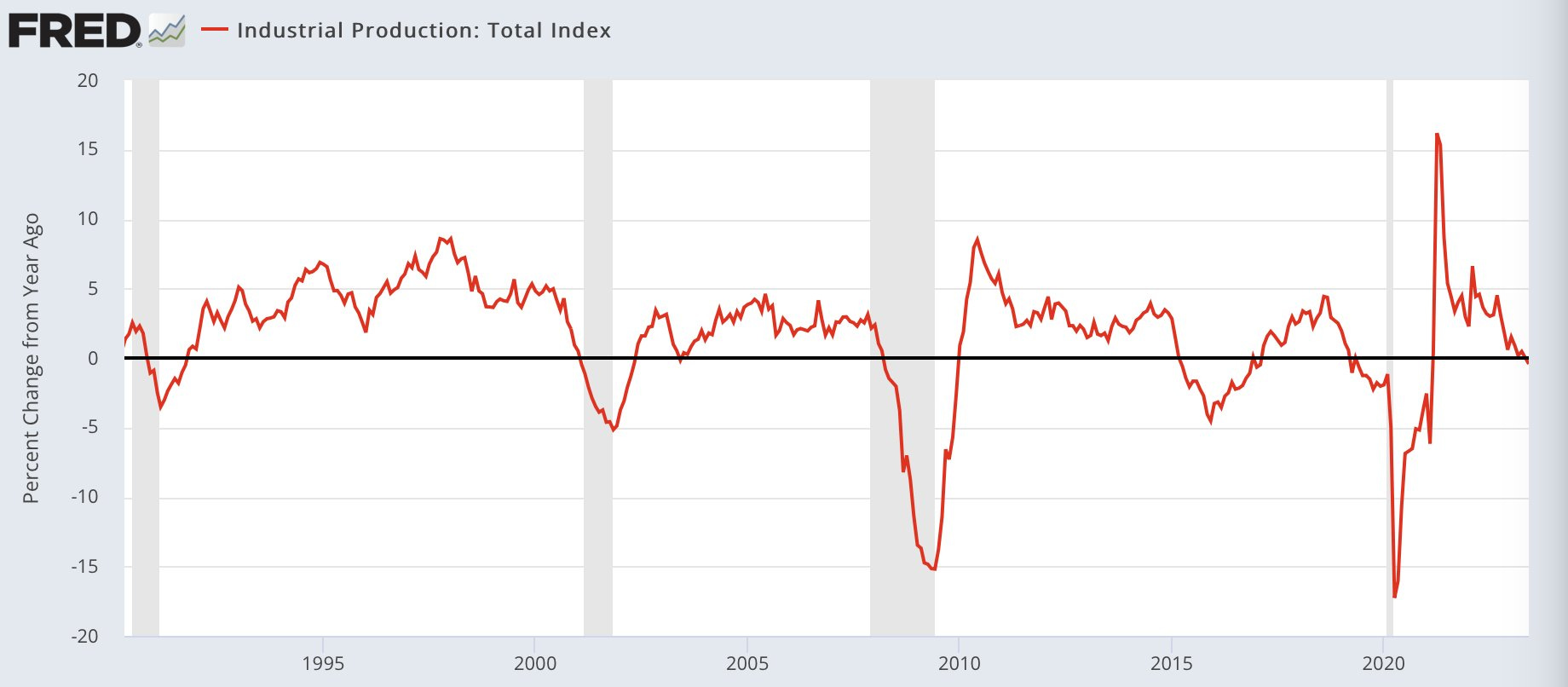

La croissance industrielle annuelle est négative pour la première fois depuis 2020 :

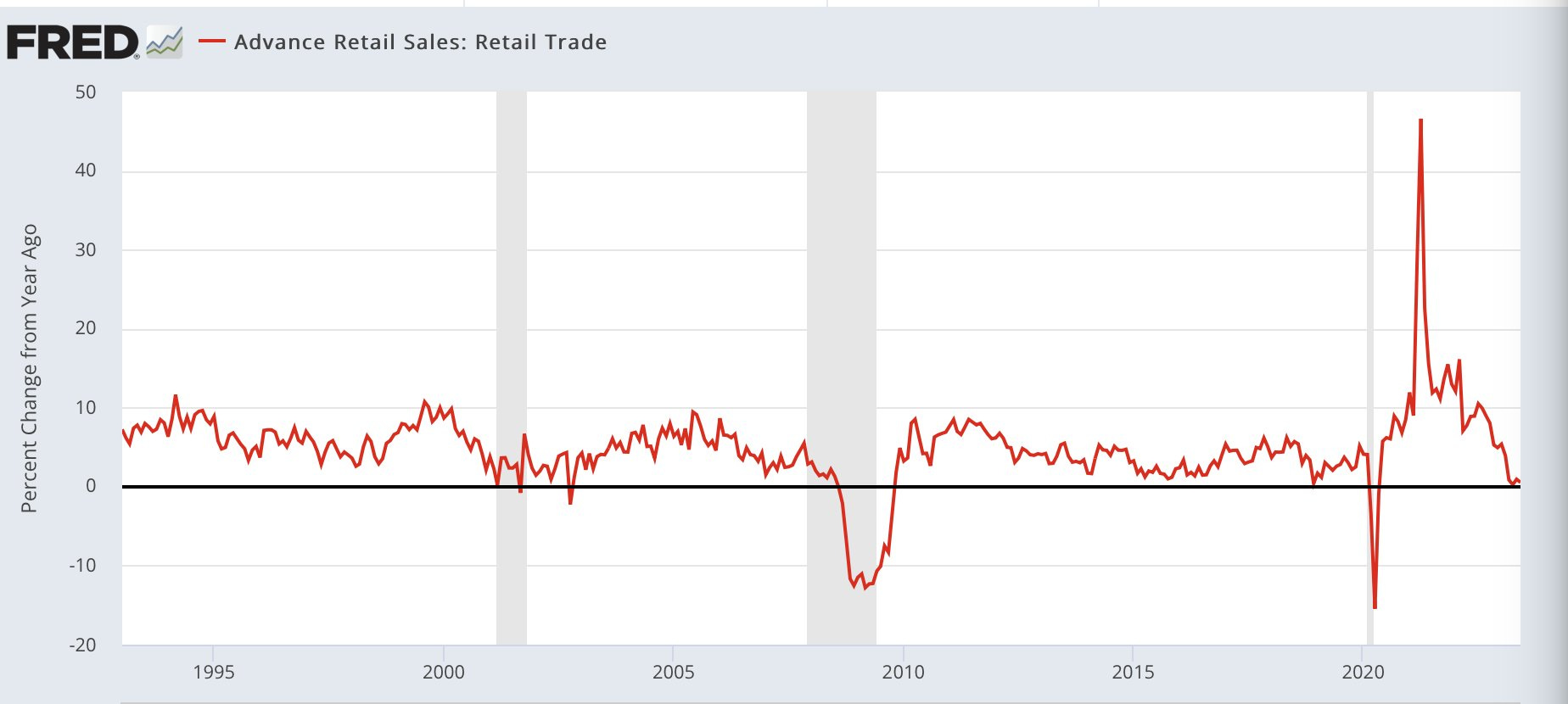

La croissance des ventes au détail passe est également passée en territoire négatif en juin :

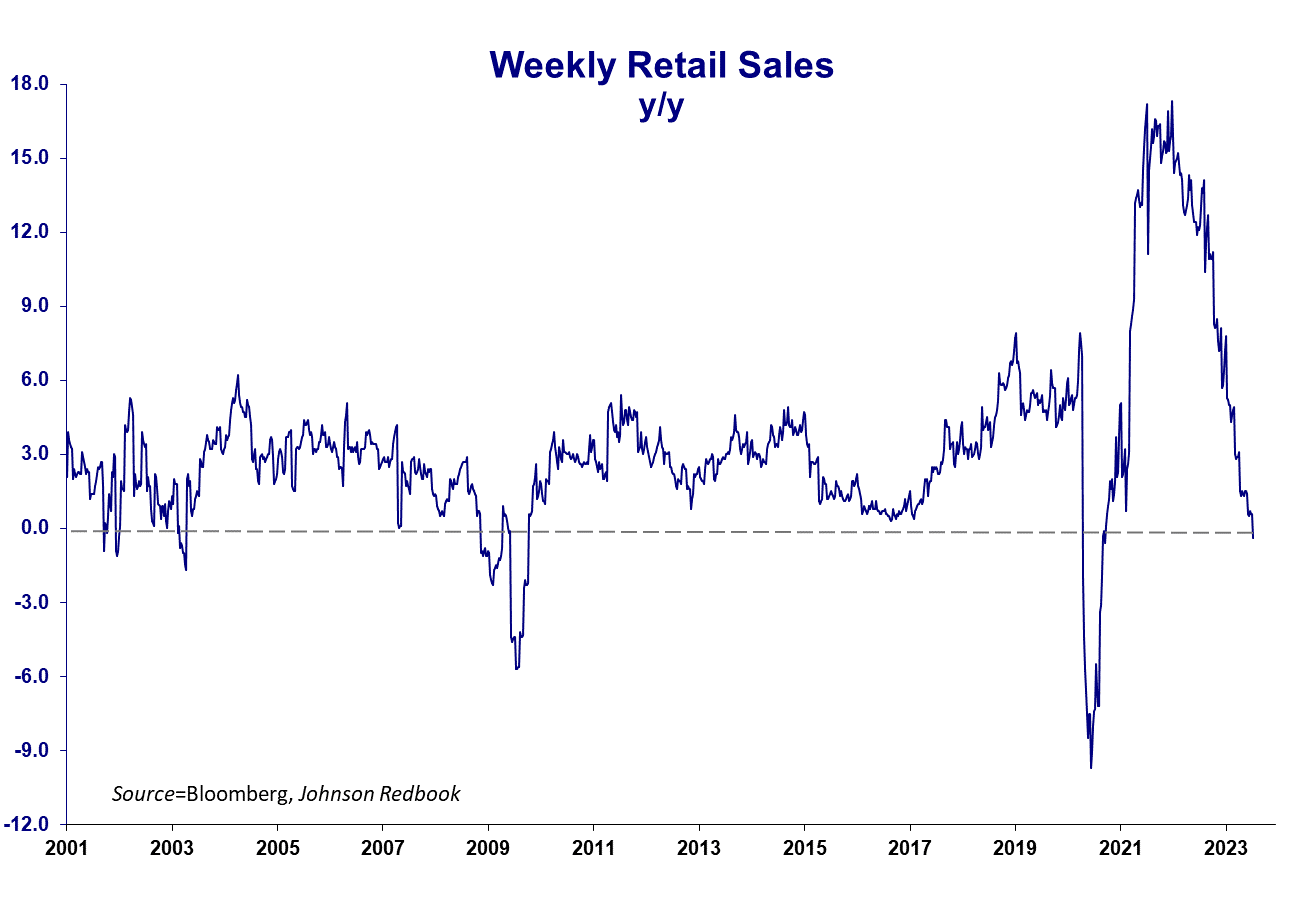

Ces indicateurs sont même fortement en baisse depuis mars. La variation hebdomadaire des ventes au détail est même en chute libre :

Comme nous l’avons vu la semaine dernière, le consommateur américain est en train de craquer.

Mais ce qui compte pour les marchés ce sont les nouvelles fenêtres de liquidités ouvertes par la Fed, qui ont relancé le “Fed Put” très favorable aux indices :

Ces nouvelles interventions de la Fed ont encore une fois faussé la valeur du risque. Mais cette fois, cette mauvaise appréciation du risque se déroule dans un contexte de dégradation des indicateurs économiques liée à l’augmentation des taux !

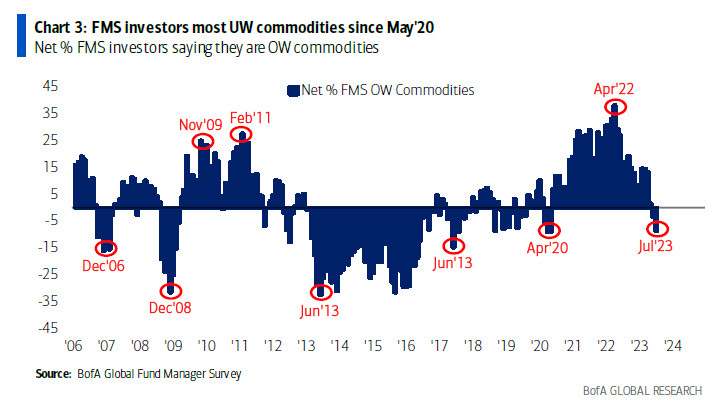

Cette dégradation se ressent au travers du sentiment des investisseurs sur les matières premières. L’activité économique en berne n’est pas de bonne augure pour le secteur, mais c’est surtout la hausse des actions qui a contribué à pousser les investisseurs vers les titres stars de ces marchés au détriment des actifs tangibles.

La dégradation économique se ressent aussi sur les chiffres en baisse des exportations chinoises, à un plus bas depuis 3 ans. Le tassement des exportations est un élément supplémentaire qui pèse sur les matières premières.

Certains analystes estiment que ce sentiment négatif offre une réelle opportunité. C’est le cas d’Evy Ambro de Blackrock, Matty Zao de Bank of America, Wayne Gordon d' UBS, et Jeffrey Curie de Goldman Sachs : tous ces analystes ont publié ces dernières semaines des notes très haussières sur les matières premières, en particulier pour certains métaux comme le cuivre.

Ce mois-ci, on observe également une reprise de la hausse de l’argent par rapport à l’or, ce qui indique traditionnellement un regain d’intérêt des investisseurs pour les actifs tangibles.

Ce retour des actifs tangibles n’est pour le moment pas perceptible dans l’actuelle euphorie des marchés. Dans ce contexte, les métaux précieux continuent leur phase d’accumulation.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.