Il semble qu’un marché haussier nourri à la papier-monnaie jouisse d’une vie éternelle. Quelles que soient les nouvelles, les marchés actions réagissent positivement. Cela prend beaucoup de temps pour tuer un marché haussier séculier, même avec régime malsain.

Les banques centrales n’ont pas de politique

Cette semaine, les marchés boursiers ont grimpé avec l’anticipation d'un QE (quantitative easing, ou assouplissement monétaire) par la BCE et la Chine. Mais les nouvelles provenant de la Fed ont encore changé de direction avec la hausse potentielle des taux d’intérêt en décembre. Comme je l’ai dit plusieurs fois, ni la Fed, ni les autres banques centrales n’ont conscience de ce qu’il arrive. Elles continueront de réagir aux événements et changeront d’idée chaque jour. Les banques centrales n'ont aucune politique. La Fed suit principalement le marché boursier. Si le marché est en hausse, elle pense pouvoir augmenter les taux et, s’il est en baisse, elle utilisera toutes les armes à sa disposition pour enrayer la chute. Alors, augmenteront-ils les taux en décembre ? Cela dépend si le marché haussier aura une indigestion d’ici là, due à un estomac plein de papier. Selon moi, il est probable que ce marché haussier mourra de fatigue, à cause d’un régime inappropriée. Nous allons probablement atteindre un point, très bientôt, où les investisseurs réaliseront que les banques centrales qui impriment des milliers de milliards $ de papier sans valeur ne pourront jamais créer de la richesse et que, donc, cela mènera à une implosion totale du système financier, car les failles apparaîtront de partout. Si l’on se fie aux mauvaises nouvelles à travers le monde, il est probable que ce marché haussier séculier déclinera fortement d’ici la fin de 2015.

Les actions ont déjà atteint un sommet en termes réels

Les actions ne grimpent pas en termes réels. Elles ont grimpé seulement parce que le monde a fait grimper la dette totale de 50%, soit environ 70 000 milliards $, depuis 2007. Dans un monde normal, une telle magnitude de création de crédit aurait produit non seulement de l’inflation, mais de l’hyperinflation. Mais tout ce crédit n'a jamais atteint les gens ordinaires; il a été surtout utilisé pour faire tenir le système financier et, ainsi, continuer à gonfler la vague spéculative dans tous les marchés financiers.

Le marché haussier séculier des actions a atteint son sommet vers l’an 2000. Si nous mesurons les marchés boursiers en termes réels, nous voyons qu’ils ont tous décliné depuis 1999-2000. Le Dow Jones, par exemple, a perdu les 2/3 depuis 1999. Quand on dit ‘termes réels’, cela veut dire l’or. Parce que l’or constitue le seul moyen honnête d’échange et est la seule monnaie qui ait survécu depuis 5 000 ans. L’or n’est pas un investissement. Non, tout ce que l’or fait, c’est de conserver un pouvoir d’achat stable. Un costume pour homme de qualité coûtait une once d’or, il y a 2 000 ans, tout comme aujourd’hui. À travers l’Histoire, des dirigeants et gouvernements corrompus ont, de manière constante, fait des promesses qu’ils ne pouvaient tenir, ce qui a entrainé des déficits chroniques, de l’impression monétaire et l'explosion des dettes. C’est pourquoi l’or monte toujours si on le mesure en monnaie de papier. Et c’est pourquoi l’or atteindra des sommets inimaginables dans les années à venir, alors que la dette augmentera de façon exponentielle. Regardez les États-Unis : ils n’ont pas enregistré de véritable excédent budgétaire depuis le début des années 1960. Une devise de réserve ne peut être basée sur des sables mouvants formés par la dette massive. C’est pourquoi le dollar continuera sa chute, jusqu’à ce qu’il atteigne sa valeur intrinsèque de ZÉRO, comme l’a dit Voltaire en 1729. Toutes les autres devises feront partie de cette course vers le bas, mais le dollar en prendra bientôt la tête.

La demande pour l’or physique est très forte

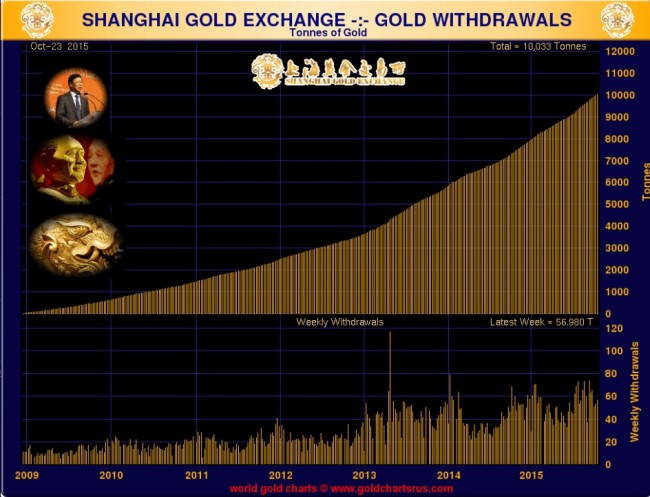

L’incessante dépréciation des devises papier entraînera une appréciation continue de l’or. Mais ce n’est pas seulement la mauvaise gestion de l’économie mondiale qui mettra une pression haussière sur l’or, car la demande pour l’or physique est extrêmement forte. Durant les dix premiers mois de 2015, la Chine a acheté plus de 2 100 tonnes d’or, ce qui pourait représenter 2 500 tonnes sur toute l’année. L’Inde achètera probablement environ 1 000 tonnes cette année. Cela fait un total de 3 500 tonnes pour ces deux pays seulement, et plusieurs autres pays augmentent également leurs réserves. La production aurifère mondiale est de 2 500 tonnes, ce qui signifie que deux pays, à eux seuls, achètent 1 000 tonnes de plus que la production annuelle.

Manipulation de l’or

Mais on peut se demander, avec l’impression monétaire exponentielle et une demande pour l’or physique plus forte que jamais, pourquoi ne grimpe-t-il pas ? Parce que, dans le monde financier moderne, corrompu, les actifs réels et les valeurs réelles ne comptent pas. Non, aujourd’hui, il n’y en a que pour les actifs papier et les produits dérivés. Ainsi le prix de l’or n’est pas établi par le marché physique. Non, c’est le marché de l’or-papier, manipulé vers le bas, qui détermine le prix de l’or. Les grandes banques et les banques centrales, avec l’aide de la BRI (Banque des règlements internationaux), font continuellement baisser le prix de l’or sur le marché papier. N’importe qui peut être témoin de ces interventions, étant donné qu’elles ont lieu juste avant l’ouverture des marchés ou dans un marché avec très peu de liquidité. Aucun vendeur commercial ne se débarrasserait de l'or alors qu’il n’y a pas d’acheteurs. Ce jeu malsain est évident, et le GATA dispose d’une tonne de preuves, mais cela ne donne rien pour le moment.

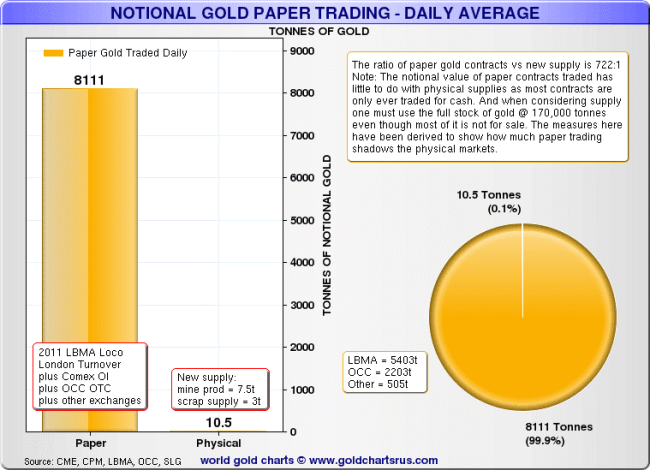

L’or des banques centrales est prêté ou vendu en secret, et les stocks des bullion banks déclinent rapidement. Nick Laird, de Goldchartsrus, estime que la valeur notionnelle journalière de l’or-papier se situe autour de 8 000 tonnes. La production journalière d’or, incluant l’or recyclé, est de 10,5 tonnes. Si les chiffres de Nick sont exacts, le volume journalier de transactions d’or-papier est de presque 800 fois la production physique journalière. Dans les marchés de contrats à terme, ou futures, incluant le COMEX, il n’y a qu’au maximum 1/100oz d’or physique pour chaque once d’or-papier. Les bullion banks, tant qu’à elles, émettent des contrats papier qui ne sont virtuellement pas adossé à du physique. Le jour où les détenteurs d’or-papier réaliseront qu’ils ne pourront jamais obtenir livraison de leur or physique, le prix de l’or grimpera plus rapidement que personne ne peut l’imaginer. Et ce jour est proche.

L’or physique constitue de l’assurance et de la préservation de richesse

On ne devrait pas acheter de l’or pour spéculer ou pour un investissement à court terme. Pour les quelques privilégiés qui disposent d’épargne, l’or devrait être acheté comme assurance contre un système financier pourri, et pour préserver la richesse. Mais, souvenez-vous, il faut le détenir sous forme physique et l’entreposer hors du système bancaire.

Lorsque nous avons conseillé aux investisseurs, en 2002, d’investir un important pourcentage de leurs actifs financiers dans l’or à 300 $, notre cible était de 10 000 $ en monnaie d’aujourd’hui. Nous conservons cette cible, au minimum. Le problème est qu’il est peu probable que nous ayons cette monnaie d’aujourd’hui pour bien longtemps encore. Parce que, bientôt, toutes les banques centrales imprimeront des quantités illimitées de monnaie pour essayer d’empêcher le système financier mondial de s’effondrer. Mais, malheureusement, résoudre un problème avec les mêmes méthodes qui l’ont causé ne fonctionnera pas et, éventuellement, nous assisterons à une implosion déflationniste du système financier. Mais avant cela, nous aurons une brève période d’hyperinflation qui, en termes nominaux, pourrait faire monter l’or à des niveaux jamais vu auparavant.

Source originale: GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.