Il est garanti que nous verrons toutes sortes de "flations" dans les années à venir. Nous verrons de l’inflation, de la stagflation, de l’hyperinflation et de la déflation. Plusieurs d’entre elles arriveront simultanément. Actuellement, nous avons une inflation monétaire majeure combinée à une inflation des actifs. La croissance du crédit et l’impression monétaire ont, ces dernières années, bénéficié au système bancaire en difficulté, mais n’ont pas encore atteint les prix à la consommation et, donc, on n'observe pas d’inflation ordinaire des prix.

C’est pourquoi l’Italie, la Grèce, l’Espagne, le Portugal et plusieurs autres pays européens sont en faillite. Ils ont été contraints d'utiliser une monnaie qui les a rendus non compétitifs et incapables d’exporter ou de fonctionner. Dans le même temps, l’Allemagne a bénéficié d’un euro faible, ce qui a grandement aidé ses exportations.

La vitesse de circulation de la monnaie va s’accélérer en 2017

En 2017, la vitesse de circulation de la monnaie va probablement s’accélérer et entrainer de la "stagflation", c'est-à-dire des prix plus élevés sans croissance au rendez-vous. Mais, étant donné que les problèmes du système financier vont s'aggraver, il est pratiquement garanti qu’il y aura de l’hyperinflation dans la plupart des économies majeures. L’accumulation de dettes et de produits dérivés, ce dernier quart de siècle, fait qu’il est certain que les gouvernements, désespérés, imprimeront des quantités illimitées de monnaie, dans une tentative effrénée de sauver le système financier. Ce qui est arrivé au système bancaire italien, ces dernières années, fait passer les Médicis pour des saints. La mauvaise gestion et la corruption ont poussé les banques italiennes à l’insolvabilité. Le problème est semblable en Grèce, en Espagne, au Portugal, en France, en Allemagne etc., comme j’en ai parlé dans mon article de la semaine dernière.

L’hyperinflation sera rapide et marquée

Mais ces problèmes ne se limitent pas qu’à l’Europe. Les banques au Japon et en Chine ressentiront la même pression, ainsi que le système financier aux États-Unis et dans les marchés émergents. La dernière crise financière a débuté en 2006 et, depuis lors, la dette mondiale est passée de 140 000 milliards $ à quasiment 240 000 milliards $. Ces 100 000 milliards $ de plus auraient déjà dû provoquer de l’hyperinflation massive, mais les banques centrales craignent la déflation et font tout ce qu’elles peuvent pour créer de l’inflation. Il y a cette fausse idée selon laquelle l’inflation est bonne pour l’économie, alors que c'est une maladie qui entraine la destruction de la monnaie et des épargnes. Les banquiers centraux, perdus, n’ont pas d’autres solutions pour un système financier défaillant. Mais essayer de résoudre un problème en utilisant la même méthode qui l'a créé ne ne peut que mener à la ruine. C’est ce qui arrivera dans les années à venir et qui débutera sans doute en 2017. L’hyperinflation, quand elle débute, accélère très rapidement et peut ne durer qu’entre deux et quatre ans, jusqu’à ce que la monnaie imprimée n’ait plus aucune valeur. L’hyperinflation affecte surtout les biens et services. En termes réels, tous les actifs qui ont été financés par la bulle de crédit vont se dégonfler. En parallèle, la dette implosera, ce qui poussera des banques à la faillite. Enfin, l’hyperinflation se transformera en implosion déflationniste totale, lorsque tous les prix et l’offre monétaire baisseront en même temps. Ce sera une crise dévastatrice pour le monde, étant donné que, pendant une certaine période, il n’y aura pas d’argent et les gens devront s’en remettre au troc.

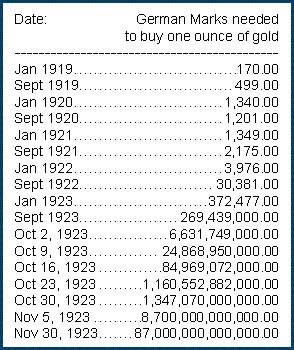

Durant la période hyperinflationniste, l’or atteindra des niveaux inimaginables en termes de papier-monnaie, comme lors de la République de Weimar.

L’or, dans la République de Weimar, est passé de 170 marks en 1919 à 87 000 milliards de marks en 1923.

Lorsque l’hyperinflation sera terminée et que l’implosion déflationniste débutera, l’or tombera de son sommet vertigineux. Mais, vu qu’il y aura probablement une période prolongée où il n’y aura plus de papier-monnaie dans plusieurs pays, l’or restera la seule monnaie réelle et gardera une haute valeur par rapport à la chute rapide des prix.

Bien qu’il n’y ait pas encore de signes d’hyperinflation dans les grandes économies mondiales, il y a des pays, comme l’Argentine et le Venezuela, où elle est déjà présente.

Le bolivar vénézuélien s’est fait complètement broyé depuis 2011. En août 2012, il était à 10 pour un dollar. Aujourd’hui, il est à 4 250 pour un dollar sur le marché non officiel. Comme le graphique ci-dessous le démontre, la chute du bolivar et la montée du dollar sont maintenant exponentielles. À la mi-2015, le bolivar était à 700 pour un dollar, et aujourd’hui, le dollar est six fois plus élevé, à 4 250. Depuis août 2012, le taux d’inflation mensuel a été de 16%.

En 2012, il fallait 17 000 bolivars pour acheter une once d’or. Aujourd’hui, une once d’or coûte 5 millions de bolivars.

Est-ce un signe de ce qui arrivera dans plusieurs économies majeures d’ici cinq ans ?

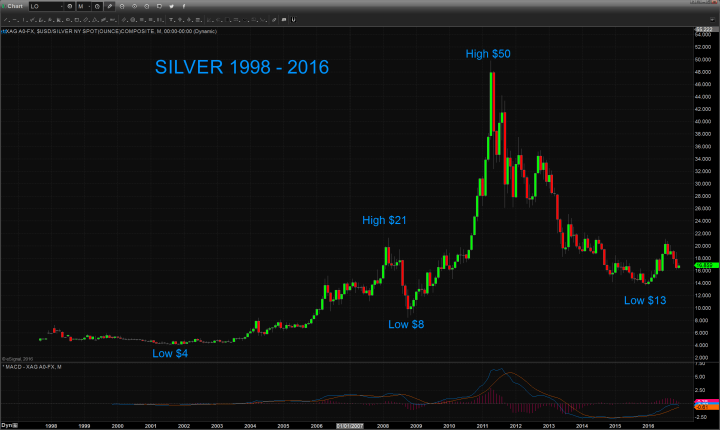

L’argent physique est actuellement un investissement attrayant

Comme je le dis depuis 2002, l’or est la meilleure façon de préserver la richesse et de se protéger contre l’effondrement à venir des papiers-monnaies et du système financier. En règle générale, nous conseillons à nos clients de détenir de l’or plutôt que de l’argent pour préserver la richesse. La volatilité de l’argent en fait un investissement inapproprié pour l’investisseur lambda. En 2001, l’argent était à 4 $ l’once, en février 2008, il atteignit 21 $, et en août 2008, il était revenu à 8 $. Il a grimpé jusqu’à 50 $ en avril 2011, avant de retomber sous les 14 $ en décembre 2015. Pour quelqu’un qui recherche l’excitation d’un tour de montagnes russes, l’argent est parfait, puisque ces variations prononcées donneront à la plupart des investisseurs la peur de leur vie. L’argent est aussi beaucoup plus lourd que l’or, par rapport à sa valeur, ce qui le rend moins pratique à stocker et à transporter. De plus, l’argent est soumis à la taxe sur la valeur ajoutée en Europe, même si cela peut être légalement évité en le stockant dans des coffres situés en zone franche.

L’argent montera deux fois plus vite que l’or

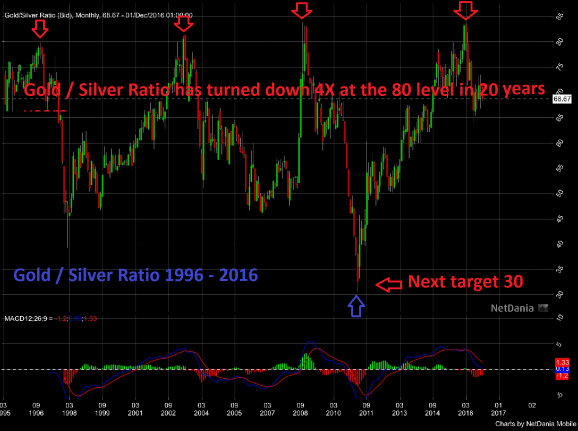

Le rapport risque-rendement pour l’argent a changé au début de 2016. L’argent a maintenant atteint un point où, par rapport à l’or, il représente un excellent rapport. Ce qui est particulièrement intéressant est que l’argent est maintenant en position de bouger deux fois plus rapidement que l’or.

Le graphique ci-dessous montre que le ratio or/argent a atteint quatre fois son pic, ces vingt dernières années, au niveau de 80 ou tout juste au-dessus (prix de l’or = 80 fois le prix de l’argent). C’est arrivé pour la dernière fois en février 2016. Depuis lors le ratio est retombé à 68, mais ceci n’est que le début. Il est probable qu’avant une correction majeure du ratio, il descende à 30, comme nous avons vu en 2011, lorsque le prix de l’argent a atteint 50 $.

Ce ratio peut bouger très, très rapidement. En septembre 2010, il était à 68 et, en avril 2011, il avait atteint 30. Une fois que le mouvement actuel du ratio vers le bas accélère, il peut atteindre 30 très rapidement. À plus long terme, le ratio atteindra probablement 15 – un niveau historique important – ou même descendre plus bas, à 10.

Si l’or atteint 10 000 $, ce que je crois être un minimum sans hyperinflation, cela donnerait un prix de l’argent compris entre 666 $ et 1 000 $ l’once. Ces niveaux paraissent clairement irréalistes aujourd'hui, avec l’argent à 17 $ l’once, mais ils pourraient être atteints d’ici cinq ans.

L’argent est extrêmement rare

Ce qui rend l’argent particulièrement intéressant est sa rareté. Environ 170 000 tonnes d’or ont été produites dans l’histoire et presque toute cette quantité existe encore sous une forme ou une autre. Ce n’est pas le cas avec l’argent. Il n’y a plus de réserves importantes d’argent dans le monde. Presque 60% de l’argent produit est consommé, et le reste est destiné à l’argenterie, la joaillerie et l’investissement. Les banques centrales ne détiennent pas d’argent. La production annuelle mondiale d’argent est de 27 000 tonnes, pour une valeur de 15 milliards $, à 17 $ l’once. En comparaison, la production aurifère annuelle est de 114 milliards $. Il s’est consommé plus d’argent que ce qui a été produit depuis un certain nombre d'années. La demande d’investissement pour l’argent représente seulement 2,5 milliards $ annuellement. La taille totale du marché de l’argent est minuscule comparée aux actifs financiers mondiaux. C’est pourquoi il a été si facile pour Deutsche Bank, UBS, Barclays et quelques autres banques de manipuler ce marché. Deutsche Bank a admis avoir manipulé le marché de l’argent, mais vu qu’elle a impliqué d’autres banques, cette histoire n’est toujours pas terminée. Histoire qui risque de se propager également au marché de l’or.

Normalement, l’argent est le métal qui mène la dance. Il dégringole plus rapidement dans un marché baissier et, lorsque le marché devient haussier, il performe mieux que l’or. La chute du ratio or/argent indique que la manipulation pourrait finir par cesser, ce qui entrainera une hausse de la demande physique. Ce qui, en retour, mettra énormément de pression sur le marché papier de l’argent. Comme la demande physique augmentera, le prix de l’argent s'envolera rapidement. Même aujourd’hui, il est difficile de se procurer d’importantes quantités d’argent et, plus le prix grimpera, moins il y aura d’argent disponible. Toute augmentation de la demande ne sera satisfaite que par une augmentation substantielle des prix.

Il ne faut pas acheter de l’argent pour spéculer, mais pour préserver la richesse à long terme. À cause de sa volatilité, l’argent ne devrait pas composer plus de 15-25% de votre portefeuille de métaux précieux. Pour les investisseurs qui n'en détiennent pas, je crois vraiment qu’il est temps pour eux de se procurer de l’argent physique, à un prix qu’ils ne reverront jamais.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.