En avril 2011, juste avant que le prix de l'or n'explose pour atteindre un record à plus de 1 900 $ après la dégradation de la note de la dette publique américaine, nous disions - et Kyle Bass l'a répété : la principale raison pour laquelle l’or va monter à long-terme est que la Fed ne peut pas imprimer d'or, contrairement à tout autre actif.

Aujourd'hui, 9 ans plus tard, Bank of America (BofA) valide ce point de vue. Dans un rapport intitulé "La Fed ne peut pas imprimer d'or", l'une des plus grandes banques américaines désigne l'or comme "l’ultime réserve de valeur" et annonce avoir relevé sa cible de prix à 18 mois à 3 000$ l’once, contre 2 000 $ précédemment.

Voici les principaux éléments du rapport de la BofA :

"Le prix de l'or a enregistré une belle performance au cours de la récente période

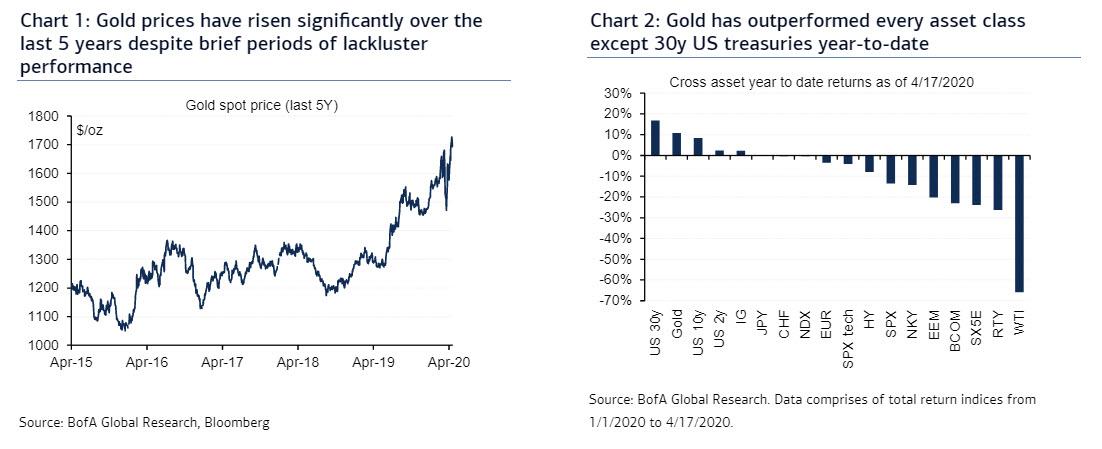

En tant qu’ultime réserve de valeur, le prix de l'or s'est bien comporté au cours des 15 derniers mois, affichant une hausse de plus de 10% depuis le revirement de politique monétaire de la Réserve fédérale en janvier 2019. L'or a également enregistré une belle performance par rapport aux autres classes d'actifs en cumul annuel. Certes, il n'est pas monté en ligne droite et a été vendu à prix fort pendant une brève période en mars. L'évolution du prix de l'or a reflété la baisse puis la hausse des taux d'intérêt réels. Nos modèles CTA suggèrent que le positionnement de l'or est léger, probablement en raison de la pointe de volatilité et de la baisse mécanique du ratio de Sharpe. Mais cette contrainte pourrait changer alors que la volatilité continue de baisser rapidement sur les marchés financiers.

À présent, un assouplissement monétaire et budgétaire significatif dans le monde entier...

En raison de l’état d’urgence lié au Covid-19, le PIB américain pourrait chuter de 30% par rapport à l'année précédente au deuxième trimestre, soit la plus forte baisse de l'histoire moderne. D'autres pays comme le Japon connaîtront probablement une baisse de 21,8% de leur production au deuxième trimestre cette année, tandis que la Chine vient d'annoncer une contraction de 6,8% au premier trimestre. Alors que les banques centrales s'empressent d'accroître leurs bilans et de soutenir la valeur des actifs et les prix à la consommation, de nombreux risques pourraient finir par être socialisés. La taille des bilans des principales banques centrales est stable à environ 25% du PIB depuis une dizaine d'années, tout comme le prix de l'or. Avec la forte contraction de la production économique, la hausse des dépenses budgétaires et le doublement des bilans des banques centrales, les devises flottantes pourraient être mises sous pression. Et les investisseurs se tourneront vers l'or. C'est pourquoi nous évaluons nos prévisions à la valeur du marché et prévoyons maintenant un prix moyen de l'or de 1 695 $/oz en 2020 et de 2 063 $/oz en 2021.

... fait passer notre cible à 18 mois de 2000 $ à 3000 $ l'once

Un dollar fort, une réduction de la volatilité des marchés financiers et une baisse de la demande du secteur de la bijouterie en Inde et en Chine pourraient continuer à faire obstacle à l'or. Mais au-delà des fondamentaux traditionnels de l'offre et de la demande d'or, il y a un risque majeur de crise financière. Les taux aux États-Unis et dans la plupart des économies du G10 seront probablement à zéro ou inférieurs à zéro pendant une très longue période, car les banques centrales tentent de pousser l'inflation au-dessus de leurs objectifs. Au-delà des taux réels, des variables telles que le PIB nominal, les bilans des banques centrales ou les réserves d'or officielles resteront, selon nous, les principaux déterminants du prix de l'or. Comme les banques centrales et les gouvernements doublent respectivement leurs bilans et leurs déficits budgétaires, nous avons également décidé de porter notre cible à 18 mois de 2 000 $ à 3 000 $ l'once."

Creusons un peu plus le rapport "La Fed ne peut pas imprimer d'or" et pourquoi BofA pense que l'or atteindra 3 000 $ d'ici 18 mois :

L’or a bien performé ces derniers temps...

En tant qu’ultime réserve de valeur, le prix de l'or s'est bien comporté au cours des 15 derniers mois, affichant une hausse de 12% depuis le revirement de politique monétaire de la Réserve fédérale en janvier 2019 (graphique 1). Plus récemment, le prix de l'or a continué à afficher une forte hausse, les rendements dépassant largement ceux des autres grandes catégories d'actifs depuis le début de l'année (graphique 2). Seules les obligations à long terme et les actions de haute qualité dans le secteur des technologies ont enregistré des performances comparables, les rendements des bons du Trésor à 30 ans s'élevant à 16,9% et le secteur technologique du S&P 500 affichant un rendement stable depuis le début de l'année.

...sauf pendant une brève période où il y a eu une crise de liquidités

Le métal jaune n'est pas monté en ligne droite. Il y a eu de nombreuses ventes, avec près de 5 millions d'échanges sur le marché des contrats à terme entre le 9 et le 19 mars (graphique 3), en raison d'une importante crise de liquidité. Ce mouvement n'était pas unique au marché de l'or, les actifs à revenu fixe ont également connu une forte hausse de la volatilité à cette époque (graphique 4). Avant d'atteindre son point le plus bas le 19 mars, l'or a baissé de 12%, contre 8% pour l'ETF Treasury Inflation Protected Securities (TIPS) ou 22% pour des ETF de qualité investment grade, comme le LQD.

La baisse du prix de l'or a reflété l'évolution des taux réels

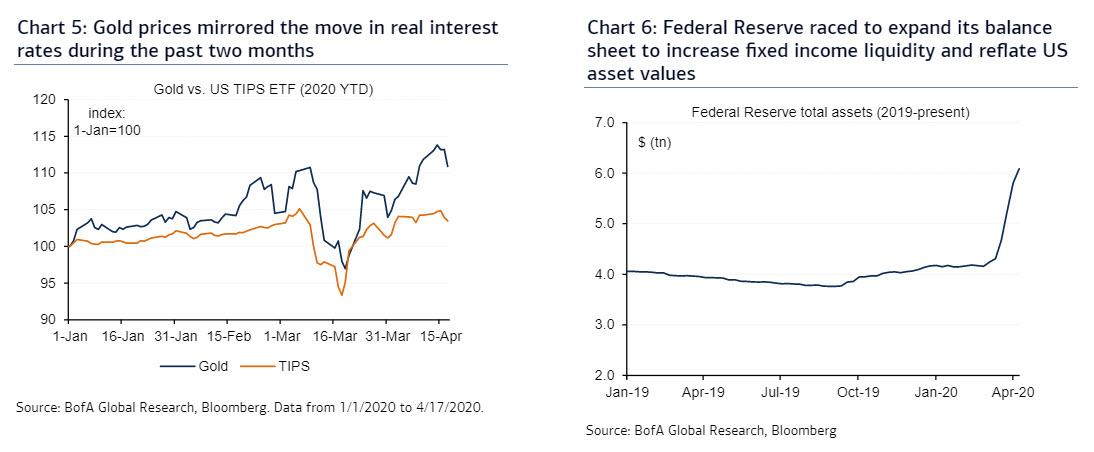

Il convient également de noter que la baisse du prix de l'or a reflété l'évolution des taux d'intérêt réels au cours des deux derniers mois (graphique 5). Comme les investisseurs craignaient que le confinement en Chine s'étende aux États-Unis et au reste de l'économie mondiale, la valeur des actifs et les anticipations des prix à la consommation se sont effondrées plus rapidement que les taux d'intérêt nominaux, faisant craindre une dépression économique. Ayant tiré les leçons de la crise financière mondiale de 2007-2008, la Réserve fédérale s'est empressée d’accroître son bilan afin d'augmenter la liquidité des titres à revenu fixe et de regonfler la valeur des actifs américains, ce qui a finalement soutenu une forte reprise du cours de l'or (graphique 6).

Le prix de l'or dépend des taux réels, du dollar, des matières premières et du risque...

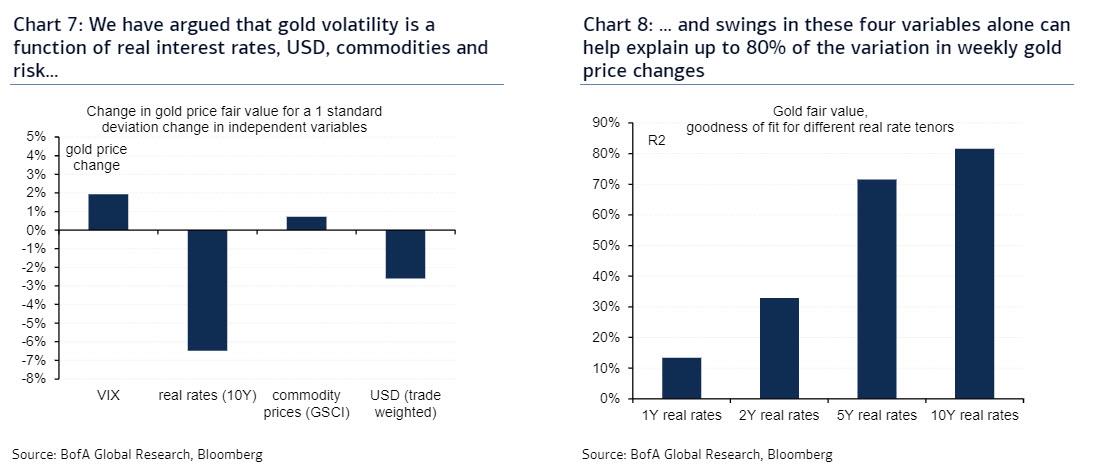

Comme expliqué ci-dessus, la vente et le redressement ultérieur du cours de l'or au mois de mars étaient de nature assez mécanique. En tant qu’ultime réserve de valeur, l'or est le reflet des mouvements du marché dans tous les principaux actifs financiers et physiques. Dans le passé, nous avons soutenu que la volatilité de l'or dépend des taux d'intérêt réels, du dollar américain, des matières premières et du risque (graphique 7). Les fluctuations de ces quatre variables peuvent à elles seules expliquer jusqu'à 80% des variations hebdomadaires du prix de l'or (graphique 8), ce qui fournit un modèle important pour comprendre l'orientation des futurs prix de l'or.

...et la volatilité de l'or a tendance à suivre les mouvements des autres marchés

Un autre facteur à prendre en compte pour les métaux précieux est la volatilité. Plus précisément, la volatilité de l'or a augmenté avec les turbulences des marchés, mais elle est restée largement en deçà du pic atteint par d'autres catégories d'actifs comme les actions ou le pétrole (graphique 9). Selon nos estimations, la volatilité de l'or a plus ou moins suivi celle des devises du G10 au cours des deux derniers mois, particulièrement les devises refuges comme le yen et le franc suisse. Contrairement à d'autres marchés de matières premières, la structure de la volatilité de l'or est plus proche de celle des actifs papier (graphique 10).

Source originale: Zero Hedge

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.