Au cours des 150 dernières années, l’Occident est passé de l’esclavage humain à l’esclavage de la dette. L’esclavage fut officiellement interdit dans la plupart des pays entre le milieu des années 1800 et le début des années 1900. Il fut aboli en 1834 dans l’Empire britannique, et en 1865 aux États-Unis, avec le 13ème amendement.

Mais il ne fallut pas longtemps avant l’introduction d’une forme différente et bien plus subtile d’esclavage. Cela commença officiellement avec la création de la Réserve fédérale, en 1913, à New York. Plus de cent ans auparavant, le banquier allemand Mayer Amschel Rotschild avait déclaré : "Donnez moi le contrôle sur la monnaie d'une nation, et je n'aurai pas à me soucier de ceux qui font ses lois." Les banquiers qui se sont réunis en novembre 1910 sur Jekyll Island étaient conscients de l'importance de contrôler la monnaie du pays, et c’était le but de leur réunion secrète qui a posé les fondements de la Fed. La Fed est officiellement la banque centrale des États-Unis, mais c’est une banque privée, qui appartient à des banques privées, créée pour le bénéfice des banques privées et de ses banquiers.

HYPOTHÈQUE = PACTE DE MORT

Le monde occidental est libéré de l’esclavage humain depuis une cinquantaine d’années, mais il est dorénavant sujet à une forme d’esclavage dont la plupart des gens ne sont pas conscients. C’est un esclavage que nulle loi, nul règlement ou nul décret ne peut abolir. Il n’existe pas, non plus, de tours de magie financiers pour faire disparaître cette forme d’esclavage. Je parle, bien sûr, de l’esclavage de la dette qui a été progressivement instauré en Occident, au cours des cent dernières années, et qui asservit maintenant plusieurs pays émergents. Il y a l’esclavage des hypothèques. Le mot mortgage (hypothèque en anglais) vient du latin et du français, et il signifie "pacte de mort". Ce sera exactement cela pour les gens qui ne pourront pas assumer les hausses de taux d’intérêt à venir, ni le remboursement du capital sur leur propriété, dont la valeur s’effondrera. Nous avons aussi les esclaves des cartes de crédit, les esclaves des prêts autos, et les esclaves étudiants. Presque tous ces prêts arriveront à échéance sans valeur, puisque les emprunteurs-esclaves auront fait défaut.

LA DETTE AMÉRICAINE CROÎT DEUX FOIS PLUS VITE QUE LE PIB

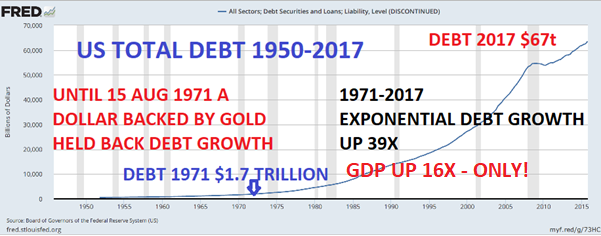

En 1913, la dette mondiale était insignifiante, mais elle a crû continuellement lorsque Nixon a aboli l’adossement du dollar à l’or. Depuis 1971, l’esclavage de la dette a grimpé à un rythme exponentiel. La dette totale des États-Unis était de 1 700 milliards $ en 1971, et elle s’élève maintenant à plus de 67 000 milliards $. Au début du siècle, la dette des États-Unis n’était "que" de 30 000 milliards $; elle a donc doublé au cours des 16 dernières années.

Depuis 1971, la dette totale des États-Unis a été multipliée par 39, alors que le PIB n’a été multiplié par 16 seulement. C’est une preuve supplémentaire que l’amélioration du niveau de vie ou de richesse ne peut être atteinte que via l’impression monétaire et l’expansion de crédit. Le monde connaît aujourd’hui une fausse prospérité, basée sur de la fausse monnaie et de la fausse croissance. Ce n’est sûrement pas la bonne recette pour une économie soutenable, américaine ou mondiale.

DETTE MONDIALE DE 2 QUADRILLIONS $

L’esclavage de la dette est maintenant une situation chronique. Le mot ‘dette’ (debt) a les mêmes racines que le mot ‘mort’ (death), et il a donc une connotation assez sombre. L’esclavage signifie être la propriété de quelqu’un, être sous son contrôle. Le monde est aujourd’hui pris dans l’étau de la dette, sans possibilité de s’en sortir. La dette mondiale de 230 000 milliards $, à laquelle il faut ajouter les passifs non capitalisés et les produits dérivés, nous amène à plus de 2 quadrillions $, un poids beaucoup trop lourd dont on ne pourra se débarrasser.

PAUL KRUGMAN : "IL FAUT IMPRIMER PLUS DE MONNAIE"

Comment le monde peut-il essayer de sortir du piège de la dette ? Nous pourrions demander au prix Nobel Paul Krugman, qui nous proposerait la solution keynésienne appliquée par le monde pendant trois-quarts de siècle avec des conséquences catastrophiques : IMPRIMEZ PLUS DE MONNAIE !

L’impression monétaire a créé un problème massif de dette; plus d’impression l’a exacerbé; et encore plus d’impression monétaire n’a fait que retarder l’effondrement inévitable. Toute injection additionnelle de ce poison équivaudra à pousser la ficelle : elle aura zéro effet comme remède, mais plutôt un effet dévastateur dans la destruction de la monnaie. C’est ce qu’il va se passer dans les années à venir. Je répète depuis longtemps que l’impression monétaire est le dernier outil dont disposent les banques centrales. Cela mènera à l’hyperinflation, à la destruction totale de la monnaie papier, et à un effondrement déflationniste des actifs et de la dette. Ce n’est qu’après cela que le monde pourra enregistrer à nouveau de la croissance – mais avant cela, il y aura beaucoup de souffrance.

LA SUÈDE : UNE SOCIÉTÉ ESCLAVE SANS CASH

Les pouvoirs en place ne se contentent pas de rendre le monde esclave de la dette : non, il faut aussi empêcher les gens de dépenser le peu d’argent qu’il leur reste. L’abolition des transactions et retraits d’argent liquide prend de l’ampleur. Dans plusieurs pays européens, la limite de retrait de cash est entre 1 000 et 3 000 euros. Mais ce n’est qu’un premier pas. La Suède, par exemple, a virtuellement aboli toutes les transactions en argent liquide. Plusieurs détaillants n’acceptent que les cartes de crédit. De nouveaux billets de banque ont aussi été introduits, rendant les anciens inutilisables. Cela est similaire à ce qu’il s’est passé en Inde, et c’est une façon de punir les détenteurs de cash et de confisquer de l’argent. Ce n’est pas une coïncidence si le niveau de dette personnelle en Suède est l’un des plus élevés en Europe. L’abolition du cash empêchera les Suédois de retirer de l’argent de leur banque.

Les pièces suédoises en circulation ressemblent à de la monnaie de Monopoly en plastique. Une couronne suédoise contenait 80% d’argent jusqu’en 1942, et 40% jusqu’en 1968. Ensuite, elle ne contenait plus d’argent, mais seulement du cuivre et du nickel. La dernière couronne, introduite en 2016, est faite d’acier recouvert d’un placage de cuivre qui disparaît rapidement à l’usure. Elle est aussi bien plus petite, et ne pèse que la moitié du poids de l’ancienne couronne. Les Romains ont expérimenté exactement la même chose, entre le années 180 et 280 : le denier, qui contenait près de 100% d’argent au départ, n’en contenait plus du tout à la fin. La couronne, comme toutes les autres devises, a perdu 99% de sa valeur au cours des cent dernières années; il ne lui reste que 1% à perdre avant d’être sans valeur. Cela va arriver à la couronne, ainsi qu’à d’autres devises.

BIG BROTHER REGARDE

L’abolition du cash permet à Big Brother (Orwell – 1984) de contrôler les dépenses des gens et leur conformité fiscale. Souvenez-vous qu’il y a cent ans, il n’y avait pas d’impôt sur le revenu dans la plupart des pays. Aux États-Unis, par exemple, l’impôt sur le revenu fut introduit pour la première fois en 1913 (même année que la création de la Fed). Le taux d’imposition était de 1% pour un revenu supérieur à 3 000 $, pour un individu, et 4 000 $ pour un couple. Au-dessus d’un revenu de 500 000 $ (soit 11 millions $ en monnaie d’aujourd’hui), le taux grimpait à 7%. En réalité, presque personne ne payait d’impôt. Ces niveaux de taxation sont légèrement différents de ce qu’ils sont aujourd’hui, alors que la charge fiscale totale dans la plupart des pays, en incluant tous les impôts directs et indirects, la sécurité sociale etc., s’élève à plus de 50%. Cela fait partie de l’esclavage financier et du contrôle des gens. Les incitations individuelles pour travailler dur et dépenser son argent comme on l’entend, disparaissent. En lieu et place, l’état prend une grosse partie du gâteau et en gaspille la grande part dans la bureaucratie, le système de santé ou la sécurité sociale. L’impôt sur le revenu devrait être aboli et remplacé par une taxe sur valeur ajoutée (TVA) ou une taxe de vente.

La seconde raison d’abolir le cash est de contrôler les dépenses des gens. Avec un système bancaire sous levier jusqu’à 50 fois, il y a peu de chances que les déposants revoient leur argent. Le gouvernement le sait, et c’est pourquoi l’utilisation de la monnaie électronique donne à l’état le plein contrôle des actifs et du cash des gens. L’état peut maintenant contrôler combien d’argent est retiré et empêcher les gens de dépenser leur propre argent. Les gouvernements croient qu’il s’agit d’une méthode efficace pour contrôler les gens, mais au lieu de réussir à contrôler l’argent, les gouvernements vont finir par perdre la mainmise sur les gens, ce qui provoquera non seulement des bank runs, mais aussi des government runs, des troubles sociaux et l’anarchie.

L’UE S’APPRÊTE À ABOLIR LES RETRAITS D'ARGENT LIQUIDE

L’Union européenne envisage des mesures pour empêcher les gens de retirer de l'argent liquide, afin d’éviter les bank runs. Le plan est actuellement examiné et consisterait à bloquer les retraits pendant cinq à vingt jours. Une fois cette loi en place, il sera très facile de la prolonger pour des périodes plus longues, voire de la rendre permanente.

La tendance est claire : les gouvernements, à travers le monde, savent que le système bancaire est en faillite. Le problème est que la plupart des gouvernements le sont aussi. La seule solution pour eux est d’imprimer de la monnaie, mais comme je l’ai dit plus haut, l’impression monétaire ne réglera absolument rien. Ceux qui détiennent des actifs ou du cash à la banque ne doivent pas se fier aux garanties gouvernementales de 100 000 $ ou 100 000 €. Premièrement, les gouvernements n’ont pas d’argent et, deuxièmement, ils ne tiendront pas parole.

LA FIN D’UN SIÈCLE D’ILLUSIONS

Nous entrons maintenant la phase finale du plan, vieux de cent ans, créé par les banquiers et l’élite pour contrôler le système financier et, ainsi, plusieurs régions du monde, comme l'a dit Rothschild. L’effondrement final est inévitable, comme prédit par von Mises :

"Il n’y a aucun moyen d’éviter l’effondrement final d’un boom provoqué par une expansion du crédit. L’alternative est de savoir si la crise doit arriver plus tôt, par l’abandon volontaire d’une expansion supplémentaire du crédit, ou plus tardivement, comme une catastrophe finale et totale du système monétaire affecté."

L’AUTOMNE 2017 S’ANNONCE INCERTAIN

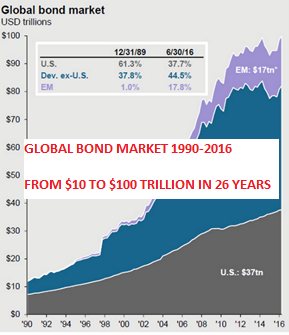

L’automne qui se profile pourrait être décisif. Tous les marchés en bulle ne laissent transpirer aucune sentiment de peur. Les actions sont à des sommets et le VIX, l’indice de la volatilité, est à un plus bas historique. Le marché de l’immobilier continue d’être solide, alimenté par la monnaie bon marché. Le marché mondial des obligations continue de s’étendre de façon exponentielle.

La complaisance des investisseurs envers les actions est dangereuse. Les détenteurs de dollars devraient commencer à s’inquiéter. Le dollar est tout près de s’effondrer. À court terme, il se peut que le dollar soit un peu survendu, mais sur le moyen et long terme, il a l’air très fragile. Le dollar chutera probablement en premier, suivi alors par la plupart des autres devises, jusqu’à ce qu’elles atteignent leur valeur intrinsèque de zéro.

L’OR : DE NOUVEAUX SOMMETS EN 2017 ?

L’or et les autres métaux précieux ont terminé leur correction. Il devrait maintenant y avoir une poussée majeure, qui s’accélérera cet automne. Les crypto-devises pourraient continuer à bénéficier du désordre mondial et encore grimper. Mais souvenez-vous que les crypto-devises n’ont rien à voir avec la préservation de richesse. C’est de la monnaie électronique sans valeur sous-jacente. Quand la frénésie cessera, ces devises pourraient valoir la même chose que les tulipes lors de la grande folie spéculative des années 1630.

Lorsque les devises vont chuter, la plupart des pays instaureront des contrôles de change. Les États-Unis seront sans doute un des premiers pays à l’annoncer.

L’or physique sera, dans les années à venir, une des rares manières de préserver la richesse, alors que le monde connaîtra une destruction totale de la richesse. Il est toujours temps de sortir son argent des banques et de détenir de l’or dans une juridiction sûre, comme la Suisse ou Singapour. Mais cette opportunité n’existera pas longtemps. Il est peu probable que l’or reste aussi peu cher qu’aujourd’hui. L’or pourrait toucher de nouveaux sommets en 2017. Cependant, le prix à court terme ne veut rien dire. L'important est que l’or physique constitue une superbe assurance dans un monde très risqué.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.