L’économiste John Maynard Keynes décrivait les effets de l’inflation en citant Vladimir Ilyich Lénine :

« Lénine aurait déclaré que le meilleur moyen de détruire le système capitaliste était de débaucher la monnaie. Par le biais d’un processus continu d'inflation, les gouvernements peuvent confisquer, en secret et à l’insu de tous, une partie importante de la richesse de leurs citoyens.

Lorsque l’inflation progresse et que la valeur réelle de la monnaie fluctue énormément de mois en mois, toutes les relations permanentes entre les débiteurs et les créanciers, qui forment l’ultime fondation du capitalisme, deviennent si désordonnées qu’elles en sont presque insignifiantes, et le processus d’accès à la richesse dégénère en jeux d’argent ou en loterie.

Lénine avait certainement raison. Il n’existe pas de moyen plus subtil, plus sûr, de renverser la base de la société que de débaucher la monnaie. Ce processus implique toutes les forces cachées des lois économiques du côté de la destruction, et cela se produit sans qu’une seule personne sur un million ne soit capable de le diagnostiquer. »

Laissez-moi maintenant vous relater l’histoire du prospecteur d’or qui a rencontré Saint-Pierre aux Portes du Paradis. Cette histoire que racontait Ben Graham, et que Warren Buffett aime souvent reprendre, parle à l’origine d’un prospecteur de pétrole, mais l’histoire est aussi valable pour un prospecteur d’or.

Lorsqu’il lui fit part de sa profession, Saint-Pierre lui dit : « Vous êtes qualifié pour entrer au paradis, mais comme vous pouvez le constater, l’endroit réservé aux prospecteurs d’or est bondé. Il n’y a aucun moyen d’ajouter une personne de plus ».

Après avoir réfléchi quelques instants, le prospecteur demanda s’il pouvait prononcer seulement quatre mots pour les locataires actuels.

Saint Pierre, considérant cela sans risque, laissa le prospecteur mettre ses mains en porte-voix et hurler : « Or découvert en enfer ! ».

Immédiatement, les portes du ciel s’ouvrirent et tous les prospecteurs d’or se précipitèrent vers l’étage inférieur. Place étant faite, Saint Pierre, impressionné, invita le prospecteur à emménager et à s’installer confortablement.

Le prospecteur fit une pause, puis dit : « Non, je crois que je vais suivre le reste de la bande. Après tout, il y’a peut-être du vrai dans cette rumeur ! ».

La citation de Lénine par Keynes et l’histoire de Buffett démontrent parfaitement pourquoi les gouvernements aiment tant l’inflation et détestent autant l’or ou, plus généralement, les actifs solides. L’inflation crée l’illusion d’une hausse éternelle de la valeur des actifs. Elle permet aussi à l’État de taxer les gens sans qu’ils ne le réalisent. Si le prix de quelque chose est déterminé en monnaie fiduciaire (papier ou électronique), il est facile de croire que les prix grimpent toujours, avec seulement de petites corrections. Mais si le prix en est déterminé en monnaie véritable, comme l’or, l’image change complètement. C’est l’illusion de l’inflation.

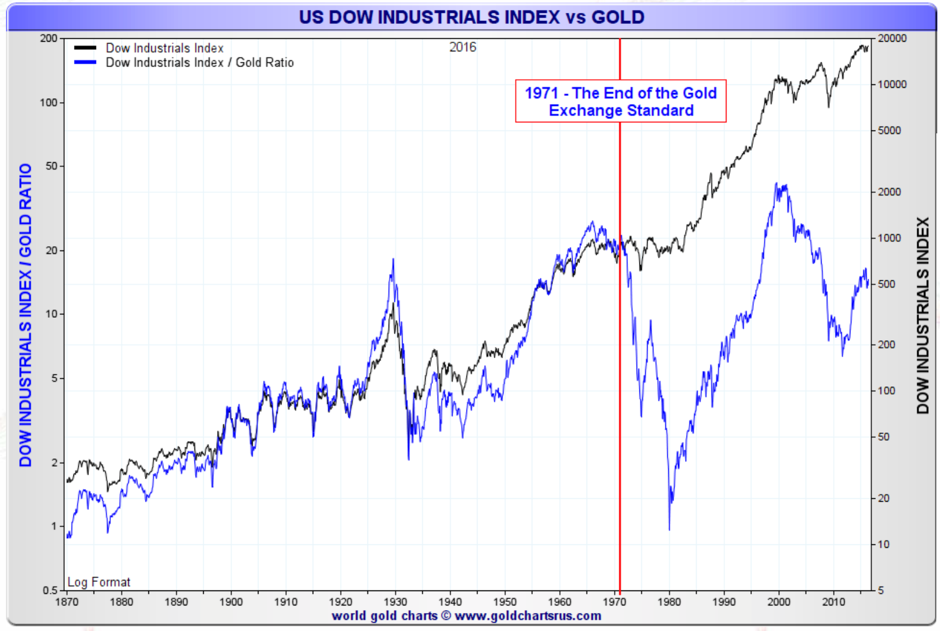

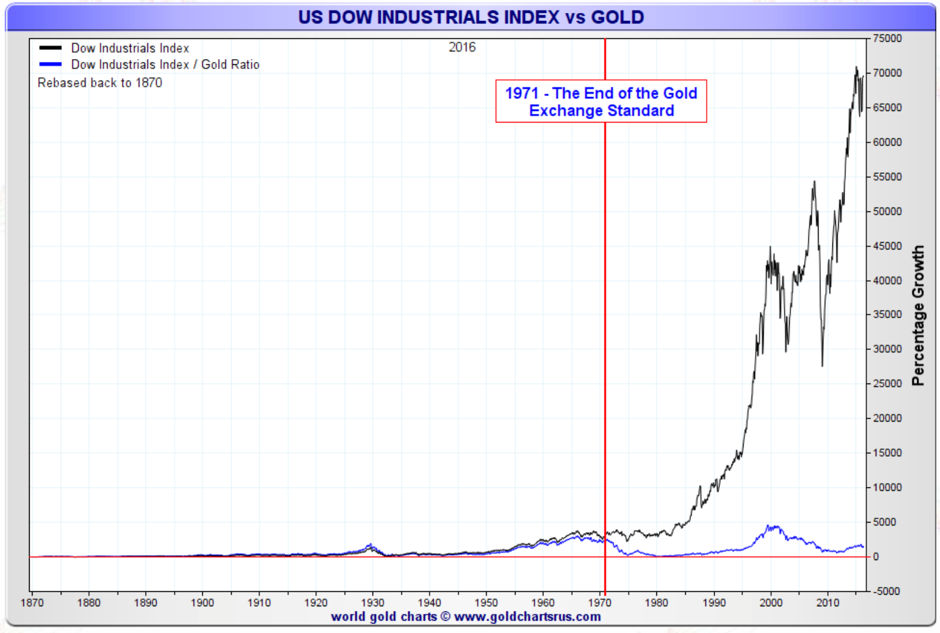

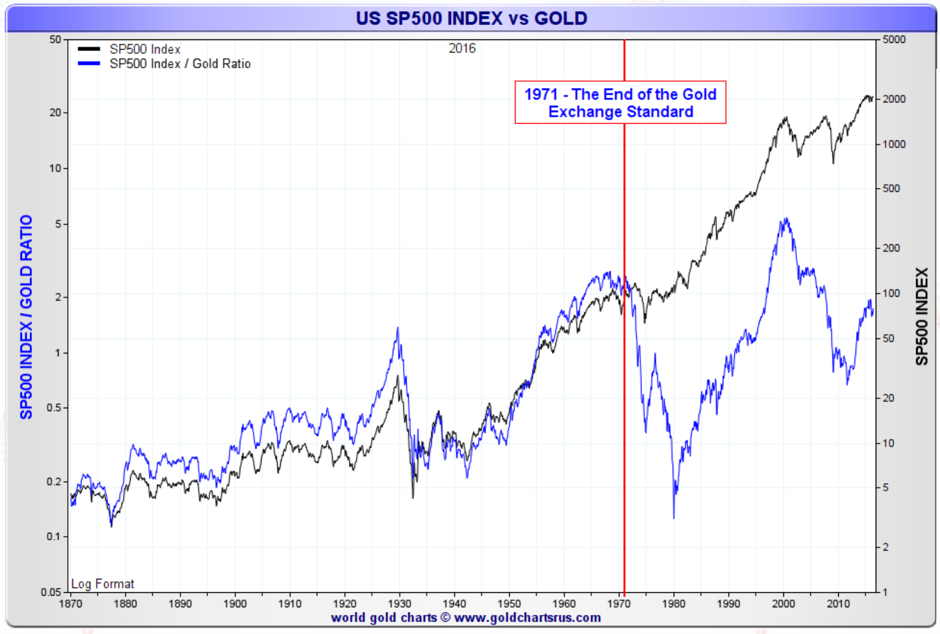

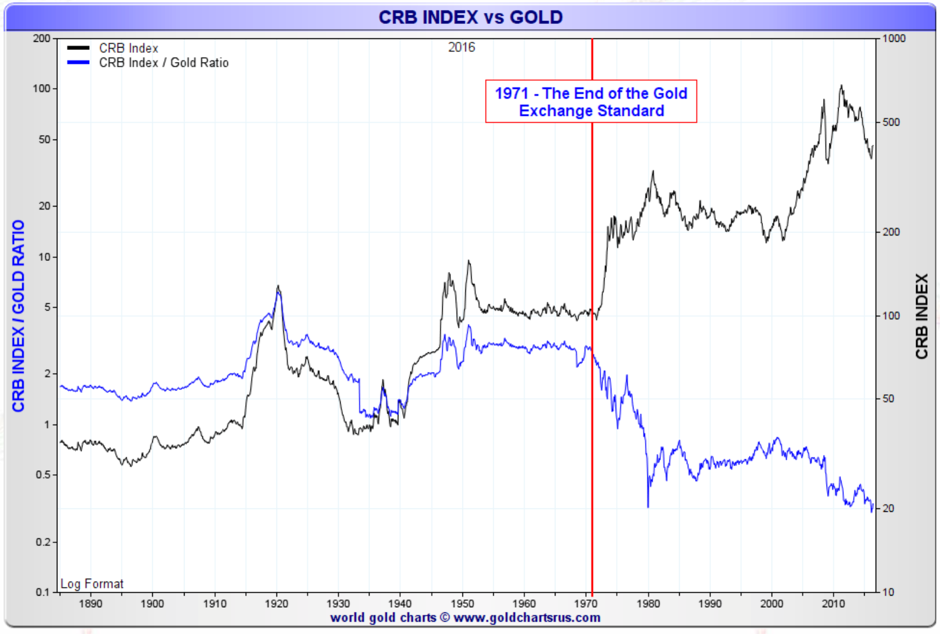

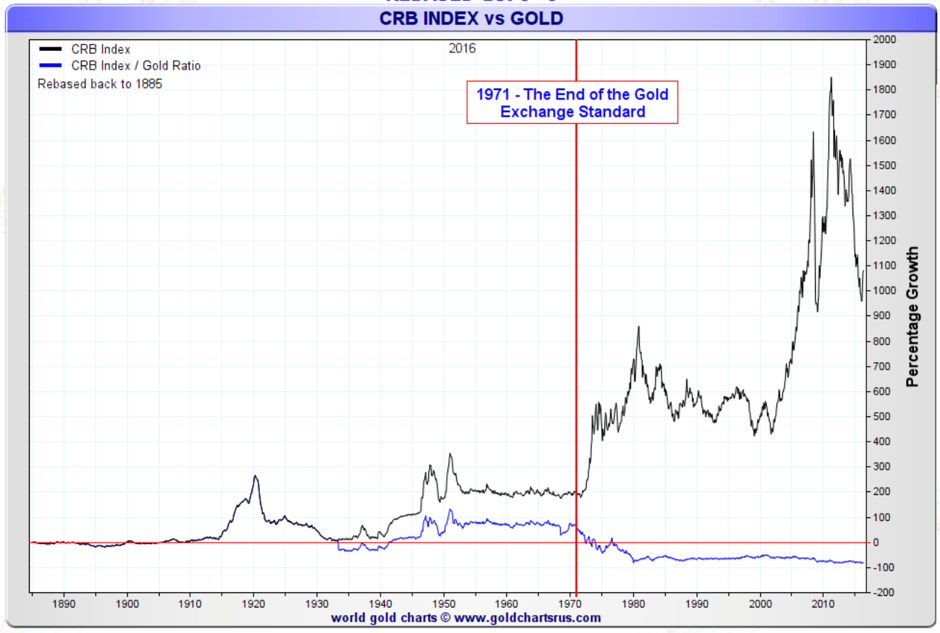

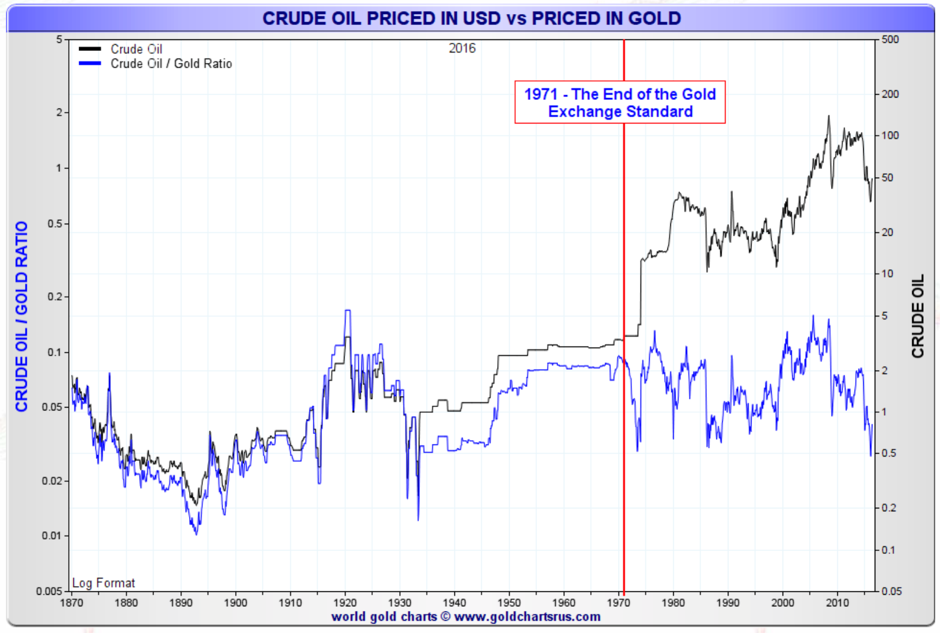

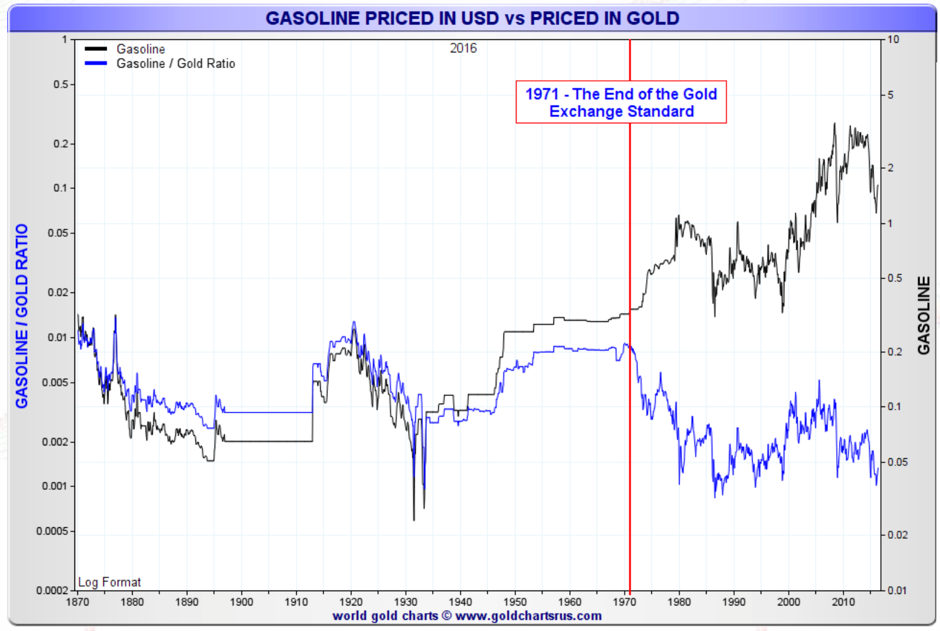

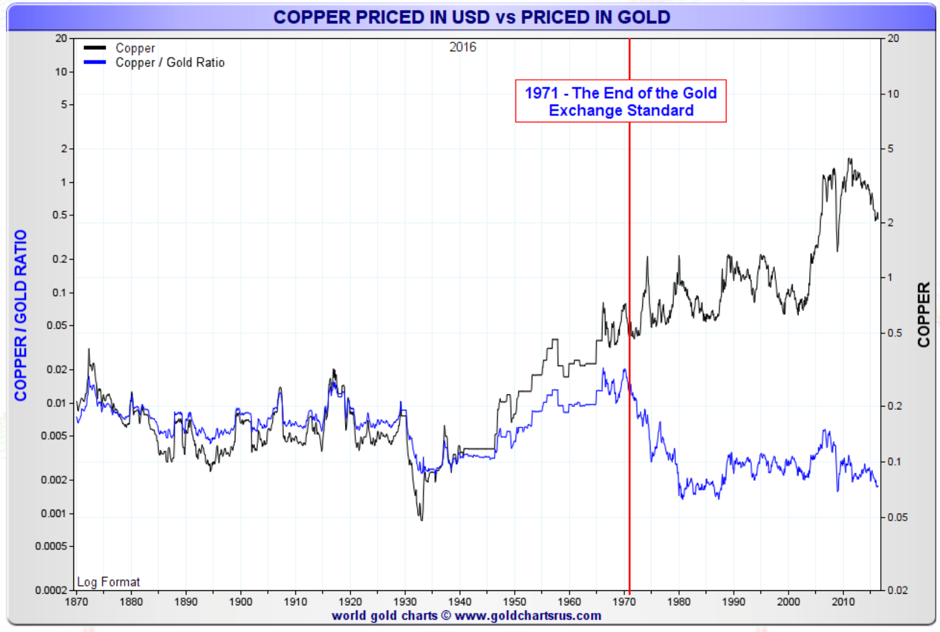

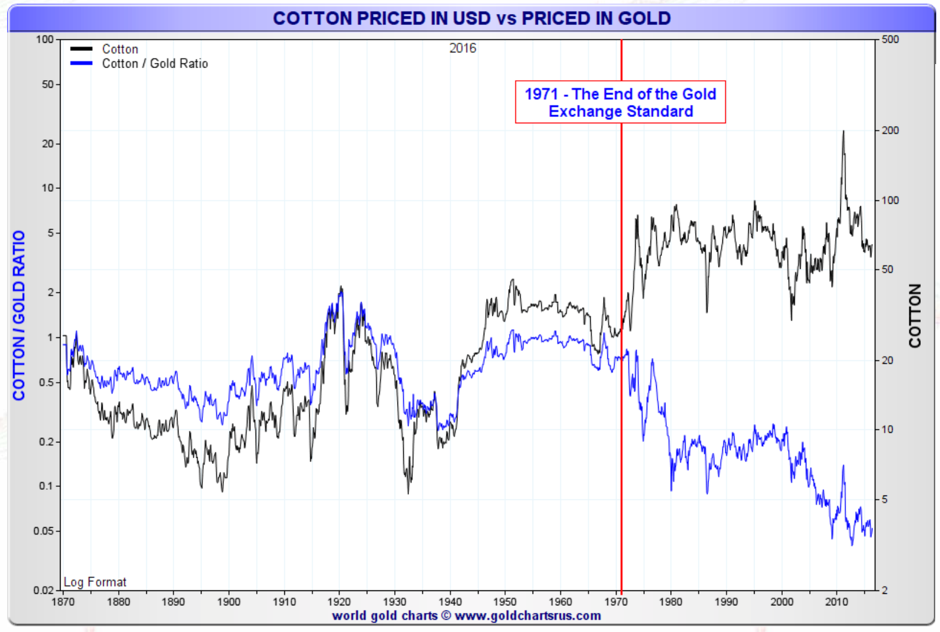

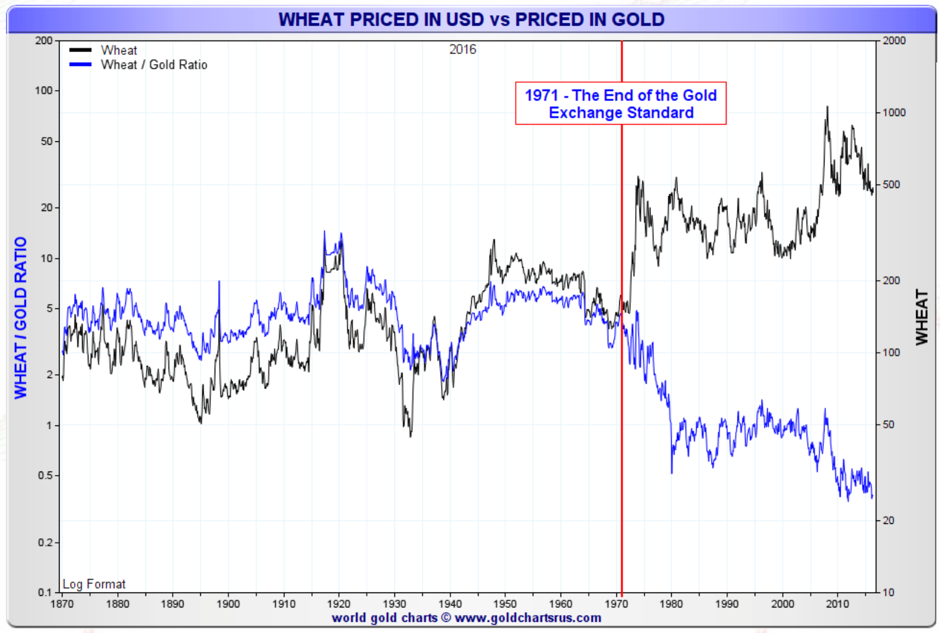

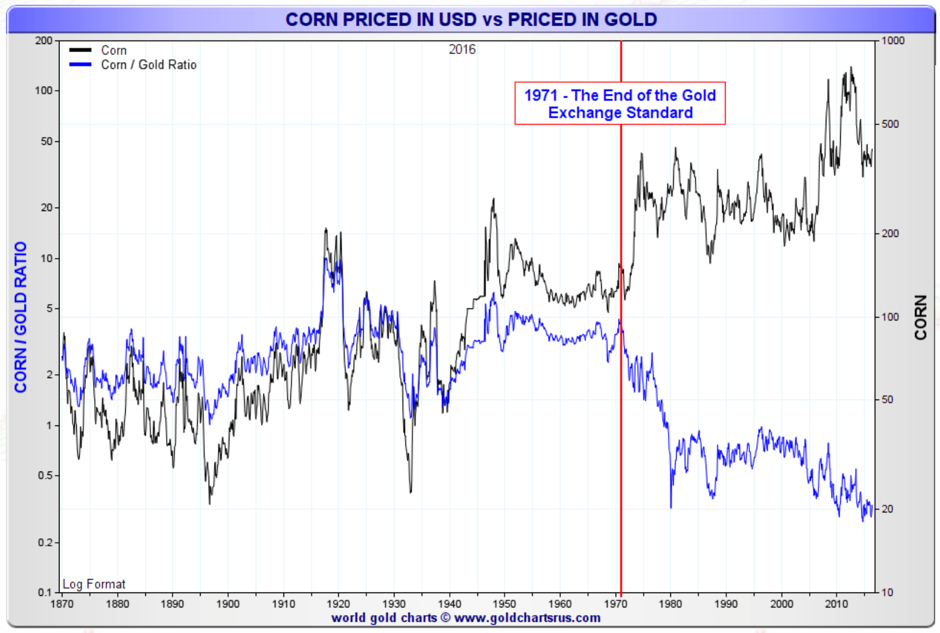

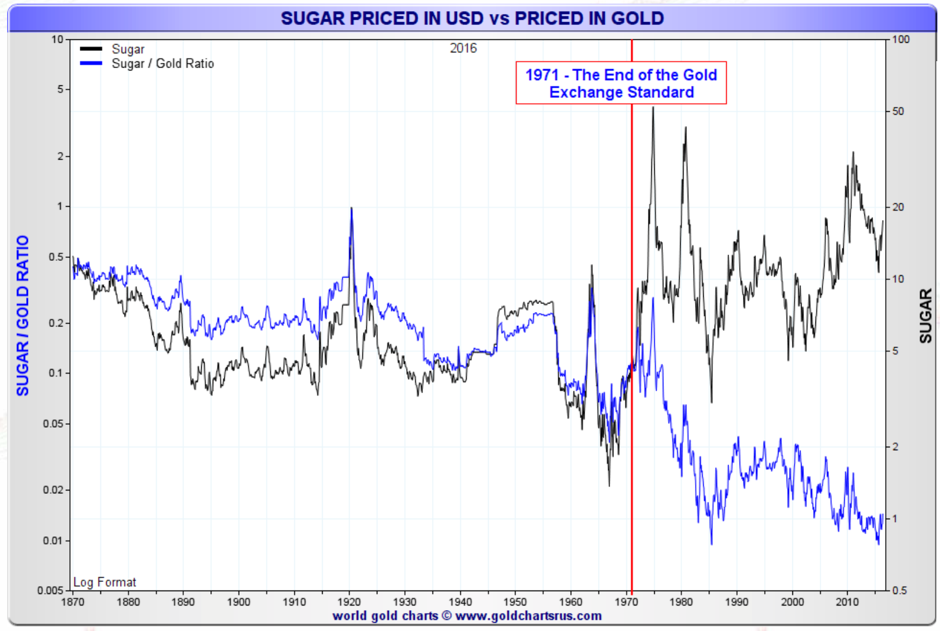

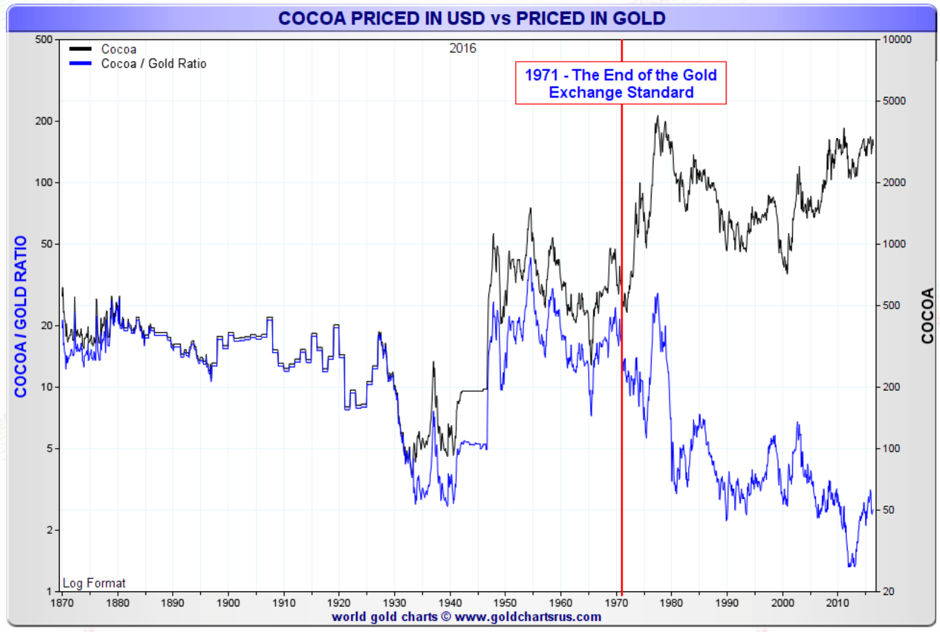

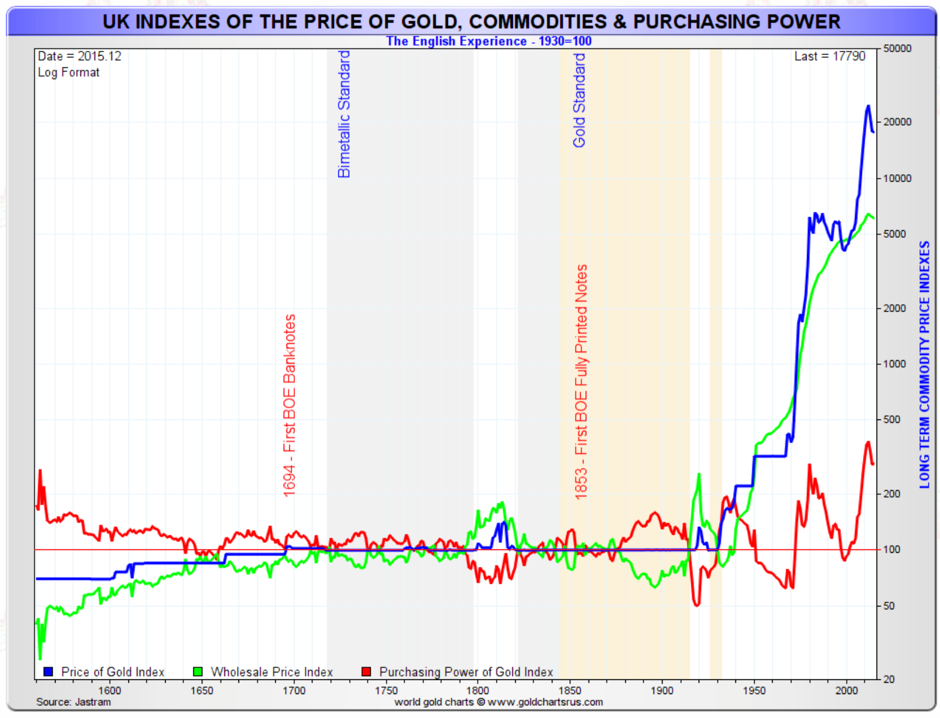

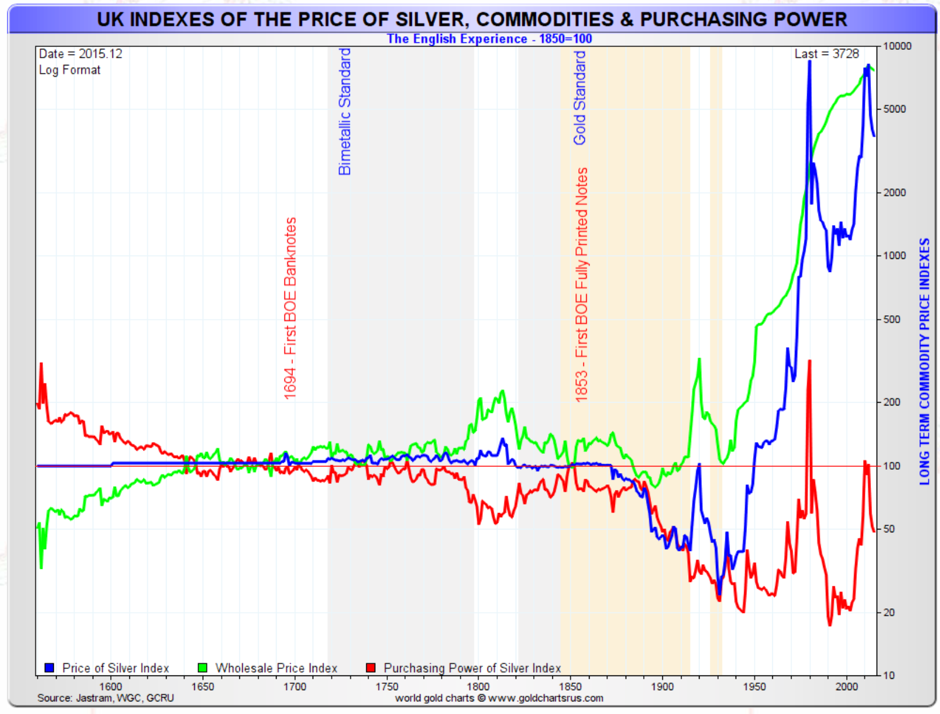

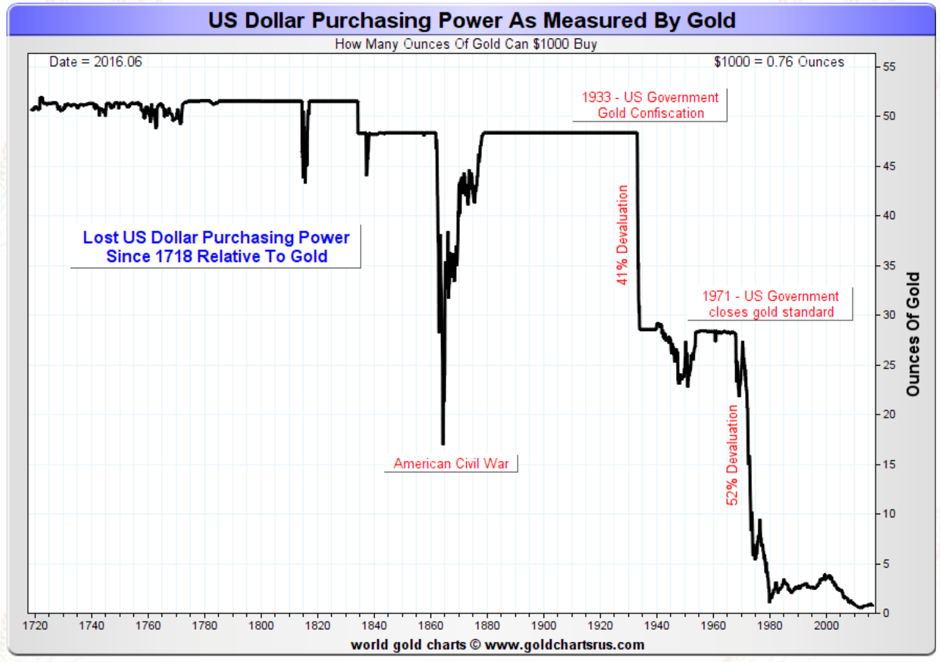

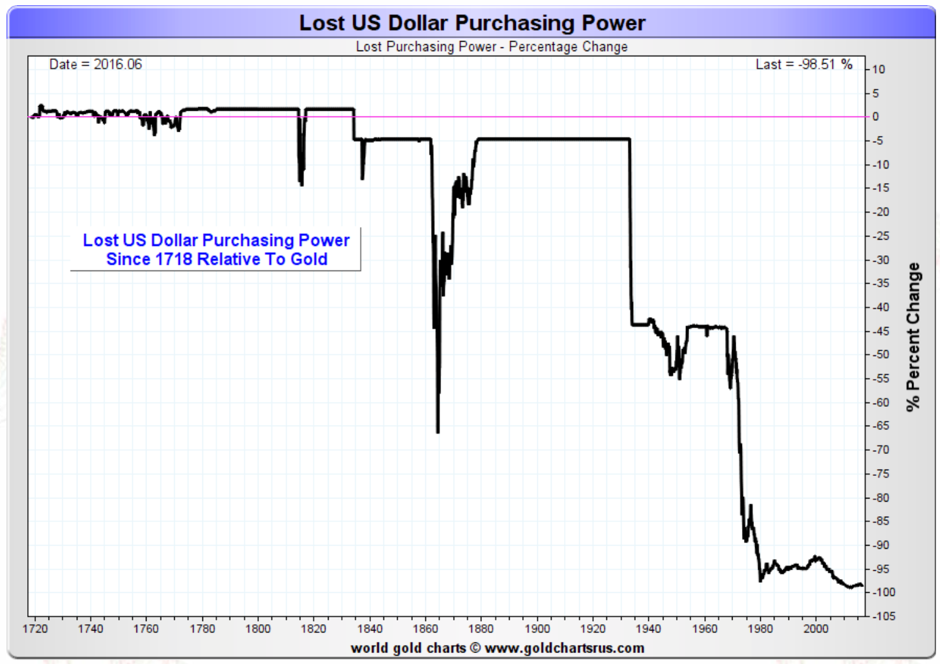

Voici quelques graphiques créés par mon ami Nick Laird, qui regroupe les meilleures bases de données sur l’or et l’argent, sur Goldchartsrus.com. Je lui ai demandé de créer une série de graphiques démontrant visuellement ce qui est arrivé aux prix des actifs depuis l’introduction de la monnaie papier ou électronique. Vous n’avez pas besoin de détenir un doctorat pour voir la distorsion évidente créée par la manipulation des monnaies par les gouvernements. Pour les gens comme moi, assez vieux pour se rappeler les années 1970, cela ne constitue pas une surprise. J’ai payé un cours de pilotage d’avion environ 12 $, en 1972, et aujourd’hui, avec le même avion, un Cessna 150, ce cours coûte environ 150 $, soit plus de dix fois le coût, sans amélioration technologique ou quoi que ce soit. Ceci n’est qu’un exemple personnel.

La première série de graphiques montre la distorsion créée dans le prix des actions boursières aux États-Unis et au Royaume-Uni.

On entend constamment, aux actualités, que les actions sont à un sommet historique. Comme vous pouvez voir dans le graphique ci-dessous, les actions sont très loin d’un sommet historique, lorsqu’on les évalue en monnaie véritable. Si l’histoire se répète, il semble que nous soyons plutôt dans une correction à l’intérieur d’un marché baissier majeur débuté en 2000 que dans un marché haussier. Cela n’exclut pas que le marché haussier des actions se poursuive, en monnaie fiduciaire, et qu’à la fois le prix des dollars, en or, baisse plus. Cela poussera le vrai prix (en or) des actions à la baisse, plutôt qu’à la hausse.

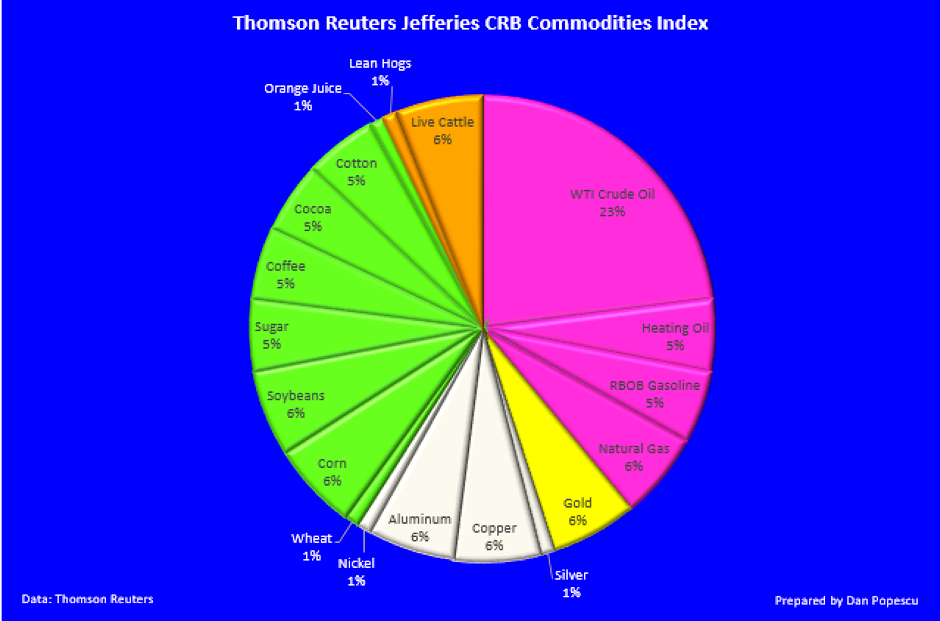

Les graphiques suivants montrent la distorsion créée dans le prix des matières premières, de la nourriture, comme le blé ou le maïs, jusqu’aux matières premières industrielles, comme le pétrole brut ou l’essence. L’indice CRB Commodity Index de Thomson Reuters est un des plus importants indices pour les matières premières.

Dans les graphiques sur l’or et l’argent de Roy Jastram ci-dessous, on peut aussi voir les effets de l’inflation sur la volatilité des actifs tangibles depuis l’introduction de la monnaie papier et électronique, vers 1900. (The Golden Constant & Silver: The Restless Metal, Roy W. Jastram).

Et finalement, mais non le moindre, il y a aussi l’effondrement du pouvoir d’achat du dollar US. Comme vous pouvez le voir, depuis 1700, le dollar US a perdu presque tout son pouvoir d’achat (98,51%), la plus grande partie depuis 1940.

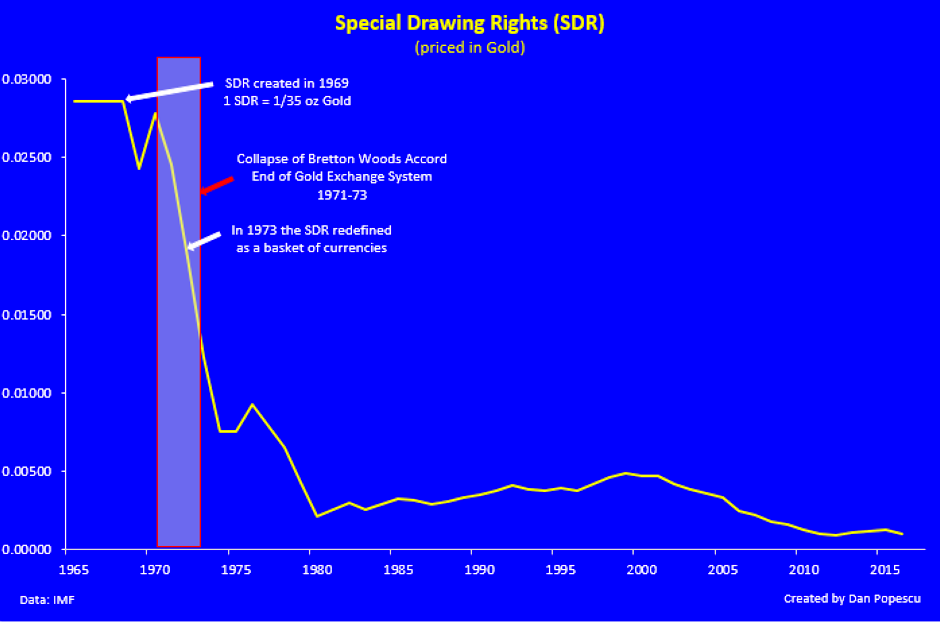

Si nous jetons un coup d’œil à la devise mondiale DTS (droits de tirage spéciaux, ou SDR, Special Drawing Rights), qui est un panier/indice de devises majeures, nous voyons que, depuis leur création, leur valeur a suivi celle du dollar US, mesurée en or. Les DTS furent créés en 1969, et la valeur d’un DTS était définie comme équivalent à 0,888671 gramme d’or pur qui, alors, équivalait aussi à 1 dollar US (1oz d’or = 35 DTS = 35 $). Aujourd’hui, le DTS est basé sur quatre devises : le dollar US, l’euro, la livre et le yen. À partir d’octobre 2016, le Yuan chinois sera ajouté au panier. Comme vous pouvez voir, le Yuan a aussi perdu la plus grande partie de sa valeur, mesurée en or.

« En l'absence d'un étalon-or, il n'existe aucun moyen de protéger l'épargne contre la confiscation par l'inflation. » Alan Greenspan, ancien président de la Réserve fédérale, 1966.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.