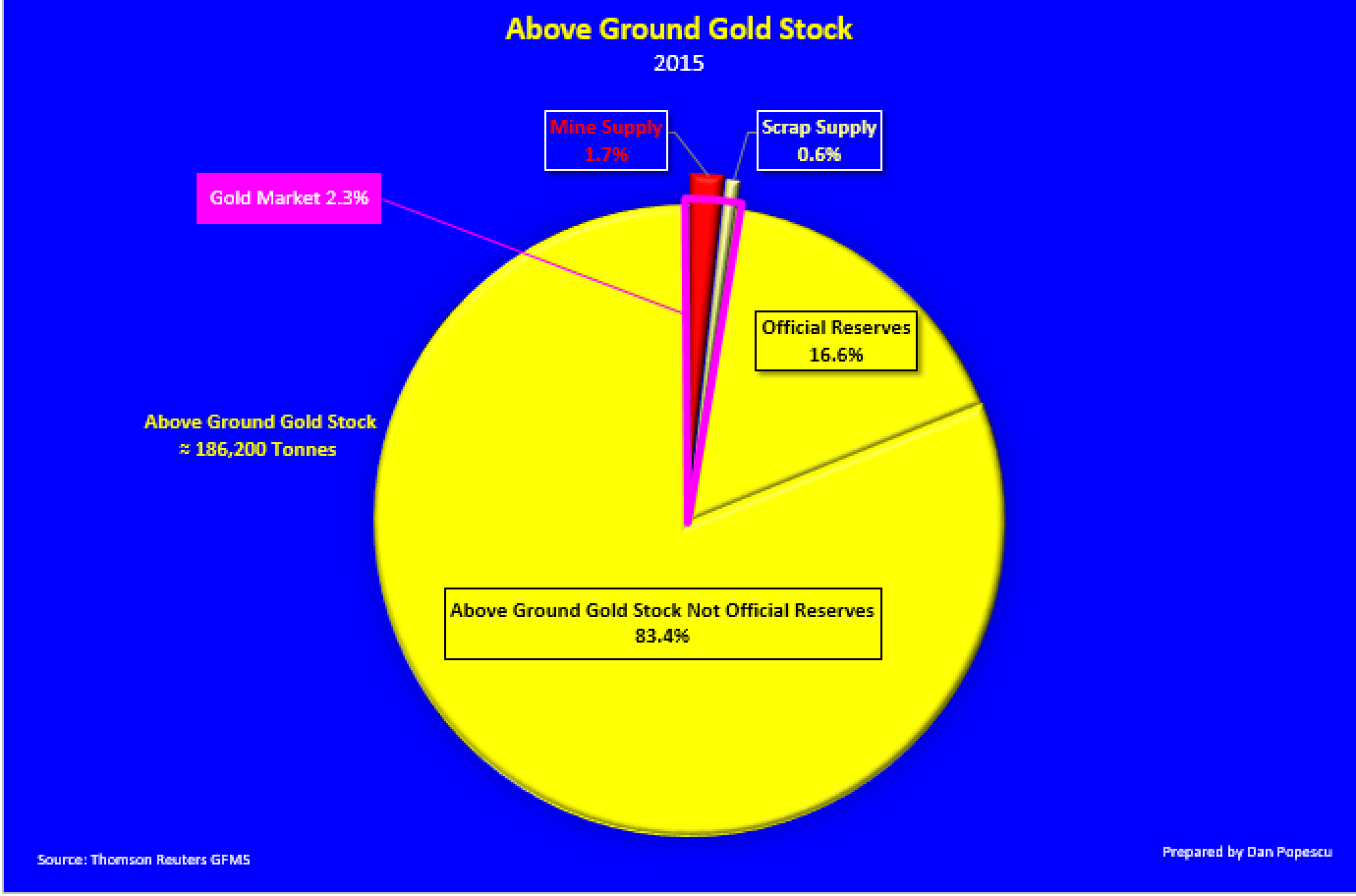

Nous ne pouvons comparer l’or et l’argent sans d’abord jeter un coup d’œil sur le graphique ci-dessous qui montre le stock d’or en surface versus le marché visible de l’or. Souvenons-nous que quasiment tout l’or en surface est dans sa forme la plus pure et peut entrer sur le marché à un coût très bas. Ce stock d’or est appelé demande de réserve. La demande de réserve représente quelque chose qu’on possède et qu’on ne veut pas vendre. Cette demande est donc créée en gardant simplement cet or hors du marché. En refusant de le vendre on diminue l’offre et on influence le prix. L’or, au contraire de plusieurs autres matières premières, n’est pas consommé; les modèles et théories traditionnels d’offre et de demande ne s’appliquent tout simplement pas. Sur tout l’or extrait d'un nombre relativement faible de mines, seulement une petite fraction est "consommée", dans le vrai sens du terme (environ 9%), tandis que l’or produit, ainsi qu’un peu d’or recyclé, s’ajoute aux réserves grandissantes des gouvernements, sociétés et investisseurs privés. Il existe toujours un stock d’or important, qui ne diminue jamais; ce sont ses propriétaires qui changent.

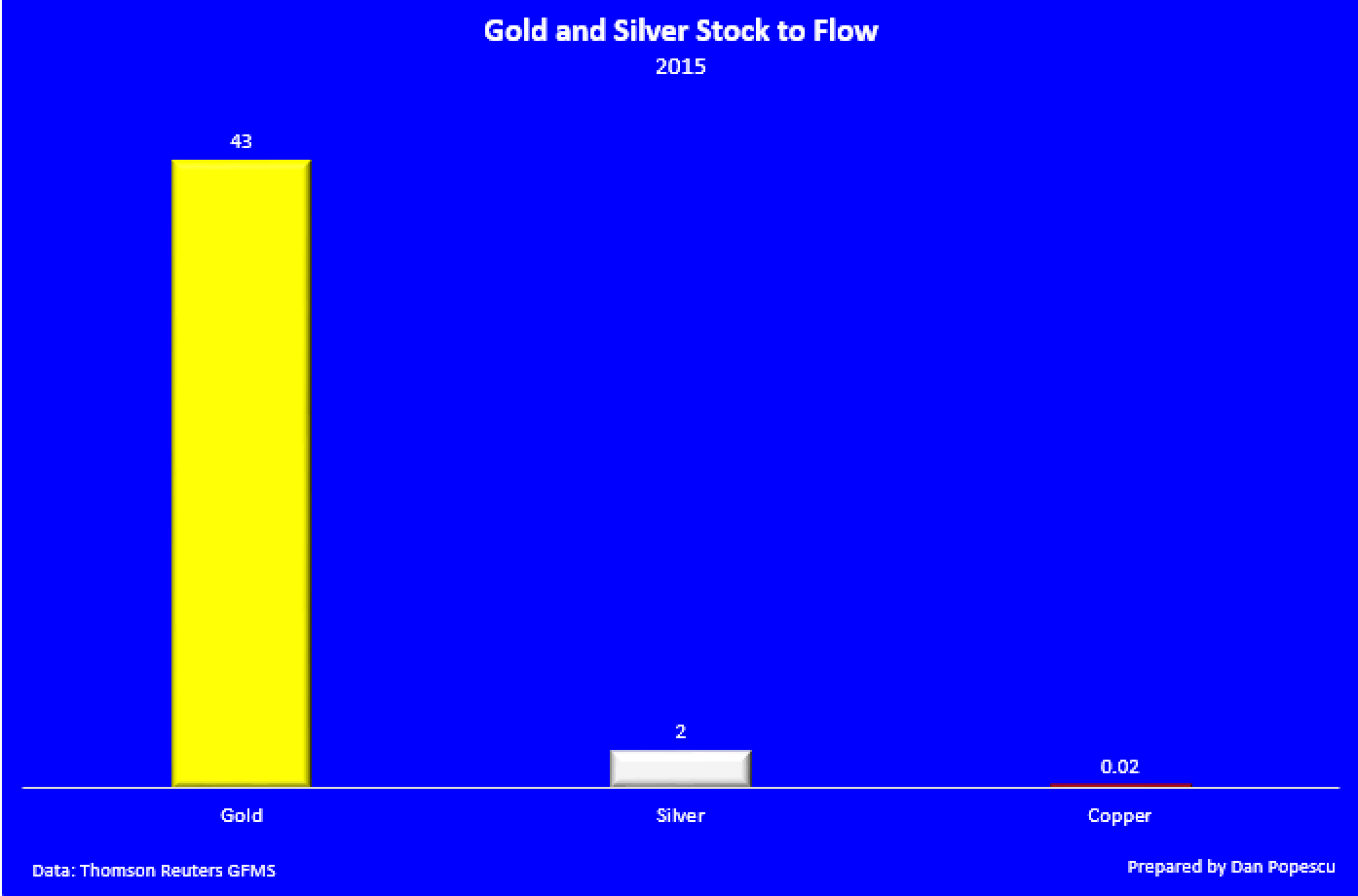

Ce n’est pas le cas pour l’argent, comme vous pouvez le voir dans le graphique suivant, et encore moins pour le cuivre. Vous constaterez aussi que l’argent a un rapport stock/flux important comparé à d’autres métaux, mais très loin derrière celui de l’or. Ces trois métaux ont quand même une histoire monétaire commune qui date d’il y a longtemps. Jusqu’à quel point le prix de l’argent est-il lié à l’or ? En d’autres termes, quelle est l’ampleur de la corrélation entre l’or et l’argent ? Cette corrélation devrait-elle exister ?

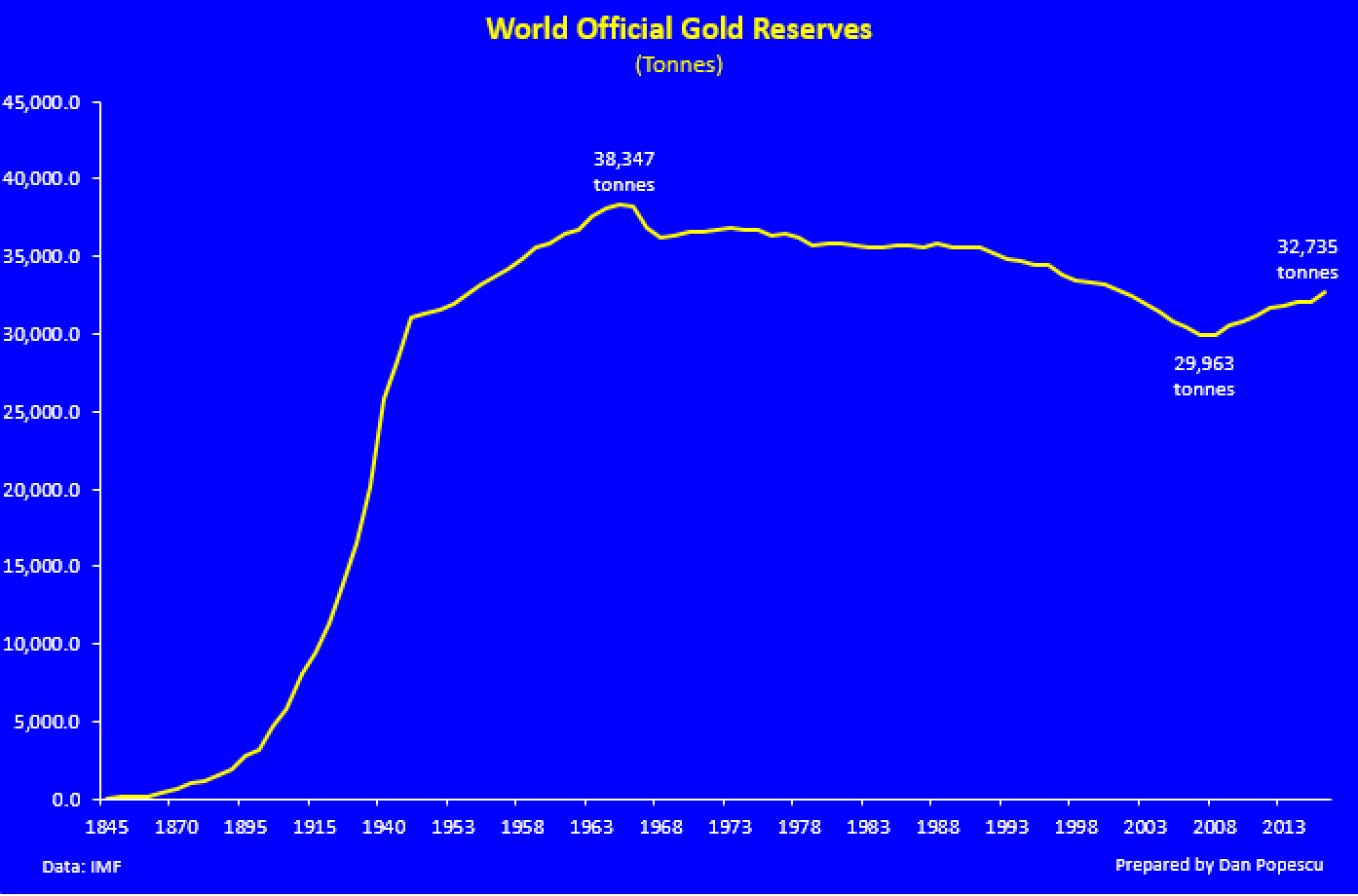

Même si l’argent est sorti du système monétaire officiel, il y a environ 150 ans, et l’or depuis environ 45 ans, ils sont tous deux restés dans le système monétaire international, pas officiellement, mais en tant que monnaie in extremis (de dernier recours), dans l’ombre du système fiduciaire. Même s’il n’y a plus d’argent dans les réserves internationales officielles, il y a toujours une grande quantité d’or dans ces réserves, et depuis la crise financière de 2008, cette quantité a augmenté. Le secteur officiel, en 2016, détient approximativement 32 735 tonnes d’or, et pas d’argent. Cependant, l’or et l’argent sont toujours des métaux monétaires, même si ce n'est pas « officiel ».

Le prof. Antal Fekete dit que, « dans le cas des métaux monétaires, contrairement aux autres matières premières, des prix élevés et qui augmentent ne créent pas de nouvelle offre. Au contraire, ils peuvent contracter l’offre. Les métaux monétaires ne sont pas soumis à la loi de l’offre et de la demande. »

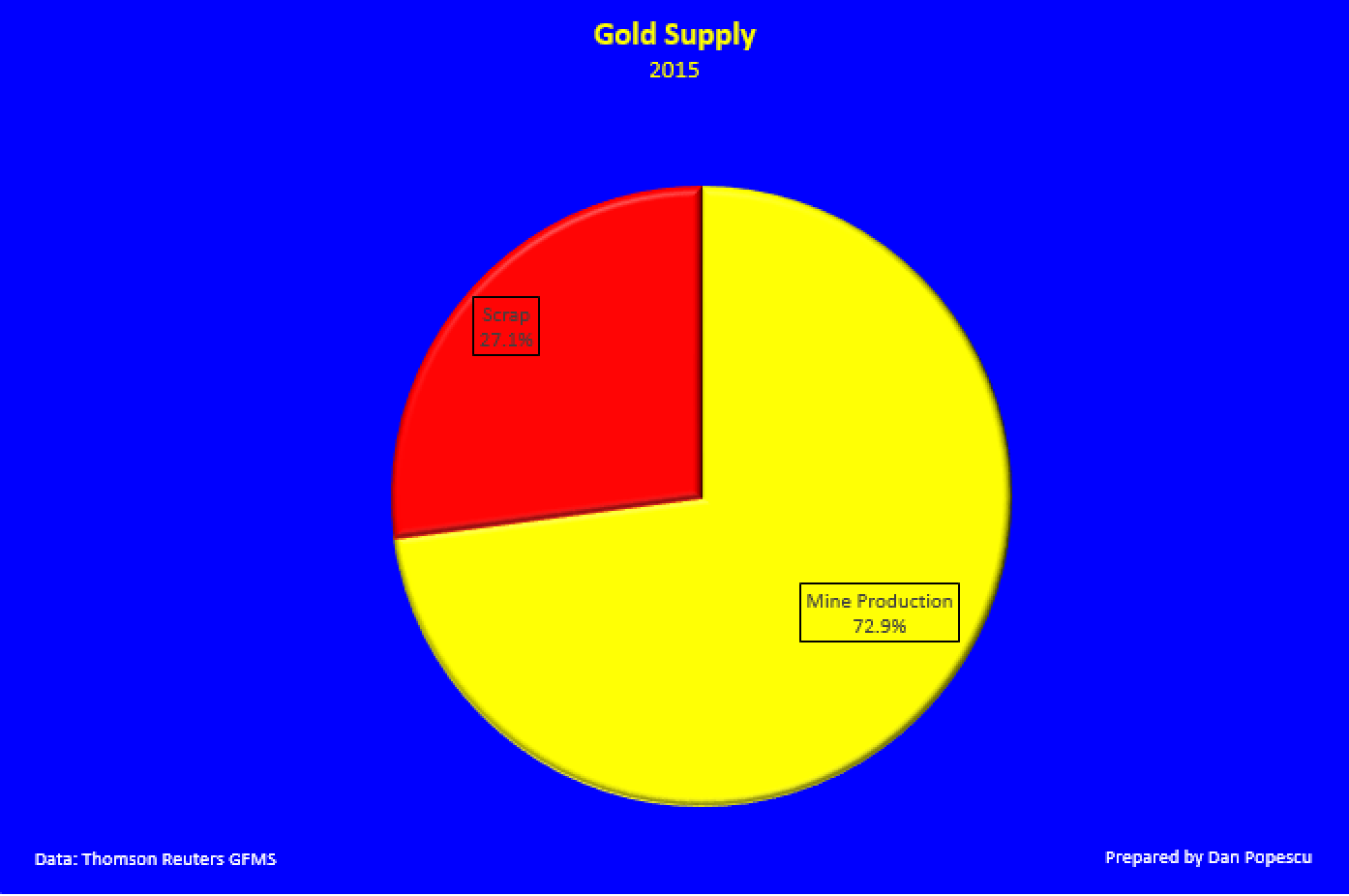

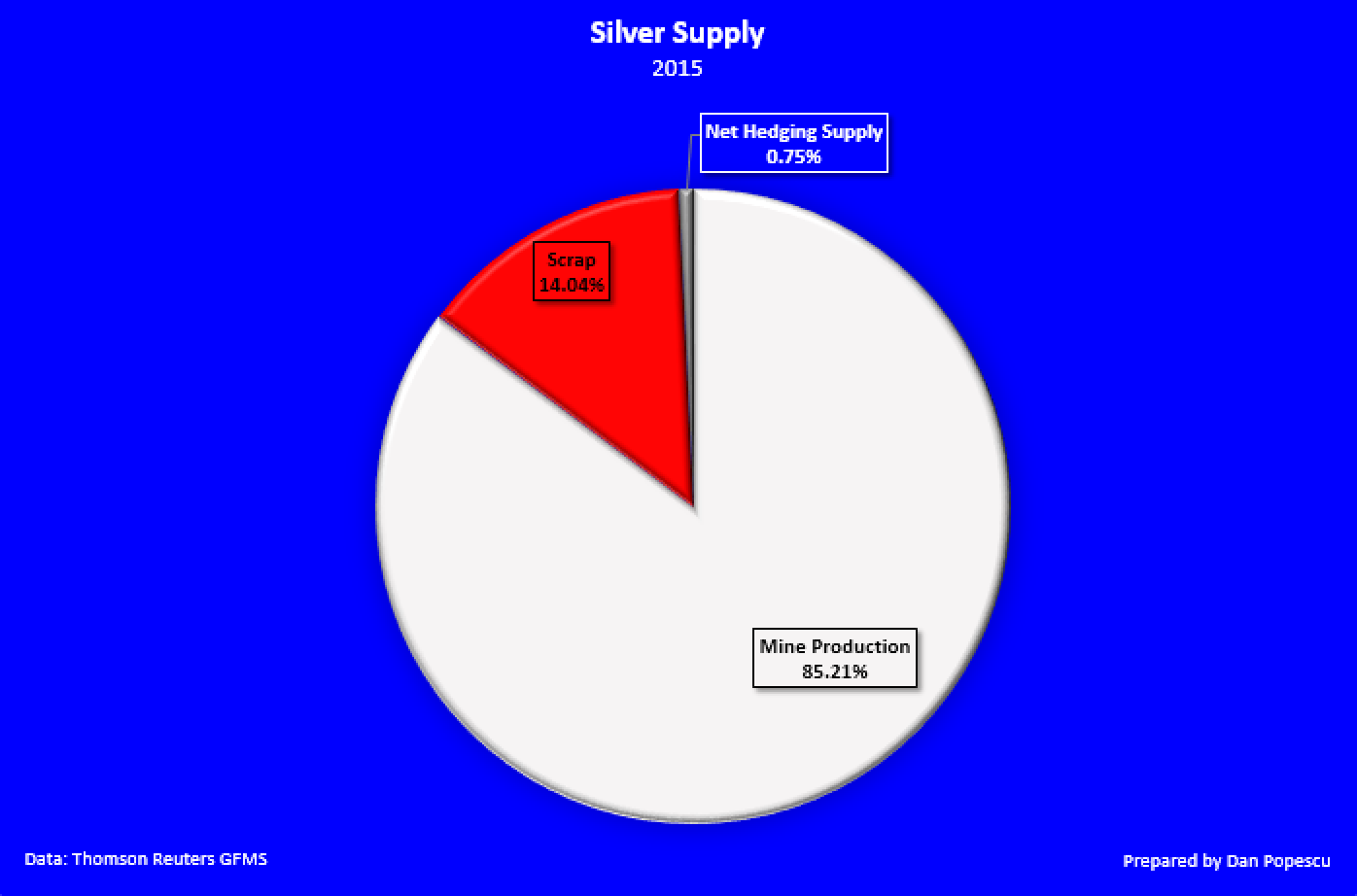

Avant d’étudier la corrélation entre l’or et l’argent, jetons un bref coup d’œil à l’offre et la demande d’or et d’argent. Pour l’année 2015, on peut voir que l’or recyclé est presque le double de l’argent, mais l’offre minière est la plus grande, que ce soit pour l’or ou l’argent.

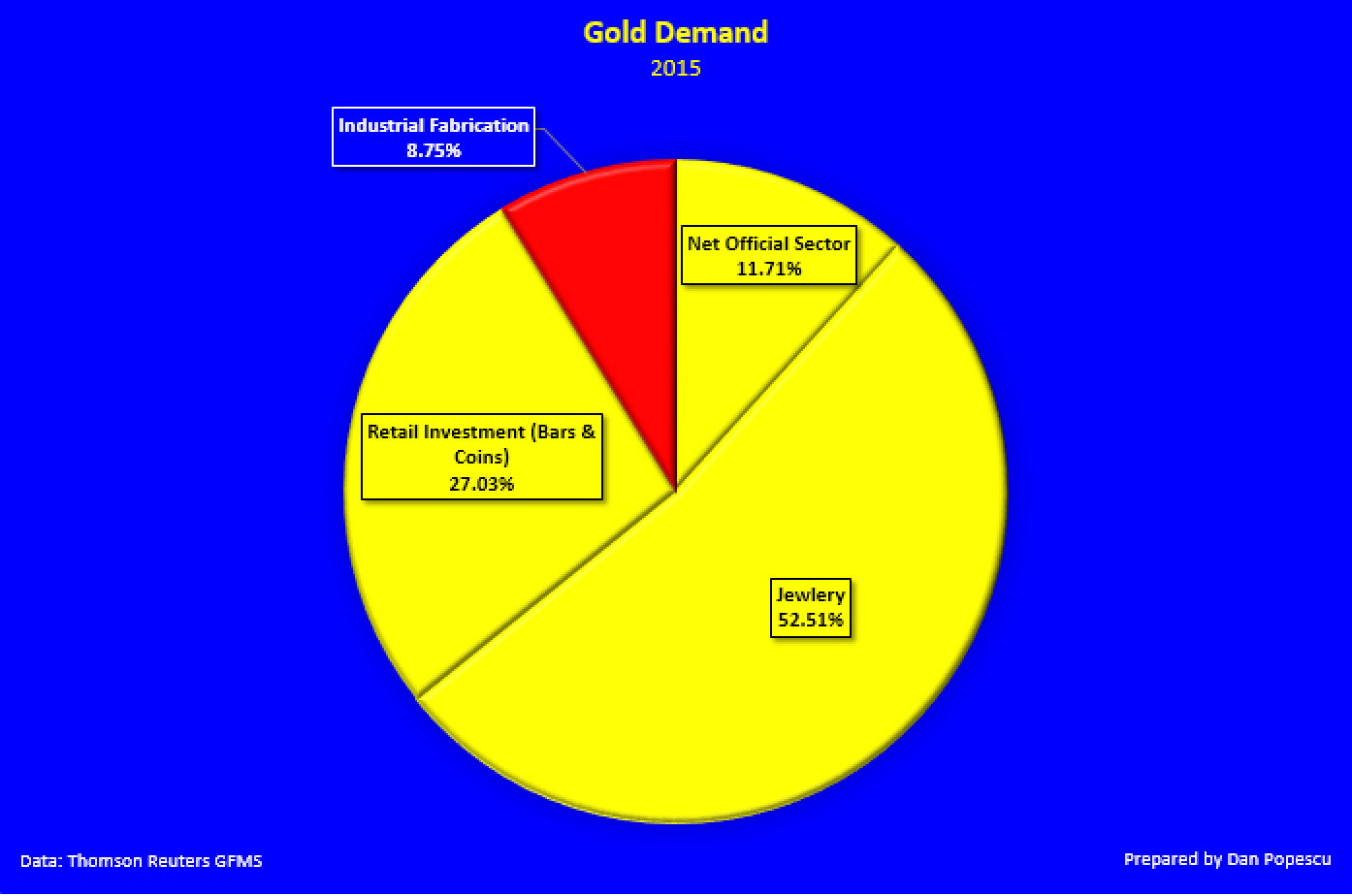

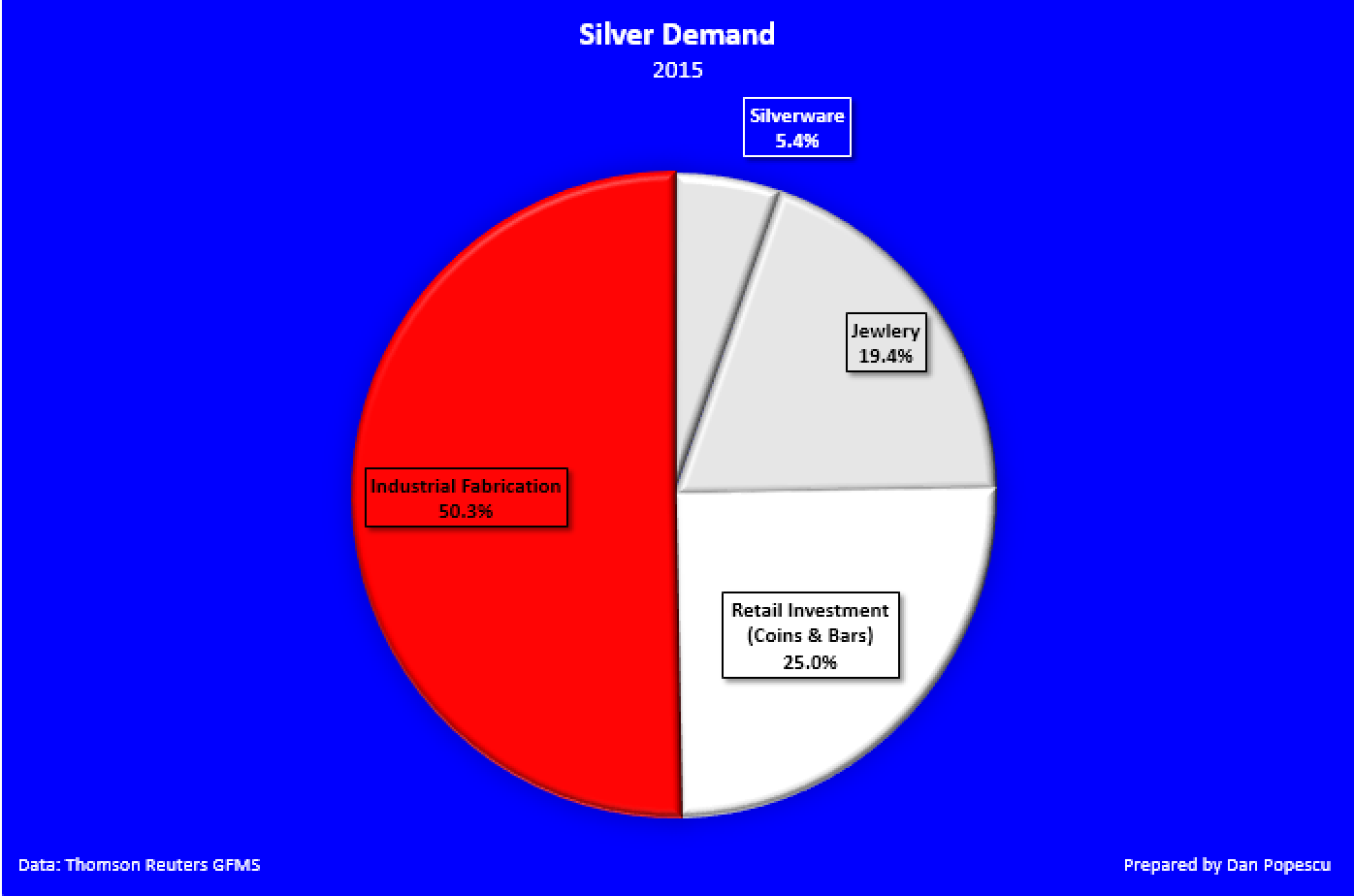

Cependant la demande d’or ou d’argent indique une différence bien plus grande et significative. J’ai utilisé des couleurs différentes pour souligner (en rouge) la demande difficile à récupérer et la demande de métal recyclé pouvant être réintroduit sur le marché rapidement et à moindre frais. Comme vous pouvez le voir dans les graphiques ci-dessous, la fabrication industrielle (difficile à récupérer) de l’argent est presque six fois plus grande que celle de l’or. La demande industrielle pour l’or est de 8,75%, et de 50,3% pour l’argent.

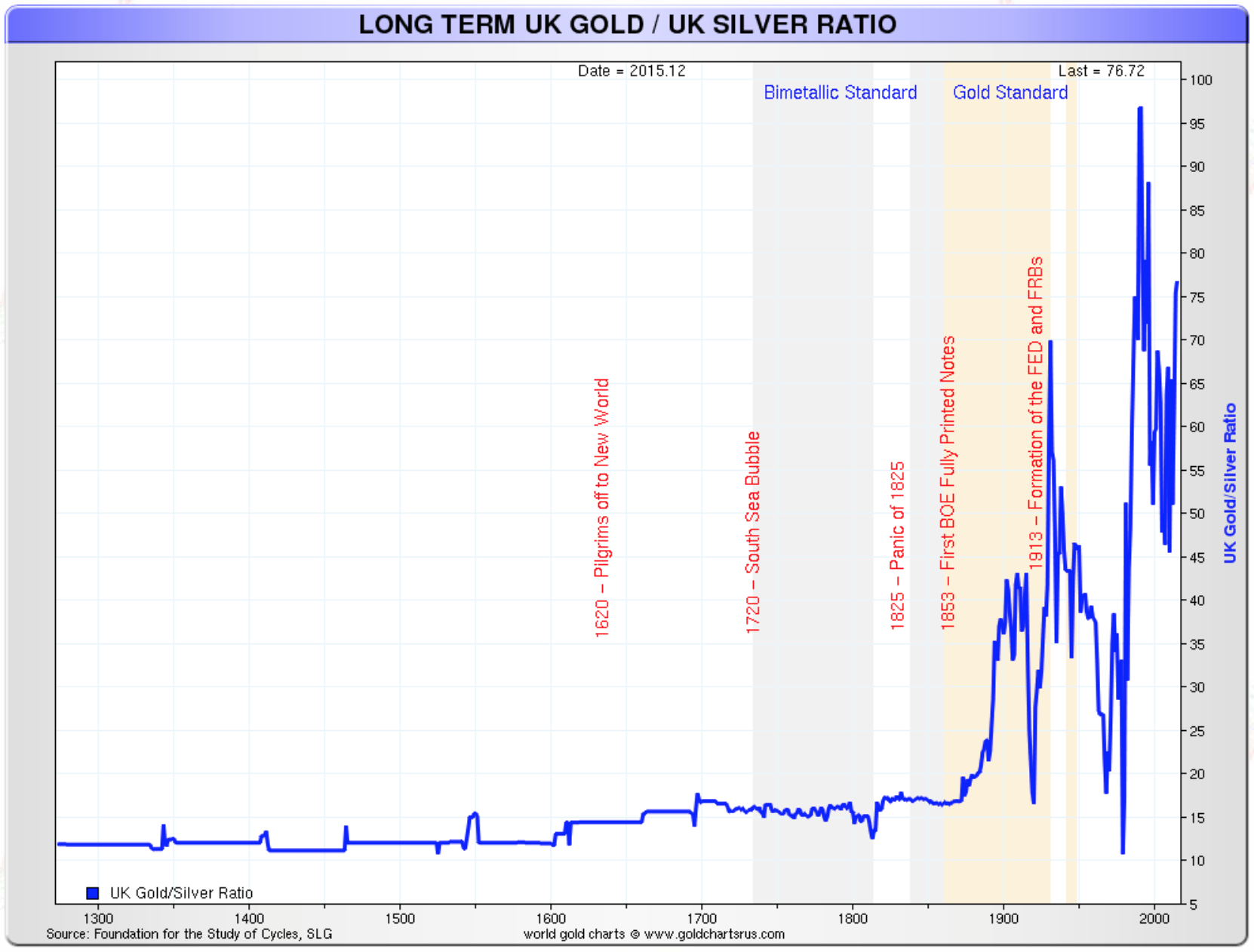

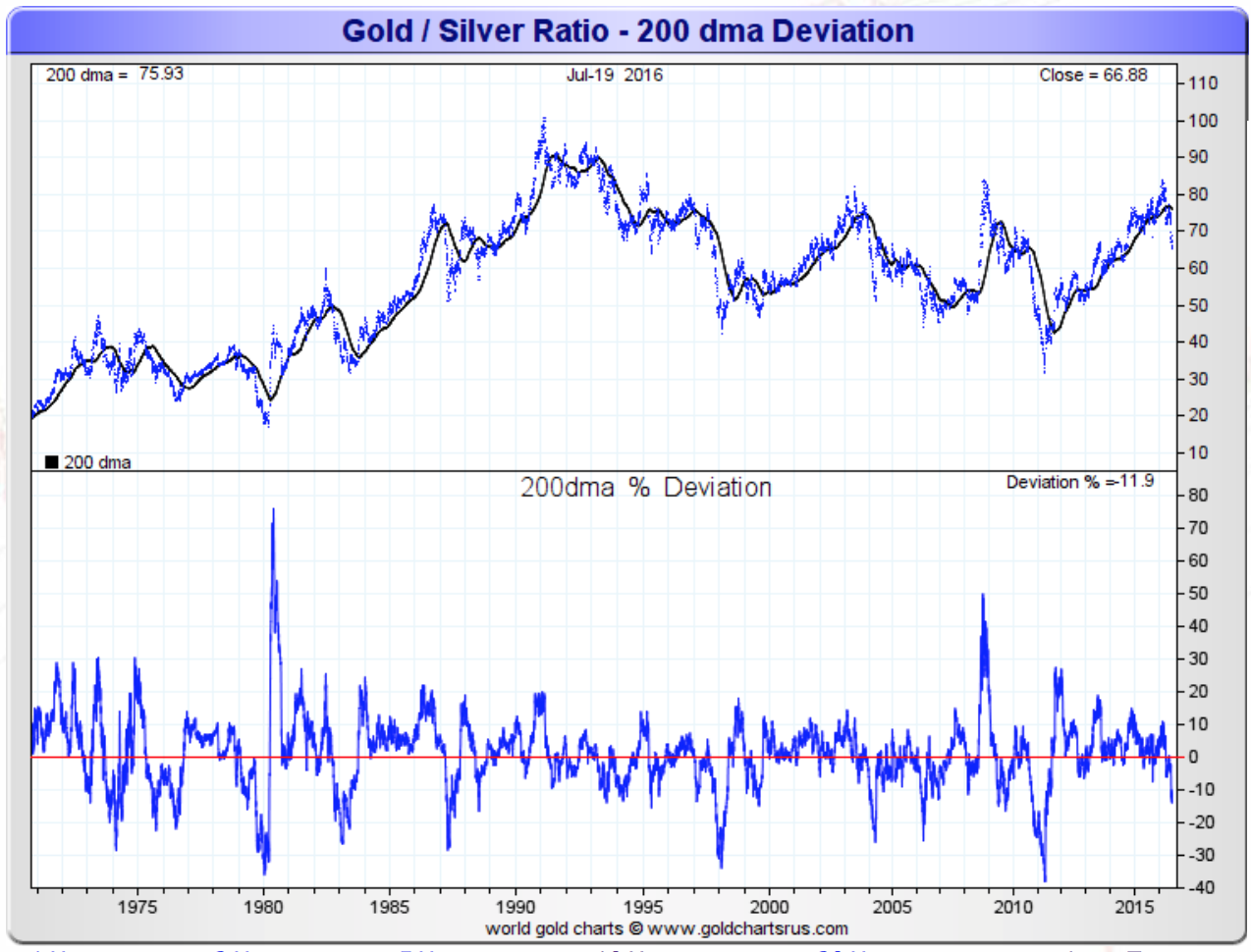

En ce qui concerne la relation entre l’or et l’argent, nous observons des variations importantes dans le ratio argent/or. Bien qu’il y ait 19 fois plus d’argent que d’or dans la croûte terrestre, il n’y a que neuf fois plus d’argent extrait que d’or aujourd’hui. Le ratio historique de 15:1 se rapproche davantage de leur ratio d’abondance de 19:1. Il ne faut cependant pas oublier que le ratio historique de 15:1 a presque toujours été imposé par l’État, et jamais par les marchés. Le ratio est aujourd’hui aux alentours de 65:1. Veuillez observer, dans le graphique ci-dessous, le changement dans la volatilité du ratio depuis l’introduction de la monnaie fiduciaire. De 3200 av. J.-C. à 1860 de notre ère, le ratio or/argent a fluctué entre 2,5 et 17. Cela représente 5 000 ans avec une moyenne de 10. Ce n’est qu’après l’introduction de la monnaie-papier vers 1900 que le ratio a commencé à être très volatile et à s’éloigner de son 15:1 naturel, variant plutôt entre 10 et 100.

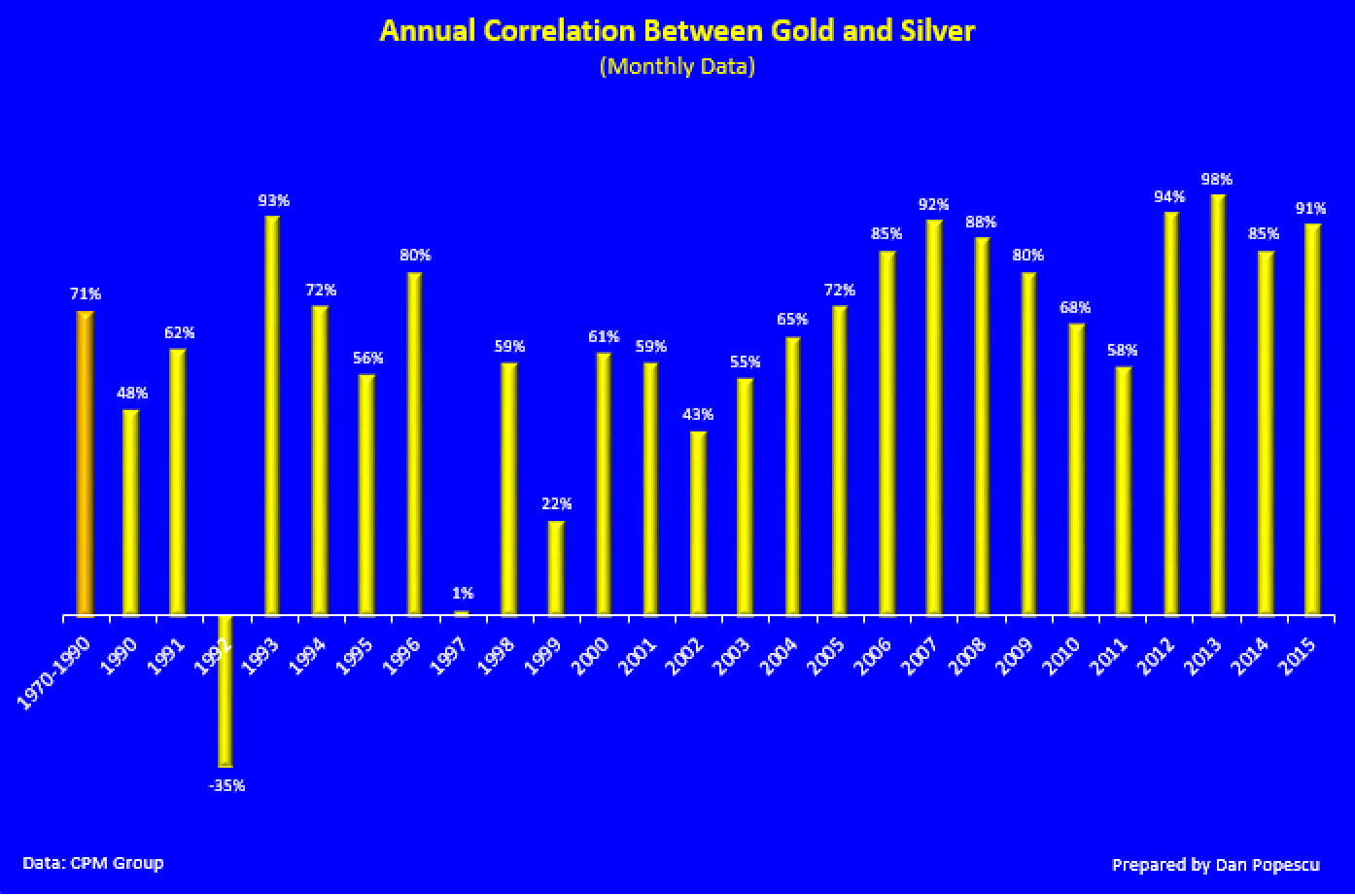

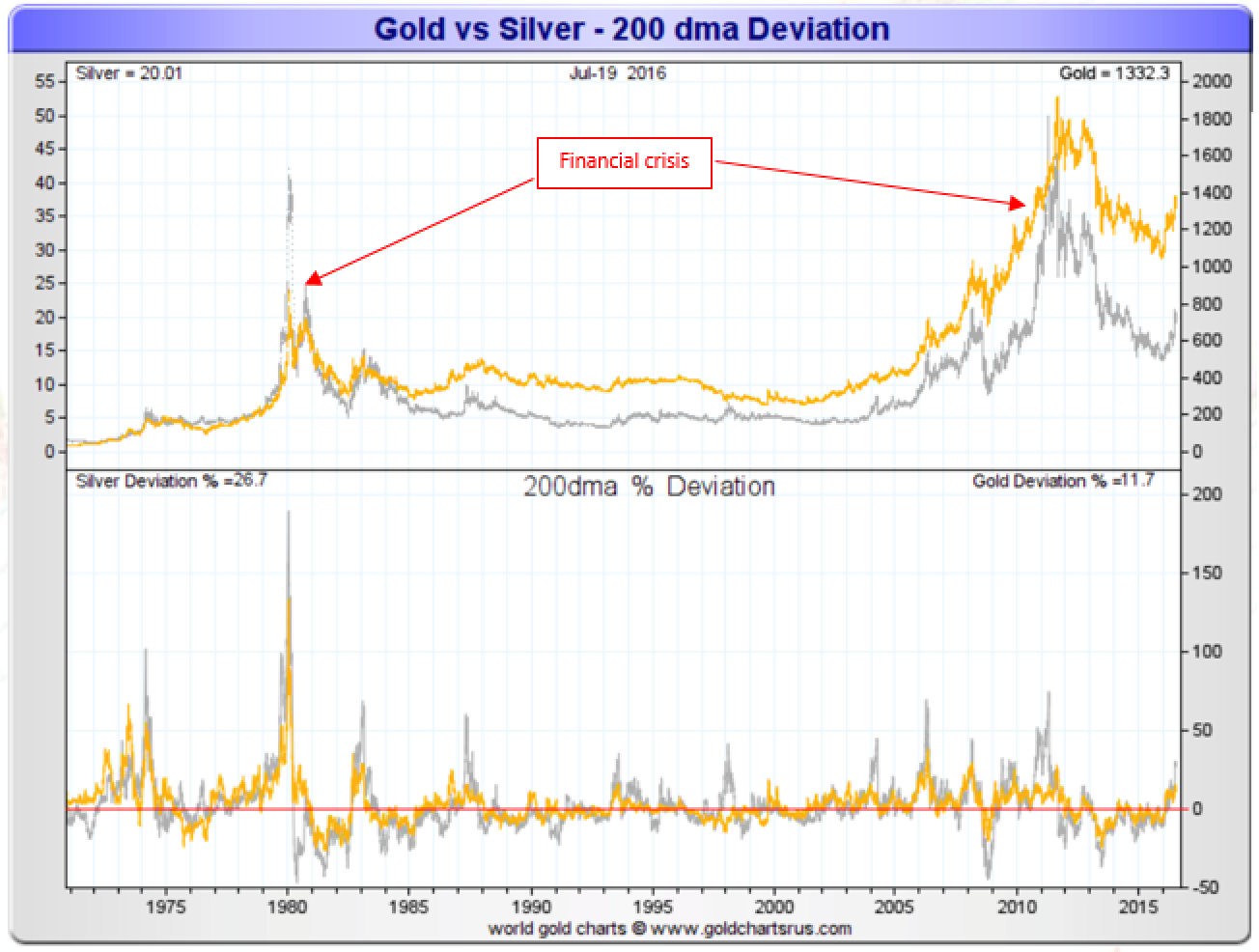

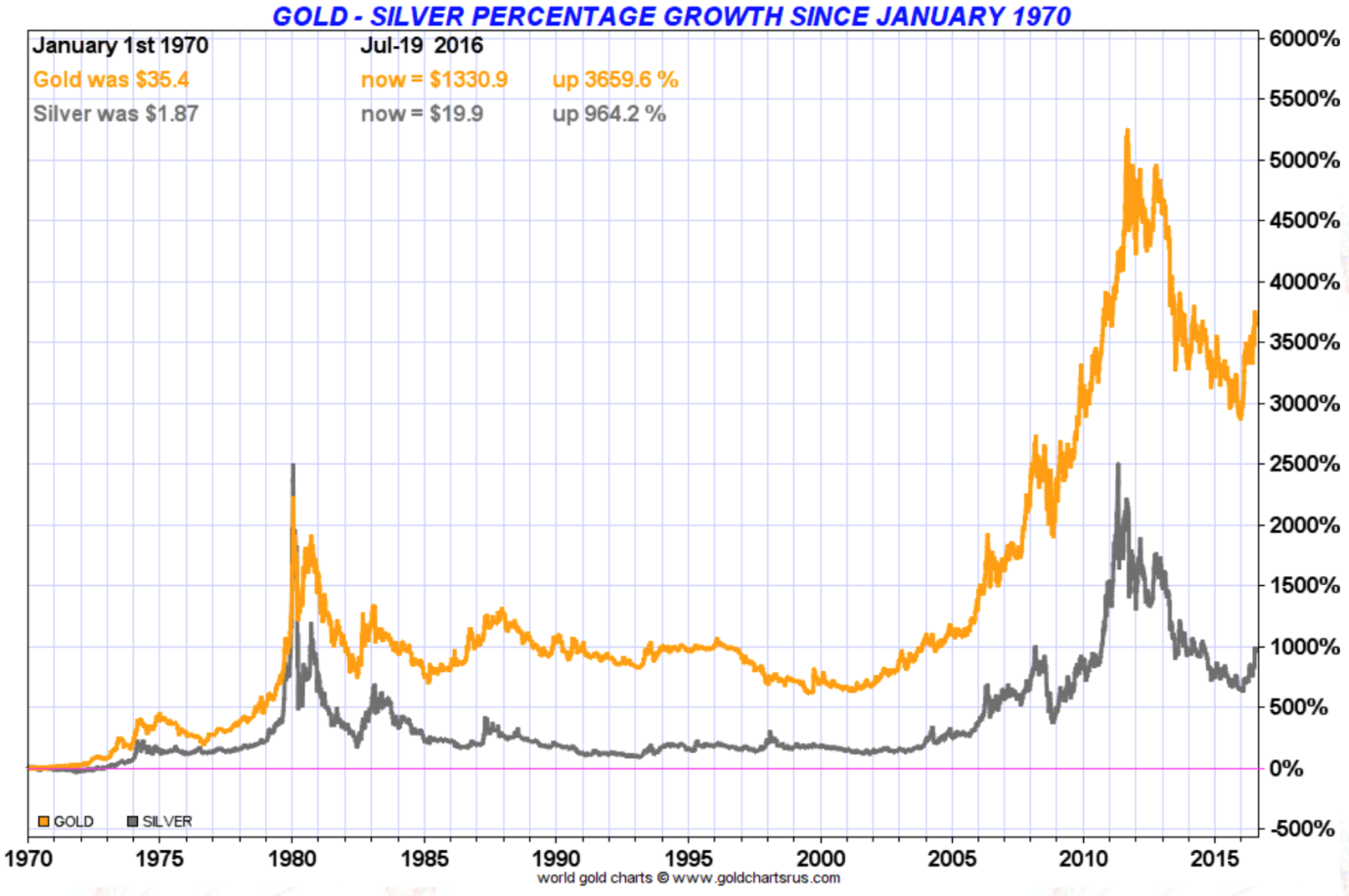

Malgré de très grandes variations dans le ratio or/argent depuis une centaine d’années, la corrélation entre les deux métaux monétaires est restée très forte, et cela même après le passage d’un système monétaire bimétallique (or et argent) à un système monométallique (or). En 1973, après l’effondrement du système monétaire basé sur l’or, ce dernier est aussi sorti du système monétaire officiel, et nous sommes dorénavant dans un système monétaire non métallique. Cependant, comme je l’ai mentionné plus haut, l’or est resté dans le système en tant que monnaie in extremis dans les réserves des banques centrales, même après 1973. Comme vous pouvez voir dans les graphiques ci-dessous, l’or et l’argent ont gardé une corrélation très forte, approchant les 100% durant les crises monétaires comme celles de 1973 et de 2008. Depuis 2012, cette corrélation est d’environ 90%.

Toutefois, l’argent est beaucoup plus volatile que l’or. Roy Jastram désigne l’argent comme un « métal agité ». Je crois que c’est la demande industrielle plus importante, comparé à l’or, qui rend l’argent plus volatile. L’argent a perdu son rôle monétaire, sans perdre toutefois son rôle non officiel. Lors de crises monétaires, même après avoir été démonétisé, son aspect monétaire a prit le dessus sur son aspect industriel, ce qui l'a fait grimper plus rapidement que l’or. Cela est devenu évident durant la crise de 2008, et aussi lorsque l’Inde imposa des restrictions sur les importations d’or. L’aspect monétaire de l’argent est si ancré dans les consciences que ce dernier devient une alternative évidente à l’or lorsque celui-ci est restreint ou devient trop onéreux.

Pour d’autres, l’argent est « l’or du pauvre ». Cette appellation péjorative ne lui vient pas du fait qu’il a moins de valeur, mais plutôt parce qu’il a toujours joué le rôle d’alternative à l’or, plus cher (environ 15:1). L’argent est privilégié pour des petites transactions, et le cuivre pour les transactions encore plus petites. L’argent circule plus que l’or, et le cuivre plus que l’argent.

Sandeep Jaitly, de Fekete Research, dans un excellent article sur le bimétallisme, The Validity of Bimetallism, affirme que le problème du bimétallisme est créé par la tentative de fixer les prix : « Le problème ne réside pas dans le bimétallisme, mais bien dans la mécanique de sa mise en place. Le bimétallisme, c’est comme le Paradis, à condition que les échanges entre les métaux soient libres et que les mines puissent vendre les deux métaux aux plus offrants. » Je suis d’accord. Nous avons aussi remarqué que, depuis la fin du système monétaire basé sur l’or en 1973, les deux métaux sont restés dans le système monétaire, même de manière non-officielle, dans l’ombre, prêts à briller de nouveau lorsque le système fiduciaire sera en difficulté et s’effondrera.

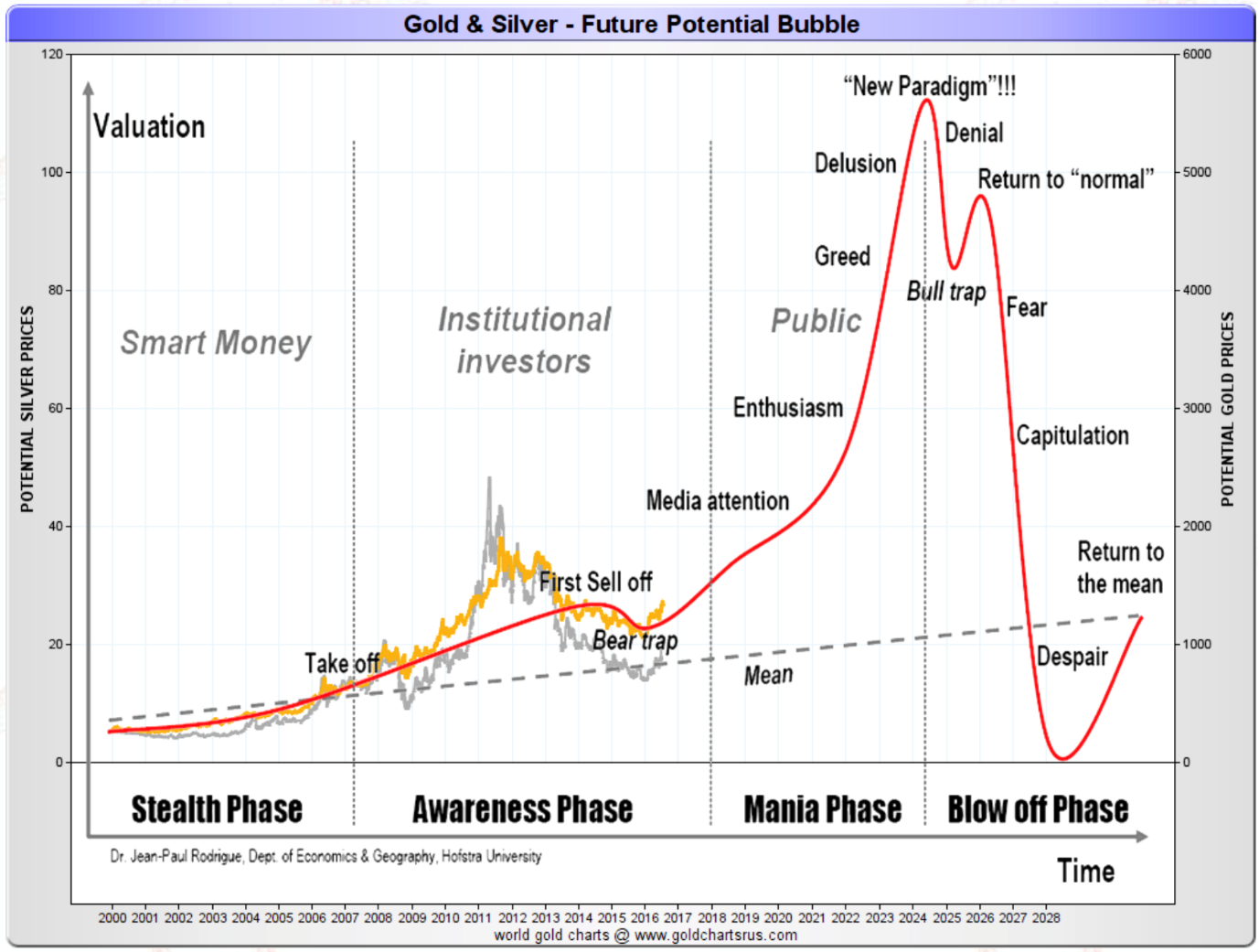

Je ne crois pas que l’argent, lors de cet effondrement et remise à jour du système monétaire international, montrera le chemin à l’or mais, au contraire, il attendra que l’or donne le signal de cette nouvelle étape du marché haussier, débuté en 2000, qui amènera l’or aux alentours de 5 000 $ et l’argent à environ 200 $. Je ne serais pas surpris de voir le ratio or/argent atteindre 100 avant de redescendre jusqu’à au moins 40. Alors que le prix de l’argent augmentera à cause de la demande monétaire, une partie de la demande industrielle baissera; mais je crois que la demande monétaire compensera amplement la baisse de la demande industrielle.

Ne rejetez pas l’histoire avec des déclarations ridicules comme « relique du passé » ou « métal inutile ». Chaque invention ou innovation scientifique a été inspirée par des observations et des connaissances du passé. Il y a une bonne raison pour expliquer pourquoi l’or et l’argent ont survécu comme métaux monétaires, tandis que toutes les devises fiduciaires n’ont connu qu’une brève vie. Tous les systèmes fiduciaires, même ceux qui utilisent les mathématiques comme base, sont à la merci des nations souveraines. Il n’est pas simple de créer de l’or et de l’argent à l’infini. Ce qu’Aristote disait, il y a 2 500 ans, est toujours valide aujourd’hui : « En effet, il n'y a rien d'intrinsèquement mauvais avec la monnaie fiduciaire, à condition que les rois soient dotés d'une autorité parfaite et d'une intelligence divine. »

« L’or et l’argent n’ont pas été décrétés par les gouvernements corrompus et leurs sbires, mais par des millénaires d’expérience humaine, sous la direction divine. Ce sont les vrais métaux monétaires qui nous sont légués depuis l’époque biblique. » Antal Fekete

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.