Cap sur la Chine en ce début d’année où les événements semblent confirmer un ralentissement économique beaucoup plus important qu’attendu.

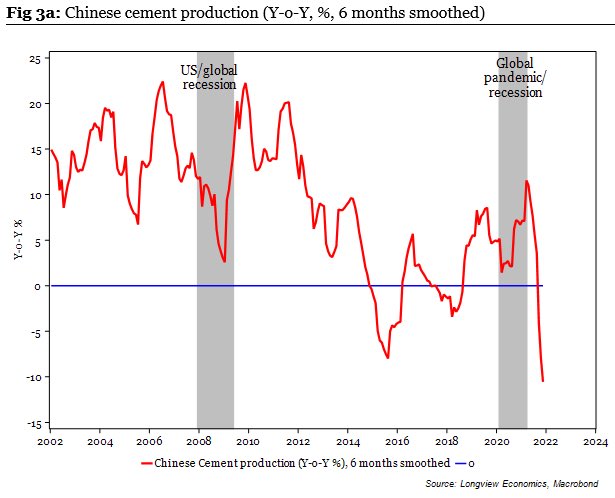

La bérézina qui touche Evergrande est en train de se répercuter sur l’ensemble du secteur immobilier. Cette semaine, c’est le développeur Shimao qui s’est annoncé en défaut de paiement de ses obligations. Les ventes immobilières des 100 plus grands acteurs chinois se sont effondrées de 35% en décembre et clôturent l’année en repli pour la première fois en 5 ans. Le risque de défaut se propage désormais aux autres secteurs et affecte la confiance sur le secteur technologique, très sensible au risque obligataire. Le plongeon de Tencent illustre cette tension vive qui affecte le secteur des technologiques chinoises. Mais ce qui inquiète le plus en Chine est l’émergence du variant Omicron, qui a déjà forcé l’aéroport de Hong Kong à fermer l’ensemble de ses liaisons avec l’Europe, les États-Unis et même l’Australie. La politique chinoise de confinement stricte menace encore davantage l’activité économique et les risques de récession sont même évoqués pour un pays qui nous avait pourtant habitué à des chiffres de croissance à deux chiffres. La production chinoise s’effondre littéralement en ce début d’année 2022 :

Rappelons qu’à ce stade le vaccin chinois est jugé très peu efficace par rapport à la vague de contamination actuelle. Pékin préfère répondre de manière beaucoup plus ferme par rapport aux pays occidentaux, en imposant des confinements stricts, ce qui sera néfaste à la chaîne d’approvisionnement déjà bien affectée par les difficultés liées à la crise sanitaire dans les ports chinois.

C’est justement ce paramètre lié à une offre réduite qui risque de prolonger de manière durable la hausse de l’inflation.

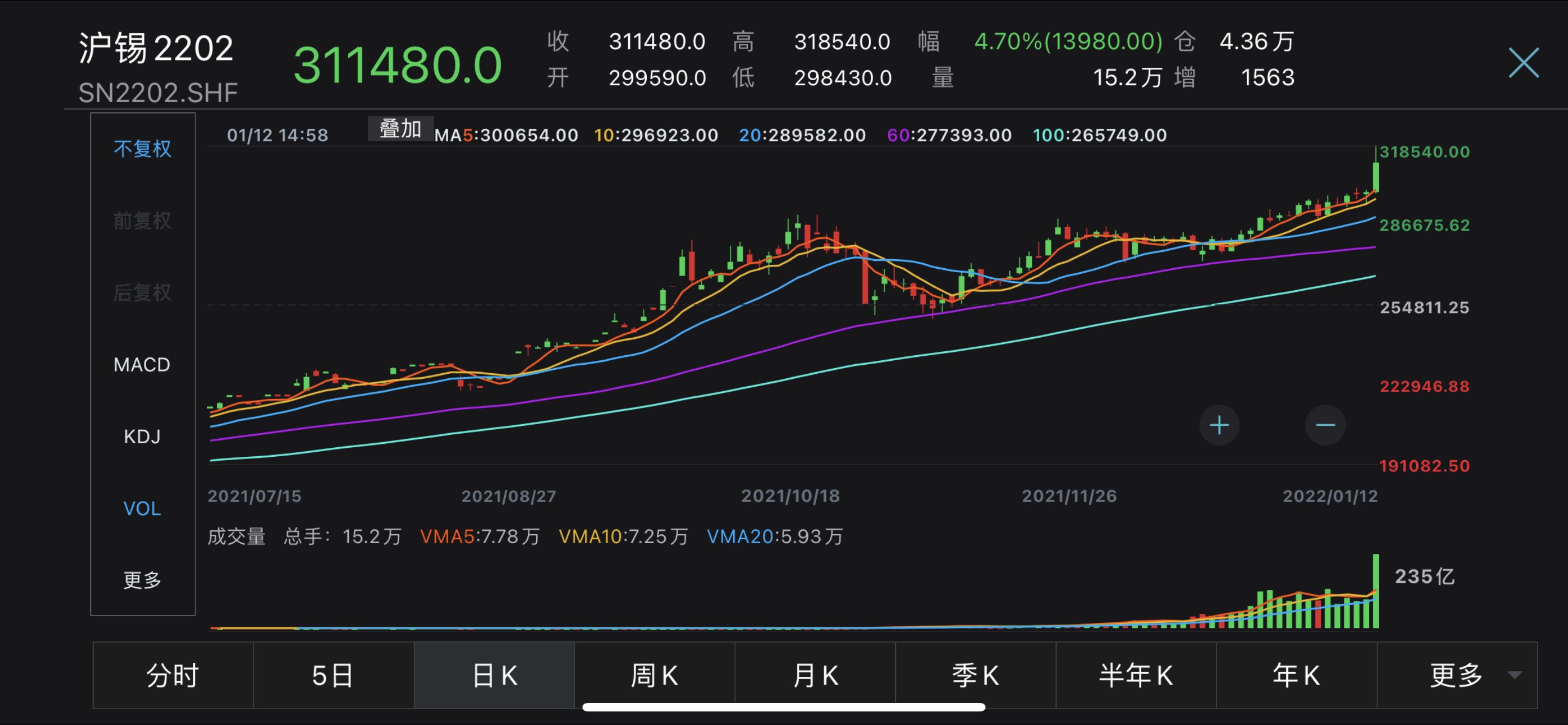

Le ralentissement à prévoir de la demande chinoise devrait avoir un effet sur la baisse des prix, mais nous assistons au contraire à une relance de l’inflation sur la plupart des matières premières.

Nouveaux records historiques cette semaine pour le prix de l’étain :

Du graphite :

Cette semaine, le président de la Réserve fédérale américaine est bien obligé d’admettre l’incapacité des banques centrales à agir sur le paramètre de l’offre afin de lutter contre la hausse des prix. Les banques centrales ne peuvent pas agir de manière concrète pour débloquer la chaîne d’approvisionnement. Et relever les taux de manière trop brutale risque, au contraire, d’aggraver le ralentissement économique lié à cette entrée en récession de la Chine. La Fed est-elle condamnée à laisser filer l’inflation ?

Du côté européen, c’est la politique de l’autruche qui prédomine. Madame Lagarde nous annonce que ses prévisions d’inflation resteront contenues pour l’année à venir, s’enfermant dans un déni de la réalité de plus en plus surprenant.

Renoncer à faire le simple constat d’une hausse des prix devenue incontrôlable dans de nombreux secteurs industriels est une tentative de camouflage non seulement improductive, mais qui risque aussi d’entacher la confiance des acteurs économiques sur la capacité en la banque centrale d’affronter ce nouveau défi.

La facture énergétique en Europe a déjà un effet dévastateur… que l’on cherche à masquer à tout prix !

L’Europe dépense 1,2 milliard $ par jour pour sa facture de gaz naturel au lieu des 300 millions $ (somme moyenne payée les 10 dernières années). La hausse du gaz naturel alourdit chaque jour de près d’un milliard de dollar la facture énergétique européenne. Mais certains pays européens ont décidé de ne pas faire porter cette hausse sur les épaules des consommateurs. Le gouvernement français par exemple, supporte seul ce choc inflationniste qui alourdit encore plus son déficit pour éviter la grogne de ses administrés dans une année électorale cruciale, annonçant par-là de nouvelles interventions de la Banque centrale européenne pour éviter la prochaine crise souveraine.

L’interventionnisme a un coût.

Si l’on regarde les chocs inflationnistes dans l’histoire récente, le contrôle des prix décidé à la hâte n’a jamais été une bonne idée. C’est la meilleure manière d’installer des pénuries.

Et c’est encore plus étonnant de lire aujourd’hui de telles propositions dans la presse occidentale …

We have a powerful weapon to fight inflation: price controls. It’s time we use it | Isabella Weber https://t.co/K7xJki2zRi

— The Guardian (@guardian) December 29, 2021

Le contrôle des prix a un effet immédiat sur les marges des distributeurs, nous l’avons vu dans de nombreux exemples de chocs inflationnistes en Argentine, au Zimbabwe, au Venezuela.. Empêcher les producteurs et les industriels de reporter la hausse des coûts qu’ils subissent conduit très simplement et très logiquement à leur faillite. Et essayer de faire intervenir l’État pour substituer cette hausse des prix revient à faire porter le coût sur la monnaie de cet État, ce qui accentue encore plus le phénomène de l’inflation.

Plus on attend à agir, et plus l’addition sera lourde. On est déjà en retard de plusieurs points de base par rapport au niveau de l’inflation en Europe. Laisser les taux à 0% en continuant le programme de rachats d’actifs alors que l’inflation est déjà à plus de 5% est une menace sans précédent sur l’épargne et sur la richesse globale du continent.

La banque centrale américaine a déjà annoncé un relèvement de ses taux, alors qu’en Europe nous sommes encore en phase de déni absolu au sujet de l’impact de l’inflation sur l’activité économique.

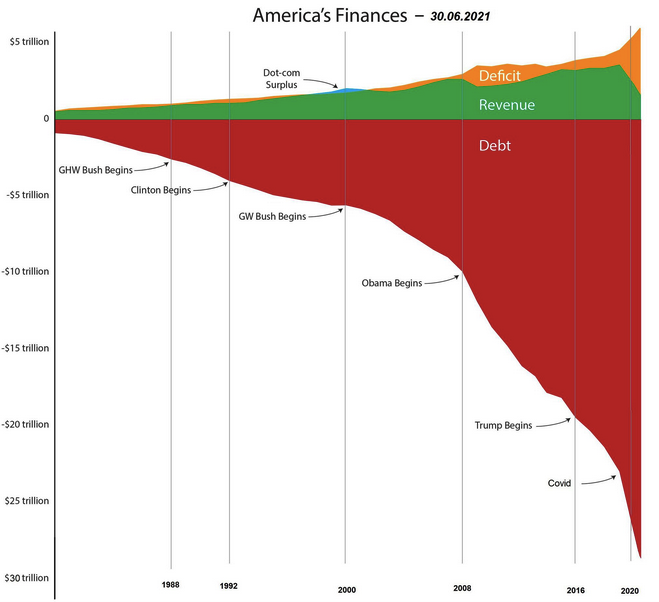

Laisser filer l’inflation peut encore se comprendre de l’autre côté de l’Atlantique. Un article publié par Anneken Tappe sur le site de CNN rappelle même que l’inflation peut s’avérer bénéfique pour des ménages très endettés qui n’épargnent quasiment pas et qui ont des salaires qui suivent le rythme de l’inflation. Au passage, cette thèse est largement discutable, et ce sont avant tout les ménages les plus pauvres qui subissent de plein fouet l’inflation… Mais c’est un autre sujet…

Il est plus facile de faire “avaler” le principe d’une inflation bénéfique aux États-Unis, où l’endettement est un sport national, tant au niveau privé qu’au niveau public. Le déficit américain est d’ailleurs là pour le rappeler, et l’inflation est finalement une bonne nouvelle pour commencer à dégonfler en valeur absolue le poids de cette dette publique accumulée depuis tant d’années….

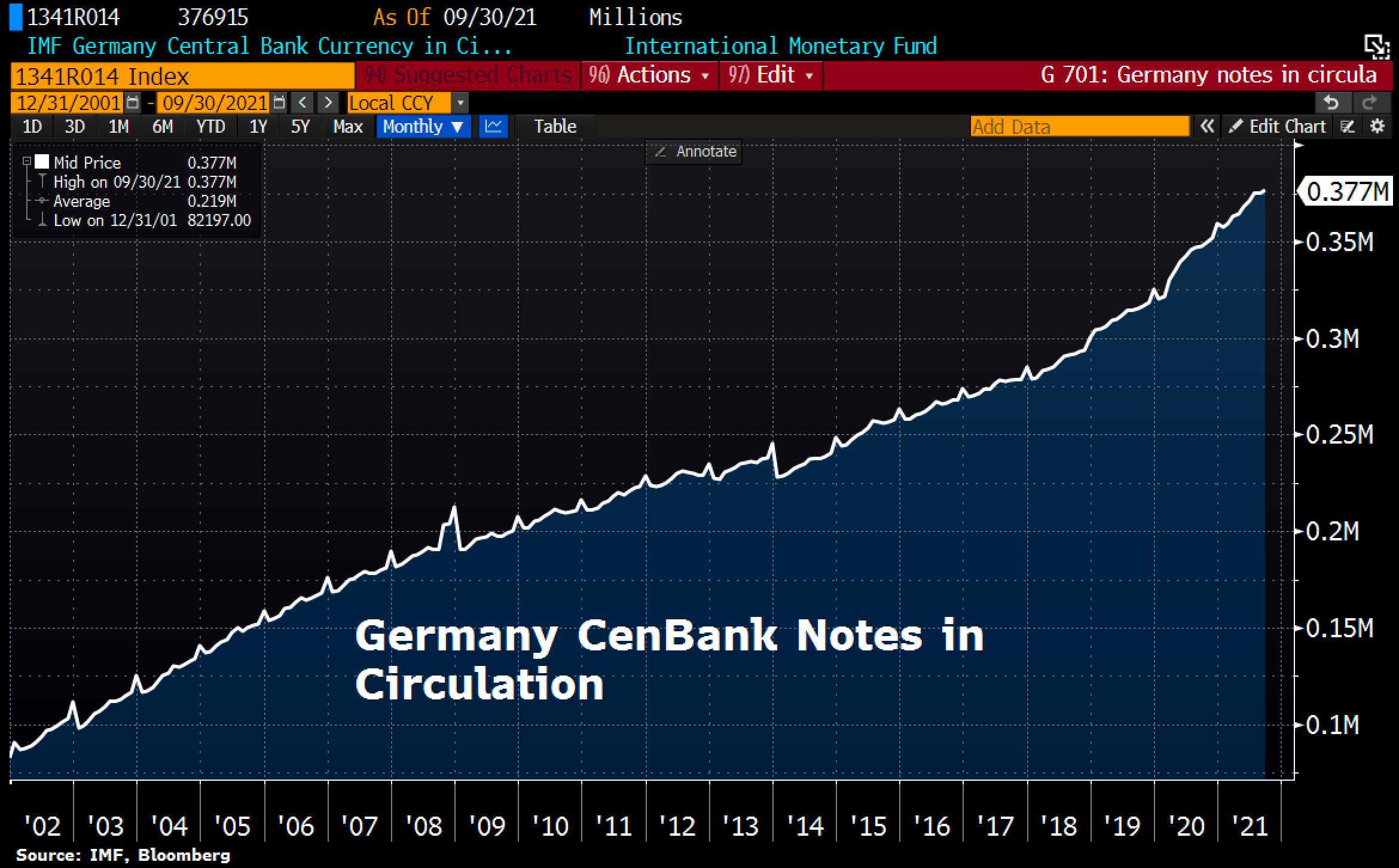

Mais en Europe, c’est une autre histoire. La situation n’est pas la même : l’épargne des ménages est plus importante et le niveau d’endettement privé est très inégal d’un pays à l’autre. Ne pas agir à ces niveaux d’inflation favorise surtout les “cigales” des pays du Sud, qui voient diminuer la charge de leur dette. Par contre, les fourmis allemandes seront moins contentes de voir à la fois leur discipline budgétaire pénalisée et leur épargne fondre avec la baisse des taux réels.

Ces épargnants allemands sont d’ailleurs en train de se ruer littéralement sur le cash pour se protéger des baisses de rendements de leurs placements en produits obligataires qui fondent comme neige au soleil…

Désormais, le niveau de l’euro est de plus en plus déterminant pour ces épargnants. Si la baisse de la devise européenne se poursuit, on pourrait voir cette réserve de cash venir se réfugier dans des actifs tangibles et alimenter d’autant plus le cycle inflationniste. C’est le risque de l’inertie actuelle de la Banque centrale européenne. Si le déni de la BCE continue, la ruée vers le cash risque de se transformer en défiance sur la monnaie.

Les réserves pour la prochaine hausse de l’or sont bien présentes en Allemagne et dans d’autres pays à fort taux d’épargne. Dans le même temps, face à ce choc inflationniste, nous observons chez ces épargnants, s’éroder chaque jour un peu plus la confiance accordée à la BCE. Dans ces pays-là, il suffit d’une étincelle pour que le sentiment toujours neutre sur le métal se retourne brusquement à la hausse.

Source originale: Recherche Bay

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.