Par Olivier Garret

L’engouement pour les crypto-monnaies continue.

En voyant la montée vertigineuse du Bitcoin, ceux qui sont restés sur la touche s’en veulent de ne pas en avoir acheté au tout début. Certains seraient millionnaires aujourd’hui.

Mais l'ascension fulgurante du Bitcoin et d’autres crypto-monnaies est-elle vraiment une indication de leur valeur réelle ?

De plus en plus de gens justifient leur investissement dans les crypto-monnaies – même aux prix record actuels – en prétextant qu’elles représentent une couverture efficace contre l’instabilité des devises fiduciaires.

Mais est-ce vrai ?

Un système monétaire fiduciaire où les banques centrales peuvent imprimer, et elles le font, de la monnaie quand elles le souhaitent, a ses défaillances. C’est pourquoi des actifs tangibles, comme l’or, sont si populaires chez les investisseurs intelligents : en tant que réelles réserves de valeur, ces actifs fournissent un filet de sécurité contre la dépréciation des devises.

Cependant, nous doutons que la même chose s’applique pour les crypto-monnaies. Malgré ce qu’en disent les crypto-évangélistes, des jetons numériques ne pourront jamais remplacer l’or comme couverture financière. Voici les 6 raisons.

#1: Les crypto-MONNAIES sont ASSEZ similaires AUX monnaieS fiduciaireS

La définition de "monnaie fiduciaire" : une devise qui a cours légal, mais qui n’est pas adossée sur une matière première physique.

Puisque les États-Unis ont abandonné l’étalon-or dans les années 1970, c’est le cas de toutes les devises majeures, incluant le dollar US.

Depuis lors, la masse monétaire des États-Unis n’a cessé d'augmenter, ainsi que la dette publique. En revanche, le pouvoir d'achat du dollar est en baisse.

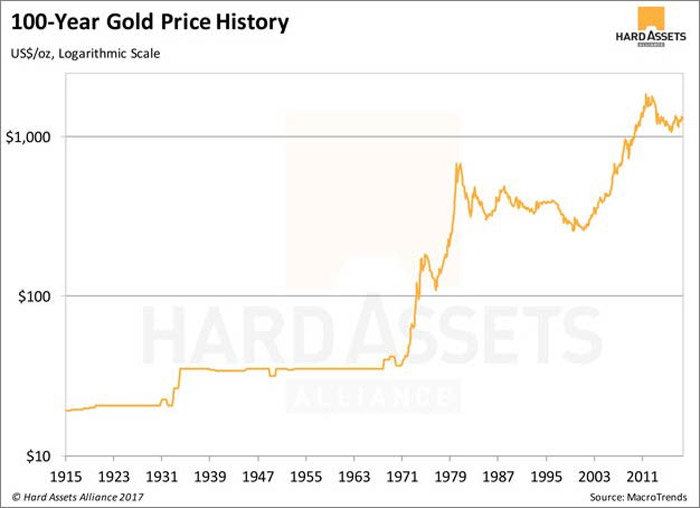

Jetez un coup d’œil sur ce graphique historique du prix de l’or :

La flambée du prix de l’or a débuté lorsque les accords de Bretton Woods ont pris fin en 1971, et que les dollars américains ne pouvaient plus être convertis en or – un signe clair que le déclin du pouvoir d’achat du dollar a commencé lors du passage vers un système monétaire purement fiduciaire.

Il est clair que les crypto-monnaies, en partie, sont conformes à la définition d’une monnaie fiduciaire. Elles n’ont peut-être pas cours légal, mais elles aussi ne sont pas adossées à une quelconque matière première. Bien que l'offre totale soit artificiellement limitée, cette contrainte n’est… qu’artificielle.

On ne peut pas comparer cela à la contrainte physique sur l'approvisionnement en or.

Certains pays étudient même l’idée d’introduire des crypto-monnaies garanties par le gouvernement, ce qui les rapprocherait un peu plus du statut de devises fiduciaires.

Tandis que la Russie, l’Inde et l’Estonie envisagent d’avoir leurs propres crypto-monnaies, Dubai a déjà fait un pas en avant. En septembre, le royaume a annoncé qu’il avait signé une entente pour lancer sa propre crypto-monnaie, basée sur une chaîne de blocs (blockchain), appelée emCash.

Comment pouvez-vous vous couvrir contre un système monétaire fiduciaire avec un autre type de monnaie fiduciaire ?

#2 : L’or a toujours eu, et aura toujours, un marché liquide accessible

Un actif n’a de valeur que si d’autres gens sont prêts à l'échanger contre des biens et services, ou d’autres actifs.

L’or est un des actifs les plus liquides qui existent. Vous pouvez le convertir directement en cash, et sa valeur ne se cantonne pas aux frontières d'un pays. L’or, c’est de l’or : partout où vous voyagez dans le monde, vous pouvez échanger de l’or contre n'importe quelle devise locale.

On ne peut dire la même chose des crypto-monnaies. Même si elles sont acceptées dans plus en plus d’endroits, nous sommes très loin de l’acceptation générale.

Ce qui rend l’or si liquide, c'est l'immensité de son marché. Plus le marché d'un actif est grand, plus il est liquide. Selon le World Gold Council, la valeur totale de tout l’or jamais extrait est d’environ 7,8 mille milliards $.

En comparaison, la taille totale du marché des crypto-monnaies s'élève à environ 161 milliards $, au moment d’écrire ces lignes, et cette capitalisation boursière est répartie entre 1 700 cryptos-devises différentes.

Elles sont loin d’être aussi liquides et aussi acceptées que l’or.

#3 : La plupart des crypto-MONNAIES disparaîtront

Plusieurs vétérans de Wall Street comparent la montée des crypto-devises à Internet au début des années 1990.

La plupart des actions qui avaient grimpé lors de la première vague d’engouement pour Internet furent détruites par l’explosion de la bulle "dot.com", en 2000. Ce krach, par contre, donna naissance à des sociétés internet plus durables, comme Google et Amazon, qui prospèrent à ce jour.

Il en sera probablement de même avec les crypto-monnaies. La plupart d’entre elles seront anéanties lors de la première correction sérieuse. Seules quelques-unes deviendront la norme, et personne ne sait lesquelles à ce stade.

Si jamais d’autres grands pays comme les États-Unis décidaient de créer leur propre monnaie numérique, ils rendraient probablement illégales les crypto-monnaies "privées" concurrentes. Un peu comme les billets de banque privés qui sont illégaux (bien qu'ils aient été légaux pendant l’ère de banque libre, de 1837 à 1863).

Même s’il est fort probable que les crypto-monnaies fassent toujours partie du décor dans les prochaines années, la question est à savoir lesquelles ? Pas besoin de se poser de telles questions au sujet de l’or.

#4 : LE manque de sécurité sape l’efficacité des crypto-MONNAIES

La sécurité est une défaillance majeure des crypto-monnaies. Presque tous les mois, on entend parler du hacking d'une bourse de Bitcoin.

Au cours des derniers mois, l'Ethereum a été la cible de hackers. Le montant total combiné volé approche les 82 millions $.

Bitcoin, bien sûr, est la cible privilégiée. En se basant sur les prix actuels, avec un seul vol qui a eu lieu en 2011, les pirates informatiques se sont emparés de plus de 3,7 milliards $ de Bitcoins – un chiffre étourdissant. Les problèmes de sécurité entourant les crypto-monnaies n'ayant pas encore été entièrement rectifiés, leur capacité à fournir une couverture efficace est compromise.

Quand avez-vous entendu parler, la dernière fois, d’un vol d’or chez un dépositaire ? Sans mentionner le fait que la plupart des dépositaires sont intégralement couverts par une assurance.

#5 : lE BATTAGE MÉDIATIQUE et la spéculation continuent de faire grimper la valeur des crypto-MONNAIES

Depuis le début de l’année, la valeur de Bitcoin a plus que quadruplé – une hausse spectaculaire qui a poussé les gens à vite investir. Mais pourrait-il s'agir d'une simple bulle boursière ?

L'un des gestionnaires de hedge funds les plus prospères au monde, Ray Dalio (Bridgewater Associates), semble le penser.

En septembre 2017, il a déclaré à CNBC : "Ce n’est pas une réserve de richesse, parce qu’il est très volatile, au contraire de l’or. Le marché du Bitcoin est hautement spéculatif. Bitcoin est une bulle."

La montée en flèche du Bitcoin semble conforter ce point de vue. Avec un tel degré extrême de volatilité, la fiabilité des crypto-monnaies comme couverture est discutable. La plupart des gens en achètent strictement pour les revendre plus tard à un prix plus élevé.

C'est de la pure spéculation, pas de la couverture.

#6 : Les crypto-devises n’ont pas l’histoire de l’or comme RÉSERVE DE valeur

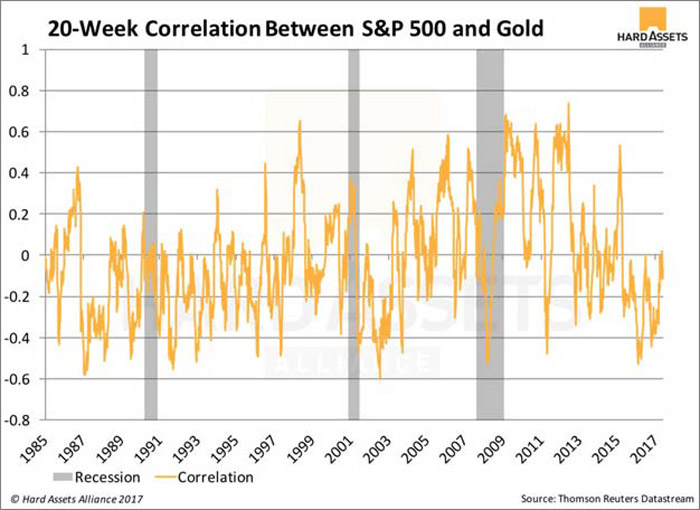

Les crypto-monnaies existent depuis moins d'une décennie, alors que l’or est utilisé comme réserve de valeur depuis des milliers d’années. En raison de cette longue histoire, nous savons que les actions et les obligations ont des corrélations faibles ou négatives avec l'or, particulièrement en période de récession économique. Cela fait de l’or une couverture puissante.

Le peu de données que nous avons sur les crypto-monnaies ne démontrent pas la même chose. Si l'on considère cette seule année : alors que la bourse américaine continue d'afficher des niveaux records, il en va de même pour le Bitcoin.

Il est vrai que l’or a aussi grimpé, mais la corrélation a été très faible et, pendant les périodes de récession, elle a tendance à devenir négative, comme vous pouvez le voir dans le graphique ci-dessous.

Depuis 2010, le S&P 500 a connu 15 fois une baisse de 5% ou plus. Sur ces 15 corrections, Bitcoin a chuté dix fois.

En quoi est-ce une bonne couverture ?

Source originale: RiskHedge

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.