L’élection de Donald Trump pourrait-elle freiner la hausse de l’or ?

En 2016, la victoire du candidat républicain à la présidentielle américaine avait entraîné une baisse de 100 € du cours de l’or en euros, le prix passant de 1 180 € à 1 080 € dans les quatre semaines suivant le scrutin :

Cette baisse avait ensuite été complètement effacée au début de l'année 2017 :

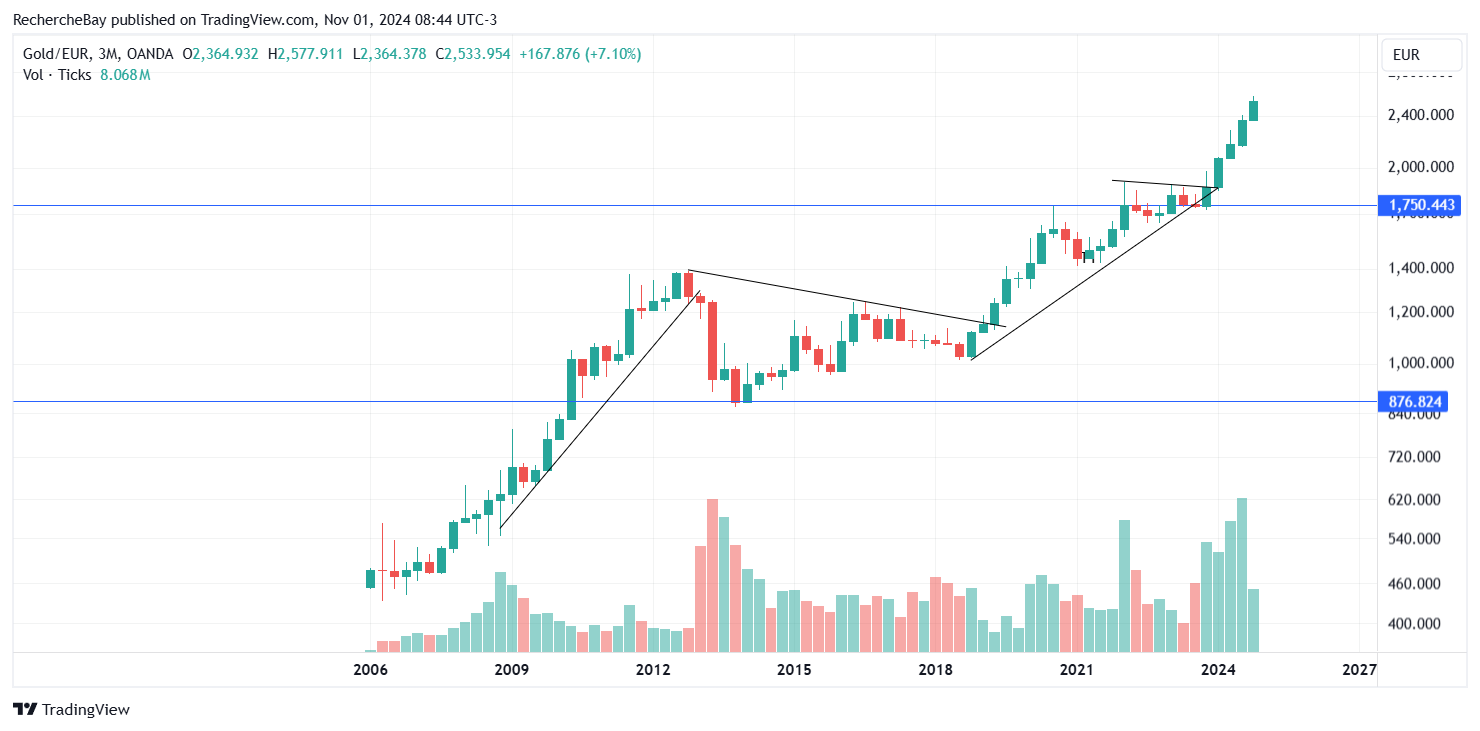

Aujourd’hui, l’once d’or est cotée à plus de deux fois et demie son prix de 2016.

Il faudrait que l’or subisse une correction de 250 € pour qu'on puisse parler d'une baisse comparable à celle de 2016 :

Cette correction ramènerait le cours de l’or au niveau qu'il avait atteint à la mi-septembre.

La correction de l’or en dollars est plus prononcée, car le résultat de l’élection profite au billet vert à court terme.

Tout comme en 2016, la victoire de Trump a renforcé le dollar en raison des attentes d'une croissance économique rapide, de baisses d'impôts et de hausses des taux d'intérêt, rendant ainsi les actifs américains plus attractifs pour les investisseurs.

L'indice DXY a bondi depuis l'officialisation des résultats :

Le dollar se comporte exactement comme en 2016 : hausse par anticipation en octobre et envolée jusqu’en fin d’année.

Le dollar va-t-il renouer avec cette ascension d'ici la fin de l'année ?

Si tel est le cas, ce mouvement représenterait une menace à court terme pour l’or.

Cependant, des facteurs internes soutiennent actuellement le cours de l'or et pourraient finalement empêcher une correction similaire à celle de 2016.

Dans le bulletin mensuel réservé aux clients d’Or.fr, je souligne la demande soutenue des investisseurs en octobre : les encours des ETF or se sont envolés au mois dernier. Même avec une hausse des taux et du dollar, les performances de l’or en octobre ont été historiques.

Les records mensuels et trimestriels de l’or en euros sont encore plus spectaculaires :

L’or a gagné plus de 850 € en à peine douze mois !

Le décollage de l’or il y a un an avait été anticipé grâce à l’analyse graphique détaillée dans mon bulletin du 27 octobre 2023.

Il y a un an, j'écrivais : "L’or vient quant à lui dessiner une très belle bougie englobante en variation hebdomadaire, en rebondissant sur sa moyenne mobile à 200 jours. C’est un signe haussier qui va acculer encore plus les participants du COMEX qui défendent le seuil des 2 000 $ : ces vendeurs à découvert vont devoir se démener pour éviter que l’or ne reparte dans son canal haussier."

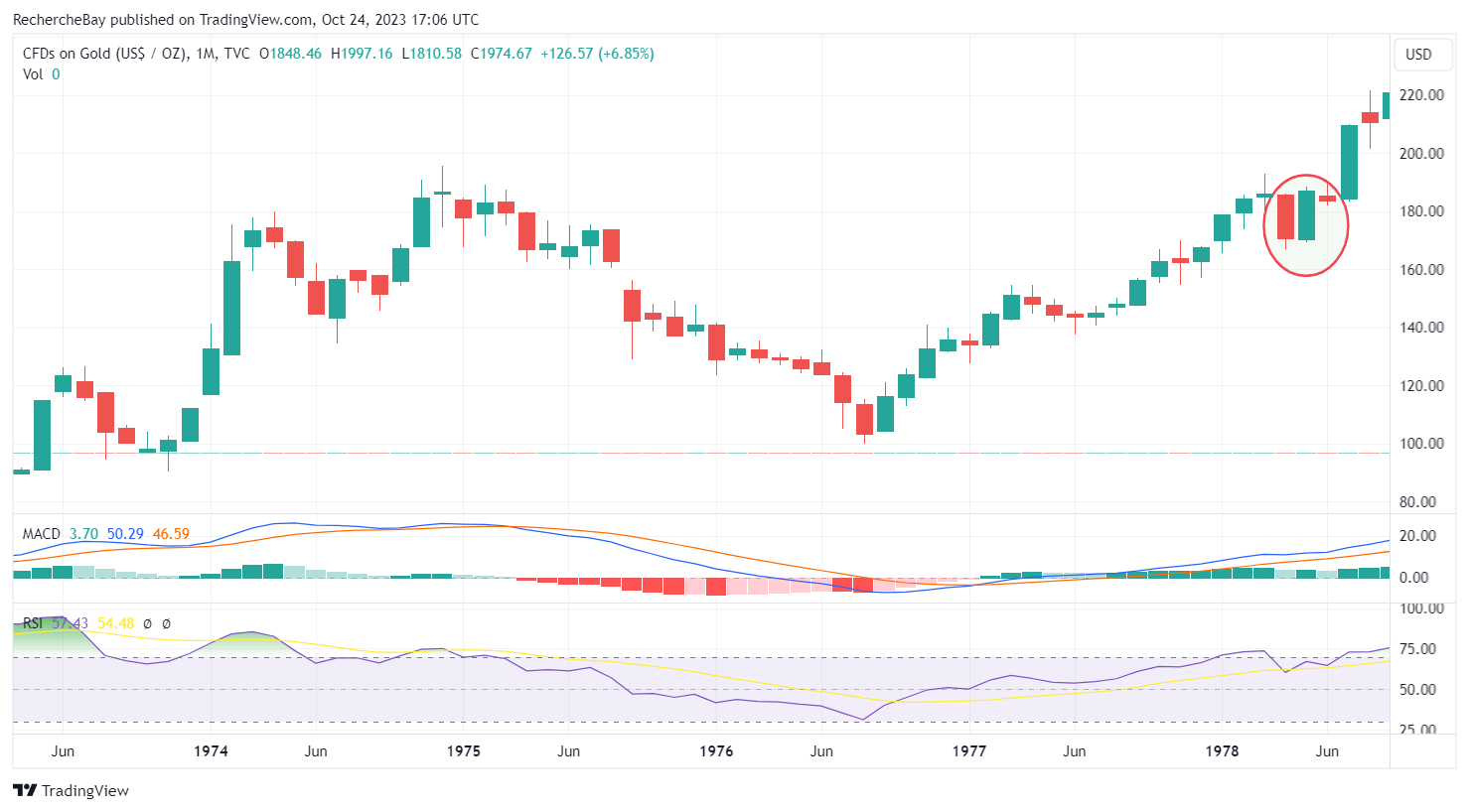

En variation mensuelle, on observe une bougie englobante de grande ampleur. Ce type de signal haussier mensuel est très rare pour l’or :

La dernière fois qu'une telle bougie englobante est apparue, c'était en mai 1978, juste avant le grand décollage de l’or, suite à la cassure du troisième top à 180 $, et après quatre longues années de consolidation entre 1974 et 1978 :

Un an plus tard, on peut considérer que cette bougie englobante était effectivement un signal haussier, tout comme celle de 1978 :

Ces achats d’ETF soutiennent le cours de l’or, mais les fondamentaux économiques sont également très différents de ceux de 2016.

La dette publique américaine s'élève aujourd'hui à 35 000 milliards $, avec 10 000 milliards $ devant être refinancés au cours des 12 prochains mois, un montant qui a doublé en seulement quatre ans. Le déficit atteint 2 000 milliards $, tandis que les intérêts sur la dette s’élèvent désormais à 1 000 milliards $ — trois fois plus qu'il y a dix ans et deux fois plus qu'il y a trois ans. Ces remboursements absorbent 20% des revenus, soit 3 milliards $ par jour.

La hausse des taux observée immédiatement après la victoire de Trump :

En 2016, les taux à 10 ans avaient également fortement réagi à la victoire de Trump avant de se stabiliser autour de 2,2% :

Aujourd'hui, ces mêmes taux dépassent désormais les 4,5%, et le service de la dette est bien plus lourd, avec une part importante de la dette à refinancer dans les prochains mois.

Le graphique de la note obligataire à 10 ans est même en train de percer un biseau descendant dans une configuration fortement baissière :

En 2016, cette note s'était effondrée, mais sa valeur était 40% plus élevée qu’aujourd’hui…

Une correction d'une telle ampleur aurait des répercussions considérables sur le marché des actions, notamment sur celui des petites capitalisations. L’euphorie qui a suivi la victoire de Trump dans ce segment était principalement alimentée par la promesse de baisses d'impôts. Cependant, la menace d'une hausse incontrôlée des taux d'intérêt pèse davantage sur ces entreprises, souvent lourdement endettées et confrontées à un mur de refinancement de plus en plus difficile à surmonter.

Non, la situation n’est pas identique à celle de 2016 !

Trump retrouve le pouvoir dans un tout autre contexte.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.