Alors que les systèmes financiers et politiques occidentaux s'effondrent sous nos yeux, la préservation de la richesse est plus que jamais indispensable.

Avec la chute des partis politiques, des monnaies, des actions, des obligations et d'autres actifs gonflés, l'or et l'argent émergeront comme les grands gagnants incontestables.

Le monde, notamment l'Occident, traverse une période de turbulences politiques et sociales marquant la fin d'une ère majeure.

C'est la conséquence des dépenses déficitaires, de l'expansion de la dette, de la dépréciation des monnaies et de l'inflation, qui engendrent des troubles politiques et économiques, puis la misère.

La situation politique occidentale est déjà chaotique. Quel que soit le parti au pouvoir, les dépenses déficitaires vont s'accélérer de manière exponentielle. Cela est certain au Royaume-Uni avec le nouveau gouvernement dirigé par les travaillistes, en France avec un gouvernement de coalition hétéroclite, et aux États-Unis, où l'un des candidats pourrait finir en prison (ou devenir président) et l'autre est trop sénile pour se présenter aux élections. Dans les deux cas, les États-Unis feront face à une crise de la dette insoluble.

Quel désastre !

Les marchés financiers refléteront ce désordre dans les mois et les années à venir.

Le risque géopolitique est également significatif. Une guerre majeure, voire nucléaire, demeure une menace importante. Cependant, les dirigeants de la Chine, de la Russie et des États-Unis sont conscients des conséquences catastrophiques d'une guerre nucléaire, et seul un 'accident' pourrait en déclencher une. Il existe néanmoins de nombreux nouveaux moyens de mener des guerres modernes, notamment avec des drones de plus en plus sophistiqués.

Les cyberguerres sont encore plus redoutables. La Chine, la Russie et les États-Unis possèdent tous la capacité d'immobiliser les systèmes informatiques, électroniques et électriques, au point de paralyser complètement de vastes régions, voire des pays entiers. Dans le monde sophistiqué d'aujourd'hui, pratiquement rien ne fonctionnerait sans systèmes informatiques : marchés financiers, banques, voyages, transport maritime, approvisionnement en marchandises, y compris les denrées alimentaires, télécommunications, internet, etc.

Il est assez effrayant de constater que, au cours des 50 à 60 dernières années, le monde est devenu totalement dépendant des systèmes électriques et électroniques, sans lesquels nous pourrions rapidement retourner à l'âge de pierre.

Guerres à coups de bâtons et de silex

Comme l'a dit Einstein : "Je ne sais pas comment sera la troisième guerre mondiale, mais ce dont je suis sûr, c´est que la quatrième guerre mondiale se résoudra à coups de bâtons et de silex."

Malheureusement, certains dirigeants ont un penchant inné pour l'autodestruction, rendant la prédiction d'Einstein moins irréaliste qu'on ne le pense.

De plus, pour la première fois dans l'histoire, le monde détient des armes telles que les cyber-armes, les drones et les armes nucléaires, capables virtuellement de mettre fin à toute vie sur terre.

Troubles politiques

Toute personne élue président, premier ministre ou chancelier dans les pays occidentaux au cours des prochaines années est susceptible, au mieux, de rester à son poste pour un mandat complet, mais plus probablement d'être éjectée avant cela.

Par exemple, le nouveau Premier ministre britannique, Kier Starmer, a obtenu une majorité écrasante au Parlement avec seulement 33% des voix. Ce qui est encore plus frappant, c'est que 80% de toutes les personnes ayant le droit de vote ne l'ont pas soutenu.

En politique, un jour, c'est très long. Il y a cinq ans, les travaillistes étaient tellement défaits par les conservateurs qu'il semblait impensable qu'ils puissent revenir au pouvoir dans les dix ou vingt années suivantes.

Les États-Unis connaîtront un problème similaire après les élections de novembre. Actuellement, Trump semble en bonne position pour l'emporter, mais beaucoup de choses peuvent changer d'ici là. Mais même si Trump gagne, il n'aura probablement qu'une faible majorité. Ainsi, environ la moitié de la population sera contre lui. Et si un démocrate l'emporte (Biden ne se présentera certainement pas), les partisans de Trump n'accepteront jamais le résultat.

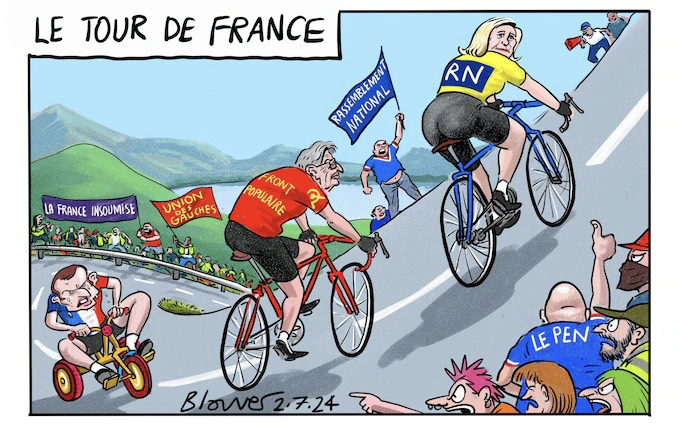

En France, Macron a subi une défaite cinglante au premier tour des élections législatives. Macron (sur le tricycle ci-dessous) est désormais un président affaibli. Cependant, il continue de faire preuve d'arrogance, à l'instar du maréchal français Foch lors de la bataille de la Marne pendant la Première Guerre mondiale, qui a déclaré célèbrement : "Mon centre cède, ma droite recule ; la situation est excellente, j'attaque !" Mais Macron n'est certainement pas le maréchal Foch.

Pourtant, grâce à d'habiles manœuvres politiques, il pourrait réussir à faire partie d'un nouveau gouvernement de coalition avec un faible soutien à la fois de la droite et de la gauche.

Une semaine, c'est long en politique

Oui, une semaine peut paraître une éternité en politique, car les dirigeants désespérés s'accrochent au pouvoir. Le Pen a de grandes chances de remporter les prochaines élections présidentielles en France. Cela dit, il n'est pas improbable que la coalition actuelle s'effondre bien avant cela.

Il est crucial de comprendre que les nouveaux gouvernements sont rarement élus; c'est plutôt le gouvernement en place qui est rejeté. Les Britanniques sont fatigués des conservateurs, les Français éprouvent de l'aversion envers Macron, les Allemands ont des réserves vis-à-vis de Scholz, et les Américains se trouvent dans une situation délicate où ils doivent choisir entre deux octogénaires (ou un nouveau candidat démocrate), aucun d'entre eux ne jouissant du respect du reste du monde.

Historiquement, ces bouleversements politiques surviennent toujours à la fin d'une ère, que ce soit dans l'histoire de Rome, de la France, des Ottomans, des Britanniques, pour ne citer que quelques exemples.

Actuellement, nous observons le déclin de l'empire américain, davantage financier que territorial. La plupart des gouvernements européens agissent comme des alliés fidèles, ou plutôt comme des pions, de la puissance américaine, suivant presque tous les diktats américains, que ce soit sur le plan financier comme le FATCA (Foreign Account Tax Compliance Act) ou sur le plan politique comme les sanctions et la confiscation des avoirs russes.

Mais avec l'éclatement de la bulle de la dette américaine, leur supériorité financière et militaire pourrait rapidement s'évaporer.

Sans préservation de la richesse, il y aura destruction de la richesse

Depuis 25 ans, je conseille aux investisseurs de protéger leur patrimoine en achetant de l'or physique. Pendant cette période, la part de l'or dans les actifs financiers mondiaux est restée à 0,5%, même si l'or a surperformé la plupart des classes d'actifs, y compris le S&P 500.

Entre 2000 et aujourd'hui, le S&P 500, dividendes réinvestis compris, a généré un rendement annuel de 7,7%, tandis que l'or a rapporté 9,2% par an, soit près de 8 fois plus.

Alors que le monde approche de la fin d'une ère, il est fascinant de constater la (non-)prise de conscience des investisseurs.

Ayant récemment passé quelques jours à une conférence de family office et prononcé un discours sur la préservation de la richesse et l'or, il est décourageant d'observer l'absence totale de peur ou de conscience du risque.

L'investisseur moyen a accumulé plus de richesse que jamais dans l'histoire. La plupart des investisseurs pensent qu'ils sont les maîtres de l'univers et que les arbres poussent jusqu'au ciel.

Pour ces investisseurs, la préservation de la richesse passe par la répartition des risques entre un certain nombre de catégories d'investissement telles que les actions, les obligations, le capital-investissement, l'immobilier, etc.

La répartition typique pour un family office est la suivante : actions 32%, obligations 18%, capital-investissement 18%, immobilier 10%, cash 10%, fonds spéculatifs 6%, plus un total de 3% en or, métaux précieux, art, matières premières et antiquités.

On pourrait affirmer que jusqu'à 80% des classes d'actifs susmentionnées sont corrélées puisqu'elles sont toutes impactées par l'expansion du crédit ou l'impression monétaire. Le cash est également corrélée, car plus il diminue en termes réels (mesuré en or), plus la masse monétaire augmente.

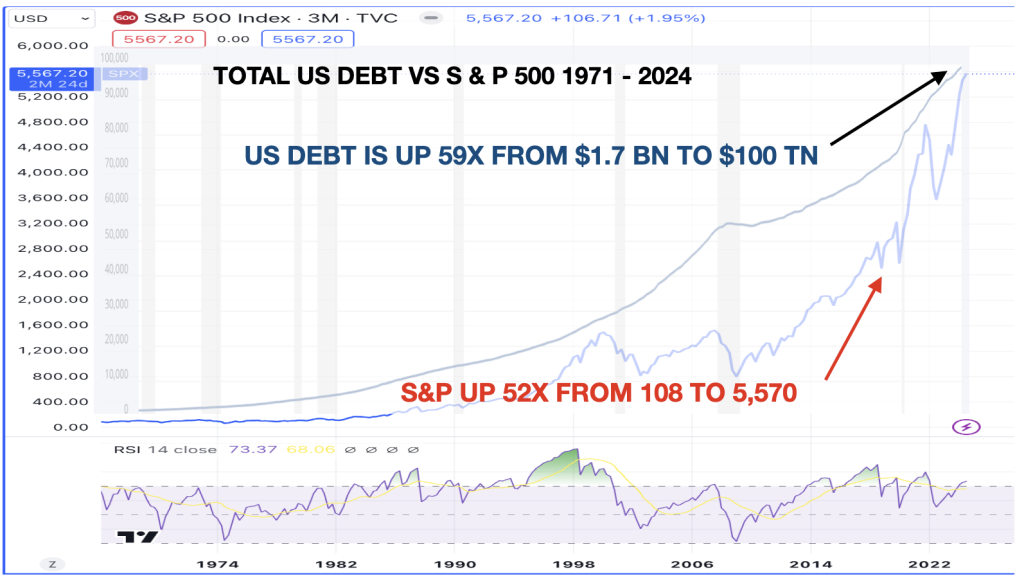

La dette américaine a été multipliée par 59 depuis la fermeture du guichet de l'or.

Le graphique ci-dessous montre que la dette totale des États-Unis est passée de 1,7 milliard $ en 1971 à 100 000 milliards $ aujourd'hui.

Comme le montre le graphique, le marché boursier a besoin d'une injection continue de drogue de la dette pour fonctionner et croître.

C'est ainsi que les gouvernements américains successifs achètent des votes. Il suffit d'augmenter le crédit pour gonfler artificiellement les actions. Il est étonnant de voir jusqu'où peut aller une chaîne de Ponzi réussie avant que les investisseurs ne découvrent que l'ensemble du marché repose sur des sables mouvants. Cela ne saurait tarder.

La hausse inévitable de l'or

Une méthode simple pour évaluer la destruction de la richesse que l'Occident, en particulier, connaîtra dans les années à venir est le ratio Dow/Or.

Au début de l'année 1980, ce ratio était de 1:1, avec l'or et l'indice Dow à 850 $ chacun. La ligne de tendance à long terme vise désormais un ratio de 0,5:1.

Cela amènerait l'or à 10 000 $ et le Dow Jones à 5 000 $, ou encore l'or à 20 000 $ et le Dow Jones à 10 000 $.

Alors que nous entrons dans l'ère de l'or, les pays du BRICS continuent d'accumuler de l'or et les banques centrales vendent leurs bons du Trésor américain pour acheter de l'or.

À l'avenir, aucun pays ni aucune banque centrale ne détiendra de dollars comme actif de réserve.

L'or physique est le seul véritable actif de réserve, comme il l'a été tout au long de l'histoire.

En outre, la quantité d'or détenue par les États-Unis représentait en moyenne 40% de l'encours des bons du Trésor américain.

Aujourd'hui, cette proportion n'est que de 7%.

Si l'or devait atteindre le niveau moyen, cela impliquerait une réévaluation par un multiple de 6, portant le prix de l'or à 16 000 $.

Et pour atteindre le niveau de 1979-80, soit 140%, son prix devrait être multiplié par 19 pour dépasser les 40 000 $.

L'argent pourrait monter deux fois plus vite.

Ceci n'est pas une prédiction, mais plutôt la conséquence potentielle du retour de l'or en tant qu'actif de réserve conformément aux normes historiques.

Cependant, les investisseurs ne devraient pas se concentrer sur les cibles potentielles de l'or ou de l'argent.

Il faut plutôt considérer l'or comme une assurance-vie financière qui, à travers l'histoire, a non seulement préservé mais souvent accru le patrimoine des investisseurs.

La seule question qui se pose est celle du pourcentage des actifs financiers à allouer à l'or.

À mon avis, 20% représente un minimum, mais étant donné l'ampleur de la crise à venir, détenir 50% ou plus pourrait être la meilleure assurance que les investisseurs puissent acquérir à moindre coût.

N'oubliez pas de détenir exclusivement de l'or et de l'argent physiques stockés dans des coffres et des juridictions sûres.

Source originale: VON GREYERZ AG

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.