Le 1er novembre, Christine Lagarde a donc pris le relai de Mario Draghi à la BCE, c’est-à-dire là où est mise en œuvre la destruction de notre monnaie. À quel genre de politique peut-on s’attendre de sa part, et quelles conclusions en tirer sur le plan des finances personnelles ?

Le président de la BCE est-il un décideur ou un exécutant ?

Contrairement à une légende médiatique très répandue, Mario Draghi n’a pas sauvé l’euro. L’italien n’a fait que mettre en œuvre une politique monétaire en adéquation avec le choix politique fait en juillet 2012 par les chefs d’État ou de gouvernement. Ces derniers avaient décidé d’un commun accord que la Grèce devait rester dans la zone euro, laquelle avait donc vocation à perdurer et non à exploser.

Le "whatever it takes" ["tout ce qui est nécessaire"] prononcé par le président de la BCE le 26 juillet 2012 n’est donc que la traduction dans la bouche d’un bureaucrate d’une décision prise en amont par des hommes politiques. Mario Draghi n’est donc pas le "sauveur" de la zone euro. Tout au plus est-il celui qui a décidé des modalités qu’allait prendre son répit. L’indépendance de la BCE vis-à-vis du pouvoir politique étant tout ce qu’il y a de plus théorique, le poste de président de la BCE ressemble ainsi plus à celui d’un chef d’atelier qu’à celui d’un PDG.

S’il faut il faut donc suivre de très près ce qui se trame à la BCE, il convient d’appréhender Francfort comme un centre de production plutôt qu’un lieu de décision.

Avec Christine Lagarde, le pouvoir politique a acté la fuite en avant

D’ailleurs, ce sont les chefs d’État ou de gouvernement qui nomment le président de la BCE, son vice-président et les autres membres du Directoire - le Parlement n’ayant à ce sujet qu’un simple avis à donner.

Depuis le 2 juillet, on sait donc que la BCE va être dirigée pour les 8 années à venir non pas par un ancien président de la banque centrale nationale - comme cela a toujours été le cas jusqu’à présent -, mais par une personnalité qui brille avant tout par son habileté politique, et non par sa technicité en matière d’Economie et de Finance.

Christine Lagarde n’est cependant pas dépourvue de convictions. Elle se distingue par exemple d’un Jens Weidmann en cela qu’elle est pétrie d’idées keynésiennes, comme en témoigne son mandat à la tête du FMI. À Washington, elle restera comme celle qui a orienté l’institution vers un soutien aux politiques de taux d’intérêts très faibles, tout en s’alarmant de leurs conséquences en matière d’endettement tous azimuts, dans la plus grande tradition du pompier-pyromane.

Bref, elle est la candidate idéale pour mener encore plus loin une politique de fuite en avant monétaire.

On peut d’ailleurs sérieusement douter qu’il y ait encore un autre choix pour la zone euro.

La BCE remontera-t-elle un jour les taux ?

Comme l’expliquait Natixis il y a presque un an, la politique de taux d’intérêt en zone euro (comme au Japon) semble courue d’avance.

Le 15 mars 2019, Patrick Artus prévenait :

"Les taux d’intérêt durablement bas :

- Sont irréversibles, avec l’effet de la remontée des taux d’intérêt sur la valeur des portefeuilles obligataires et sur la solvabilité des emprunteurs

- Sont dangereux, avec l’apparition de zombie companies, de positions dominantes, avec l’affaiblissement des banques.

Les Banques Centrales ont donc inventé une situation irréversible et dangereuse."

Notez qu’ici, Natixis n’évoque même pas les conséquences d’une remontée des taux sur les finances publiques des États membres de la zone. La banque s’en est cependant chargée dans une note publiée le 11 décembre.

Il en ressort qu’une normalisation de la politique monétaire de la BCE aurait des conséquences dramatiques pour certains États puisque :

"Dans une situation "normale", on aurait un taux d’intérêt à 10 ans :

- De 2,2% en Allemagne ;

- De 3,8% en France ;

- De 3,8% en Espagne ;

- De 5,1% en Italie, ce qui poserait un problème de solvabilité budgétaire."

En effet, comme le précise Patrick Artus, "le taux d’intérêt apparent sur la dette augmenterait :

- De 80 points de base en Allemagne

- De 230 points de base en France

- De 150 points de base en Espagne

- De 250 points de base en Italie

Et les paiements d’intérêts sur la dette :

- De 0,5 point de PIB en Allemagne

- De 2,3 points de PIB en France

- De 1,5 point de PIB en Espagne

- De 3,4 points de PIB en Italie."

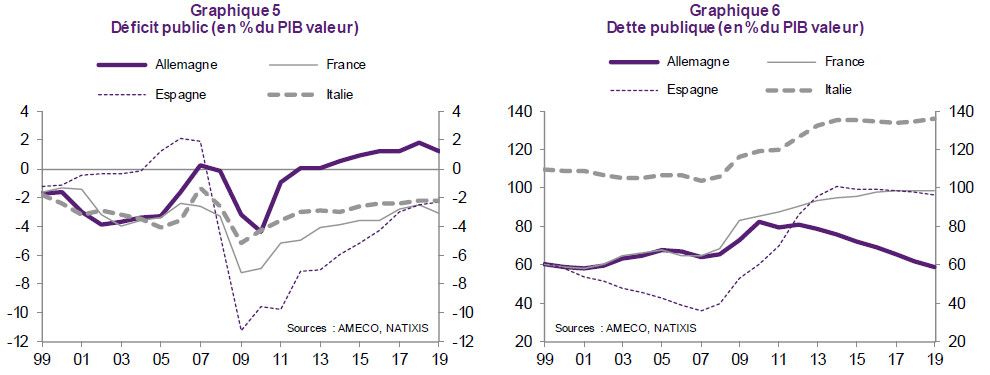

Au final, vous ne serez pas étonné de lire que "le déficit public (graphique 5) [s’en trouverait] probablement à un niveau insupportable compte tenu du taux d’endettement public (graphique 6) en France, en Espagne et en Italie."

Autant dire que les taux au ras des pâquerettes ont de beaux jours devant eux.

Tout ça pour 1,4% de croissance en zone euro en 2020… et 1,1% de croissance en France

Et ce n’est pas tout puisque les résultats de la politique menée par la BCE sont mauvais. Comme l’écrivait Patrick Artus en mai dernier, "Après 5 années de politique monétaire très expansionniste dans la zone euro, au printemps 2019, le taux d’intérêt à 10 ans en Allemagne redevient nul ou négatif. Ceci révèle que 5 années de politique monétaire très expansionniste :

- n’ont pas redressé la croissance potentielle de la zone euro ;

- n’ont pas redressé l’inflation anticipée de la zone euro ;

- n’empêchent pas aujourd’hui le retournement cyclique à la baisse de la zone euro.

Tout ceci montre la faible efficacité des politiques monétaires très expansionnistes.

Le retour à des taux d’intérêt à long terme nuls va de plus affaiblir les banques, et compromettre encore plus la croissance future de la zone euro."

Ce constat reste tout à fait d’actualité puisque la Commission européenne vient d’annoncer ses prévisions de croissance pour 2020. Le 13 février, Bruxelles tablait sur une moyenne de 1,4% pour 2020, soit le même niveau de croissance que devrait connaître l’Angleterre, selon le FMI. Emmanuel Macron aura donc bien du mal à crâner devant Boris Johnson puisque seuls nos voisins allemands et italiens vont en principe faire pire que nous :

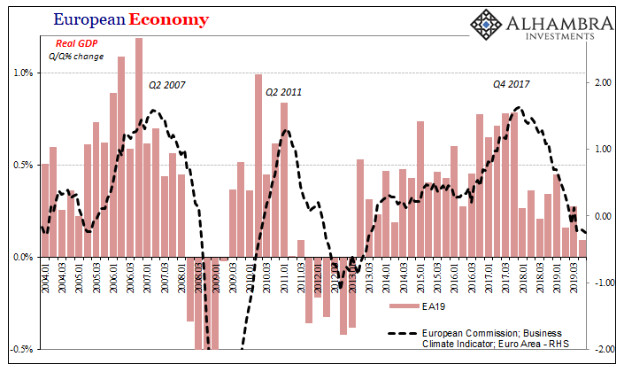

Si l’on prend un peu de recul, on constate avec Bruno Bertez que "L’économie part en lambeaux, regardez cette évolution de long terme, elle est sinistre. Mais celle de court et moyen terme n’est pas plus encourageante."

Bref, contrairement à ce que "nous indique régulièrement la BCE" :

Christine Lagarde a les mains liées

Au final, non seulement la politique menée par la BCE est dangereuse mais elle est devenue irréversible et, le comble, c’est qu’elle ne fonctionne pas. Le patient est sous assistance respiratoire et ne saurait supporter la moindre coupure d’électricité.

Christine Lagarde fera donc elle aussi "whatever it takes" pour maintenir la zone euro en vie, jusqu’au jour où les chefs d’État et de gouvernement lui demanderont informellement de débrancher le patient, après une prise de décision politique.

Il n’y a donc rien d’étonnant à ce que "L’or [franchisse] des sommets par rapport à l’euro comme si c‘était une vulgaire devise de pays émergent", pour reprendre les mots de Bruno Bertez.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.