Alea jacta est ("les dés sont jetés") pour l’Europe et l’Union européenne. C’est ce que César a dit au moment de franchir le Rubicon, en 49 av. J.-C., dans sa marche vers Rome, un évènement à l'origine de changements majeurs dans l’histoire de l’Europe. Le référendum italien qui s’est tenu le 4 décembre dernier a une importance similaire. Le vote du Brexit, lors duquel les Britanniques ont décidé de sortir de l'Union européenne, a sonné le début de l’éclatement de cette construction artificielle de 500 millions d'individus gouvernés par une élite à Bruxelles, non élue et qui n’a pas de comptes à rendre. Pire encore, l’euro est une papier-monnaie artificielle, utilisée par 19 des 28 pays de l’Union européenne. Évidemment, toutes les papiers-monnaies créés artificiellement finissent par ne plus rien valoir, mais utiliser une même devise pour 19 pays avec des cultures différentes, des taux de croissance, de productivité et d’inflation radicalement différents, mène au désastre.

C’est pourquoi l’Italie, la Grèce, l’Espagne, le Portugal et plusieurs autres pays européens sont en faillite. Ils ont été contraints d'utiliser une monnaie qui les a rendus complètement non compétitifs et incapables d’exporter ou de fonctionner. Au même moment, l’Allemagne a bénéficié d’un euro faible, ce qui a grandement aidé ses exportations.

LE sombre destin De l’Europe

Le référendum italien de dimanche dernier changera le destin, non seulement de l’Italie, mais de l’Europe et du monde entier. Le Brexit nous a montré, pour la première fois, à quel point les élites et les gouvernements occidentaux sont totalement déconnectés du peuple. La victoire de Trump à l’élection présidentielle américaine confirme ce même phénomène. En Italie, les gens en ont assez du gouvernement Renzi, qui a perdu le référendum sur la constitution italienne. En soi, le référendum n’est pas si important, mais on le voit comme un vote de protestation contre le gouvernement Renzi. Fait intéressant à noter, Renzi est le seul leader européen à avoir officiellement endossé Hillary Clinton, et cela risque de lui coûter cher. La plupart des leaders européens haïssent Donald Trump, mais aucun n’a été assez stupide pour soutenir Hillary Clinton.

Maintenant que Renzi a perdu le référendum et qu’il va démissionner, cela donnera lieu à une élection, qui sera probablement gagnée par l’acteur Beppo Grillo. Son parti est anti-mondialiste, anti-establishment, anti-immigration, et anti Union européenne et euro. Dimanche dernier, Norbert Hofer a perdu l’élection présidentielle autrichienne d'un faible écart. Hofer est à l’extrême-droite et est aussi anti-immigration et anti-Musulmans. Plusieurs pays européens, comme la Hongrie, la Croatie, la Pologne et la Slovénie, ont déjà des gouvernements eurosceptiques. En 2017, il y aura des élections en France, où le parti de Marine le Pen, le Front national, est en bonne position. Aux Pays-Bas, le Parti pour la liberté, anti UE, est aussi en bonne posture. Il y aura également des élections en Allemagne en 2017. Il y a une forte opposition à Angela Merkel, à cause des problèmes majeurs d’immigration qui découlent de sa politique.

L'insolvabilité du système financier italien

L’Italie qui "franchit le Rubicon" est une autre confirmation que la tendance s’est inversée et que les peuples d’Europe se tournent maintenant contre l’establishment et l’élite. En plus de ce désenchantement en Europe avec les politiciens qui sont déconnectés de la réalité, il y a de gros problèmes dans le système financier. Une des plus grandes banques européennes, Deutsche Bank, ressemble de plus en plus à Lehman Brothers. Le prix de son action et l’ampleur de ses positions sur les produits dérivés indiquent que cette banque se dirige vers la faillite. En Italie, c’est le système bancaire dans son intégralité qui est insolvable. Il n’y a pas que la plus vieille banque italienne, Monte dei Paschi, qui soit virtuellement en faillite. Le montant des créances douteuses des banques italiennes s'élève au moins à 360 milliards €, ce qui représente environ 20% du système bancaire italien. Monte dei Paschi tente désespérément de lever 5 milliards €, et UniCredit, la plus grande banque d’Italie, a besoin de 13 milliards €.

L’Europe est en mauvaise posture, politiquement et financièrement. Lorsque ces difficultés commenceront à s'étendre en Europe, il ne faudrait pas que le reste du monde voit cela comme un problème isolé. L’économie mondiale et le système financier sont totalement interconnectés, et un problème dans un pays comme l’Italie aura des répercussions mondiales. Prenez, par exemple, l’exposition de 50 000 milliards $ de Deutsche Bank sur les produits dérivés, soit 20 fois le PIB de l’Allemagne et 70% du PIB mondial : ce n’est pas seulement trop gros pour l’Allemagne… c’est trop gros pour le monde entier. Un problème avec Deutsche Bank pourrait s’étendre comme une traînée de poudre dans le système financier mondial. Les cinq plus grandes banques américaines détiennent un portefeuille de produits dérivés d’au moins 250 000 milliards $, voire le double. Cela veut dire 3,5 fois le PIB mondial et, évidemment, cela est trop pour le système financier mondial.

1 500 000 milliards $ de produits dérivés imploseront

Il n’y a que deux façons de résoudre le problème d'un système financier qui détient 1 500 000 milliards $ de produits dérivés et dont plusieurs banques sont insolvables.

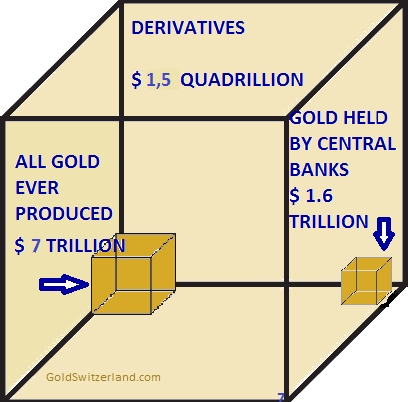

Le cube ci-dessous montre la valeur des produits dérivés en circulation. 1 500 000 $ est un montant astronomique comparé à tout l’or jamais produit ou l’or prétendument détenu par les banques centrales. Ces produits dérivés ne sont que des contrats illusoires, sans valeur réelle sous-jacente. La valeur qu’on leur attribue suppose que des chaînes sans fin de contreparties règleront toutes leurs parts des réclamations. Il suffirait qu’une poignée de ces contreparties fassent défaut pour que tout l’édifice s’effondre. Cela se traduira par la disparition dans un trou noir des valeurs brutes de 70 fois le PIB mondial… Lorsque cela arrivera, aucune institution financière ne survivra. Je dirais que la probabilité d’un tel événement est supérieure à 75%. Le déclencheur pourrait être le système financier européen. Ce qui est arrivé en Italie le weekend dernier pourrait être perçu comme le coup de feu à Sarajevo, un événement qui déclenche un changement dans l’histoire.

Un système financier faussé et corrompu

Dans une tentative futile de stopper l’effondrement inévitable, les banques centrales imprimeront des quantités illimitées de monnaie. Cela mènera à une courte période d’hyperinflation avant que le système financier – et le système monétaire – n’implose. Mais vu que nous parlons d’un système faussé et corrompu, qui manipule tous les marchés sans exception, son effondrement devrait être vu comme une aubaine, car il s’agit de la seule façon de remplacer un système voué à l'échec. Il est impossible que la croissance mondiale reparte sainement avant que le système financier actuel n’ait complètement disparu. Cela doit arriver, et toute tentative de sauvetage du système ne fera qu'accentuer l'ampleur de cet effondrement. La chute du système financier causera évidemment de la misère et engendrera des turbulences majeures pour la plupart des habitants de cette planète, mais il est garanti que cela arrivera. C'est nécessaire pour que le monde puisse repartir à nouveau avec de marchés réels et une croissance réelle.

En résumé, les changements à venir en Europe d’ici un an, à peu près, seront les principaux catalyseurs qui déclencheront la chute inévitable du système financier, et de l’économie mondiale. Bien entendu, à un moment donné dans l'avenir, un phénix renaîtra des cendres du système actuel, qui, nous l’espérons, conduira à un monde meilleur.

La papier-Monnaie est en train de mourir

Pendant ce temps, alors que la papier-monnaie est en train de mourir, il est plus vital que jamais de protéger ses actifs. Tous les actifs au sein de du système financier imploseront. La dette et les produits dérivés imploseront sous leur propre poids. Toutes les bulles d'actifs que cette dette a supporté s’effondreront également. Ceci inclut les actions, les obligations et les biens immobiliers. Quiconque détient quoi que ce soit dans le système financier en perdra probablement une grande partie. Et si jamais quelque chose gardait une certaine valeur, cela pourrait prendre beaucoup de temps avant que les liquidateurs aient démêlé tout ça et finissent par payer les miettes. Les actifs non grevés au système devraient finalement être libérés, mais cela pourrait prendre plusieurs années, et il y a toujours le risque qu’une banque sous pression ait utilisé ces actifs comme collatéral.

Pour préserver la richesse, détenez des actifs réels non grevés

La meilleure façon de préserver sa richesse, dans les années à venir, est de détenir des actifs réels non grevés hors du système financier, comme de l’immobilier, des terres ou des droits d’exploitation minière. Mais la préservation ultime de richesse, bien sûr, est l’or. L’or est la seule monnaie à avoir conservé sa valeur à travers l’histoire. Étant donné que la papier-monnaie deviendra sans valeur ou se fera très rare, car la plupart des gouvernements l’interdiront, l’or redeviendra le seul vrai moyen d’échange. L’or sera utilisé comme monnaie et pour l’échange. L’effondrement des papiers-monnaies et du système financier rendra l’or extrêmement recherché et lui donnera beaucoup de valeur.

La démonatisation en Inde a eu un effet majeur sur le prix de l’or. On a vu les prix atteindre 3 000 $ l’once, mais l’or en Inde est actuellement entre 1 600 et 1 700 $. Il s’agit d’une prime de 35-45% sur le cours spot actuel de 1 177 $. Certains s’inquiètent que les restrictions sur l’importation d’or ralentissent la demande, mais, selon mes sources, la corruption endémique en Inde fait qu’il est facile de trouver l’officiel à payer pour qu’il laisse entrer l’or. Les Indiens achèteront sans doute encore plus d’or à l’avenir, vu que le gouvernement Modi a pratiquement détruit le système monétaire papier du pays. Évidemment, il n’y a pas de prime pour de l’or-papier en Inde. Les Indiens et les Chinois savent que l’or-papier ne vaut rien, puisque ce marché s’effondrera totalement.

La demande insatiable d’or de la Chine

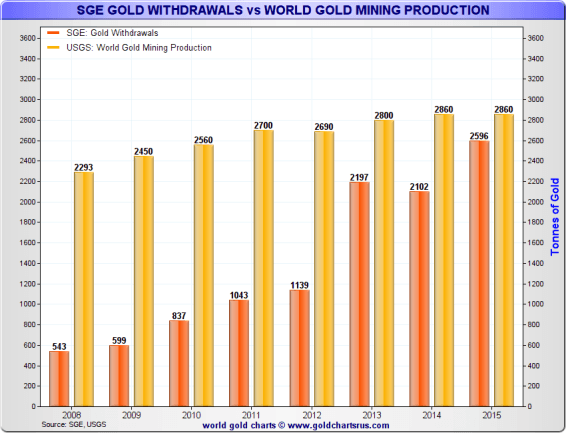

En Chine, les primes pour l’or physique ont grimpé en flèche, et sont à un plus haut de trois ans. L’or, en Chine, s'échange aujourd’hui 24 $ au-dessus du prix spot. Le graphique ci-dessous montre la demande insatiable d’or en Chine, demande qui, ces dernières années, a absorbé une grande partie de la production mondiale.

Les raffineurs suisses font état d’une forte DEMANDE

La production aurifère, aujourd’hui, est d’environ 3 000 tonnes par an. D’ici 2025, elle ne sera que de 2 000 tonnes, puisque nous avons atteint le pic de la production d’or. Les raffineurs suisses, qui raffinent la plupart des lingots d’or à travers le monde, signalent une forte demande actuellement. Tout l’or produit est principalement acheté par la Chine, l’Inde, la Russie et quelques autres. Il n’existe pas de stocks d’or invendu dans le monde. Par contre, il y a des piles d’or-papier, représentant au moins 100 fois la quantité d’or physique disponible pour régler les réclamations sur l’or-papier. Le marché de l’or-papier est corrompu et manipulé par les banques centrales et les banques de négoce d’or. À date, elles ont réussi à maintenir le prix bien en-dessous de la valeur que l’or physique aurait sans cette manipulation via le marché de l’or-papier.

Lorsque les problèmes du système financier commenceront à se déployer, ce qui pourrait arriver n’importe quand, le marché de l’or-papier fera défaut, et le prix réel de l’or physique sera fixé par la Chine. L’or grimpera rapidement aux alentours de 10 000 $, en monnaie d’aujourd’hui, et bien plus haut, en monnaie d’hyperinflationniste.

À court terme, l’or sur le marché papier peut toujours être déprimé d’une centaine de dollars. Mais, avec une baisse potentielle très limitée et une hausse de plusieurs milliers de dollars, l’or constitue, à 1 175 $ aujourd’hui, une aubaine absolue. Il constitue aussi la meilleure protection pour votre patrimoine contre la destruction à venir de la valeur des actifs et de la papier-monnaie.

Source originale: Matterhorn - GoldSwitzerland

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.