L’argent-métal superforme son cousin doré en période de forte inflation, sur le podium des métaux précieux. Pourtant, quand les prix montent, l’argent semble rester ignoré des investisseurs… Ce qui représente une opportunité !

L’argent-métal, l’or du pauvre. La semaine dernière, nous vous avons expliqué pourquoi l’argent-métal est prêt à connaître une forte hausse, soutenue par la mégatendance des nouvelles énergies.

L’argent-métal est un composant clé des panneaux solaires et des batteries de véhicules électriques. Or, ces deux éléments joueront un rôle croissant dans la transition mondiale vers les énergies nouvelles actuellement en cours.

En résumé, le rôle crucial de l’argent-métal dans l’économie verte pose un cadre très optimiste pour ce métal.

Aujourd’hui, je vais vous présenter une autre raison pour laquelle ce métal devrait grimper en flèche dans les mois à venir.

Les métaux précieux protègent votre patrimoine

Comme l’or, l’argent est un métal précieux.

Ceux qui possèdent de l’argent-métal l’achètent souvent pour les mêmes raisons qu’ils achètent de l’or : pour protéger leur patrimoine contre les taux d’intérêt réels négatifs, la dette publique galopante et les émissions monétaires.

A l’heure actuelle, les taux d’intérêt réels (après correction de l’inflation) sont négatifs, ce qui signifie que les gens perdent de l’argent sur chaque centime qu’ils épargnent…

La dette publique a explosé, passant de 23 000 Mds$ début 2020 à plus de 28 000 Mds$ aujourd’hui, financée principalement par les émissions monétaires débridées du gouvernement américain.

Selon la Réserve fédérale, la masse monétaire M2 est passé de 15 410 Mds$ en janvier 2020 à 21 430 Mds$ en novembre 2021.

Cela signifie que plus de 28% des dollars américains existants ont été imprimés au cours des 22 derniers mois seulement.

La constance de l’or et de l’argent

Si l’impression monétaire n’a rien de nouveau, l’augmentation de la masse monétaire pour lutter contre les séquelles de la pandémie de Covid-19 et payer les largesses du gouvernement fédéral est sans précédent.

Et cela fait monter à la fois l’or et l’argent-métal.

Rappelez-vous, ces métaux précieux sont la forme ultime d’assurance patrimoniale. Ils ont préservé la richesse à travers tous les types de crises imaginables.

Une once d’argent vous permet d’acheter à peu près la même quantité de pain aujourd’hui que dans l’antiquité romaine. Et, si vous voulez un exemple plus récent, 20 onces d’or vous permettront toujours d’acquérir une jolie voiture, comme cela aurait été le cas il y a environ un demi-siècle.

Le phénomène d’émission monétaire crée une surabondance d’argent fraîchement imprimé qui doit encore se propager dans l’économie mondiale. Lorsque ce sera le cas, cela créera une bulle sur l’or et l’argent-métal, car les investisseurs s’efforceront de trouver des solutions de rechange éprouvées pour protéger leurs économies de l’inflation.

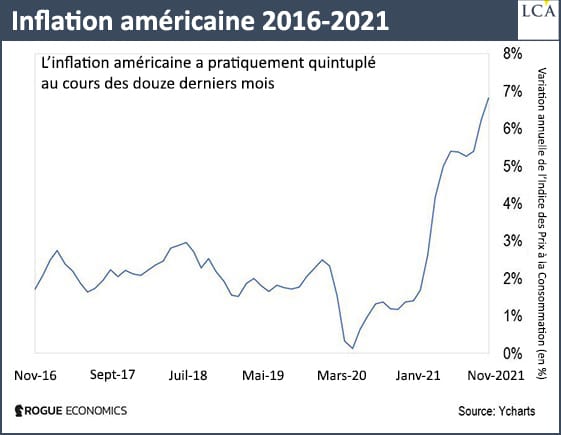

Cela ne s’est pas encore produit, mais cela va arriver. L’inflation américaine est passée de 1,4% en janvier 2021 à 7% en décembre. Et elle ne montre aucun signe d’inversion de tendance dans l’immédiat.

A présent, penchons-nous sur le graphique suivant. Il montre les cours de l’argent-métal (tracé en bleu sur le graphique) et de l’or (tracé en orange sur le graphique) pendant la dernière période d’inflation galopante, de 1976 à 1980 (zone ombrée sur le graphique).

En 1976, le taux d’inflation était de 5,8%. En 1980, il avait atteint le chiffre impressionnant de 13,5%.

On peut voir comment les marchés de l’or et de l’argent-métal se sont comportés. L’or a gagné 415%… et l’argent-métal plus du double, soit 857%.

Pourquoi l’argent-métal devrait à nouveau surperformer l’or

Des raisons simples permettent d’expliquer pourquoi l’argent-métal a surperformé l’or pendant cette période de forte inflation, et pourquoi nous pensons qu’il le fera à nouveau bientôt.

Environ 80% de l’argent-métal est extrait en tant que sous-produit de l’exploitation de l’or ou de métaux industriels. Par conséquent, l’offre d’argent-métal ne réagit pas directement – ou aussi rapidement – à la hausse des prix, comme le fait généralement l’offre d’or.

Cela signifie qu’une pénurie de l’offre (alors que la demande augmente, pour les raisons que nous avons exposées dans notre article de la semaine dernière) entraînera une hausse du cours de l’argent-métal.

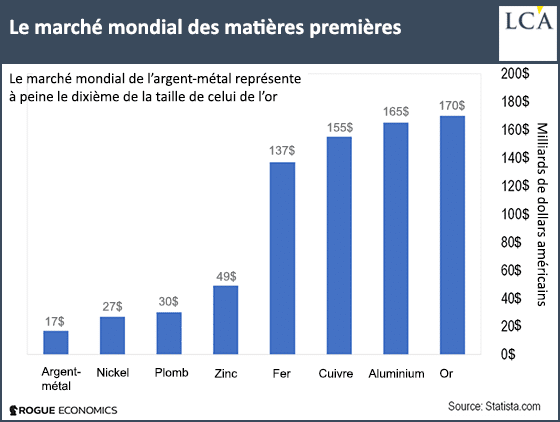

Autre explication : la taille du marché de l’argent-métal. Le graphique ci-dessous montre à quel point l’argent-métal pèse peu par rapport aux autres matières premières.

On peut voir que le marché de l’argent-métal est plus petit même que celui du zinc et du nickel. Il ne représente qu’un dixième de la taille du marché mondial de l’or.

Avec un marché aussi petit, il suffit d’une faible somme pour faire évoluer les cours. Et de grandes sommes peuvent avoir un impact considérable sur les cours. Le cousin de l’or, plus volatil, est donc sujet à des explosions à la hausse plus brutales, car de la monnaie y est généralement injectée lorsque l’inflation est élevée.

Déconnexion entre le potentiel et le cours

La bonne nouvelle c’est que l’argent-métal est toujours une bonne affaire. Il a baissé d’environ 12% en 2021. C’est une performance plutôt médiocre comparée à l’explosion des autres marchés de matières premières.

Par exemple, l’indice S&P GSCI Commodity (composé de 24 matières premières de tous les secteurs) a gagné environ 42% en 2021. Le cuivre est en hausse de 26%, le sucre de 21% et le coton de 45%. Le pétrole a fait encore mieux, s’appréciant de 57% sur l’année.

L’argent-métal est donc relativement bon marché en ce moment. En fait, il se négocie actuellement bien en dessous de son prix de juillet 2020, qui était d’environ 27 $, avant que la planche à billets de la Fed ne s’emballe.

En d’autres termes, il se négocie encore comme si l’impression monétaire n’avait pas eu lieu.

Source originale: La Chronique Agora

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.